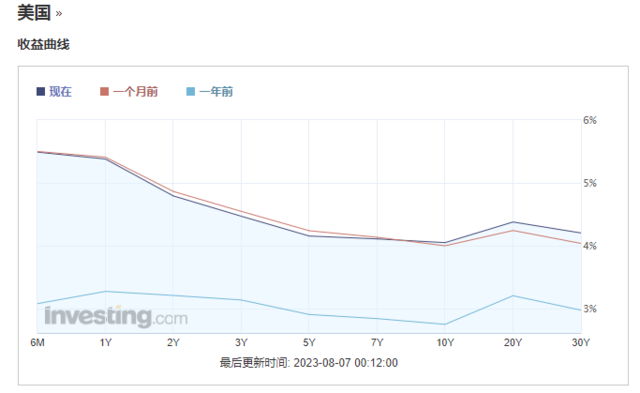

“全球资产定价之锚”——10年期美债收益率居高不下,原因是投资者认为美国经济状况足以维系高利率。上周五,10年期美债收益率盘中上涨至4.211%,接近去年10月创下的14年来最高点4.231%,尽管在不及预期的非农就业报告公布后下滑,当前收益率仍然处于高位。相比之下,短期美债收益率近期变化已经趋向平缓,但长期美债收益率仍有向上趋势,这种形态被称为“熊陡”,意味投资者认为通胀趋缓将使美联储停止加息,但经济韧性将使其至少在今年年底前保持高利率不变。

这种情况与几个月前截然相反,当时投资者仍预期美联储将加息以抑制通胀,在经济衰退来临时降息,因此短债收益率上行,美债收益率的倒挂程度扩大。

而现在,美联储即将结束加息的信号增强了短期美债的吸引力,也导致了长期债券的抛售,目前美国经济数据所呈现出的图景令许多投资者开始押注“软着陆”,认为经济可以长期承受高利率,对经济衰退的担忧减轻。摩根士丹利投资管理投资组合解决方案部门首席投资官Jim Caron表示:长期以来,我们一直经历着大规模的收益曲线倒挂,因为这取决于你是否会遭遇严重的经济衰退,拥有长期债券将是保护自己的方法。现在市场的观点是,如果你不会遭遇严重的经济衰退,那么我为什么要持有10年期国债呢?

需求减弱叠加供给增加

经济韧性是美债收益率攀升的其中一个原因,另一方面,美债海外最大投资者日本央行的近期动作也令市场担忧长期美债需求走弱。上月,日本央行宣布调整收益率曲线控制(YCC)政策,将以原本控制区间作为参考“灵活调整”,同时计划未来以1%的固定利率购买10年期日债,利率高于此前的0.5%。日本央行货币政策的调整引发了市场担忧,即日本央行此举可能促使日本投资者将部分资金转移到本土债券而减少其对美债的大量持有,加剧资金从美国回流到日本,令美债价格进一步承压。与此同时,美国财政部上周宣布将标售长债1030亿美元,规模超过此前的960亿美元,未来可能还有更多新债发行,供给增加继续冲击着长期债券的需求。上周三,华尔街著名大佬、潘兴广场资管(Pershing Square Capital Management)的创始人Bill Ackman坦言,他正在“大规模”地通过期权做空30年期美国国债价格走势,既是为了对冲债市收益率长期上升对股市的冲击,也是因为预言获利可观。他认为,日本央行自上周五会议起释放调整YCC收益率曲线政策的信号,或最终结束超宽松货币政策,这会令日债更加吸引美债大“金主”——日本投资者需求减弱,或令美债价格扩大跌势。不过,也有一些观点认为,市场预期可以迅速改变,与经济一样。英国投资公司Ruffer的投资总监Matt Smith表示,他的团队已经购买了美债,并押注其价格在经济衰退期间会上涨:所有经济衰退和下滑都是一种逐渐、紧接着突然发生的现象。

我们对何时发生经济衰退没有明确看法,但我们持有这个头寸是因为我们认为美联储的紧缩政策将导致经济衰退。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

觉得好看,请点“在看”