2017年9月中旬,大众、通用等几家大型车企突然宣布了大规模的汽车召回计划。其中,大众和通用的汽车召回数量分别达到486万和251.58万辆,刷新了我国单月汽车召回数量的历史记录。这次汽车召回的罪魁祸首,源于当年轰动一时的高田安全气囊事件。2017年2月,全球第二大安全气囊生产商日本高田,在美国联邦法院正式认罪,承认其隐匿了安全气囊存在的致命隐患缺陷。在过去近十年的时间里,高田的安全气囊缺陷已造成了多名驾驶员的死亡。面对巨额的诉讼赔偿,高田的股价从高位暴跌99%后,于2017年6月宣布破产。不过,在安全气囊栽了致命跟头的高田,依然具有深厚的生产和技术底蕴,并在全球拥有超过5万名的员工以及百亿的资产。因此,破产后的高田并没有就此退出历史舞台,而是被一位“中国买家”收入囊中。同年,国内最大的汽车安全系统生产商均胜电子,宣布以15.88亿美元的对价,收购高田除PSAN业务(隐瞒安全隐患的业务)以外的所有资产包。在这次收购中,均胜电子还剔除了高田资产包中的债权与债务,以此成功隔离高田原有的诉讼和债务风险,为我国的并购史贡献了一个经典的案例。收购高田以前,均胜电子已经是资本市场的并购狂。2016年,均胜才刚刚完成对包括世界第四大汽车安全系统生产商KSS(百利得)在内的多起收购。在均胜电子沉浸在“买买买”的狂欢中时,资本市场却并不买账。从2015年到现在,均胜电子的市值一直徘徊在200-300亿元左右。2022年,尽管汽车零部件板块的表现的还算稳健,均胜电子的下跌幅度却接近30%。那么,已经成为全球第二大汽车安全系统生产商的均胜电子,为何不受资本市场待见呢?

2010-2018年间,均胜电子累计进行了9次并购,合计支付对价超200亿元。在并购的魔力下,公司的收入从2010年的11.25亿元增长至2018年的561.81亿元,员工人数更是从2010年的一千余人急速膨胀至2018年的近6万人,成为了汽车供应链中的庞然大物。其中,有四起对均胜电子而言十分重要的并购,分别是2011年收购德国普瑞,2016年收购德国TS和美国KSS,以及2018年收购高田。而这几场并购均具有相似的特征:被收购方的资产负债率均极高。2011年,已经在车窗洗涤系统、车载娱乐系统等汽车功能件领域小有成就的均胜电子,通过借壳上市的方式,正式登陆资本市场。同年,均胜电子的母公司均胜集团以约1.79亿欧元的价格完成了对德国普瑞的收购,并在次年将相关资产注入上市公司体内。德国普瑞是一家拥有百年历史的老牌企业,受金融危机冲击的影响,德国普瑞的资产负债率连续多年超80%,无奈之下,资金紧张的普瑞只好卖身均胜。从具体业务来看,普瑞主要生产包括空调控制系统、中控仪表盘、传感器、电控单元、工业自动化在内的五类产品,客户涵盖宝马、奔驰等全球前十大汽车公司。这次收购对均胜而言也十分重要,公司通过对德国普瑞的收购,成功从汽车功能件领域切入到了汽车电子领域。2016年,世界第四大汽车安全系统生产商KSS百利得,在被私募基金几经易手的背景下谋求出售,当时KSS的最大股东为中国的方源资本,而总裁罗冠宏亦是华人。均胜电子的创始人王剑峰在创业之前,曾在世界第三大汽车安全系统生产商TRW有过高管工作经验。于是,均胜在当年迅速抛出82亿的定增大单,并结合并购贷款和自有资金,最终以9.2亿美元的价格将资产负债率超90%的KSS收入麾下。通过对KSS的收购,均胜电子顺利切入汽车安全系统领域,开始生产安全气囊、安全带等产品,同时也获得了KSS刚研制不久的与无人驾驶辅助系统(ADAS)相关的专利。然而,这场收购为均胜电子留下了沉重的商誉包袱。同年,借助定增后剩余的资金,均胜电子又以1.8亿欧元的价格收购了车载信息系统(导航、车联网、中控系统等)生产商TS 道恩,后更名均联智行。2018年,均胜电子通过借款,以及引入先进产业基金作为战投的形式,以15.88亿美元的价格将高田的资产包成功收购,股权也划转至子公司KSS名下。随后,KSS也被划转至子公司均胜安全名下。至此,均胜电子的业务版图也已经基本定型,即围绕德国普瑞和均联智行为主的汽车电子事业部、围绕均胜安全(包含KSS和高田)为主的汽车安全系统事业部,以及公司赖以起家的在2020年被出售的内饰零部件事业部。细分业务方面,汽车电子事业部主要包括智能座舱、电源管理、智能驾驶三大业务条线;汽车安全系统事业部则包括安全气囊、安全带为主的被动安全产品线,以及驾驶员监控系统(DMS)为主的主动安全产品线。不难看出,均胜电子在经历多起并购后,细分业务条线已经变得非常庞大而复杂,并且分布在世界各地,这无疑加大了资本市场对均胜电子整合能力的担忧。

资产整合并不顺利,陷入困境

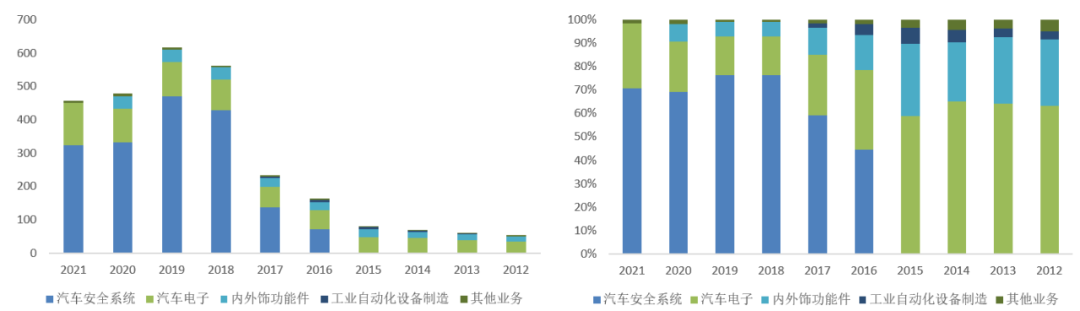

在2018年报中,均胜电子对并购KSS和高田后的整合信心十足。当年的营收结构中,汽车安全系统业务的营业收入为428.8亿元,在总营收中的占比高达76%,毛利占比达到70%。这意味着,只要稳住汽车安全系统业务,均胜电子就能逐渐将KSS和高田成功消化。

然而,突如其来的疫情直接打断了均胜电子的整合节奏。

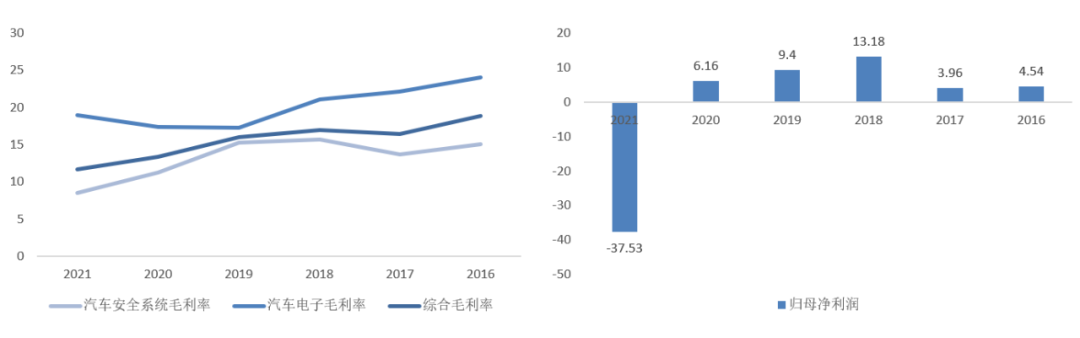

2020年,均胜的汽车电子业务实现营收102.5亿元,同比仅增长0.85%,而汽车安全系统业务的营收更是暴跌近30%,毛利率也从以前的15%+下降至11.24%。

营收和毛利率双双下滑,随之而来的就是巨额亏损。根据财报披露,均胜电子旗下汽车安全系统事业部(子公司均胜安全)在2020年的亏损金额超10亿元。

情急之下,为了美化报表,均胜电子将赖以起家的内饰等汽车零部件业务(子公司均胜群英)51%的股权出售给了A股上市公司香山股份,并获得了18亿元的投资收益。

最终,受汽车安全系统业务营收大幅下滑、子公司均胜群英业务出表的影响,均胜电子2020年的营业收入下滑约22.38%;而归功于处置资产,均胜电子则成功避免了亏损,归母净利润仅下降34.45%。

均胜电子营收结构变化

2021年,在新能源汽车市场快速回暖的背景下,均胜电子的汽车电子业务表现还算不错,当年实现营业收入127.15亿元,同比增长24%。但汽车安全系统板块的营收继续下滑2.49%,毛利率又从11.24%跌至8.49%,亏损也进一步扩大。这时候,均胜电子当年收购KSS所产生的60多亿元的商誉泡泡终于绷不住了。KSS在出售时的财务状况已经比较糟糕,尽管KSS的总资产在2015年高达81.98亿元,但资产负债率却达到91%,公司账面净资产仅7.72亿元。在此次收购,均胜电子为KSS多付了超出净资产10倍的溢价,并在账面确认了63亿元的巨额商誉。当KSS的业绩因业绩下滑不达预期时,估值模型就需要重新修改。最终,均胜电子为此确认了20亿元的商誉减值,叠加公司业务本身产生的亏损,均胜电子在2021年的归母净利润巨亏37.87亿元。

均胜电子利润率变动情况

从均胜电子的并购风格我们知道,均胜喜欢收购处于困境中的企业,而这些企业往往具有很高的资产负债率,且债台高筑。当高负债的企业被并入均胜体系内时,均胜电子的资产负债率也无疑被大幅拉高。另一方面,尽管均胜在收购高田时,只接收了高田不含负债的资产,但其收购高田的资金却来源于借款。因此,在并购的狂欢过后,均胜电子已面临着非常大的偿债压力,而被收购资产的大幅亏损,无疑会将均胜电子拉入更深的债务泥潭。2018-2021年,均胜电子已经多次引入战投以缓解资金压力,但是债务依然高企。截止2021年底,均胜电子的资产负债率高达67%,其中,有息债务包括134.99亿长期借款、5亿债券、以及超50亿一年内到期的借款,合计金额近200亿元。然而,公司的账面现金和存货合计金额才只有140亿元。另外,为了给均胜电子的借款提供担保,控股股东均胜集团将其持有占总股本超20%的股权进行了质押,这无疑又增加了市场对均胜电子股价稳定性的担忧。因此,尽管均胜在全球拥有数万名员工,尽管其已经是全球第二大汽车安全系统生产商,但是因为上述信用风险、控制权风险的压制,公司的市值一直徘徊不前。竞争对手的市值是均胜3倍

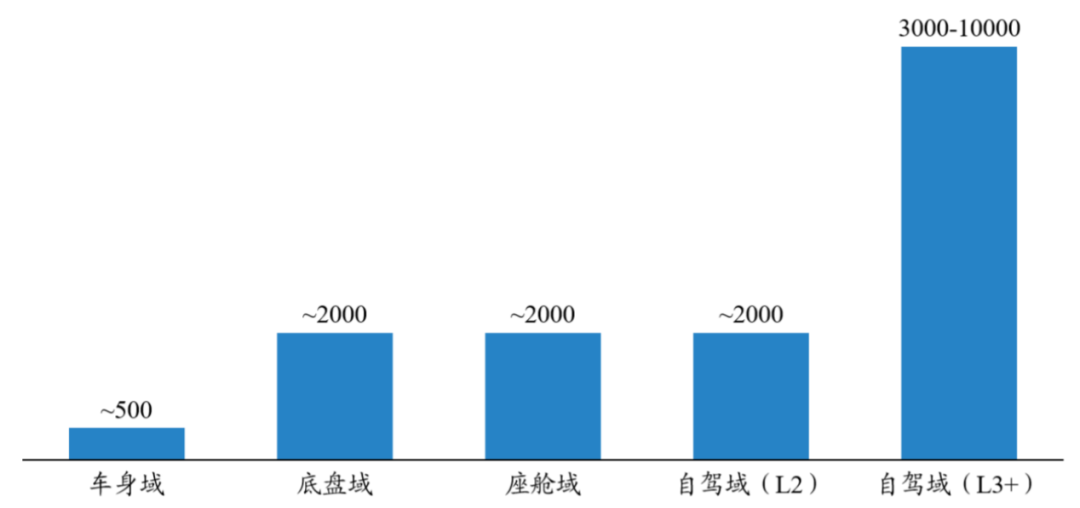

在A股,还有一家与均胜汽车电子业务高度重合的上市公司德赛西威,2021年德赛西威的营业收入为95.69亿元,体量略低于均胜电子的127.15亿元,然而,该公司目前的市值却已达到700亿元,2020年至今涨幅超400%,巅峰时期市值过千亿。从德赛西威近几年的表现不难看出,汽车电子已经成为资本市场的香饽饽,而域控制器无疑又是其中的核心产品。域控制器虽然听起来是一个“高大上”的概念,但实际上理解起来并不难。简单来说,我们知道,一辆汽车为了实现倒车感应、温度感应、车速感应等一系列功能时,往往需要安装相应的传感器,为了有效实现这些传感器的功能,往往还需要按1比1的比例,为传感器配置一块对应的控制芯片。然而,随着汽车电动化、智能化时代的到来,车身需要安装的传感器数量也越来越多。这时,如果还像从前1比1的比例为传感器配置控制芯片,不仅会大幅增加汽车成本,也会为不同传感器之间的协同带来困难。因此,为了减少芯片用量,提高各传感器之间的协同效率,域控制器就此诞生。博世将汽车划分为动力域、底盘域、座舱域、自动驾驶域和车身域五块区域,如果每一块区域中的传感器均由同一块控制芯片实施控制,那么,这块控制芯片以及其配套的PCB等电子元器件,就名为域控制器。其中,自动驾驶域控制器所覆盖的传感器数量更多,也更复杂,因此难度也更高。由于域控制器属于完全增量的产品,根据兴业证券测算,预计2025/2030年我国域控制器市场空间为1248/2510 亿元。而从市场参与者来看,由于域控制器上游涉及芯片的研发设计,本身涉及配套的软件开发与集成,技术门槛较高,因此参与者并不多。 各类域控制器价格

各类域控制器价格

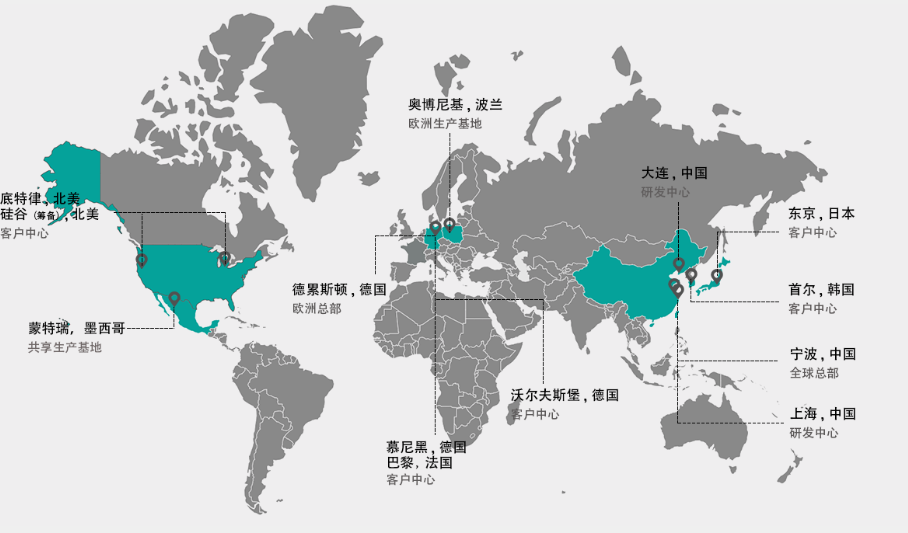

从目前的市场情况来看,除上游芯片企业外,能够生产域控制器的上市企业,主要包括德赛西威、均胜电子、经纬恒润、科博达等几家公司,其中又以德赛西威、均胜电子两家企业规模最大。那么,为什么德赛西威的市值会远高于均胜电子呢?我们认为主要由以下原因:截止2021年底,德赛西威的资产负债率仅46.64%,账面固定资产仅12亿元,也没有高额商誉,财务风险非常低。另外,从毛利率的角度来看,德赛西威汽车电子产品的盈利能力更强,2021年德赛西威的毛利率为24.6%,而均胜电子汽车电子业务的毛利率为18.99%。德赛西威毛利率更高的原因也并不难理解,根据均胜电子官网,目前均胜的汽车电子业务工厂仍主要布局在欧洲和北美,而德赛西威的工厂则主要在国内。与德赛西威相比,均胜电子的海外工厂在成本控制方面天然就弱于德赛西威。当然,均胜电子也已经开始在国内等低成本地区布局产能,目前在宁波设有工厂。 均联智行产能分布

均联智行产能分布

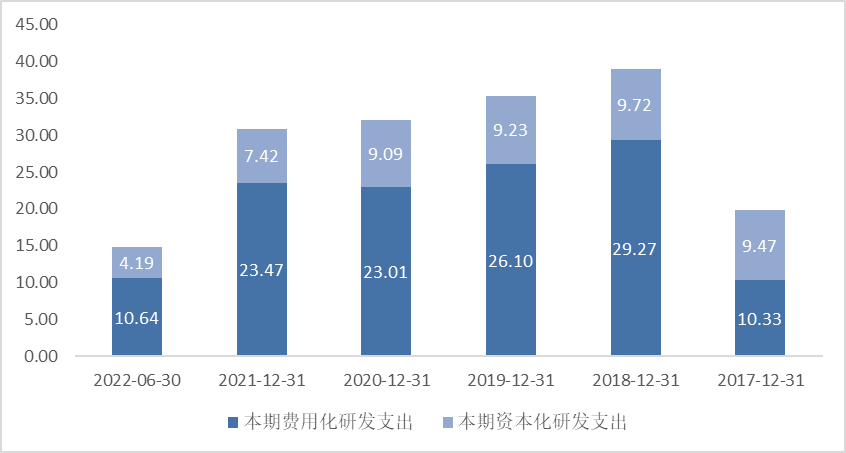

二是从产品结构来看,德赛西威在自动驾驶域控制器的发展速度更快。智能座舱域控制器方面,均胜电子可以说和德赛西威不相上下。从客户结构来看,均胜电子借助普瑞及TS道恩在欧洲市场的优势,斩获了诸如宝马、奥迪、大众等德系车企客户。而德赛西威则更专注于中国市场,客户主要以理想、小鹏、比亚迪等本土车企为主。当然,目前均胜电子也已经开始向国内车企渗透,2021年,公司与华为签订了智能座舱以及域控制器的战略合作协议,根据公司2022年中报披露,目前均胜电子正在全力推进国内某知名自主品牌智能座舱域控相关产品的量产落地。2021年/2022年H1,德赛西威在智能驾驶方面的营业收入已经达到13.87/8.63亿元,并且涵盖域控制器、激光雷达等多个产品。均胜电子虽然很早就有相关的技术储备,但是还没有形成规模。2021年7月,均胜电子专门成立了智能汽车技术研究院,主攻智能驾驶方向的研发,目前呈追赶态势。值得肯定的是,尽管均胜电子在资金方面捉襟见肘,但是对研发投入却十分重视。2017年至今,均胜电子在研发方面的累计投入高达171亿元。其中,资本化的研发投入合计约为50亿元,但与研发投入总额相比,这个资本化的比例并不算过分。  均胜电子研发支出

均胜电子研发支出

均胜电子现在困境反转了吗?

10月24日晚,均胜电子发布了2022年三季度的业绩情况,收入方面,均胜电子Q3单季的总营收为128.23亿元,同比增长22.63%,环比增长14.6%。公司单季归母净利润在Q2实现扭亏为盈后,Q3则进一步增长至2.36亿元。

均胜电子在Q2时的扭亏为盈,“含金量”其实并不高,如果剔除掉人民币贬值带来的汇兑收益,均胜实际上还是处于亏损状态。

而均胜在三季度净利润的大幅增长,则确实是诚意满满。

从毛利率的角度来看,均胜电子的毛利率从Q2单季的11.01%大幅回升至Q3的13.93%。很明显,毛利率回升是公司三季度净利润增长的主要动力,而毛利率的增长则是均胜整合能力提升的重要标志。

要知道,2022年Q3欧洲地区的能源价格整体处于年内的最高值,均胜电子能在能源成本压力增大的情况下,实现毛利率的回升,确实令市场感到惊讶。

不过,三季度靓丽的业绩数据,只能说让均胜看到了困境反转的曙光,目前仍难言真正的困境反转。

根据tradingeconomics的数据,2022年10月份欧元区PMI仅录得47.1,已连续第四个月低于荣枯线,而德国十月PMI初值则大幅下跌至44.1。

高涨的能源价格带来的高通胀已经令欧洲陷入了经济衰退的旋涡,同时面临去工业化的风险,而均胜电子目前仍在欧洲拥有大量的产能,并且公司的客户仍主要集中在德系车企,这无疑也会对均胜电子的生产经营造成进一步的影响。

从估值的角度来看,均胜电子的市值水平远低于德赛西威,说明市场对均胜电子的风险预期已经在市值中有所体现,而公司实现困境反转的初步信号,无疑对股价会有提振作用。

但是,考虑到欧洲目前面临的经济衰退风险并未减退,均胜电子的困境反转仍面临不确定性。

对的投资者而言,均胜电子更适合小仓位“赌”一个困境反转后的短期反弹,而不应该下更大的赌注。

市场有风险,投资需谨慎。在任何情况下,本文中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。我们无意为交易各方提供承销服务或任何需持有特定资质或牌照方可从事的服务。

36氪旗下公众号

均胜电子差点把自己玩成不良资产

各类域控制器价格

均联智行产能分布

均胜电子研发支出