10月28日,颖泰生物(833819.BJ)披露了2022年第三季度业绩。

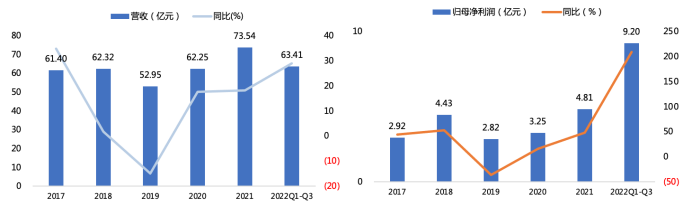

数据显示,2022年前三季度,颖泰生物实现营业收入63.41亿元,同比增长28.89%;实现归母净利润9.2亿元,同比增长208.77%。其中,单三季度公司实现营业收入20.63亿元,同比增长23.73%;公司实现归母净利润2.23亿元,同比增长136.95%。

公司的业绩表现,资料来源:wind、36氪2020年以来,受新冠疫情、国际关系问题影响,加剧了全球粮食供给体系的不稳定性,同时也进一步推动了全球性的通胀,致使全球大宗商品价格抬升。粮食供给的不稳定,将推升“粮食安全”的重要性,进而推动高品质农药等农资产品的需求;与此同时,大宗商品价格的上涨也将推升农药的生产成本,进而推动农药价格不断突破近年来新高。在需求和成本支撑作用下,农药行业在近年来维持高景气度。公司的农药产品以自产自销为主,贸易业务为辅,另外还有少量的技术咨询服务收入,2022H1农产品自产销售实现营收34.15亿元,占公司总营业收入的79.8%。从变化趋势看,2017年起公司贸易营收占比逐渐下滑,至2019年后稳定在20%以下;自产销售营收占比自2017年起逐步上涨,至2019年后基本维持在80%左右。从区域来看,公司超过一半的农药收入来自海外,2022H1国内实现收入17.4亿元,占营收比重为40.6%,国外地区实现收入25.41亿元,占营收比重为59.4%。趋势上,系国外市场农化产品需求高增,海外的营收增长开始逐步成为公司的业绩动能,2021年国外地区的收入占比已逐步超越国内。盈利能力方面,2022年前三季度,公司实现毛利率24.8%,较2021年提升了4.6个百分点,处于近年来的高点,主要是在下游粮食行业的高景气下,通胀在原料端对产品价格形成支撑,公司的农药产品价格大幅上涨,大幅涨价不仅填补了成本端的压力,而且成为了公司利润增长的核心动能。单季度表现来看,2022年第三季度,公司实现毛利率21.77%,同比提升5.04个百分点,环比下降5.87个百分点。趋势上,自2021Q4开始,公司的毛利率持续攀升,并在2022Q2达到最高点,三季度随着农药产品价格的下滑,公司的毛利率也开始有所回落。费用方面,2022年前三季度,公司实现期间费用率10.17%,较2021年下降1.91个百分点,主要系美元兑人民币汇率变动影响,公司汇兑收益大幅增加所致。同期公司实现销售费用率1.33%,相比2021年下降了0.09百分点;实现管理费用率6.3%,相比2021年增长了1.27个百分点,主要系公司停产与运营成本增加所致。利润方面,公司前三季度的利润同比增幅较大,主要系公司产品销售规模扩大、盈利能力显著提高,加之联营企业盈利水平提高,归属于公司的投资收益相应增加共同所致;与此同时,受第三季度美元升值影响,公司较好的汇兑收益供应了相应的业绩贡献,助推公司第三季度盈利显著上升。2022年前三季度,公司实现净利率14.55%,较2021年提升了8.3个百分点,处于近年来的高水平。从单季度表现来看,2022年第三季度,公司实现净利率10.8%,同比提升5.2个百分点,环比下降10.8个百分点。趋势上,净利率的走势与毛利率相似,在2022Q2达到最高点之后,净利率在本季度开始边际下滑。总体来看,2020年以来,在全球粮食供应链不稳定的背景下,全球粮食价格全面走高,2022年年初地缘政治冲突全面升级进一步抬高了全球粮价,并在之后维持高位震荡,高粮价在很大程度上催化了农化产品的需求。2022年年中,由于对全球经济的负面预期,原油等代表性大宗商品价格开始下跌,进而带动粮食价格下跌,由于粮食周期与农药周期的错位,三季度左右农药价格开始有所下调,公司的业绩增速也开始边际放缓。展望来看,进入22Q3后,粮食价格在短暂的反弹之后开始回落,但仍高于2021年同期,在高粮价背景下,农品种植意愿较高,且第四季度作为农药外销的旺季和国内备货的高峰期,农药需求仍将较高。作为非专利农药的龙头,公司四季度的业绩表现也将持续增长。

公司的业绩表现,资料来源:wind、36氪2020年以来,受新冠疫情、国际关系问题影响,加剧了全球粮食供给体系的不稳定性,同时也进一步推动了全球性的通胀,致使全球大宗商品价格抬升。粮食供给的不稳定,将推升“粮食安全”的重要性,进而推动高品质农药等农资产品的需求;与此同时,大宗商品价格的上涨也将推升农药的生产成本,进而推动农药价格不断突破近年来新高。在需求和成本支撑作用下,农药行业在近年来维持高景气度。公司的农药产品以自产自销为主,贸易业务为辅,另外还有少量的技术咨询服务收入,2022H1农产品自产销售实现营收34.15亿元,占公司总营业收入的79.8%。从变化趋势看,2017年起公司贸易营收占比逐渐下滑,至2019年后稳定在20%以下;自产销售营收占比自2017年起逐步上涨,至2019年后基本维持在80%左右。从区域来看,公司超过一半的农药收入来自海外,2022H1国内实现收入17.4亿元,占营收比重为40.6%,国外地区实现收入25.41亿元,占营收比重为59.4%。趋势上,系国外市场农化产品需求高增,海外的营收增长开始逐步成为公司的业绩动能,2021年国外地区的收入占比已逐步超越国内。盈利能力方面,2022年前三季度,公司实现毛利率24.8%,较2021年提升了4.6个百分点,处于近年来的高点,主要是在下游粮食行业的高景气下,通胀在原料端对产品价格形成支撑,公司的农药产品价格大幅上涨,大幅涨价不仅填补了成本端的压力,而且成为了公司利润增长的核心动能。单季度表现来看,2022年第三季度,公司实现毛利率21.77%,同比提升5.04个百分点,环比下降5.87个百分点。趋势上,自2021Q4开始,公司的毛利率持续攀升,并在2022Q2达到最高点,三季度随着农药产品价格的下滑,公司的毛利率也开始有所回落。费用方面,2022年前三季度,公司实现期间费用率10.17%,较2021年下降1.91个百分点,主要系美元兑人民币汇率变动影响,公司汇兑收益大幅增加所致。同期公司实现销售费用率1.33%,相比2021年下降了0.09百分点;实现管理费用率6.3%,相比2021年增长了1.27个百分点,主要系公司停产与运营成本增加所致。利润方面,公司前三季度的利润同比增幅较大,主要系公司产品销售规模扩大、盈利能力显著提高,加之联营企业盈利水平提高,归属于公司的投资收益相应增加共同所致;与此同时,受第三季度美元升值影响,公司较好的汇兑收益供应了相应的业绩贡献,助推公司第三季度盈利显著上升。2022年前三季度,公司实现净利率14.55%,较2021年提升了8.3个百分点,处于近年来的高水平。从单季度表现来看,2022年第三季度,公司实现净利率10.8%,同比提升5.2个百分点,环比下降10.8个百分点。趋势上,净利率的走势与毛利率相似,在2022Q2达到最高点之后,净利率在本季度开始边际下滑。总体来看,2020年以来,在全球粮食供应链不稳定的背景下,全球粮食价格全面走高,2022年年初地缘政治冲突全面升级进一步抬高了全球粮价,并在之后维持高位震荡,高粮价在很大程度上催化了农化产品的需求。2022年年中,由于对全球经济的负面预期,原油等代表性大宗商品价格开始下跌,进而带动粮食价格下跌,由于粮食周期与农药周期的错位,三季度左右农药价格开始有所下调,公司的业绩增速也开始边际放缓。展望来看,进入22Q3后,粮食价格在短暂的反弹之后开始回落,但仍高于2021年同期,在高粮价背景下,农品种植意愿较高,且第四季度作为农药外销的旺季和国内备货的高峰期,农药需求仍将较高。作为非专利农药的龙头,公司四季度的业绩表现也将持续增长。 农药原药价格指数,资料来源:ifind

农药原药价格指数,资料来源:ifind

产能方面,在公司 2020年规划的农药原药产品转型升级及副产精酚综合回收利用项目中,除草剂年产4000吨硝磺草酮项目、1000吨乙氧氟草醚有望在2022-2023年开始投产,杀菌剂年产4000吨嘧菌酯项目、3000吨戊唑醇项目有望在2023-2024年投产。在农化景气周期延续的背景下,新增产能的投放也将进一步为公司提供增量业绩。

36氪旗下官方公众号

真诚推荐你关注

农药原药价格指数,资料来源:ifind