全新的一年已经到来,我们也在从疫情中快速恢复。今天我们想分享一篇,来自经纬创投张颖在最近的一次LP线上大会的演讲。

这篇文章的标题,我们摘录的是张颖2019年秋天和高分纪录片《徒手攀岩》中主人翁亚历克斯·霍诺尔德(Alex Honnold)在国内的一次对话。当时他们类比创业,觉得从电梯模式进入攀岩模式,顺境不再是理所当然的事情。徒手攀岩的核心不是克服一个个困难,而是需要去习惯,由习惯带来对困难的脱敏。今天放在这篇演讲做标题,依然有它的意义。

大家好,我是经纬张颖。感谢各位LP、创业者通过线上的形式参加2022经纬创投投资人年会。我今天分享的主题比较直接和实在,我想先讲讲我们对大趋势的判断,以及相应的经纬投资策略。

在艰难的2022年,只要你还身处在市场之内,应该都会感受到来自宏观的跌宕起伏、风云变幻。大家对前景也都有各自的看法。我最近和同事们聊天,包括年轻同事,可以感受到他们的紧张和焦虑。全球股市震荡不安,热点轮换得太快,从2021年的消费、SaaS、合成生物学,到2022年的光伏、储能……热点一直在变,今天的热点可能明天就会降温。

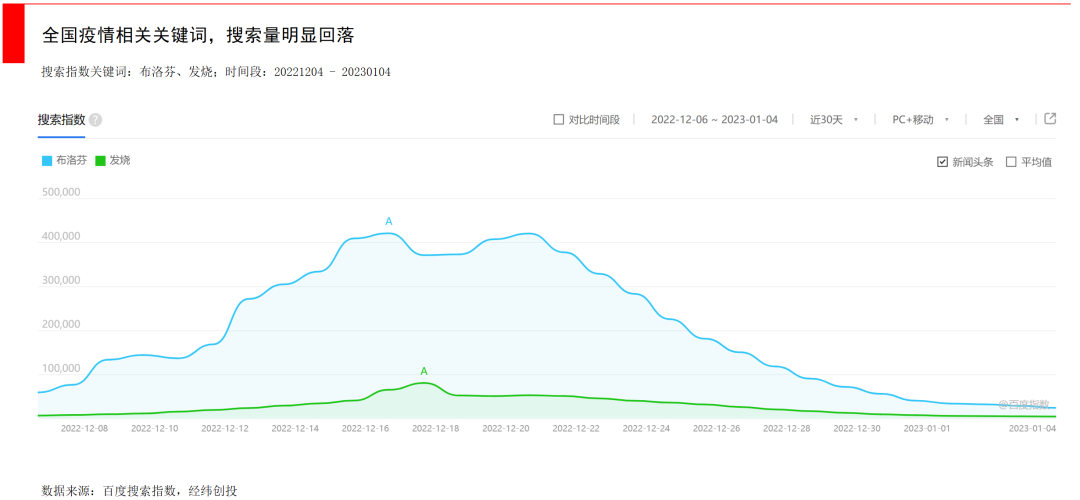

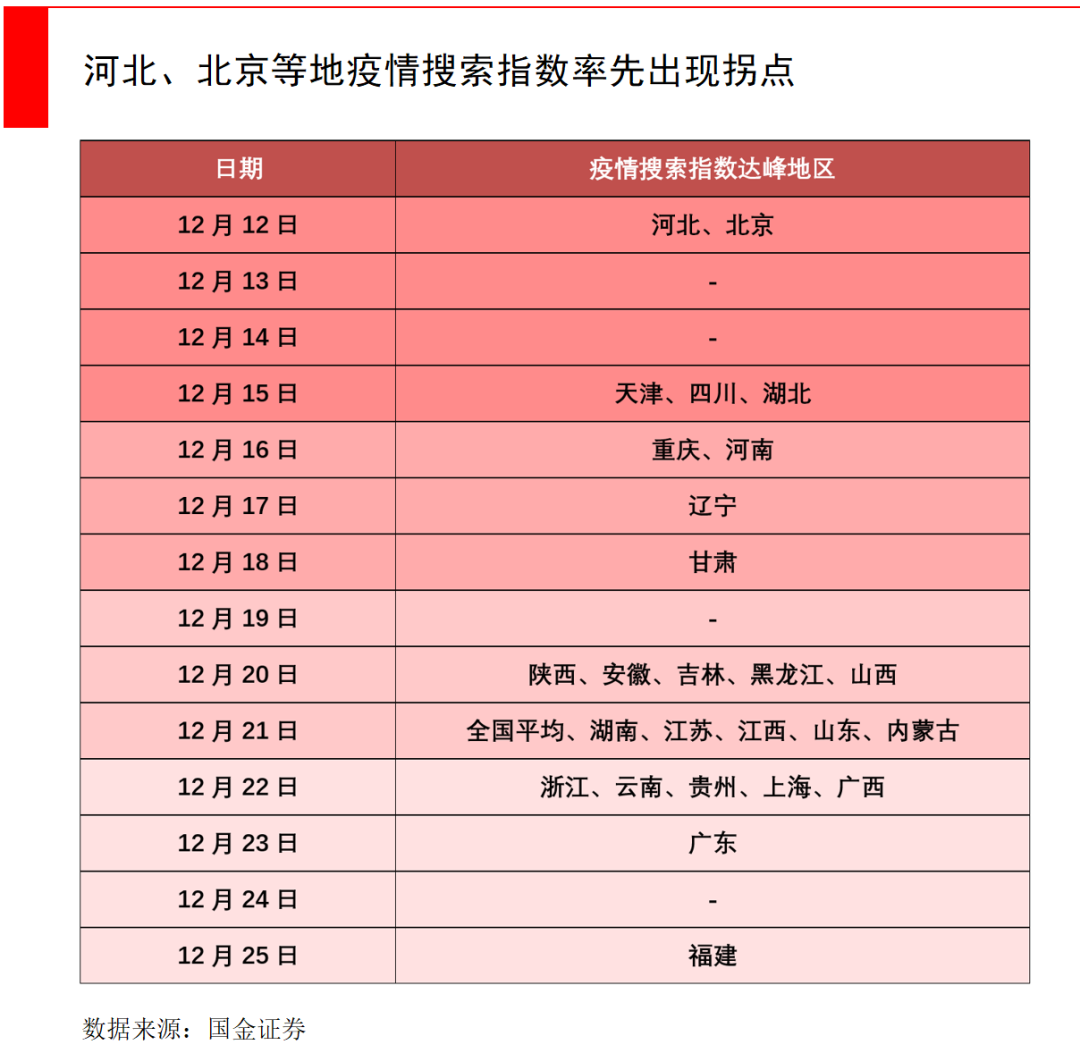

到了2022年底,我们终于迎来了防疫政策的全面开放,各个城市也已经陆续达峰并且在恢复。从对“发烧”、“布洛芬”等关键词的搜索指数来看,在12月21日已经出现了拐点,不过各个省份达峰的时间有先后。

中国庞大的产能也开足马力,据工信部数据,现在布洛芬、对乙酰氨基酚的日产量已达1.9亿片,自12月1日以来,全国累计生产的布洛芬、对乙酰氨基酚已达到24.88亿片,在放开之初买不到布洛芬的局面也很快得到缓解。

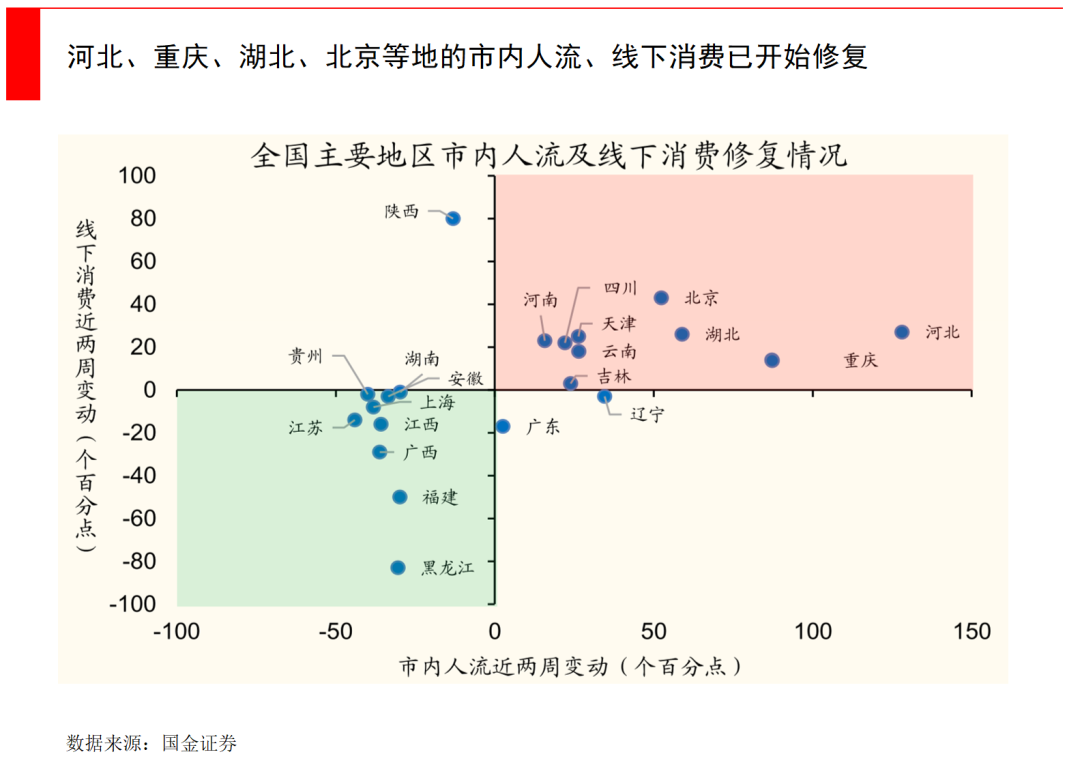

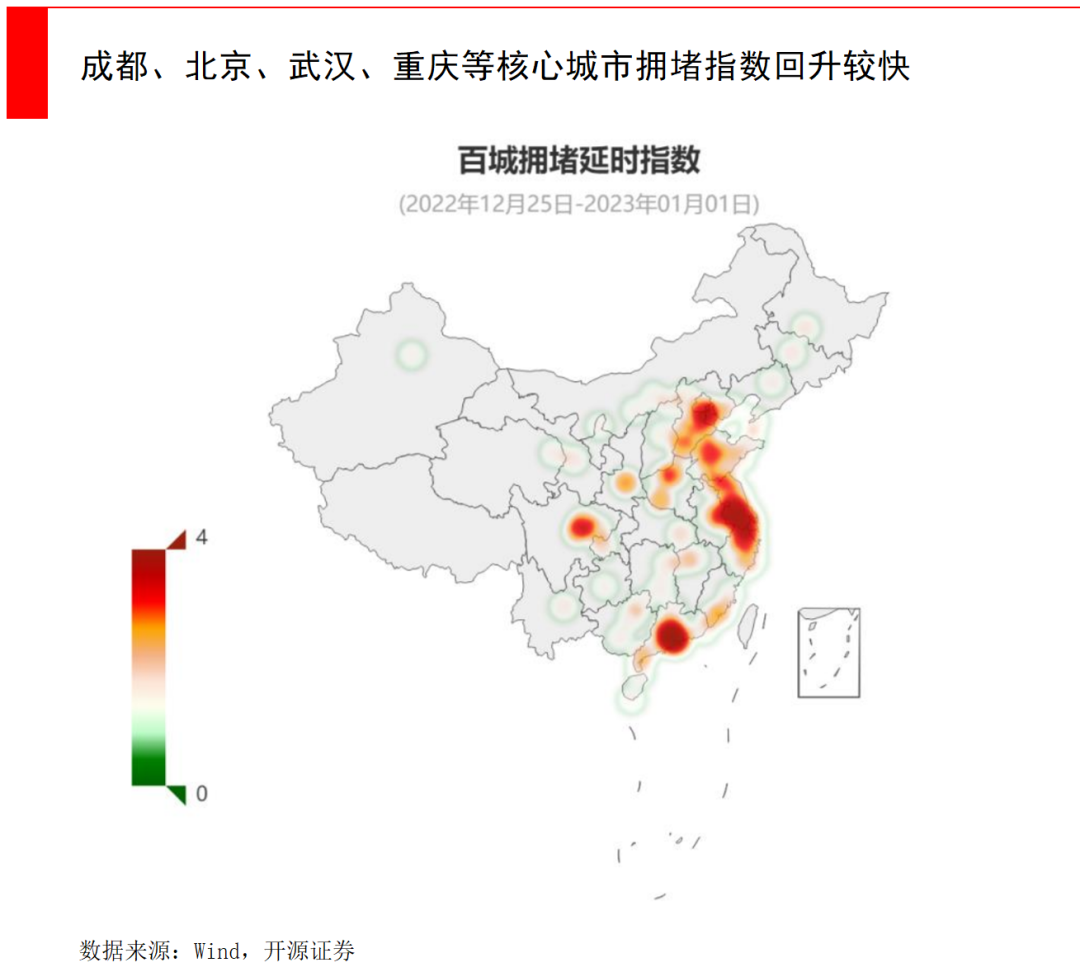

2023年元旦节假期,全国国内旅游出游5271.34万人次,同比增长0.44%。此外,各地消费也在积极恢复,很多城市都出现了久违的交通拥堵。

在疫情这几年里,我仍然保持着高频与创业者交流的习惯,我能明显感受到哪怕是在最悲观的时刻,他们依然保持着韧性与活力,乐观拼搏精神始终存在。无论是小企业还是大企业,无论是一家科技消费产品公司,还是一家智能自动化设备制造企业、一家民营火箭发动机研发公司,真正选择躺平的少之又少,有一股劲被压着,大家都想再捋起袖子大干一场。

如今疫情管控政策彻底放开,也有不少创始人问我,“2023年是时候了吗?”

对于这个问题,我的回复是——当然是捋起袖子来大干一场的开始,但是我们也要保持乐观中的谨慎,最起码是在2023年上半年要保持稳中求进。

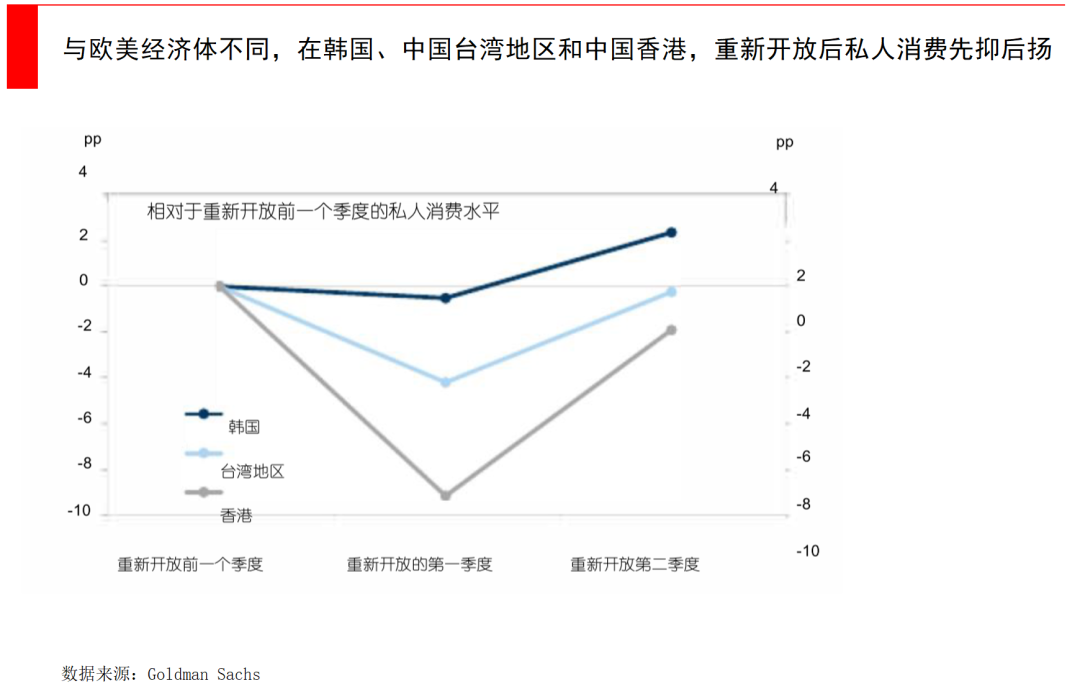

高盛在最近的一篇研究报告里分析,与多数欧美国家不同,它们在重新放开后经济立刻加速,但亚洲不一样。好几个东亚经济体,比如韩国和中国台湾地区,都普遍实施了相对严格的新冠管控政策,重新开放后,在初期反而对经济增长不利,会出现感染激增、人口流动性暂时下降的局面,而不是立即反弹。

比如韩国、中国台湾地区和中国香港,实际私人消费水平在重新开放后的一个季度里,都是立刻下降的。随后在第二个季度才反弹,此时病例数量下降并且恐惧因素消退。

还有很重要的一点,现在全球经济都非常不好。目前全球经济最好的是美国,但在与美联储直接打交道的23家大型金融机构中,超过三分之二的受访经济学家,都预测美国将在2023年出现衰退。

欧洲从2022年末开始,就出现了明显的衰退,法国巴黎银行的经济学家,甚至直接把对2023年的展望报告标题写成了“转向衰退”。

而中国的出口,从去年9、10月份开始因为疫情冲击等因素开始下滑,PMI也出现了下滑。当然全球经济下滑也会严重影响中国出口,比如最近因为苹果需求减弱,中国大陆供应商只能跟着减产AirPods、Apple Watch和MacBook组件等产品。但是我们还是看到了最近中国经济活力的恢复——随着多个城市疫情峰值已过,复工复产脚步加快,多地的消费、生产、交通活力有序恢复。多家国际投行、券商表示看好中国经济将在新一年内复苏,并能带动世界经济增长。

我们刚从疫情泥沼里走出来,依然不可掉以轻心,现在还没到雨过天晴的时候,2023年可能同样充满挑战,至少上半年是如此,不要从极度悲观又转向盲目乐观。依然要审视现金亏损,制定合理的资金使用计划和切实可执行的预算,管理好内外部预期。

虽然很多人都说早期投资人往往是乐观派,事实也确实如此(因为我们在做完一项投资决策后,需要坚持很长时间才能迎来收获)。但我还是一直在关注几个“乐观指标”和“悲观指标”,当市场情绪过于乐观时,我往往去聊聊“悲观指标”;在市场情绪悲观时,我则会去聊聊“乐观指标”,绝对的乐观主义或悲观主义都是不适合我们的。

下面,我想谈谈在最近一年的市场起伏动荡中,我的一些底层思考。

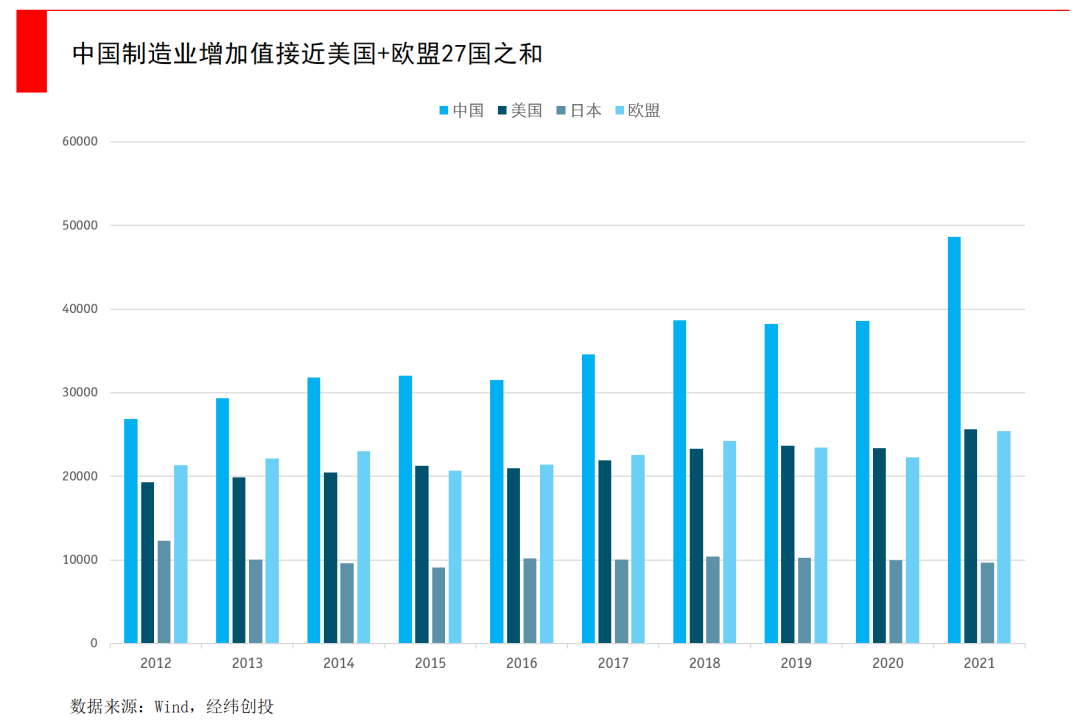

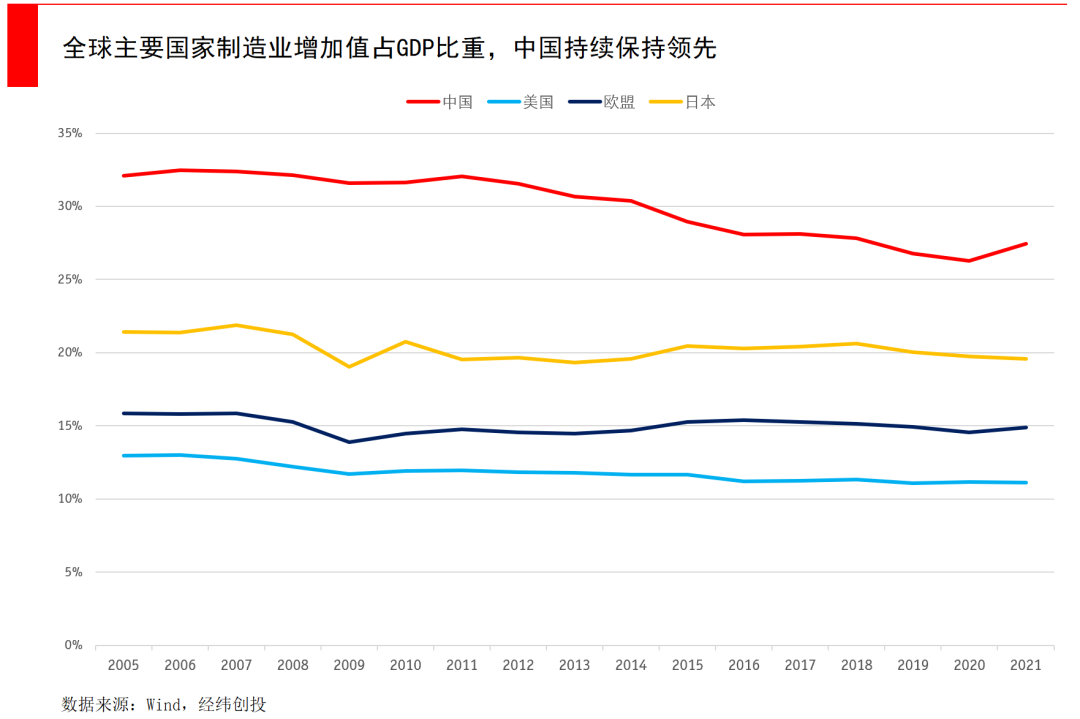

最近一年里,有很多朋友都在问我,我们到底应该怎么理解当下的变化,又如何去看待未来?我很认可一句话就是短期看政策、中期看趋势,长期看文化。对我们自己来说,先得认清可能改变的是什么?在一个亿万课程的周末,我和孙立平教授还在讨论说,我们怎么去对待这个改变。他的观点是我们要警惕三个问题:一个是以欧洲为代表的西方国家,对俄罗斯能源的依赖在变化;一个是中俄对西方的科技、高端设备及金融体系的依赖在变化;还有就是以美国为代表的发达国家,对中国的市场和制造业的依赖在变化。对应的就是,原来全球体系中的两大运营逻辑:比较优势的逻辑、资本逐利的逻辑,就会让位于安全的逻辑、以及价值观的逻辑。在这种底层逻辑替换的过程中,势必会出现一些波动和调整。我们要问自己,如果处于这样的情景下,我们的企业应该要做怎样的布局调整?如果你是做出海的,你对目的地市场选择是不是要做出新的判断;涉及到全球产业链条的,你对库存或者是短缺这个概念的理解,是不是以后会不一样;对于跨越成长期的公司,如何在新维度下验证和开拓市场?今天因为时间的关系,我们这里就不展开了。我们看2022年的一些数据,比如社会零售额或PMI(采购经理指数)、PPI(生产者价格指数)等等,都因为疫情造成了不小的扰动。第一个指标是中国的制造业增加值。这个数据是经济学上的一个重要指标,用来衡量一国在制造业方面发展速度和实力,很多经济学者最近也更为关注这个指标。在世行开始公布中国这项数据的2004年,中国仅占全球的9%,但今天是30%。中国在2010年超过美国,变成全球制造业第一大国,这个“第一”已经保持了12年。在有新冠疫情的2020和2021年,2020年中国的制造业增加值是3.8万亿美元,2021年更是向上跨越了一个台阶,达到了4.9万亿美元,是美国的1.7倍,接近美国+欧盟27国之和。

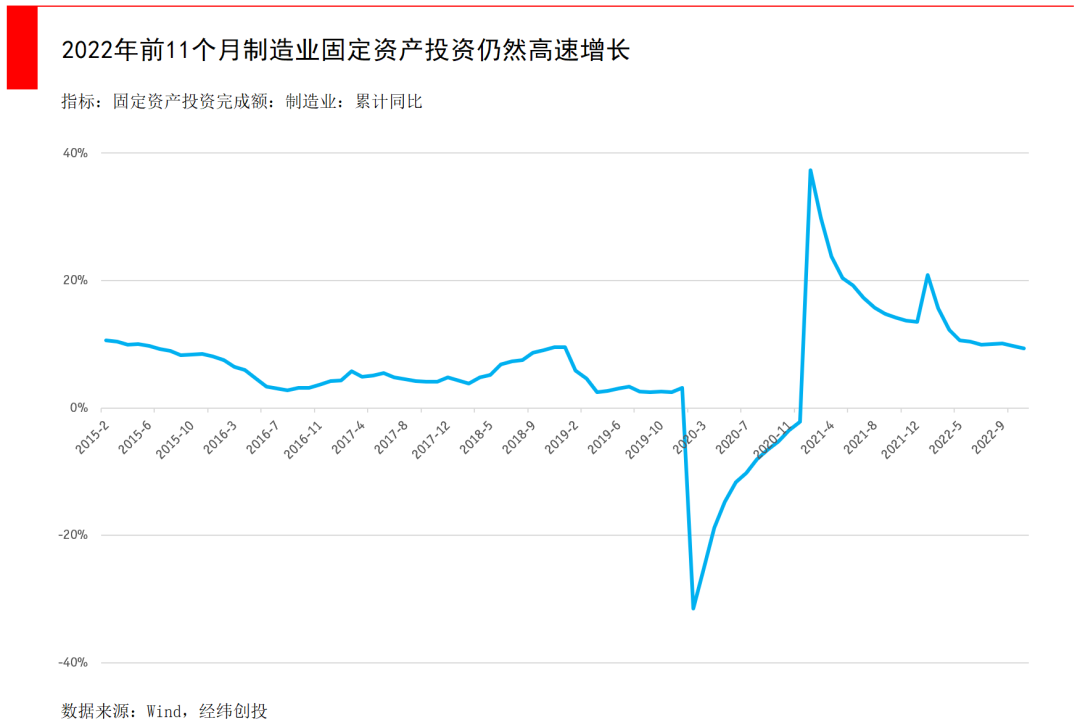

这个数字是值得关注的,特别是前两年疫情对中国的影响也不比现在小。在疫情扰动比较大的2022年,前11个月制造业固定资产投资依然维持增长。

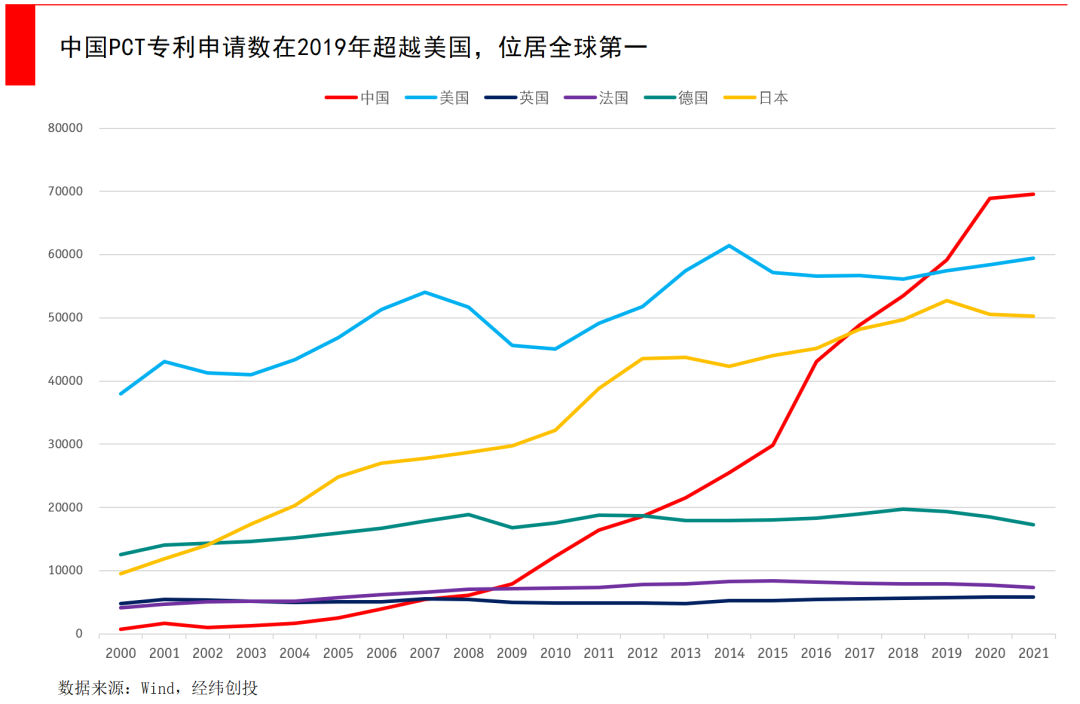

2018年,美国开始贸易战,但在2019年,中国新增的PCT国际专利申请量,首次超越了美国,达到5.9万件;中国科研者在一流期刊的国际论文发表数量,也达到了美国的70%。当然这是增量,总量还需要很长时间的积累。

制造业增加值的全球领先能带来什么?我非常认同文一教授在《伟大的中国工业革命》里提到的一个观点:中国庞大的制造业带来了一项最底层的东西——“在干中学”。庞大的制造业产能就是最好的老师,这会使中国产生世界最好的技术人员和工程师。这个东西今天也没有发生任何改变。第二个指标可能更宏观一点,就是我们全产业链的优势,以及超大市场的不可替代性,全产业链与全球第二大消费市场是我们经济的压舱石。最近市场上也老有两个针对产业链的问题,一是中国制造业有没有可能回流美国?供应链中断和贸易紧张推动了美国吸引制造业回流,比如台积电在美国亚利桑那州的新工厂,在2024年要开业了,台积电也有可能从美国2022年通过的《芯片和科学法案》,获得数十亿美元补贴。苹果也寻求把部分生产转移出去。二是有没有可能被东南亚或者印度取代?我对这两个问题的答案都是否定的,会有一部分高端和低端的外流,但很难大规模取代。美国有它的通胀问题、产业工人短缺问题,当然我们也有我们自己的问题。对于东南亚和印度,由于我们自己做过一些制造业产业的投资布局,如果要说一些低端制造业,确实有在流向东南亚和印度。但对于中高端制造业,它还是需要大批能够上岗的熟练产业工人、高级管理人才、高效的基础设施和可信赖的金融信用体系,比如印度各个州之间情况都非常不同。中国用几十年的时间,确实是建立了核心的优势,你看像喜马拉雅山脚下的墨脱县都能凭借畅通无阻的物流网购商品,这样的运输体系不要说印度、东南亚,在很多发达国家都实现不了。中国还有最重要的工程师红利,比如在iPhone这种精密设备的生产中,NPI(New Product Introduction)这个环节非常重要,是指把产品蓝图和原型转化为量产的详细制造计划,比如iPhone的组装就需要400道工序,这也是生产工程师和供应商集中的中国所擅长的领域。大规模生产考验的是综合能力,不能低估让合适的工厂、工人、设备和原材料供应链聚到一起这件事,它的难度比想象中要高得多。由于全球化、科技进步等因素,后发国家并不完全会按照发达国家的路径去走,特别是各国的差异也非常大。像中国作为世界工厂,以及第一人口大国,对于很多资源经常是买哪个东西,哪个就涨,卖哪个哪个就跌,很多决策都需要基于这个庞大体量的框架去考虑,其实超越了很多经济学定律。比如中等收入陷阱并不一定完全适用于中国,因为中国的人口规模远远超过之前产生这些经验的国家。在这些乐观指标的基础上,我想讲讲对于经纬来说,我们在大变局下会有哪些应对策略。在大方向上,特别是国家安全方向,完全与政策同频,这一点没有什么好疑问的,因为核心生产要素都在国家队体系里面,你不可能跳出这个来做企业或者投资。

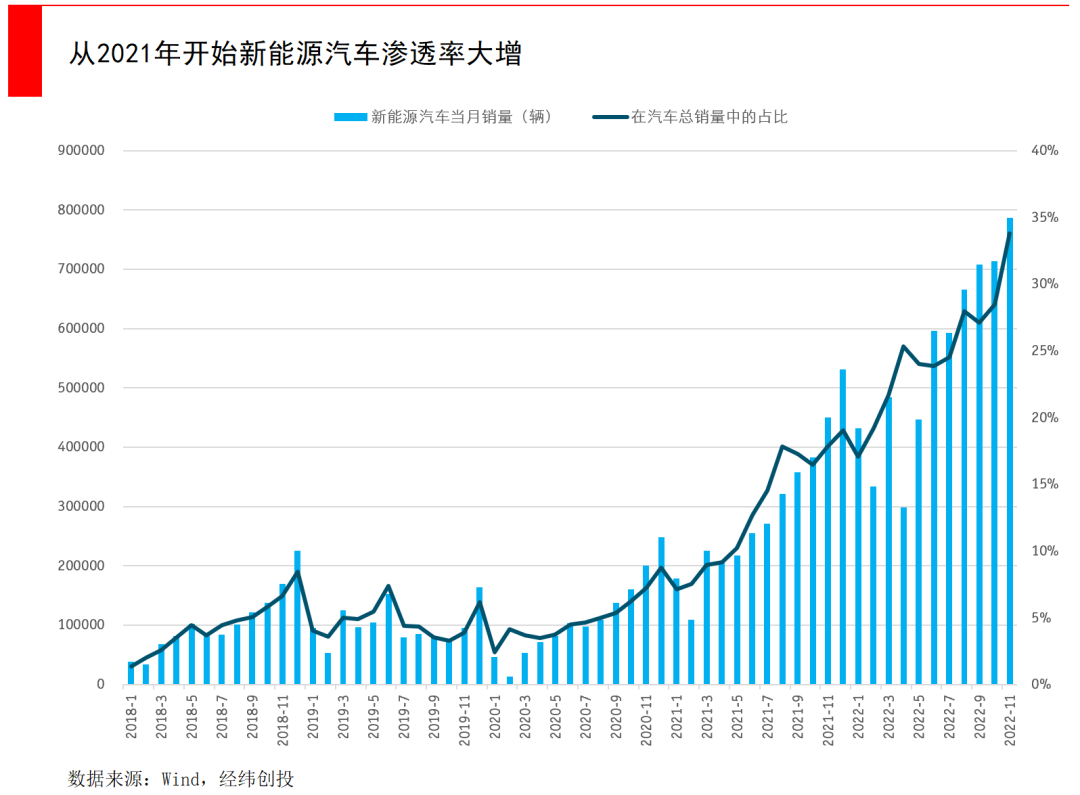

在这个基础上,我最关注三件事:一是认知迭代;二是如何更早发现水下的隐形冠军,做深入产业链的投资;三是如何做创新的投后体系。下面我来讲讲这三个大逻辑,具体的投资布局由我的同事们做补充。第一,我最近非常关注自己和同事们的认知迭代。首先在与政策同频的基础上,我们需要有非常严谨的认知迭代,也需要找出新的投资方法论。在某一个赛道或行业中,初投资时会谨慎出手,不要出现太大的盲点,每隔一段时间审视一下自己,然后再调整节奏。这其实是一个工作的流程,它易懂难做,但如果没有形成这种工作流程的投资同事,就会被我限速,无论是合伙人还是年轻同事。经纬在2011年决定All in移动互联网,也是当年认知迭代的结果,因为当时觉得移动互联网是一场大变革,会带来各个层面的机会。我们从2017年开始投资电动车及产业链,就是因为我们觉得能源变革也是一个巨大的机会。能源变革首先是从化石燃料到清洁能源,最直接影响我们每个人的,就是从燃油车到电动车,车电动化之后,又更容易实现智能化,就有了从汽车芯片、精确导航,到智能座舱,甚至自动驾驶等等一系列机会。从投资布局的角度来看,电动车还是能源变革的一个重要节点。如果没有电动车,就不会有今天动力电池的局面,而动力电池又拉动了储能电池,让人类储存电力的成本大幅下降。如果没有储能,光伏和风电这些不稳定的新能源就无法高比例并网,这恰恰是彻底改变能源格局的基础,所以2022年的光伏、储能行业大火。电动车的发展,也的确超出我的预期。在2017年投资理想、小鹏的时候,我也没有想到渗透率会提升得这么快。在2022年11月,国内新能源车零售渗透率达到了33.8%,再创历史新高。

而行业里一个比较激进的预测是,到2025年电动车在新车销售中渗透率会达到70%。虽然数字很夸张,电动车行业也在面临一些问题(比如因为需求疲弱,特斯拉在2022年交付的汽车数量低于最初目标),但这依然是一个值得挑战的目标,并且中国自主品牌的车企占比会越来越大。此外,现在有很多要素市场都在改革,这些改革很重要,也是能带来商机的,我们需要有更敏锐的嗅觉。第二,是怎么更早地发现水下的隐形冠军。在这一点上,我们要学习产投,去寻找那些在某个产业链环节中的必需品,可能是材料,或是核心设备等等。我们要重新审视那些一眼看上去行业天花板没有那么高,但有技术壁垒和定价能力的公司,时刻关注他们能否顺着行业演变而延展到其他产业,从目前的“小而精”变成未来的“大而全”。这里面很重要的一点是要做深入产业链的投资。硬科技时代,与以前TMT投资最大的不同在于,你必须要有产业链的节点资源和认知能力,如果没有这两点,几乎是没有办法做投资的。如果等到公司的商业模式被验证之后再想着投进去,财务投资人的空间就很小了,产投和国资会更加强势。财务投资人最重要的护城河,就是要更早地发现机会、承担更大的风险,要抢在产投和国资认可之前投进去,这就要求很高的节点公司资源和产业认知能力。我想举两个产业节点资源和认知的例子。一个是在车载以太网领域,有一个重要的市场分歧是多少兆的车载以太网够用,是百兆级的还是千兆级的。当时市场中有一种声音是,由于现在车的数据传输量还比较低,不可能一上来就需要千兆级的。但由于我们投资了理想、小鹏这样的主机厂,我们在沟通中发现千兆级的技术方案可能很快会落地,所以最终投资了直接针对千兆级以太网的景略。另一个例子是光羿科技,它是做电致变色新材料的,也是国内唯一可以实现大面积曲面产品量产的公司。在我们投资之前,他们主要想做针对手机的产品,但我们看到了变色玻璃在电动车上的应用前景,所以建议他们去做电动车的天幕。所以先在一个行业投资布局3-4个节点公司,然后基于这些节点再去延展,让被投公司之间形成协同,这一点如今至关重要。从2018年中美贸易摩擦、芯片“卡脖子”开始,我们就切实感受到其实在新材料、高端装备、生物技术等领域,我们还是有很大短板的。并且对于数字经济来说,最近与美国的差距也是在拉大的,并没有缩小。在很多前沿领域,要想发展和创新,其实并不仅仅是这一个行业的事情,很多技术都是融合在一起的,所以我们也非常看好多学科交汇的技术融合地带。像经纬支持的万众一芯,这个创业项目将半导体技术用于基因测序;还有三迭纪,将3D打印和药理学相结合。此外,在硬科技投资的时代,我们关注的企业指标也有很多变化。其中最重要的转变,是从原来对总市场规模的关注,转变成对定价能力的关注。这背后的逻辑是,以前TMT投资的时代,企业追求的是赢家通吃,覆盖的可以是中国10.5亿互联网上网人数,市场空间动辄上百亿美元起。但现在很多技术类公司,都是针对某一个细分领域,比如动力电池里面用的某种粘结剂,或是光刻胶这样的漫长生产链中的上游材料,客观上这些公司的市场空间看似没有那么大。所以这时候判断的核心指标就要从市场转换为定价能力,它反映了技术有没有独特性,如果技术壁垒足够,就能有一定程度的技术垄断性,也能有足够强势的定价能力,这是对研发的奖赏。多说一句,很多面向大众消费的制造业、消费类企业,也依然存在巨大机会。工业化不仅仅是ToB的,很多制造业的终端产品都是ToC的,比如刚刚提到的理想、小鹏等国产品牌电动车,还有极米的投影仪,他们也有领先的技术、很长的供应链、优质的设备和工厂。第三,就是要做创新的投后,让我们的投后始终处在绝对领先的位置,真正帮助被投公司发展和成长。那我们要如何做呢?首先,投后一定要创始人(在经纬,就是我)主导,持续花时间迭代和创新,才有意义。因为只有一号位主导,才会有体感,知道从移动互联网切换到硬科技时代,哪些投后环节最有价值,哪些改变需要出现,哪些地方需要创新。在创始人主导的基础上,还必须要有足够的利他精神。在追逐利润之外,如果一个机构的核心创始人和团队,没有足够的利他精神和意愿的话,在投后方面也是会比较乏力的。然后,在硬科技时代,投后绝对不能再是简单的招聘、介绍客户、PR等等,而是要通过各个投后小组之间协同,通过更深度的交流来前置发现潜在人才;要有协助科技创业公司做IP,国内外收购中尽调、条款等环节的专业混合小组;还要有专业的外部导师体系,在经纬亿万创业营,我们就积累了经纬“轻骑兵”团队,你可以理解成,他们是被我们过滤过一遍的,宏观专家、战略专家、组织专家、工具专家等等,深入企业帮助其解决遇到的棘手问题,并前置性地提醒创始人可能踩坑的地方……通过这些创新来赋能科技创始人,才能真的帮忙不添乱。以前总有同行标榜他们会给被投介绍客户,其实我们的部分投资同事也有依托我们的产业链,在做这样的撮合。但我一直强调这样的思路就不是创新的思路。因为一个公司的采购体系是严谨和复杂的,不可能因为你一个介绍就卖过去。如果这么容易,为什么之前你的被投做不到,做不到是不是它的产品不够好,还是销售策略不够对?所以我总说我们要想得更深一点,所谓细心之后的更细心,像亿万的工作坊,我们让创始人带着自己的销售高管团队进来,再请特别好的ToB销售专家,来给他们做销售体系的搭建,从管理方法、组织方式、人才培训的根本角度来解决他们的销售问题。这种授人以渔的方式,我自己觉得才是长期的有帮助的赋能。而投后就是要做长期的东西,不要头痛医头脚痛医脚。今天的开场我本打算就说到这里,但是在这个时间点,我其实还想讲几句话。第一我觉得对于经纬来说,长期主义跟乐观主义是我们的本色,是我们的底色。从疫情到现在的时间里,经纬一直聚焦中国,我只相信聚焦才能有结果。我觉得我们做的事情,我们的策略,我们合伙人的配合,我们的互相信任,我们的差异化其实都越来越明显。这些其实让我个人和徐传陞总也越来越有信心,我们能带领团队,带领公司去挑战新高。而疫情之后这两年多,我们之间这种信任、互补,以及互相赋能,一起联手去带领经纬这艘船度过一些大风大浪,给了我更多直观的效果与信心。再加上我们每天在关注的,包括团队的认知迭代,创新的投后,在每一个行业里深挖水下的冠军,以及我个人怎么去花时间,更加直接地出现在一线,配合我们优秀的投资同事们在新的项目上去寻找、判断,促使我从对创始人的理解上去用心赋能。前段时间我在朋友圈里面也写过,在国际局势复杂以及市场波动的一个阶段,其实在各个领域里面都是良币驱逐劣币。在这个时间点,我们能做的就是关注自己的核心,关注我们自己本身的底色,然后发挥极致,把我们擅长的发挥好。最后我想说,在国内投资,长期主义的根基是国运。新冠疫情影响深远,逆全球化抬头,保护主义明显上升,并且全球经济复苏乏力,有很多地区都陷入动荡。对于中国来说,发展和挑战并存。在我们通常的感知中,人们是因为冲突才会出现分裂,是彼此共通才会走到一起。但如果把时间线拉长,你会发现,人类的历史“恰恰是因为冲突而汇聚到一起”的,比如世界大战、冷战、欧盟、贸易全球化。赫拉利在《人类简史》中说:“合久必分只是一时,分久必合才是不变的大趋势。”比起贸易带来的经济联结,我们面临着的共同的威胁与挑战,比如气候和环境的危机、极端主义对安全的威胁、新技术的挑战、全球疫情传播的冲击、全球范围内的贫富差距扩大等等大议题,可能才是让全球真正密不可分的基石。即使这些合作存在于一些负面的挑战之上,但人类就是基于此分享着共同的命运。即便现在世界局势,出现了瓦解与突变,我们也要意识到,融合依然是最终的、唯一的结局。乐观才能让我们对困难脱敏,习惯困难亦有利于前行,它也是目前所有需要继续前进的人,最重要的事。

谢谢大家。