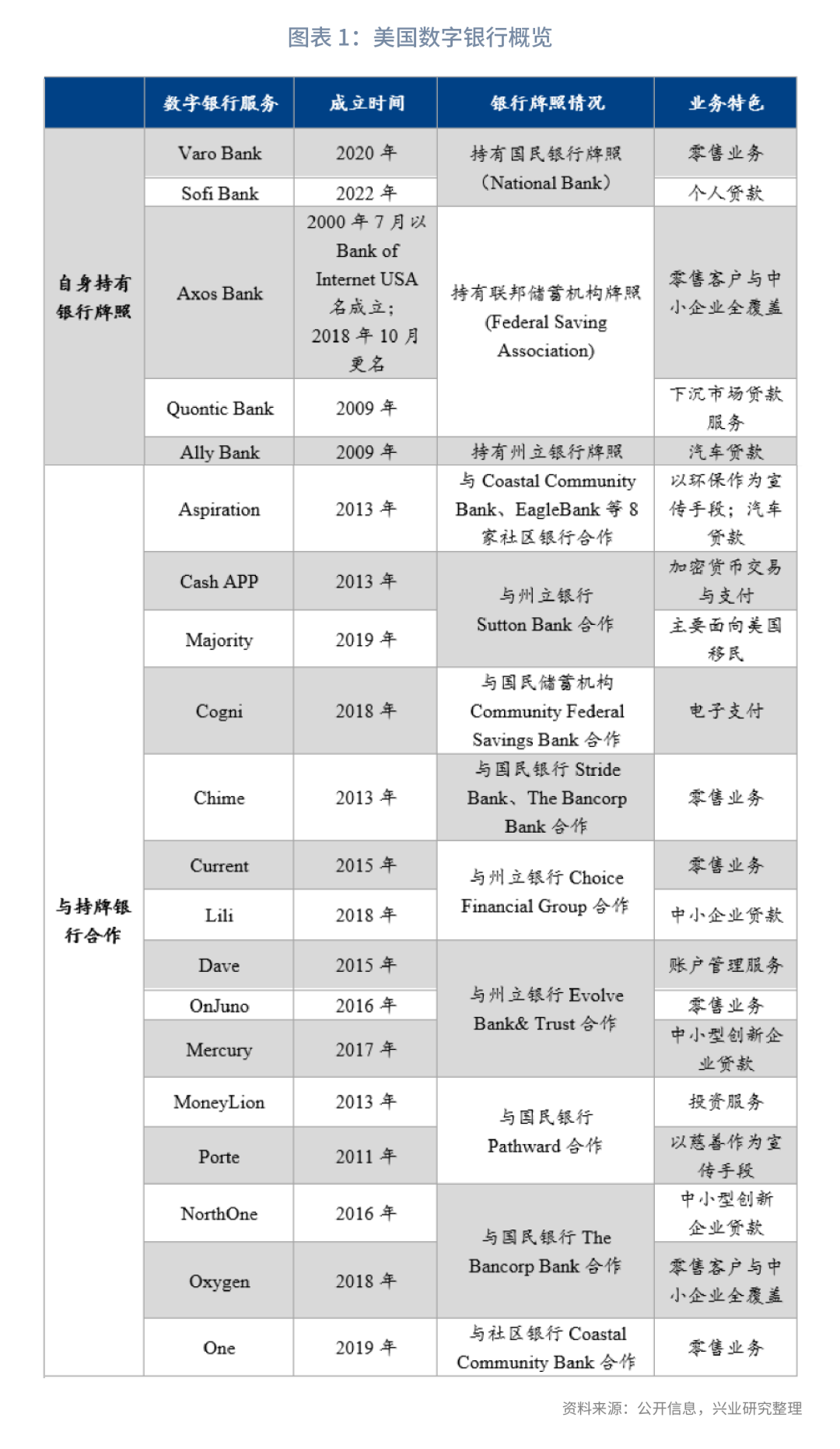

美国暂未设置专门的数字银行牌照。按照数字银行的定义,即持有银行牌照且仅通过电子渠道展业的银行,美国市场上的持牌数字银行仅5家。目前,美国仍有金融科技企业通过与持牌银行合作推出数字银行类服务,即持牌银行负责客户银行账户的开立与管理,金融科技企业负责前端的业务开展。按照实质重于形式的原则,本文将此类金融科技企业也纳入广义数字银行的分析范围。按照这一标准,据不完全统计,截至2022年11月末,美国共有20家数字银行。美国将数字银行视为现行金融体系的补充,虽然曾于2016年试图针对金融科技企业推出特殊目的国民银行(Special Purpose National Bank)牌照,但最终因监管体系的复杂性等多种原因未能成功推行。

美国数字银行的监管政策与展业情况对全球数字银行发展具有以下启示:

一是现行的银行监管体系虽暂可支持数字银行的发展,但推出专门数字银行牌照可能仍是未来趋势。

二是发展较好的数字银行均瞄准传统银行服务不足的细分领域。

三是数字银行可以成为金融科技企业与银行之间的过渡:一方面,科技企业通过获得(数字)银行牌照提供数字银行服务,进而促进银行业市场的整体竞争;另一方面,各国家或地区可以通过设立和发放(数字)银行牌照,更好地将金融科技企业纳入监管范畴,规范其发展,预防金融风险。

近年来,随着金融科技的发展和互联网技术的运用,数字银行在各个经济体中快速发展。此前我们对新加坡数字银行牌照进行了研究,发布了《新加坡数字银行监管考察》[1];对印度尼西亚数字银行、英国数字银行的发展情况进行了研究,发布了《印度尼西亚数字银行监管考察》[2];对中国香港虚拟银行牌照进行了研究,发布了《中国香港虚拟银行监管考察》[3];对英国的数字银行发展情况进行了研究,发布了《英国数字银行监管考察》[4]。本篇文章,将主要针对美国数字银行的发展进行研究。与英国发展数字银行的方式相类似,美国暂时并未颁发专门的数字银行牌照。美国在2016年尝试针对金融科技企业开放申请特殊目的国民银行(Special Purpose National Bank)牌照,但未能成功推行。美国对数字银行完全按照传统银行的标准进行监管,同时鼓励持有部分牌照的金融科技企业申请银行牌照,从而更好地开展数字银行服务。按照此前我们在报告《新加坡数字银行监管考察》中对数字银行的定义,即持有银行牌照且仅通过电子渠道展业的银行,美国市场上的持牌数字银行仅5家,如持有国民银行(National Bank)牌照的Varo。目前,美国仍有金融科技企业通过与持牌银行合作的方式推出数字银行类服务,具体模式为“Banking as a Service(BaaS)”,即持牌银行负责客户银行账户的开立与管理,金融科技企业负责前端的业务开展。例如,金融独角兽Chime的银行业务依赖于国民银行Stride Bank与The Bancorp Bank开展,二者均持有国民银行牌照。鉴于美国数字银行市场金融监管的特殊性,且与持牌银行合作的金融科技企业也可以开展银行业务,故本文将此类金融科技企业纳入广义数字银行的分析范围。按照这一标准,据我们不完全统计,截至2022年10月,美国共有20家数字银行。 目前,美国市场上自身持有银行牌照的数字银行共有5家,其中2家持有国民银行牌照,2家持有联邦储蓄机构(Federal Saving Association)牌照,1家持有州立银行(State Bank)牌照。此外,据不完全统计,还有15家与持牌银行合作的金融科技企业,实际开展数字银行服务,这些金融科技企业的银行合作伙伴包括国民银行、联邦储蓄机构、州立银行与社区银行(Community Bank)。

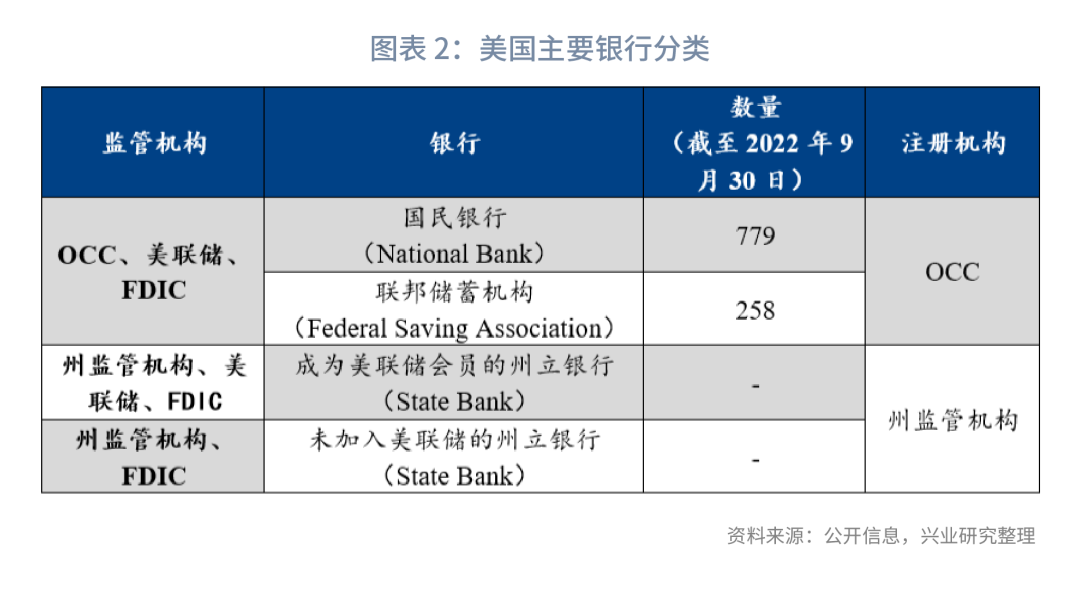

美国的银行业监管体系受到历史沿革、联邦体制等因素的影响,形成了联邦监管与州监管的双轨监管体系。美国银行业的主要监管机构包括美国联邦储备体系(Federal Reserve System,以下简称“美联储”)、货币监理署(Office of the Comptroller of the Currency,OCC)、美国联邦存款保险公司(Federal Deposit Insurance Corporation,FDIC)以及各州的银行监管机构等。美联储履行美国中央银行的职责,同时承担了部分宏观审慎监管的职能。美联储由位于华盛顿的联邦储备委员会(Federal Reserve Board)与分布于全美12个不同城市的联邦储备银行(Federal Reserve Bank)构成,其中联邦储备委员会属于联邦政府机构,而联邦储备银行则为非盈利机构。美联储的职责包括货币政策的制定、监督和规范银行机构、维护金融体系稳定、支付和结算系统的安全性和效率以及保护消费者[5]。OCC是美国国民银行的主要监管机构。OCC是美国财政部下设作为银行业监管机构,负责国民银行、联邦储蓄机构以及其他外国银行在美分支机构的资格审批与日常监管。截至2022年10月底,有1093家银行和储蓄机构受到OCC监管,其资产合计达到15.2万亿美元,占美国银行业总资产的64%[6]。此外,各州政府设立了银行监管机构,负责地方性州立特许银行的资格审批与日常监管。FDIC为银行和储蓄机构提供存款保险,并且是未加入美联储的地方性州立银行的主要联邦监管机构。一方面,FDIC维持国家金融体系的稳定和公众信心,为参保银行的每位储户提供最高不超过25万美元的存款保险,而为了确保存款保险机制不会产生道德风险,FDIC也会对参保机构的经营情况与其他监管机构联合进行监管,并实施风险机构的前期纠正、恢复与处置操作。另一方面,FDIC 是未加入联邦储备系统的州特许银行的主要联邦监管机构,由于这些银行业也加入了存款保险机制,因此FDIC也将负责直接监督和检查5000多家银行和储蓄机构的运营安全性和稳健性[7]。按照监管机构的不同,美国主要的银行可以分为三个类别。一是注册于联邦政府的国民银行与联邦储蓄机构,其必须是美联储的成员银行,受到OCC、美联储和FDIC的监管。联邦储蓄机构与国民银行的区别主要是联邦储蓄银行在贷款投放、公司债券等方面受到监管限制,如联邦储蓄机构的商业贷款(Commercial Loans)投放额度上限为其总资产(Total Assets)的20.0%,且商业贷款中至少一半必须投放于小型企业(Small Business),而国民银行无此限制[8]。二是注册于各州且选择加入美联储成为会员的州立特许银行,受到各州政府的监管机构、美联储和FDIC的监管。三是注册于地方各州且未加入美联储的州立银行,则受到各州政府的监管机构与FDIC的监管。

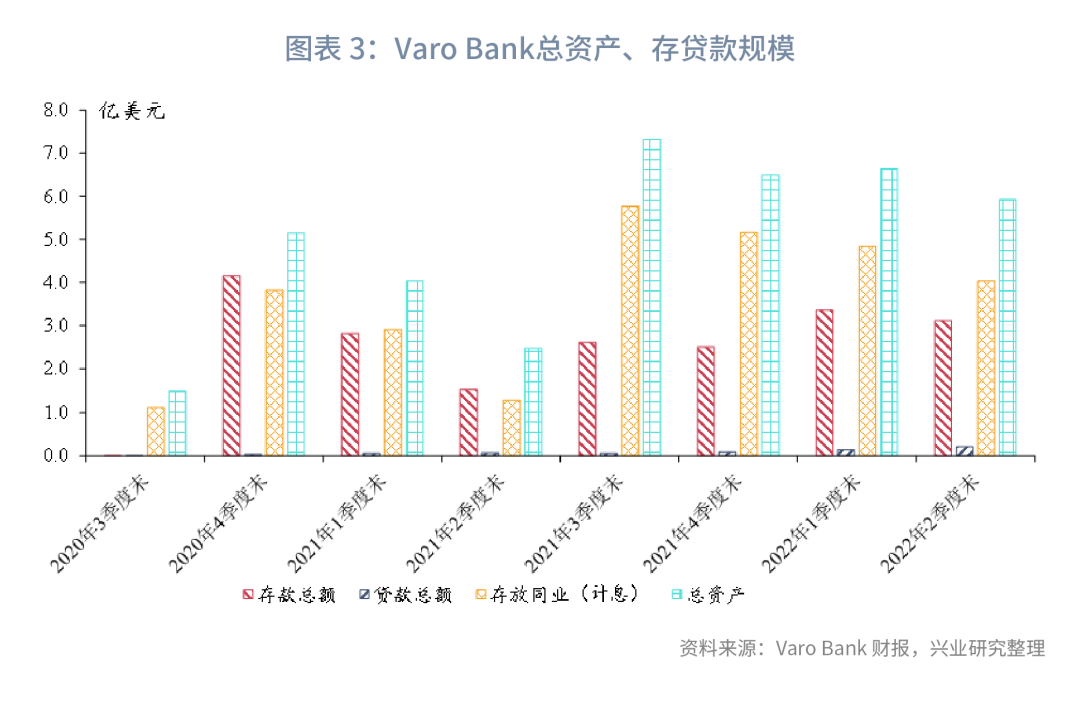

由于美国监管体系的复杂性,美国虽然曾试图探索为本土数字银行发放专门牌照,但相关尝试至今并未落地。2016年12月,OCC发布了《探讨向金融科技公司发放特殊目的国民银行牌照》(Exploring Special Purpose National Bank Charters for Fintech Companies),预计推出特殊目的国民银行(Special Purpose National Bank,SPNB)牌照。该牌照旨在颁发给提供金融服务的科技企业(Technology-Driven Nonbank Companies),以促进其规范开展银行业务。但由于各州监管机构的反对未能成功推行,截至目前,OCC仍没有向任何科技企业颁发该牌照。OCC希望推出SPNB牌照的主要目的在于规范金融科技企业的发展。首先,将银行监管框架应用于金融科技企业将有助于确保其以安全稳健的方式运营,能够有效地服务于客户、企业和社区的需求。其次,通过将金融科技企业纳入OCC对美国的银行业统一监管体系,将有助于促进法律法规应用的一致性,确保消费者得到公平对待。最后,为金融科技企业提供成为国家银行的途径可以使联邦银行体系更加强大。OCC的监管不仅有助于确保金融科技企业以安全稳健的方式运营,还将鼓励他们探索金融普惠与负责任创新的新方法。特殊目的国民银行的监管要求将完全参照国民银行,受到相同的法律、法规、审查、报告要求和持续监管,其只能从事国民银行被允许的活动。鉴于金融科技公司之间的商业模式和产品供应有着巨大差异,既有向消费者和小企业提供贷款的服务,也有提供支付相关的服务,还有提供财务规划和财富管理产品的服务,更有从事数字货币和分布式账本技术的业务,所以SPNB的申请条件较为严格,除需要满足国民银行的申请条件外,OCC在SPNB牌照的申请中重点关注以下七个方面:第一,稳健、完善的商业计划。OCC 希望SPNB牌照的企业清晰阐明其申请牌照的原因与必要性,明确界定其拟推出的银行服务与产品,提交至少三年的商业计划并证明其将以安全稳健的方式运营。第二,治理架构。OCC希望申请SPNB牌照机构的治理架构与其拟提供产品、服务和活动的风险与复杂性相对应适配。拟申请SPNB牌照机构的董事会必须通过参与关键委员会和指导风险管理框架等方式,积极监督管理层,在整体治理结构中发挥突出作用。第三,充足的资本。申请SPNB牌照的机构需满足OCC对国民银行最低监管资本要求的约束。此外,OCC认为现行的最低资本要求可能不足以(Not be Sufficient)衡量SPNB的资本充足情况,在特殊情况下,OCC可以采取替代方法(Alternative Approaches)来确定适当的资本要求,但此后未明确施行。第四,流动性管理。申请SPNB牌照机构的最低和持续流动性情况与其拟参与金融活动的风险和复杂性相称。在评估申请机构的流动性状况时,OCC会考虑其资金来源、需求和成本,以及净现金流量和流动资产头寸等。第五,风险管理。申请SPNB牌照的机构需要充分描述其面临的运营风险、反洗钱风险、合规风险等,并提交相关风险的评估、管理和监控框架。此外,OCC格外重视金融科技风险。第六,普惠金融。OCC希望申请SPNB牌照的机构在其业务计划中作出普惠金融计划,以更好地满足社会信贷需求,提供公平的金融服务。例如,向未得到充分服务的消费者或小企业提供贷款渠道。第七,处置计划。OCC 希望申请SPNB牌照的机构提交处置计划,以应对各种极端情况,确保其个体风险不会危及金融体系的整体安全。美国的银行监管体系较为复杂,传统银行数字化展业及数字银行展业所涉及的监管机构较多,不同机构由于职能差异关注点亦有不同,不过从总体来看,监管机构对于美国银行业整体数字化转型的监管导向存在一些共性的引导趋势。由于数字银行、金融科技企业以及进行数字化转型的传统银行展业过程不仅涉及美国各类传统金融监管机构,还关联到数据监管、反垄断等一系列其他相关监管机构。因此,与美国银行业数字化转型相关的监管机构所关联的监管部门,除了美国联邦层面美联储(Federal Reserve)、货币监理署(Office of Currency Comptroller,OCC)、消费者金融保护局(Consumer Financial Protection Bureau,CFPB)、证券交易委员会(Securities and Exchange Commission,SEC)、商品期货交易委员会(Commodity Futures Trading Commission,CFTC)、金融犯罪执法局(The Financial Crimes Enforcement Network,FinCEN),以及50个州各自的地方性金融监管机构外,还涉及联邦贸易委员会(Federal Trade Commission,FTC)等数据、反垄断等负责机构的监管。而且,由于美国至今暂未发放专门的数字银行牌照,未能设置专门的数字银行或银行数字化转型监管规则或指引,因此其银行业数字化转型的监管框架呈现较强复杂性和碎片化(Fragmented)趋势。不过,不同监管机构通过对现有规则进行再解释、修改以及适配的方式形成了银行业数字化转型一些共性的监管引导趋势,其中较为重要和明显的趋势主要包括:第一,电子支付与转账业务(Money Transmission)的持牌要求。企业在美国开展支付及相关业务需要获得联邦层面的Money Services Business(MSB)牌照与各州监管机构的Money Transmitter License(MTL)牌照。在此基础上,支付企业才能获准在获得牌照的州开展支付业务。美国的支付服务法规分布在各州与联邦层面的监管机构中,所以企业需要在各州一一获取MTL牌照,在各州申请支付牌照的困难成为从事电子支付业务的金融科技企业申请银行牌照的主要原因之一。第二,高度关注贷款业务算法运用可能的歧视问题。相较于传统银行,数字银行与金融科技企业更多的使用算法与数据进行授信,从而可以向更多信用记录不足甚至信用历史较差的客户提供贷款。美国监管部门高度重视其中可能存在的算法歧视问题。CFPB在2022年5月26日表示,按照《联邦反歧视法》(Federal Anti-Discrimination Law)的要求,金融机构需要向申请人解释拒绝信贷申请的具体原因,即使其在授信决策过程中使用了复杂的算法模型[9]。第三,探索进一步规范先用后付业务(Buy Now,Pay Later)。先用后付业务指的是向客户提供商品购买时的免息分期付款服务,客户在购买商品时仅需支付部分金额,后续分期还款,分期期限通常是四期或更少。美国早期的先用后付业务主要由金融科技企业提供,并未受到联邦与州监管机构的严格监管,因此相对于受到严格监管银行,形成了竞争优势。实践中,金融科技企业提供的先用后付业务由于缺乏监管,还可能侵犯金融消费者权益,如产生高额的滞纳金、出现非法催收以及损害消费者信用等状况。2020年1月,加利福尼亚州商业监督部( California Department of Business Oversight)宣布与主营消费信贷的机构Sezzle达成和解,该公司同意停止提供缺乏监管的先用后付贷款,同时向加州消费者退还28.2万美元罚息,并向监管机构支付2.82万美元的罚款[10]。随着近年来监管的加强,目前金融科技企业在加利福尼亚等部分州提供先用后付业务需要获得各州的贷款牌照(State Lender License)。此外,2021年12月,CFPB对以贝宝(Paypal)为代表的5家企业发起审查(Scrutiny),要求其提交先用后付业务的相关数据与信息,更好地了解企业数据收集、行为定位、数据商业化的做法以及它们可能给消费者带来的风险,以向公众披露行业风险。CFPB称将与美联储以及州监管机构密切合作以规范该业务的发展,但目前并未推出相关措施[11]。第四,高度重视金融机构加密资产(Crypto Asset)相关业务,并探索设置监管规则。加密资产可以分为三类,分别是以比特币(Bitcoin)为代表的加密货币、以泰达币(USDT)为代表的稳定币(Stable Coin)以及前两种加密资产的衍生品。美国白宫在2022年9月发布《美国加密资产监管框架》(The United States Crypto Regulation Framework),指出加密资产的监管机构包括监管机构包括SEC、CFTC、CFPB、FTC、OCC等。其中稳定币由于具有支付属性且对法定货币有一定的替代作用,因此受到更多监管关注。按照稳定币稳定机制的锚定资产可以将其分为三类,一是法定货币抵押型稳定币,如以等量美元为抵押的泰达币;二是加密资产抵押型稳定币,如DAI以以太币(Etherum)为抵押,以保证其与美元的固定兑换比率;三是无抵押资产的算法稳定币,如在2022年5月经过“死亡螺旋”导致价值归零的UST稳定币[12]。美国加密资产行业发展处于全球较为领先的位置,但由于联邦监管与州监管双轨监管体系的复杂性,且加密资产种类及涉及业务繁多,因此美国的加密资产监管碎片化严重。例如,美国部分州早已支持加密货币的发展,纽约州金融服务部(New York State Department of Financial Services,NYDFS)于2014年7月发布BitLicense牌照,规定从事代表消费者接收或传输加密货币、代表客户进行加密货币存管等业务的企业需要持有该牌照,并设置了申请该牌照的相应要求[13],纳斯达克上市的加密货币交易所Coinbase即持有BitLicense牌照。与之对应的是,美国仍有部分州未对加密货币做出完善的监管规定,如德克萨斯州。具体到银行领域,美国监管部门也积极引导与规范加密资产相关业务发展。一方面,2022年12月,NYDFS向州监管银行发布了《银行虚拟资产指南》(Virtual Currency Guidance for Banking Organizations),规定受NYDFS监管的银行在从事任何与虚拟资产相关的活动之前必须获得事前批准,已经从事相关活动的银行必须立即向NYDFS报告。NYDFS在审批资格时主要考量该银行的商业计划、风险管理、公司治理、消费者保护、财务以及合规情况[14]。值得注意的是,纽约梅隆银行(BNY Mellon)于2022年10月获得NYDFS批准开展加密货币业务,涉及比特币与以太币的储蓄以及密钥管理等业务。另一方面,美联储、FDIC和OCC于2023年1月初联合就加密货币风险向银行示警[15],指出近期部分加密公司(FTX)的风险事件凸显了加密货币行业的风险,如欺诈风险、市场波动风险、法律风险等,银行应确保加密资产领域相关风险不会蔓延传导到银行体系。第五,防范数字化展业过程种对于消费者权益的侵害。CFPB在2022年4月发布公告,将援引休眠法律(Invoke Dormant Authority)来审查对消费者构成风险的金融企业,根据2010年《多德-弗兰克华尔街改革和消费者保护法案》(Dodd-Frank Wall Street Reform and Consumer Protection Act of 2010,以下简称“《多德-弗兰克法案》”),CFPB 有权使用传统执法手段阻止企业从事对消费者构成风险的行为。从监管范围来看,提供抵押贷款、私人学生贷款等产品的非银行机构以及所从事业务可能对消费者构成风险的非银行机构均属于CFPB的监管范围,CFPB关注的监管重点为该类企业经营中存在的不公平、欺诈等损害消费者权益的风险[16]。第六,将反洗钱规定适用于实质从事数字银行业务的各类机构。2021年1月,美国国会颁布了《2020反洗钱法案》(Anti-Money Laundering Act of 2020)[17],对《银行保密法案》(Bank Secrecy Act)以及反洗钱、反恐怖融资等规定做出了实质性的改革,其中最重要的是《企业透明法》(Corporate Transparency Act)[18]中规定符合要求的企业必须向FinCEN申报受益所有人信息(Documentation about Beneficial Account Owner),用于反洗钱与反恐怖融资,其中包括注册于联邦和各州的金融科技企业。第七,稳步合规引导开放银行的发展。与英国不同,美国没有强制银行进行数据开放,但CFPB曾明确表示客户对金融交易数据的可得性有助于提升客户服务体验、促进金融机构的竞争与创新。《多德-弗兰克法案》第1033条规定,提供金融服务或产品的各类机构(Covered Entity),如银行,必须根据要求向客户提供与客户相关金融产品或服务的交易数据和其他信息[19],该条款是美国开放银行的法理基础。CFPB于2017年10月18日发布《消费者保护原则:消费者授权的财务数据共享与汇总》(Consumer-Authorized Financial Data Sharing and Aggregation)[20],推动开放银行的发展。2022年4月,CFPB宣布将召开研讨会讨论如何落实《多德-弗兰克法案》第1033条的规定。另据境外媒体2022年10月25日报道[21],CFPB近期将推出一项开放银行的规则,预计将提议要求提供交易账户的金融机构建立安全的数据共享方法,并将制定限制滥用个人金融数据的要求。为了进一步考察美国数字银行的展业情况,我们挑选了3家具有一定代表性的数字银行,针对其展业范围与运营情况等进行分析。这其中包括持有国民银行牌照的Varo Bank、以汽车金融为业务特色的Ally Bank以及金融科技独角兽Chime(暂未持有银行牌照)。3.1 Varo Bank:持有美国国民银行牌照,以服务下沉市场的零售业务为主,仍处于早期的亏损阶段Varo Bank是一家由金融科技企业发展成持有国民银行牌照的数字银行。Varo于2015年成立于美国旧金山,初期作为金融科技企业,与国民银行The Bancorp Bank合作,通过移动应用APP提供部分银行类金融服务。2020年7月,Varo获得OCC颁发的国民银行牌照,成为持有银行牌照的数字银行。在发展期间,Varo Bank获得多轮融资,最近的一次为2021年9月获得5.1亿美元的E轮融资,投资者主要为HarbourVest Partners、Lone Pine Capital等风投企业。Varo Bank规模较小,仍处于早期的亏损阶段,目前其经营状况具有以下特点:一是整体规模较小但快速增长,截至2022年二季度末,总资产为5.9亿美元,存款总额为3.1亿美元,贷款总额仅0.2亿美元,相较去年同期分别同比增加105.3%、200.1%、139.1%。二是利息收入主要依靠同业存放,自成立以来,其存放同业占总资产的比重维持在50%以上,2022年二季度末,这一数字达到68.0%。虽然其贷款投放能力相对较差,但2022年前两个季度,Varo Bank录得的净利息收入均为正,分别为10.2万美元、45.3万美元,较2021年全年净利息收入为-41.6万美元的成绩有了明显扭转。三是仍处于亏损阶段,2022年前两个季度,Varo Bank净亏损1.62亿美元,较去年同期扩大57.3%。据财报显示,Varo Bank的主要支出为员工工资、运营费用与购买固定资产,前述支出远高于利息支出,前期的巨大投资是其亏损的主要原因。

Varo Bank现阶段仅提供个人零售业务,尚未推出企金业务。个人业务包括存款、电子支付、小额信贷等,主要面向底层客户群体。Varo Bank的储蓄账户不收取任何费用,不设置最低余额,且不提供定期存款产品,以阶梯利率的活期存款吸引下沉市场的存款客户。据2022年12月7日Varo Bank官网显示,其活期存款的基本年化利率为3.00%。若存款账户当月收到超过1000美元的直接存款(Direct Deposit),即薪酬、养老金或者政府福利,且该账户月末余额大于0美元,则用户下个月可享受5.00%的优惠年化利率,优惠年化利率的计息金额上限为5000美元,超过5000美元的部分活期存款利率仍为3.00%[22]。作为对比,2022年12月初花旗银行(Citi Bank)的活期存款年化利率仅为0.05%,并且按照账户余额以及是否开立支票账户收取每月4.5美元或10美元的账户管理费[23]。Varo Bank发行借记卡与信用卡,通过Visa的支付网络以接入大部分支付场景。Varo Bank针对下沉市场用户提供小额信贷(Varo Advance)产品,其借贷金额范围为20美元至100美元之间。Varo Bank的借贷客户面相对较窄,仅有最近31天储蓄账户余额均超过1000美元的客户才可获得借贷资格,客户需要在15到30天内归还本金与利息。从借贷的费用上来看,客户借贷20美元不需支付费用,借贷金额50美元、75美元、100美元,则分别需要支付3美元、4美元、5美元的费用[24]。3.2 Ally Bank:主营个人贷款与投资业务,深耕汽车金融领域,盈利能力较强Ally Bank持有州立特许银行牌照,总部位于犹他州(Utah),其母公司为Ally Financial。Ally Financial是美国最大的汽车金融企业之一,前身为通用汽车金融服务公司(General Motors Acceptance Corporation,GMAC),在1919年由通用汽车全资出资成立于美国著名的汽车城——密歇根州的底特律(Detroit),旨在为汽车购买用户提供金融服务。2006年,通用汽车出售GMAC51%的股份给私募股权基金Cerberus,而Cerberus同时期也取得了克莱斯勒汽车的控制权。2009年获得犹他州的州立特许银行牌照后,GMAC成立Ally Bank作为数字银行展业,其股东背景决定了Ally Bank的主要业务同样以汽车贷款为代表的汽车金融业务。2010年,GMAC更名为Ally Financial[25]。目前,通用汽车已不再持有Ally Financial的股权。Ally Bank的规模较大,贷款投放能力极强,多年来处于盈利状态。首先,其资产规模较大,截至2022年二季度末,Ally Bank总资产达到1758.1亿美元,远高于美国的其他数字银行同业机构,与部分美国传统中小型银行旗鼓相当。作为对比,美国境内总资产排名第10的第一资本银行(Capital One)在2021年末总资产为4323.8亿美元。其次,其揽储能力与放贷能力均极强,截至2022年二季度末,Ally Bank的存款总额为1425.9亿美元,贷款总额为1253.1亿美元,相较去年同期分别同比增长0.21%、12.47%,贷款增速快于存款增速,且存贷比达到87.9%。最后,其已多年盈利。根据公开信息可知,Ally Bank从2018年第一季度开始,便一直处于盈利状态,截至2022年二季度末,Ally Bank当年的净利息收入达到34.7亿美元,净利润为17.73亿美元[26]。Ally Bank提供个人银行服务,重点为以汽车贷款为主的个人贷款业务,企金业务仅限于汽车贷款与融资租赁。Ally Bank的储蓄账户不收取任何费用,提供活期存款与定期存款。据2022年12月7日Ally Bank的官网数据显示,其现行的活期存款年化利率为3.00%;其一年期定期存款年化利率为4.00%,三年期与五年期均达到4.10%[27]。作为对比,同期花旗银行(Citi Bank)的活期存款利率远低于Ally Bank,一年期定期存款年化利率为4.07%较Ally Bank略高,五年期则仅为1.98%[28]。具有市场竞争力的利率,为Ally Bank吸引了较多存款,而极强的贷款投放能力使其保持盈利。Ally Bank的汽车金融服务支持个人贷款与企业融资。Ally Bank面向个人的金融服务主要为贷款购车,全过程可在线完成审批,极大地便利了客户的购车体验。Ally Bank的汽车贷款利率根据客户的信用得分、贷款额度、还款期限综合决定,贷款期限为1到7年,利率水平整体较高但不会高于20%,其参考的信用得分来自个人征信机构Experian Information Solutions[29]。Ally Bank面向企业的汽车金融服务分为两部分:首先,是类似于个人购车贷款业务,为企业购置卡车、起重机等重型车辆提供长达75个月的贷款服务。其次,面向企业提供车辆的融资租赁服务,范围涵盖大多数乘用车与卡车。与主机厂商合作是发展汽车金融业务的重要渠道,Ally Bank母公司的汽车金融背景使其获得汽车主机厂与经销商方面的独特优势,前期主要依靠通用汽车、克莱斯勒两家主机厂商与其经销商,一度曾与通用汽车、克莱斯勒签订金融服务排他性协议,Ally Bank借此获得大量汽车金融业务。此外,Ally Bank还向个人提供购房、医疗等贷款服务。3.3 Chime:金融科技独角兽,面向中低收入群体,盈利模式主要依靠收取发卡行交易服务费不同于上述两家银行,Chime自身并未持有美国的银行牌照,而是通过与持有国民银行牌照的Stride Bank、The Bancorp Bank等银行合作来提供银行类服务,但这并不妨碍Chime成为估值达到250亿美元的金融科技独角兽。创立于2013年的Chime,在2021年8月由红杉资本领投的G轮融资中,获得7.5亿美元融资,估值达到250亿美元。2022年2月,Chime宣布推迟上市,目前在上市的准备过程中。据福布斯(Forbes)的数据显示,截至2022年一季度末,Chime的用户数量约为1450万,处于美国数字银行首位(Ron Shevlin,2022)。2021年全年,Chime共获得收入超过10亿美元,由于其并未公布财报,暂无法获得其资产与盈利状况。以Chime为代表的金融科技企业,我们将其通过与持牌银行合作开展数字银行服务的BaaS模式总结如下:一是客户接受Chime等金融科技企业提供的前台服务,Chime作为客户流量的入口。二是客户存款资金实质存放于其合作银行,资金存入的银行显示客户资金存放的储蓄账户中,故而享受FDIC提供的额度上限为25万美元的存款保险。三是Chime与Visa合作发行借记卡,实际由两家合作银行根据Visa的许可发行,可在接受Visa借记卡的任何地方使用,客户可以在卡背面了解其发卡行。值得注意的是,Chime自身没有沉淀资金,其提供给客户的账户实质均为合作银行的账户[30],不存在自有资金池的问题,易于穿透监管,这一原则规范了Chime的业务扩张,保证风险可控。此外,对于Chime收取的交易服务费如何与合作银行分配,以及其反洗钱、反恐怖融资的责任归属等暂未有公开资料披露。需要指出的是,BaaS模式的监管边界目前尚不清晰,美国监管部门在逐渐认识到该模式存在的风险正在探索对其进行监管。2021年3月,加利福尼亚金融保护创新部(California’s Department of Financial Protection and Innovation)表示,Chime不是银行,禁止Chime在宣传时自称为银行,同时Chime须明确在官网注明银行产品和服务均由其银行合作伙伴提供[31],Chime仅作为技术、业务处理者和营销服务提供商的角色。OCC 署长Michael Hsu在2022年9月的一次演讲中表示[32],银行在与金融科技企业的合作中需要防范以下领域可能的风险,依次为反洗钱、数据与安全、事后问责(Accountability)、合作的第三方风险。OCC将高度关注BaaS模式中存在的风险,并适时出台监管规定,以改变当前BssS模式中银行承担主要风险的情况。Chime主要提供个人零售业务,但不依赖个人贷款盈利,主要依靠客户支付过程中商户需要支付给发卡行的交易服务费(Interchange Fee)盈利[33],故而维持客户规模与极强的客户使用粘性成为Chime的主要目标。交易服务费指的是用户使用银行卡在商户完成支付,商户需要向客户的发卡行、自身的收单行、卡组织清算机构支付一定比例的费用。在美国,商户需要支付收款金额1.5%的费用,这一数字远高于中国0.6%的一般收费水平。1.5%的交易服务费将按照固定比例在发卡行、收单行、清算机构间进行分配,较高的收费水平也是Chime盈利模式可行的原因之一。Chime的个人零售业务包括储蓄、电子支付与转账、消费信贷等。Chime所对接的银行储蓄账户不收取任何费用,不设置最低余额,支持使用余额直接消费,且不提供定期存款产品。据2022年12月7日Chime官网显示,其活期存款的基本年化利率为2.00%,储蓄金额没有额度限制,支持客户随取随用。在个人信贷方面,Chime提供个人透支(Overdraft)产品,额度最高为200美元,不收取任何费用,前提是客户每月有至少200美元固定额度的资金的直接存款入账以供还款。Chime的前台业务模式与我国早期的支付宝非常相似,除上述的高息的活期储蓄与免费的个人透支外,其电子支付与转账同样具备社交属性,其同样依据账户数据与消费记录提供信用评分,未来可能依据信用评分增大个人信贷额度。目前,Chime尚未推出支票、理财、基金购买等服务。一是美国针对数字银行采取嵌入式的监管模式。目前,美国没有专门的数字银行牌照,少部分数字银行持有银行牌照,大部分数字银行通过与持牌银行合作实质上提供数字银行类服务。美国将数字银行视为现行金融体系的补充,虽然曾于2016年尝试针对金融科技企业推出SPNB牌照,但因为监管体系的复杂性等多种原因未能成功施行。二是美国的数字银行盈利模式多样。受益于美国的市场环境,美国的数字银行发展出多样的盈利模式。如金融科技独角兽Chime虽然主要面向零售客户,但不依赖个人贷款盈利,主要依靠客户支付过程中商户需要支付给发卡行的交易服务费盈利。再如深耕汽车贷款的Ally Bank,因受益于美国较大规模的汽车市场与其母公司Ally Financial在汽车金融领域的背景,其从2018年一季度开始,便一直处于盈利状态。 三是美国数字银行发展同样注重普惠金融。一方面,虽然SPNB牌照未能成功施行,不过OCC曾提出希望申请SPNB牌照的机构在其业务计划中作出普惠金融计划。另一方面,在数字银行实践中,数字银行瞄准下沉市场人群,如Varo Bank与Chime均主要服务底层用户,二者均不提供定期存款产品,以较高利率的活期存款吸引下沉市场的存款客户,并且Varo Bank提供借贷金额20美元至100美元的小额信贷产品,Chime则提供上限为200美元的小额信贷。首先,从监管模式来看,根据此前我们对新加坡、印度尼西亚、中国香港与英国数字银行的研究,世界主要经济体在发展数字银行的过程中,当地监管部门的考量重点主要在于鼓励创新与控制风险的平衡,基于这两方面因素,各经济体对于数字银行的监管方式可以分为两个模式:一是以中国香港、新加坡为代表,针对数字银行颁发专门牌照的“新赛道”模式。在该模式下,其监管部门颁发专门的数字银行牌照(如中国香港的“虚拟银行牌照”),规定数字银行不得通过线下网点展业,针对股东构成、科技风险管理能力、完善的处置计划等做出监管要求,且并未放松作为银行的基本监管要求。二是以美国、英国为代表,在现有获得牌照的银行中探索数字银行服务的“嵌入”模式。在该模式下,其监管部门并未推出专门的数字银行牌照,对数字银行完全按照传统银行的标准进行监管,同时鼓励持有部分牌照的金融科技企业申请银行牌照,从而更好地开展数字银行服务。以上两种监管模式的区别在于,一是监管态度方面,传统经济金融大国将数字银行视为现行金融体系的补充,同时考虑到其金融及监管体系较为复杂,针对数字银行作出专门规定面临较大挑战,因此偏好选择“嵌入”模式。新兴经济体或小型经济体则更为重视数字银行的发展,并将其作为提升金融实力的举措之一,故提前设置专门的数字银行牌照并出台针对性监管规定。二是数字银行发展模式方面,设立专门牌照的国家或地区,其数字银行发展更类似于监管引导的自上而下模式。而未设立专门牌照的国家或地区,数字银行的发展更多是市场自发选择的自下而上模式。三是在数字银行的筹备时间方面,专门设立数字银行牌照的国家或地区,其数字银行从申请牌照到正式展业需要2年左右的时间,如新加坡的全数字银行(Full Digital Bank)需要的筹备时间更长。而对于“嵌入”模式的经济体,其发展数字银行业务的机构前身大多为经营优秀的金融科技企业,获得银行牌照后可以快速地开展银行业务。目前,数字银行发展的最佳监管实践框架仍在进一步探索中,但数字银行作为银行业数字化转型的新生力量,未来可能形成全球相对统一的数字银行监管体系。值得注意的是,虽然我国的金融科技公司、电子支付行业、银行线上展业的发展在全球处于领先位置,但目前我国也仅对法人直销银行模式进行探索,并未明确设置数字银行专门牌照。其次,从数字银行运营来看,数字银行与传统银行最明显的区别是支持远程开立银行账户。传统银行在数字化转型的过程中,已经实现大部分银行业务的线上化,其线上展业渠道已成为银行的数字化分支(Digital Branch)。不过,考虑到银行运营仍基于线下开户的账户体系运营,线下网点的推广作用也不容忽视。数字银行最为显著的特征在于支持远程开户,鉴于远程线上开户存在虚假账户等风险,各个国家或地区对数字银行的开户要求虽然不尽相同,但都较为审慎。大部分经济体的数字银行支持全程在线开户,并通过上传身份证明、视频验证等方式进行KYC等流程;部分国家的数字银行还要求进行线下生物核验,如印度尼西亚的数字银行Digibank等。值得注意的是,根据当前我国的监管规定,个人在银行开立的一类账户必须在银行柜台现场审核开立,对于主要通过互联网展业的银行往往只能在线上开立二类、三类账户。一是现行的银行监管体系足以支持目前数字银行的发展,但推出专门数字银行牌照可能是未来趋势。美国与英国的数字银行目前均没有专门牌照,其发展经验说明了现行的银行监管体系暂时足以支持数字银行的发展。但数字银行的运营模式与传统银行不完全相同,导致其可能面临额外风险,如远程开户等带来的合规风险,以及更加依赖大数据与金融科技开展业务的科技风险等,均需要额外的监管关注。新加坡与中国香港在数字银行(中国香港称“虚拟银行”)的申请指引中均针对科技风险做出专门监管规定,鉴于美国也曾尝试推出SPNB牌照,推出专门数字银行牌照可能是未来趋势。二是发展较好的数字银行均瞄准传统银行服务不足的细分领域。数字银行不能逃脱银行的发展规律,获取存款与投放贷款能力仍是其盈利能力的主要指标。传统银行服务不足的细分领域是数字银行的当前主要发力点,美国的数字银行Ally Bank深耕汽车贷款,Varo Bank与Chime服务下沉市场人群,英国的OaNorth Bank专注小型房地产开发融资,中国香港的平安壹账通银行专注中小企业贷款业务等。在面临传统银行竞争的情况下,发力传统银行服务相对不足领域的数字银行都较快的取得了扭亏为盈的成果。三是数字银行可以成为金融科技企业与银行之间的过渡阶段。全球的数字银行发展中均有金融科技企业的身影,美国与英国均支持金融科技企业申请银行牌照成为数字银行;新加坡2020年底发出的4张数字银行牌照中有3家获批机构的股东以金融科技企业为主;中国香港在虚拟银行申请指引中指出,虚拟银行的主要股东可以是以科技企业为代表的非金融机构,其当前8家持牌虚拟银行中更是有5家为科技企业主导;印度尼西亚则支持由银行直接发起或金融科技企业与银行联合成立以提供数字银行服务。一方面,科技企业通过获得(数字)银行牌照提供数字银行服务,可以促进银行业市场的整体竞争。另一方面,各国家或地区可以通过(数字)银行牌照来监管金融科技企业,规范其发展,预防金融风险。1.Office of the Comptroller of the Currency,2021 Annual Report,2021年12月,https://occ.gov/publications-and-resources/publications/annual-report/files/2021-annual-report.pdf。2.Office of the Comptroller of the Currency,Exploring Sepicial Purpose National Bank Charters for Fintech Companies,2016年12月,https://www.occ.gov/topics/supervision-and-examination/responsible-innovation/comments/pub-special-purpose-nat-bank-charters-fintech.pdf。3.Office of the Comptroller of the Currency,Key Differences Among National Bank, Federal Savings Association, and Covered Savings Association Requirements,2019年7月,https://www.occ.gov/publications-and-resources/publications/banker-education/files/pub-key-diff-among-nat-bank-fsa-covered-sav-assoc-req.pdf。4.Ron Shevlin,2022 Online Bank Ranking: Chime At The Top, Current Coming On Strong,Observations from the Fintech Snark Tank,May 2022,https://www.forbes.com/sites/ronshevlin/2022/05/16/2022-online-bank-ranking-chime-at-the-top-current-coming-on-strong/?sh=51fe1b891573。注:

[1]任图南,陈昊和鲁政委,《新加坡数字银行监管考察》,EB/OL,2022/8/19[2023/1/10],https://app.cibresearch.com/shareUrl?name=000000008210896f0182b4aa16cb4098。

[2]任图南、陈昊、鲁政委,《印度尼西亚数字银行监管考察》,EB/OL,2022/8/19[2023/1/16],https://app.cibresearch.com/shareUrl?name=000000008210896f01832bf9201a136c。

[3]任图南、陈昊、鲁政委,《中国香港虚拟银行监管考察》,EB/OL,2022/8/19[2023/1/16],https://app.cibresearch.com/shareUrl?name=000000008377ea380183a7bba71566ec。[4]任图南、陈昊、鲁政委,《英国数字银行监管考察》,EB/OL,2022/8/19[2023/1/16],https://app.cibresearch.com/shareUrl?name=0000000083ee28c201844854cb20317a。[5]资料来源:美联储官网,EB/OL,2022/12/1 [2023/1/10],https://www.federalreserve.gov/aboutthefed/structure-federal-reserve-system.htm。[6]资料来源:OCC官网,EB/OL,2022/12/7 [2023/1/10],https://www.occ.treas.gov/about/index-about.html。[7]资料来源:FDIC官网,EB/OL,2022/12/1 [2023/1/10],https://www.fdic.gov/about/what-we-do/。[8]资料来源:OCC:Key Differences Among National Bank, Federal Savings Association, and Covered Savings Association Requirements,EB/OL,2019/7[2022/12/1],https://www.occ.gov/publications-and-resources/publications/banker-education/files/pub-key-diff-among-nat-bank-fsa-covered-sav-assoc-req.pdf。[9]资料来源:CFPB官网,CFPB Acts to Protect the Public from Black-Box Credit Models Using Complex Algorithms,EB/OL,2022/5/26 [2023/1/17],https://www.consumerfinance.gov/about-us/newsroom/cfpb-acts-to-protect-the-public-from-black-box-credit-models-using-complex-algorithms/。[10]资料来源:加利福尼亚商业监督部,EB/OL,2020/1/16 [2023/1/17],https://dfpi.ca.gov/wp-content/uploads/sites/337/2020/01/DBO-News-Release-Sezzle-settlement-1-16-20.pdf?emrc=200630。[11]资料来源:CFPB官网,Consumer Financial Protection Bureau Opens Inquiry into “Buy Now, Pay Later” Credit,EB/OL,2021/12/16 [2023/1/17],https://www.consumerfinance.gov/about-us/newsroom/consumer-financial-protection-bureau-opens-inquiry-into-buy-now-pay-later-credit/。[12]2022年5月9日,运行在公链Terra上的UST稳定币总市值187亿美元,其股权币Luna市值204亿美元,随后3天内,重演算法稳定币的死亡螺旋,蒸发共400亿美元市值,与美元脱钩。Terra同样使用“双币销毁铸造”来维持币值稳定,UST为锚定1美元的算法稳定币,Luna是项目的股权币,Luna的目的是吸收UST的波动性:当UST价格高于1美元时,用户或者套利者可以通过销毁价值1美元的Luna得到1个UST;反过来,当UST价格低于1美元的时候,可以用1个UST获得价值1美元的Luna。通过套利者的不断交易,维持UST币值稳定。[13]资料来源:NYDFS官网,EB/OL,2014/7/17 [2023/1/17],https://www.dfs.ny.gov/reports_and_publications/press_releases/pr1407171。[14]资料来源:NYDFS官网,EB/OL,2022/12/15 [2023/1/17],https://www.dfs.ny.gov/reports_and_publications/press_releases/pr202212151。[15]资料来源:华尔街日报报道,EB/OL,2023/1/13 [2023/1/17],https://www.wsj.com/articles/federal-reserve-fdic-and-occ-warn-banks-about-cryptocurrency-risks-11672783296。[16]资料来源:CFPB官网,EB/OL,2022/4/25 [2023/1/17],https://www.consumerfinance.gov/about-us/newsroom/cfpb-invokes-dormant-authority-to-examine-nonbank-companies-posing-risks-to-consumers/。[17]资料来源:FinCEN官网,EB/OL,2021/7/30 [2023/1/17],https://www.fincen.gov/anti-money-laundering-act-2020。[18]资料来源:美国国会官网,EB/OL,2019/5/3 [2023/1/17], https://www.congress.gov/bill/116th-congress/house-bill/2513。[19]资料来源:Office of Information and Regulatory Affairs,EB/OL,2022/5/3 [2023/1/17][20]资料来源:CFPB,EB/OL,2017/10/18 [2023/1/17],https://files.consumerfinance.gov/f/documents/cfpb_consumer-protection-principles_data-aggregation.pdf。[21]资料来源:路透社报道,EB/OL,2022/10/26 [2023/1/17],https://www.reuters.com/markets/us/us-consumer-agency-move-ahead-with-open-banking-rule-this-week-2022-10-25/。[22]资料来源:Varo Bank官网,EB/OL,2022/12/7 [2022/12/7],https://www.varomoney.com/savings-account/。[23]资料来源:花旗银行官网,EB/OL,2022/12/7 [2022/12/7],https://online.citi.com/US/ag/banking/savings-account?JFP_TOKEN=UOAN3D2V。[24]资料来源:Varo Bank官网,EB/OL,2022/12/7 [2022/12/7],https://www.varomoney.com/cash-advance/。[25]资料来源:Zippia报道,EB/OL,2023/2/1 [2023/2/1],https://www.zippia.com/ally-financial-careers-441/history/。[26]资料来源:iBanknet Financial Reports Center,EB/OL,2022/7/29[2022/12/7],https://www.ibanknet.com/scripts/callreports/getbank.aspx?ibnid=usa_3284070。[27]资料来源:Ally Bank官网,EB/OL,2022/12/7 [2022/12/7],https://www.ally.com/bank/high-yield-cd/#。[28]资料来源:Citi Bank官网,EB/OL,2022/12/7 [2022/12/7],https://online.citi.com/US/ag/current-interest-rates/cd。[30]资料来源:Chime官网,EB/OL,2022/9/13[2022/11/9],https://www.chime.com/blog/what-is-chime-is-chime-a-bank/。[31]资料来源:加利福尼亚州政府,EB/OL,2021/3/29[2023/1/31],https://dfpi.ca.gov/wp-content/uploads/sites/337/2021/04/Admin.-Action-Chime-Financial-Inc.-Settlement-Agreement.pdf。[32]资料来源:American Banker报道,EB/OL,2022/12/2[2023/1/31],https://www.americanbanker.com/list/five-types-of-risks-that-threaten-bank-fintech-partnerships。[33]资料来自Chime官网介绍,由于其并未公布财报,无法获悉其具体盈利数据。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。