来源:Spread Trading (ID:behumble369)

导读

詹姆斯·查诺斯(James Chanos)——全球最大的空头基金公司尼克斯联合基金公司Kynikos Associates 的总裁。

"基本面大师"查诺斯善于发现研究那些被高估的股票。查诺斯认为做空三类公司更可能获利:“那些看起来仍然生机勃勃但即将危机重重的行业(great booms that then go bust);新技术的牺牲者;以及那些风靡一时的时尚类产品公司。”

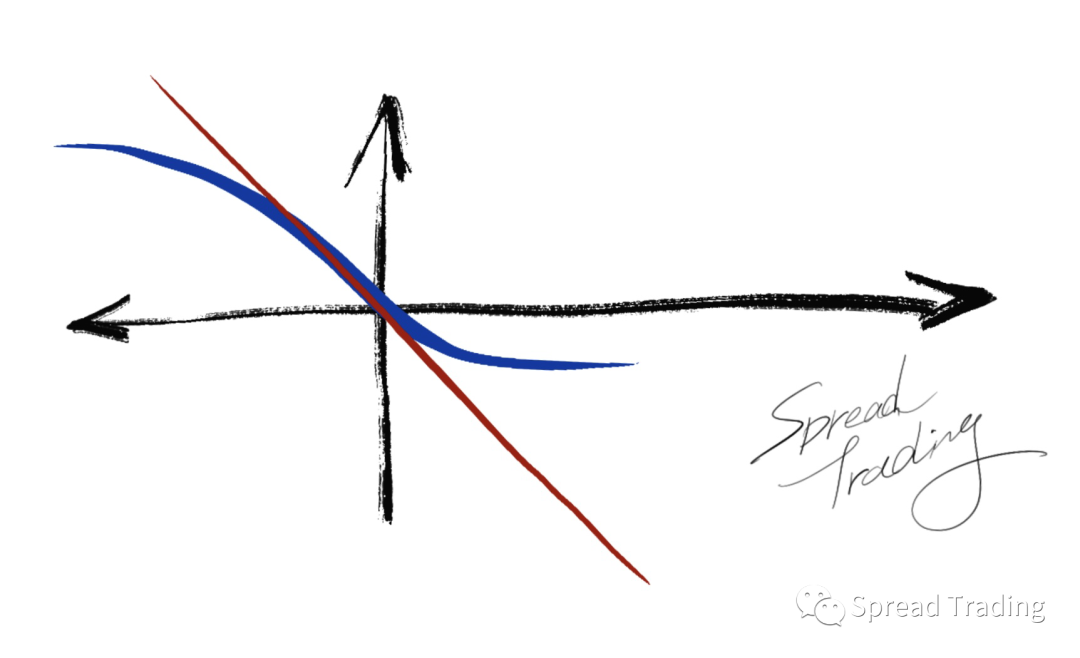

查诺斯曾在2000年做空了安然,前几年做空瑞幸咖啡,去年做空了特斯拉、Coinbase等科技股。下文是CNBC2023年对查诺斯最新的一次访谈,他的独特视角和投资逻辑非常值得借鉴。(全文6000字,约80%内容由ChatGPT翻译,20%内容由笔者修订和注释)查诺斯先生,市场在软着陆、中国重新开放和通胀达到峰值的预期出现后明显复苏。股市的最坏时期是否已经过去?简单的答案是:我不知道。我们并不是市场策略师。但是,我想指出期货市场中有三个预期已经反映在了定价当中。首先,市场预计标普500指数今年的盈利将增长12%。其次,通胀预期表明通胀率将在年底降至2-3%。第三,短期利率的远期曲线仍在预测2023年下半年将会降息。我认为这三件事情都有可能不会发生,所以可能会令人失望。在我们的对冲基金中,我们大致上是市场中性的,但我们担心我们的α值,这是我们被评判的方式。有时候,创造α值会更容易,有时候则更难。当人们像在2020年末和2021年那样"追逐某些故事情节"(1)时,很难从空头方面创造α值。我坚信这段时期是我40年以来见过的最具投机性的市场。在2021年2月,美国的SPAC(2)每晚平均筹集30亿美元的资金,这相当于美国的储蓄率(3)。您看到了一些股票的涨势、加密货币和NFT的涨势。我以为我永远不会再看到类似于2000年初互联网泡沫时期的情况,但2021年的情况却与之相似。注:(1)故事情节在原文中的表达为:When people are chasing narratives like they did in late 2020 and 2021. 可能是指追逐gamestop这种meme stock, 或者比特币,doge coin等热门投资标的。(2)SPAC (Special Purpose Acquisition Company) “特殊目的收购公司”,或“空壳公司”。这种公司组建的目的是为了筹集资金,以便在未来一定时间内从事某项业务。一旦SPAC筹集到足够的资金,它将与被收购的公司进行合并,被收购的公司将会成为SPAC的子公司并上市,这样可以避免传统的IPO流程,更加快捷的上市。(3)这里“储蓄率”指的应该是美国人一天的储蓄。SPAC每晚所募集的资金相当于美国人所存的钱。在这段时间内,股票估值已经下降,市场情绪也有所降温,难道股票不再具有吸引力了吗? 在我看来,市场情绪仍然相当热烈。我们看到股票在今年1月份再次翻倍,零售投资者在纽约证券交易所的交易量占总交易量的比例在两周前创下历史新高,而零日到期期权0DTE(Zero day to expiration options)的交易量也达到了创纪录的水平,这基本上是赌博。特斯拉现在每天交易的期权数量比标普500和苹果还要多,我不确定投机是否已经消失。标普500指数目前接近4200点,滚动市盈率(过去四个季度盈利trailing earning)达到21倍,这并不便宜。这让我想起了2000年10月,那时纳斯达克指数下跌了80%。在第一轮下跌后(股价腰斩),人们认为股票已经变得非常便宜,因为估值已经从10倍收入(revenue——对于不盈利的互联网公司,彼时的估值方式大多采用市销率=总市值/主营业务收入)下降到了5倍。然而,估值还在继续下降,最终下降到了2倍(再腰斩)。而10倍收入水平的估值本来就不应该存在,从过去的繁荣峰值来判断市场是很危险的,因为在2022年,没有任何东西变得便宜。在过去40年里,没有一次熊市以超过9-14倍PE的峰值盈利水平结束(熊市结束时,PE读数最低)。问题显然是S&P 500公司在2022年的200美元(20多倍)预计盈利是不是到达了峰值。如果事实证明这是峰值——并且看起来第四季度的盈利比去年同期下降了——那么低点可能会降至1800到2800点。显然,规则总是会被打破。但这仍然告诉我们市场风险的水平,尽管不能确定市场的走向。问题是货币或财政政策是否发生了变化。这还有待观察,但我知道我们不会再有零利率了。在2020年和2021年如此多的(成长)股票处于亏损或微盈状态,其估值逻辑都依赖Terminal Value(注)的情况下,如果将未来现金流以5%,而非1%或2%折现会对其估值产生很大的影响。(利率上升会缩短久期,成长股估值对利率变化非常敏感)注:TV - Terminal Value:公司Forecast year之后的远期现金流总和。假设我们通常使用的‘DCF大法‘是逐年计算未来1-5年现金流折现的结果,但第6年之后的现金流我们无法逐年计算,而TV代表第6年直至永远的"现金流总和的现值"——'DFCF'。美联储可能会停止加息,也许会稍微降低利率,但我不认为它们会再降到零利率。在疫情之前,没有通货膨胀,央行试图鼓励通货膨胀。现在,系统中有很多通货膨胀。超宽松的货币政策不会在很长一段时间内再次出现。这并不意味着通胀率将一直维持在5%或以上,但我认为将其降至2%可能会很困难。每个人都希望回到零利率。那是个愉快的派对,但我认为那个派对已经结束了。2021年是一个重要的时刻,我们确信那时看到的投机和愚蠢行为标志着估值的重要时刻。如果我们回归到常态——市场中一些股票上涨、一些股票下跌,那将是一个有趣的时刻,对于基本面卖空者来说会是一个有趣的时刻。市场绝大多数时候都是上涨的,你们为什么还要做空呢?这就是为什么我们持有指数基金。它们随着时间推移而增长,但不要忘记,大多数公司都会失败(指数基金每年都会调整成分股及其权重)。如果你在20、40或50年前投资于构成一个指数的股票,并且除了再投资这些公司的股息之外没有做出任何变化,你的表现会低于市场,因为大多数公司没有生存下来。指数不断自我强化,淘汰失败者,并引进仍在增长的公司。我会问人们,为什么不只买入指数基金,然后做空那些糟糕的公司呢?对我来说,这似乎是一个更加合乎逻辑的做法,尤其是现在欺诈案件再次上升的情况下。在2022年年底,我们资产组合中有60%的公司存在一些可疑的会计问题或直接涉及欺诈。最大的欺诈就是明摆着的,就是前瞻性会计的滥用,特别是在硅谷,公司会将各种开支,尤其将股权报酬添加到利润和损失表中。Uber的CEO最近炫耀他们的调整后盈利能力,但实际上Uber是在亏损。或者以通用电气公司为例,他们在两周前发布的收益新闻稿中有16页的调整。那么真正的盈利数字是多少呢?前瞻性会计实际上非常具有误导性,特别是在涉及股权报酬的情况下,因为它会产生稀释效应。没错,直到2006年才开始对股票期权进行计入费用(1)。最近股票数量大幅增加,当股票下跌时,公司会发行更多的股票来行使这些低于市场价的期权(2),就像2003年那样。一个在2000年有1亿股流通股的公司,到了2006年则有了10亿股流通股。Coinbase将展示在刚刚结束的季度中收入5亿美元,而他们的股票期权成本将达到4亿美元。这是Q4收入的80%。我认为我们会回顾这一点并认为监管机构应该介入并阻止这些可疑的报告做法。注:(1)在2006年以前,给员工的股票期权报酬的成本不需要在损益表当中体现。这就会导致损益表中的利润项目偏高。在2006年FASB新颁布的FASB 123R准则当中,要求公司把股票期权激励计划的成本计入损益表当中。(2)当股价下跌时,员工所得到的期权价格也会下跌。这时公司会增发更多的股票给员工作为补偿。这就会导致股东的权益被稀释。在做空股票时,另一个挑战就是风险和收益并不对等。因为股票的上涨是无限的,但下跌最多跌100%,你们是怎么控制这种风险的?这与你如何构建交易有关。我们采用了很多看跌价差期权(Put spreads)交易,即购买一份较高行权价的看跌期权,同时卖出一份较低行权价的看跌期权(毕竟股价不太可能跌到零对吗?)。这样可以消除很多无限制上涨的风险。当然,这也会支付一定的成本(但是比普通单腿看跌期权还是要便宜的多),但这是减少风险的一种方式。不过,我们不能完全消除风险。因此,我们在50多个标的中进行卖空头寸的分散投资。目前我们的平均头寸规模是1.5%。当特斯拉在2020年和2021年大幅上涨时,我们及时减仓。我们不会坐视股价上涨,而是积极进行风险管理。 并且在我的职业生涯中,我看到的股票破产的比起涨到天上去的要多得多,这也是我们在进行卖空交易时需要考虑的风险。(这里不得不说,使用"传统方式"做空特斯拉的投资者大部分似乎都陷入了困境) 注释:横轴为股价,纵轴为盈亏;红色为普通做空(short-only)交易的损益表现,而蓝色为看跌价差期权(Put spreads)交易的损益表现。看跌期权的价差交易策略有两个好处和一个坏处。坏处是你需要提前支付期权费,而好处是它可以限制你的损失,并且当股价下跌时让你增加风险暴露,当股价上涨时让你减少风险暴露,而普通的空头头寸则恰好相反。在市场向你不利时你的空头头寸变得更大,在市场朝你有利时变得更小。使用价差策略会让你的头寸更加稳定。在年底时,我们的投资组合中有50个公司。我们认为这些公司价值为零——它们不会真的归零,但我们可以证明它们的价值为零——占了组合的32%。我们认为其估值可能下降70%至80%的股票另占了组合的50%。在GAAP会计准则下亏损的公司占了47%。估计2023年收入或盈利下降的公司占了组合的84%。有可疑会计或欺诈问题的公司占了61%。组合中有26%的公司的债务超过了10倍的息税折旧和摊销(Ebitda)。在这50个公司中,有5个公司在最多空头股票名单上,即空头最有兴趣的股票名单,其中有一些像Coinbase这样的股票。或者每个季度亏损如此之多,以至于商业模式不起作用。一个例子是分期付款公司Affirm Holdings。他们上个季度亏损了3.6亿美元。他们的有形账面价值不到6美元,而每个季度亏损1.1美元。按照这个速度,他们将在2024年中期之前破产。我认为他们会在那之前筹集资金,但是你不能一直亏损如此之多并且生存下去。我们进行一些对冲交易,但它们必须是纯套利交易。我们的多头头寸主要应该消除空头组合的系统风险。我们有两种方式做到这一点:对于我们的大部分组合,我们会使用S&P 500加权、S&P 500非加权、纳斯达克、罗素或其中某些组合的ETF。为了对冲某些行业敞口,比如占我们头寸15%的空头REIT头寸,我们会使用两个REIT ETF,即IYR和VNQ。如果我们像10年前一样有中国敞口,我们会使用FXI和/或A股ETF。现在,我们的中国敞口不到5%。空头组合的beta值会变动,它可以在1.1到1.4之间。我们希望目标是非常低的风险敞口。要完美对冲有太多的变量,但我们很接近。我们认为某些公司的风险仍未被定价,而我们最看空的是数据中心。去年夏天,《金融时报》曝光了我们的看空策略。这些股票的市盈率高达100倍,尽管盈利质量很低。Digital Realty作为其中之一,尽管其同店销售额和营业收入在过去几个季度一直在下降,但这些股票仍然比亚马逊、谷歌和微软等巨头竞争对手有更高的溢价。这对我们来说没有任何道理。数据中心是技术服务公司,应该以20倍市盈率进行交易,而不是100倍,也就是说它们的股价应该下跌80%。我们还专注于其他亏损的金融科技公司。当人们意识到他们无法盈利时,这些公司的股价就会跌到账面价值,Robin Hood 和 Sofi 的股价去年都曾触及有形账面价值。人们知道我们在做空 Coinbase。在去年12月,Coinbase 的有形账面价值大约为17美元。它每个季度的亏损为2-3美元,这个亏损可能会降低至每季度1.5-2美元。但即使如此,它的有形账面价值仍将在2023年底跌到10美元左右。上周 Coinbase 的股价为80美元。Coinbase 仍在向其零售客户收取近3%的双向手续费,这是非常高的。我认为它们的营收将面临压力。另一个重要的子行业是消费类非必需品,但这可以是从健身公司到特斯拉的任何公司。除了商业房地产和金融科技以外,我们的投资组合没有主题。在最近的一次采访中,您提到Bed Bath & Beyond的债券只交易于每美元4美分的价格,而散户投资者对该股票非常热情。您是否有做空它的打算?不,借款成本太高了。这是一个非常有趣的学术研究,研究散户投资者的荒谬行为。但对于专业人士来说,这并没有实际可行性。在你做空的股票当中最引人注目的就是特斯拉,特斯拉有什么问题吗?特斯拉一直到2019年都在亏损,他们在加州制造昂贵的汽车。他们在2019年开设了上海工厂,利润飞涨。如果你看他们的10-K税务披露,似乎他们在2020年和2021年的所有利润以及2022年65%的收益都来自上海。我有点开玩笑,但认真地说,特斯拉是一家中国汽车公司。因此,过去4个月在中国发生的事情非常重要,因为特斯拉突然被比亚迪超越。比亚迪现在在中国卖出的汽车数量是特斯拉的5倍,而他们几年前甚至没有任何车型。这应该是对特斯拉看涨者的警示,因为它表明即使市场领导者也可能被超越。我们对竞争速度的判断是错误的,但这并不意味着竞争不会发生。不太是这样,他们最近削减了25%的价格。中国的竞争正在对他们的业务产生负面影响。人们仍在购买汽车,但对我们来说,中国的遭遇突显出特斯拉的风险。如果他们能够在短时间内被比亚迪迅速超越,那么当戴姆勒、福特或宝马开始行动时会发生什么呢?每个牛市都有一只充满希望和梦想的股票,当时是思科公司,现在是特斯拉。埃隆·马斯克很棒,他是牛熊双方的争议焦点。他会告诉你特斯拉是一家人工智能或机器人公司,他们要做机器人出租车、电池或太阳能,所以每个人都可以定义特斯拉。这就是为什么人们说它不是一家汽车公司,而是一家机器人公司,值得拥有更高的估值的原因。(特斯拉是一家机器人公司)是不是一定程度上导致它估值较高的原因呢?事实是,去年,特斯拉96%的收入来自于汽车销售,比前年的95%还要高。数字和其他汽车公司一模一样。戴姆勒、大众和宝马的毛利率都在20%到21%之间,这也是特斯拉今年的预测值。当然,特斯拉曾经以40%的增长率增长,但现在情况已经不同了。现在的问题是,你想为这个付多少钱。这就是特斯拉看涨和看跌之间观点差异的根源。特斯拉的市值是7000亿美元,他们今年的毛利润预计为200亿美元,与去年持平。这意味着市场正在支付35倍今年的收益,而为戴姆勒、大众或宝马的毛利润支付3-5倍的价格。这是特斯拉的10倍。特斯拉可能会一直交易在溢价,但这个溢价不会是10倍。如果它的股价跌到这个位置,你会平仓你的空头仓位吗?如果盈利再加速增长的话。目前的情况是,分析师们正在下调预期。在去年10月,特斯拉预计2022年将赚取4美元,今年将赚取6美元,增长率为50%。现在是4美元和4美元。所以,情况已经改变了,但多头现在指出特斯拉的降价对其竞争者的打击将比对特斯拉的打击更严重。问题是,现在他们将特斯拉与汽车公司进行比较,这意味着特斯拉从现在开始有了周期性的盈利。但特斯拉不是这样的公司,它是一家成长型公司。市场最近将Bed Bath & Beyond的股价推涨了3倍,将Affirm的股价在三周内上涨了100%,但随后都大跌了。市场近期的表现并不一定能告诉我太多关于基本面的情况,因为他更多的是关于短期的热点和仓位而不是基本面。多方经常说特斯拉在电池和软件方面有竞争优势,这些优势不复存在了吗?我认为这并不准确。特斯拉仍然几乎所有电池都从松下和CATL购买。在软件方面,他们仍处于辅助驾驶的第二级别。完全自动驾驶是第五级别。戴姆勒现在是唯一处于第三级别的公司,他们将在很长一段时间内保持在第三级别。特斯拉已经出售了售价为12,000美元的全自动驾驶软件包长达七年,但实际上并不存在。我实际上对美国联邦贸易委员会(FTC)允许这样做感到震惊。我不知道人们在说特斯拉具有软件优势时看到了什么。它并没有,它和奥迪、通用汽车或福特的水平相同。这是埃隆自我推销的又一个例子。一切都是在讲故事。还有另一个问题:如果你达到自动驾驶L4或L5级别,责任将从驾驶员转移到产品上。特斯拉准备承担无限的责任吗?我认为他们并没有准备好。末了,经典经济学认为,在有效市场中,超额收益来源于对风险的补偿;而行为金融学认为,超额收益来源于市场错误定价,以及一致性的预期反转。站在当下,当面对充满不确定性的未来,以及数十年未见的政治与经济周期,我们更需要做到独立思考,同时秉持着开放性态度、批判性思维与实事求是的方法论。

注释:横轴为股价,纵轴为盈亏;红色为普通做空(short-only)交易的损益表现,而蓝色为看跌价差期权(Put spreads)交易的损益表现。看跌期权的价差交易策略有两个好处和一个坏处。坏处是你需要提前支付期权费,而好处是它可以限制你的损失,并且当股价下跌时让你增加风险暴露,当股价上涨时让你减少风险暴露,而普通的空头头寸则恰好相反。在市场向你不利时你的空头头寸变得更大,在市场朝你有利时变得更小。使用价差策略会让你的头寸更加稳定。在年底时,我们的投资组合中有50个公司。我们认为这些公司价值为零——它们不会真的归零,但我们可以证明它们的价值为零——占了组合的32%。我们认为其估值可能下降70%至80%的股票另占了组合的50%。在GAAP会计准则下亏损的公司占了47%。估计2023年收入或盈利下降的公司占了组合的84%。有可疑会计或欺诈问题的公司占了61%。组合中有26%的公司的债务超过了10倍的息税折旧和摊销(Ebitda)。在这50个公司中,有5个公司在最多空头股票名单上,即空头最有兴趣的股票名单,其中有一些像Coinbase这样的股票。或者每个季度亏损如此之多,以至于商业模式不起作用。一个例子是分期付款公司Affirm Holdings。他们上个季度亏损了3.6亿美元。他们的有形账面价值不到6美元,而每个季度亏损1.1美元。按照这个速度,他们将在2024年中期之前破产。我认为他们会在那之前筹集资金,但是你不能一直亏损如此之多并且生存下去。我们进行一些对冲交易,但它们必须是纯套利交易。我们的多头头寸主要应该消除空头组合的系统风险。我们有两种方式做到这一点:对于我们的大部分组合,我们会使用S&P 500加权、S&P 500非加权、纳斯达克、罗素或其中某些组合的ETF。为了对冲某些行业敞口,比如占我们头寸15%的空头REIT头寸,我们会使用两个REIT ETF,即IYR和VNQ。如果我们像10年前一样有中国敞口,我们会使用FXI和/或A股ETF。现在,我们的中国敞口不到5%。空头组合的beta值会变动,它可以在1.1到1.4之间。我们希望目标是非常低的风险敞口。要完美对冲有太多的变量,但我们很接近。我们认为某些公司的风险仍未被定价,而我们最看空的是数据中心。去年夏天,《金融时报》曝光了我们的看空策略。这些股票的市盈率高达100倍,尽管盈利质量很低。Digital Realty作为其中之一,尽管其同店销售额和营业收入在过去几个季度一直在下降,但这些股票仍然比亚马逊、谷歌和微软等巨头竞争对手有更高的溢价。这对我们来说没有任何道理。数据中心是技术服务公司,应该以20倍市盈率进行交易,而不是100倍,也就是说它们的股价应该下跌80%。我们还专注于其他亏损的金融科技公司。当人们意识到他们无法盈利时,这些公司的股价就会跌到账面价值,Robin Hood 和 Sofi 的股价去年都曾触及有形账面价值。人们知道我们在做空 Coinbase。在去年12月,Coinbase 的有形账面价值大约为17美元。它每个季度的亏损为2-3美元,这个亏损可能会降低至每季度1.5-2美元。但即使如此,它的有形账面价值仍将在2023年底跌到10美元左右。上周 Coinbase 的股价为80美元。Coinbase 仍在向其零售客户收取近3%的双向手续费,这是非常高的。我认为它们的营收将面临压力。另一个重要的子行业是消费类非必需品,但这可以是从健身公司到特斯拉的任何公司。除了商业房地产和金融科技以外,我们的投资组合没有主题。在最近的一次采访中,您提到Bed Bath & Beyond的债券只交易于每美元4美分的价格,而散户投资者对该股票非常热情。您是否有做空它的打算?不,借款成本太高了。这是一个非常有趣的学术研究,研究散户投资者的荒谬行为。但对于专业人士来说,这并没有实际可行性。在你做空的股票当中最引人注目的就是特斯拉,特斯拉有什么问题吗?特斯拉一直到2019年都在亏损,他们在加州制造昂贵的汽车。他们在2019年开设了上海工厂,利润飞涨。如果你看他们的10-K税务披露,似乎他们在2020年和2021年的所有利润以及2022年65%的收益都来自上海。我有点开玩笑,但认真地说,特斯拉是一家中国汽车公司。因此,过去4个月在中国发生的事情非常重要,因为特斯拉突然被比亚迪超越。比亚迪现在在中国卖出的汽车数量是特斯拉的5倍,而他们几年前甚至没有任何车型。这应该是对特斯拉看涨者的警示,因为它表明即使市场领导者也可能被超越。我们对竞争速度的判断是错误的,但这并不意味着竞争不会发生。不太是这样,他们最近削减了25%的价格。中国的竞争正在对他们的业务产生负面影响。人们仍在购买汽车,但对我们来说,中国的遭遇突显出特斯拉的风险。如果他们能够在短时间内被比亚迪迅速超越,那么当戴姆勒、福特或宝马开始行动时会发生什么呢?每个牛市都有一只充满希望和梦想的股票,当时是思科公司,现在是特斯拉。埃隆·马斯克很棒,他是牛熊双方的争议焦点。他会告诉你特斯拉是一家人工智能或机器人公司,他们要做机器人出租车、电池或太阳能,所以每个人都可以定义特斯拉。这就是为什么人们说它不是一家汽车公司,而是一家机器人公司,值得拥有更高的估值的原因。(特斯拉是一家机器人公司)是不是一定程度上导致它估值较高的原因呢?事实是,去年,特斯拉96%的收入来自于汽车销售,比前年的95%还要高。数字和其他汽车公司一模一样。戴姆勒、大众和宝马的毛利率都在20%到21%之间,这也是特斯拉今年的预测值。当然,特斯拉曾经以40%的增长率增长,但现在情况已经不同了。现在的问题是,你想为这个付多少钱。这就是特斯拉看涨和看跌之间观点差异的根源。特斯拉的市值是7000亿美元,他们今年的毛利润预计为200亿美元,与去年持平。这意味着市场正在支付35倍今年的收益,而为戴姆勒、大众或宝马的毛利润支付3-5倍的价格。这是特斯拉的10倍。特斯拉可能会一直交易在溢价,但这个溢价不会是10倍。如果它的股价跌到这个位置,你会平仓你的空头仓位吗?如果盈利再加速增长的话。目前的情况是,分析师们正在下调预期。在去年10月,特斯拉预计2022年将赚取4美元,今年将赚取6美元,增长率为50%。现在是4美元和4美元。所以,情况已经改变了,但多头现在指出特斯拉的降价对其竞争者的打击将比对特斯拉的打击更严重。问题是,现在他们将特斯拉与汽车公司进行比较,这意味着特斯拉从现在开始有了周期性的盈利。但特斯拉不是这样的公司,它是一家成长型公司。市场最近将Bed Bath & Beyond的股价推涨了3倍,将Affirm的股价在三周内上涨了100%,但随后都大跌了。市场近期的表现并不一定能告诉我太多关于基本面的情况,因为他更多的是关于短期的热点和仓位而不是基本面。多方经常说特斯拉在电池和软件方面有竞争优势,这些优势不复存在了吗?我认为这并不准确。特斯拉仍然几乎所有电池都从松下和CATL购买。在软件方面,他们仍处于辅助驾驶的第二级别。完全自动驾驶是第五级别。戴姆勒现在是唯一处于第三级别的公司,他们将在很长一段时间内保持在第三级别。特斯拉已经出售了售价为12,000美元的全自动驾驶软件包长达七年,但实际上并不存在。我实际上对美国联邦贸易委员会(FTC)允许这样做感到震惊。我不知道人们在说特斯拉具有软件优势时看到了什么。它并没有,它和奥迪、通用汽车或福特的水平相同。这是埃隆自我推销的又一个例子。一切都是在讲故事。还有另一个问题:如果你达到自动驾驶L4或L5级别,责任将从驾驶员转移到产品上。特斯拉准备承担无限的责任吗?我认为他们并没有准备好。末了,经典经济学认为,在有效市场中,超额收益来源于对风险的补偿;而行为金融学认为,超额收益来源于市场错误定价,以及一致性的预期反转。站在当下,当面对充满不确定性的未来,以及数十年未见的政治与经济周期,我们更需要做到独立思考,同时秉持着开放性态度、批判性思维与实事求是的方法论。版权声明:部分文章推送时未能与原作者取得联系。若涉及版权问题,敬请原作者联系我们。