风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:思想钢印9999

来源:雪球

如何以理服人?

01

AH股溢价看中特估行情

本轮中特估行情,最终在金融板块的暴涨和A杀下戛然而止,这是行情的结束?还是半场?抑或只是序章?

上图灰线为中国银行2016年以前的AH估值溢价,越高代表A股相对H股的溢价越高。

5月8日这一天的估值溢价,为7年来仅次于2020年10月9日的历史第二高,但那一次溢价是港股的单独暴跌造成的,不具备可比较性,而且此前有一个慢慢爬升的过程,不像这次,溢价在几天内忽然抬升。

这个现象,其他几个AH同时上市的银行股中,都有出现,这一轮以中国银行为代表的金融中特估行情,整体脱离了AH股的传统溢价上限,H股估值站不稳,最终导致A股被A杀。

还可以举一个反例——中石油,虽然A股从去年四季度低点最高涨了90%,但AH估值溢价反而略有下降,也就是说,这一轮中石油的“中特估”行情正是由港股上涨驱动的,至少是AH同步上涨,走势健康得多。

估值,在一定上下限的区间内运行,代表了市场的价值认同区间,如果这些国央企只在A股上市,关起门来搞“中特估”,爱怎么搞怎么搞,散户有的是接盘侠,中特估纳雄耐尔,就一定能实现。

但国央企龙头很多都是AH股同时上市,同股同权,估值相差30%还可以用港股流动性不足来解释,AH溢价一旦超过历史估值区间上限,就很难让人信服,股价就很难站住。

而且,港股还有大量国央企,它们的估值体系都是相互关联的,光拉这些龙头的估值,整个国央企估值体系不变,也无法长期维持。

所以说,A股国央企估值折价的根源在港股,如果港股的估值不修复,A股的股价很难真正修复,中特估行情的“主战场”——如果有的话,也必然发生在港股。

从另一面看,中特估最大的投资机会——如果有的话,也是港股的国央企。

本文将讨论以下观点:

1、中特估的两类不同逻辑对股价的不同影响

2、为什么外资会给国央企估值折价

3、如何进行中特估投资

02

两个标志

中特估板块演绎到现在,我总结成五大逻辑,但并不都是“特别估值”,其中有三个是传统估值体系,只有另外两个涉及“中国特色”:

第一类、传统估值体系的风格回归与估值修复:

1、国资委启动对标世界一流企业的价值创造行动,提出了财务指标方面的目标,特别是ROE的不足,意味着经营的确定性可能上升,远期现金流提升市值空间,提升估值。

2、国有上市公司大量资本运作,尤其是股权激励,对于国企的经营业绩可能在短期有较大的推动作用,是对近期市场风险偏好的支持。

3、中国经济增速进入长期下降通道,投资者对股息率的偏好促进上市公司加大分红力度,有利于本来就有较高分红意愿和能力的国央企。

第二类、真正属于中国特色估值体系的两个逻辑:

4、国有企业承担着大部分国计民生和社会服务的责任,影响了利润,在国内产业转型升级的背景下重要性有所提升,理应获得相应的估值溢价。

5、企业价值并不都是以利润、现金流这一类经济利益来衡量,就像美国不允许我们投资他们的高科技领域,也不允许他们投资我们的高科技企业一样,“中特估”也可以看成当下世界持续对抗趋势下对资本市场的影响。

特别是第5点,是之前没有的逻辑。中美竞争集中在两个领域,一个是高科技,一个是金融电信、上游原材料等传统资源,那么这两个领域的国央企就有战略价值,理应获得估值溢价。相比美股的估值体系,科技股估值一向是偏高的,而后者一向是偏低的,这也是“中特估”的内在动力。

这两类逻辑对股价的影响也不相同,前一类“传统估值框架”,如果未来这类企业资产质量和盈利能力改善,本身就具备上涨动力,但它仍然在国央企长期估值区间内,只是估值在区间上限运行。

而后一类“中特估框架”,是为了让整个估值区间上移,是更本质的变化。

很明显,后者的难度更大,估值是市场投资者用钱投票的结果,代表了投资者的信念,就像70、80后不相信国企,95后不喜欢民企一样,成年人的世界里,信念是很难改变的。

没有信念改变的中特估,就只是一轮短暂风险偏好上升,引发的暴涨暴跌行情。

因此,对于中特估行情,股价涨上去并不是目标,政府金融监管的总体思路已经从金融创新全面转向“防范金融危机、脱虚向实”,涨上去但站不住,除了制造金融动荡,没有别的好处,肯定不是监管层想要的中特估。

所以中特估行情也有两个目标:

1、站稳估值——不是短期摸到,而是长期站稳

2、不出现导致市场暴涨暴跌的炒作

这两点,关键也在于港股。

1、只有港股估值站稳了,才算是真正站稳了

2、港股的理性力量、做空机制和AH同股同权,是对A股炒作恶习的抑制

03

以理服人

我们知道,港股是一个极度追求业绩、讲基本面的市场,任何硬提估值的逻辑,海外投资者基本上不认,而港股的大部分筹码都集中在他们手中,他们不认的话,估值就很难真正站稳。

很多投资者潜意识中始终相信“一力降十会”,认为只要资金量大,就可以强行把股价推上去。但是你把股价一路买上去,外资不认同,把所有的股票卖给你,估值是上去了,只有你一个人在玩,这不叫中特估,这叫坐庄。

当然,这么做也不是不可以,如果你相信公司值这个钱的话,那你就长期持有,等待其他投资者最终接受这个估值体系,最后在港股形成一个互联网消费由外资定价,国央企由内资定价的局面。

但南下资金的由于有净值考核的压力,有资产增值的压力,缺乏“长钱”,不可能长期在港股,定价权不如海外资金。

所以说,真正要实现中特估,就要以理服人,要让老外去接受这套估值体系,要“中特估·英特纳雄耐尔”,不要“中特估纳雄耐尔”。

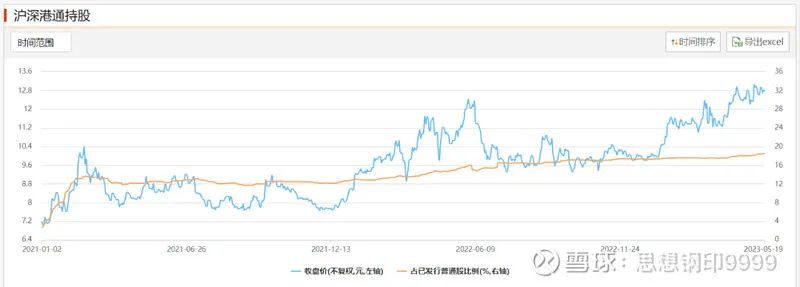

这并非不可能,以中海油为例,股价近一年多上涨了65%,但港股通比例仅仅从12%上升至18%,外资接受了这个定价——中国移动也是如此。

现在分歧最大的,就是银行股了。

04

以银行股为例

有一个长期以来的疑问,为什么银行股的估值这么低?

关于估值问题,如果你觉得它的估值是合理的,你能找到一堆合理的理由,如果你觉得他是不合理的,你也能找到一堆不合理的理由。想要全面梳理银行的估值合理性,就要都列出来,评估双方的核心争议在哪里。

认为银行低估值很正常的理由有四个:

1、高杠杆:银行最大的问题在于银行的高杠杆经营模式,资产负债率都是90%左右,资产50%是贷款,收益与损失的不对称,导致银行的贷款质量只要相差一个点,利润就至少有5%的水分,只要你的真正坏账超过20%,你就是实质性破产了。

2、长期融资大于分红:银行虽然ROE高,分红不错,但随着贷款数量的上升,不断需要再融资补充资本金,国内的银行长期创造的净现金流的能力很差。

3、资产不透明:银行的财务质量很难判断,通过各种借新还旧的方法,导致银行有多少隐藏的坏账,谁也不知道。

4、历史劣迹:20年前,中国的银行业已经“整体破产过一次了”,四大资产管理公司剥离了坏账,再用特别国债注资,才起死回升,但银行的治理结构一直没有变,对政府的依附关系也没有变,难保不会20年后再死一次。

对于这些看空的理由,“银行粉”们是先承认,同时认为过度低估了,就像好公司高估要有个上限,低估也要有个下限吧?如果一倍PB合理,0.8倍也是合理,0.5倍还合理,那岂不是没有估值的标准了?

所以,第一步可以先讨论银行股低于1倍PB的理由是否充分,因为低于1倍的PB的公司只有两种可能:

可能1、资产实际价值远低于账面价值

可能2、财务数据没问题,但长期是价值毁灭者

对于“可能1”,反方使用的是“归谬法”,一个PB0.5的银行,隐含的假设是,信贷资产的10%都是坏账,而且是价值为0的纯坏账。如果只是一家银行,还说的通,可现在大部分银行都低于1,如果银行的资产质量真的差到这种程度,那就不是金融系统的问题,而是对中国经济的不看好,如果是这样,那还买什么A股呢?

对于“可能2”,反方使用的是“以子之矛,攻子之盾”,如果未来自由现金流持续为负,企业早晚要倒闭,但正是不看好银行的理由4——政府20年前就救过银行一次,说明这些银行都是“大到不能倒”,而且那次银行整体注资非常成功,造就了中国此后十年的黄金时代,如果真是这样,政府再救一次,也未尝不可。

这就是不认同银行“低估值”的最核心的理由——永续经营。任何企业都有可能倒闭,茅台都有可能,唯独四大国有大行不可能,都是永续经营的安全资产,相当于国债,理论上都是要有估值溢价的。

仔细比对正方的观点,银行的低估值,并不是银行本身的问题,主要是投资者的风险偏好造成的——资产质量只是略好一点的招商银行、宁波银行,估值就比四大行高了一倍。

所以招商银行和工商银行的估值差异,并不是银行自身的差异,而是体现了两种估值体系的差异——这正是管理层提出“中特估”的原因。

那么,既然外资曾经给海底捞、腾讯美团、泡泡玛特这些典型的中国资产高估值,为什么对国央企的风险偏好长期偏低呢?

05

外资为什么不喜欢国央企

人类认知中有一类典型的偏见叫“易得性偏差”,每一个人都会从自己最熟悉的角度去做出判断:如果我们今天去投资越南股市,最容易接受的逻辑是中国产能转移;投资印度股市,最容易接受的逻辑是基于印度14亿人口的内需和迅速增长的中产阶段;巴菲特投资日本,最容易接受的是全球贸易为主的五大商社。

外资投资中国的前提是看好“中国经济增长”,这一点跟我们也没有区别,但具体看好理由却是从他们习惯的认知入手——

在外资投资者看来,中国经济之所以取得高速增长,是因为全球化、因为发达国家的产业转移、因为中国迅速增长的中产阶段带来的消费力,甚至是因为中国产业升级科技实力不断增长,而这一切,都是因为中国的改革开放、全力拥抱市场经济。

所以,他们愿意给代表市场经济的民营企业、代表核心竞争力的中国制造、代表全球化的互联网、代表消费升级的消费品企业、代表高科技实力的高端制造企业以高估值,但同时给代表“落后生产力”的国央企以低估值。

其实,这一点在国内同样如此,90后的投资者,对国央企一般没有像70、80后的投资者那样谨慎,甚至有时更偏好。

所以,如果是经营性的国央企,只要能取得市场竞争力,外资仍然愿意给正常的估值,比如白酒、啤酒等食品企业,21年以前的国有地产企业,还有招商银行、中国平安。

真正低估的央国企,都是战略性大于竞争性的资产,再加上外资对中国资产从来都是“雾里看花”,风险偏好本来就低。

有人说,不一定吧,他们不是同样给美国银行和国防、沙特石油、澳州和南美的矿业以更高的估值吗?为什么就是不认同我们的国央企资产的战略性和安全性呢?

原因还是在于投资者结构,这些更关注资产安全性和战略性的资金,往往是养老金等长钱,大部分都在美国,对投资中国国央企非常敏感,而非美资金和主权基金,更在乎美国或全球战略性资产,而中国的国央企全球化程度普遍不够。

总结一下,愿意投资中国资产的资金,对国央企的战略性不感兴趣,对战略性资产感兴趣的资金,又不能投资或难以涉及中国的国央企,这才是国央企长期被低估的原因。

港股还有流动性的问题,如果不能得到资金的关注,就只能通过估值折价,来争取必要的流动性,这一点本不分央国企,但央国企如果得到的关注较少,那就更容易出现流动性折价。

所以,国央企的长期低估值体系,是在美(现在都退市了)港股形成的,而这种低估值,并不完全是商业模式和企业业绩的问题,更重要的是投资者的认知偏差和结构错位。

如果是这样的话,那么国央企的估值岂不是成了解不开的死结?

06

港股中特估行情的必要条件

不必悲观,从前面的中石油、中国银行AH溢价的趋势看,2020年10月是一个明显的分水岭,之前,龙头国央企的估值溢价不断加大,而此后在不断减少,港股的涨幅超过A股。而这段时间,AH股的整体溢价水平并没有下降,说明以国央企为主的估值修复,已经进行了两年多了。

不过,这并不是外资对国央企有了重新认识,主要是美联储持续加息导致市场抛弃成长风格、偏好高股息资产,所以国央企的低估值和高分红,获得南下资金的青睐,估值缓缓提升。

风格的原因引发流动性,也解决港股最头疼的流动性折价问题,很多投资者以前开通港股通只是为了买腾讯美团海底捞,从来没有想到过港股还有这么多估值低到令人发指的国央企,买了第一次,赚钱了,就会有第二次,这就为中特估打下了一个良好的基础。

当然,要实现中特估,最终还是要靠外资,特别是外资长钱,好在外资也不是铁板一块,率先认识到中特估价值的,应该是亚洲及石油国家的主权基金,因为全球化日益分裂的背景下,更好的做法是两边的战略资产都要投。

此外,大家也不用神话外资的投资理念,欧美资金也分长钱和对冲资金,后者没有价值投资者的那些条条框框,只要有机会就会投资,去年港股的那一轮反弹,也是对冲基金为绝对主力。

外资虽不会“三根阳线改变信仰”,但“一场牛市改变信仰”还是很有可能的,他们也有净值压力,巴菲特的那一套在美国也是被供起来的“政治正确的非主流”。对冲基金对处于上涨趋势中的国央企的投资,减少了南下资金的抛盘压力,进一步提升了估值区间。

当然,中特估行情的前提,还是要靠港股能出现整体大行情。

有优势的是,目前港股估值吸引力高。中美经济这一轮脱钩,香港是受伤害最大的地区,以前香港是投资中国的桥头堡,现在产能向东南亚转移,这个桥头堡变成了新加坡,这也是近几个月,港股一直弱于美股的中概股的原因。

但便宜就是硬道理,恒指12月前瞻PE、相对纳指前瞻PE均较13年来中值折让1.5个标准差,股权风险溢价处于13年来74%分位值;龙头平台估值性价比凸显,而中特估相关的板块更是极度低估。

关系再不好,也有缓和的时候,港股真正涨起来的速度,去年底大家也见识到了。

最终估值提升能站稳,还是要靠戴维斯双击、市场风格变化再叠加整体牛市。估值从来不是根据理论算出来的,相反,理论才是对股价的总结,理论是可以变的,只要你能说服别人。

预测一下中特估行情的港股的“三步走”。

第一步,美国在进入降息周期前,高股息资产在港股仍有继续上涨的动力,从而在不推升AH整体溢价的基础上,实现A港股同步上涨,提升国央企在外资意识中的估值锚;

第二步,美国进入降息周期后,全球资金从美国流向新兴市场的机会,提升港股的整体估值,中特估也跟着上涨;

第三步,通过“反身性”,资本市场影响实体经济,业绩与估值的戴维斯双击,也是这个行情最根本的目标。

07

港股中特估投资的八条建议

1、估值不但是经济学,也是政治经济学,我们处于一个全球从合作转向对抗的年代,很可能导致有一些资产未来的价值下降,有一些资产的价值上升,以后还会有很多这样的事,不要被传统投资的条条框框所束缚。

2、目前行情还是由股息率推动,股息率是一个安全垫,在前期市场认同度不高的时候,成为一个市场公认的锚点。

3、不要把中特估当成一个板块,可以弱化行业属性,强化风格属性。你看好哪一个板块,看一看有没有国央企,它的估值是不是落后,那就有修复空间。

4、传统的港股投资者,要对一种可能做好心理准备:上一轮牛市是互联网的牛市,那么,下一轮牛市,国央企是主角,互联网、消费医药,都是配角。

5、并不是所有人都适合港股的中特估,两市长期的估值差是由投资者结构和资金性质决定的,中特估不会解决估值差的问题,低估值不代表低波动,没有流动性,波动起来更剧烈。

6、对于散户而言,港股中特估板块最大优势是低估值的央国企港股数量远多于A股,大部分都进不了“港股通”,最终有不少未来可能私有化回A股上市。所以投资港股最好的方法是直接开港股账户,买此类标的的投资超长线持有。

估值实际上是一套信仰体系,关键是多少人信,逻辑链是否通畅。

如果你想学习更多基金投资方法,欢迎报名雪球基金第1课!通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!

希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。