文/启明鑫

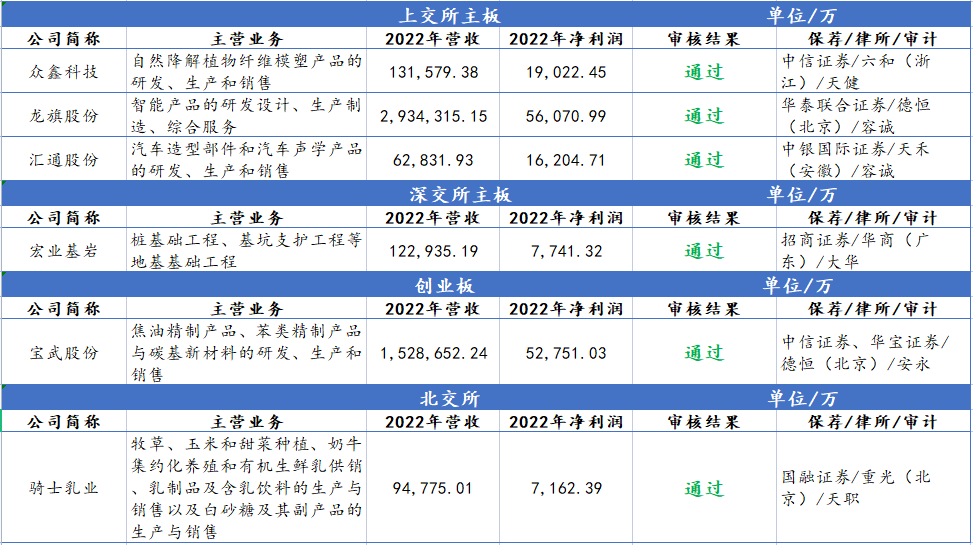

本周IPO共审核6家公司,6家获通过。上交所主板审核3家获通过;深交所主板审核1家获通过,创业板审核1家获通过;北交所审核1家获通过。

众鑫科技是一家专业从事自然降解植物纤维模塑产品的研发、生产和销售的企业。滕步彬为公司控股股东、实际控制人,滕步彬通过直接、间接及一致行动安排合计控制公司89.7284%股权。报告期内,公司营业收入分别为57,841.54万元、91,032.23万元、131,579.38万元。

龙旗股份系从事智能产品研发设计、生产制造、综合服务的科技企业,属于智能产品ODM行业。主要产品是智能手机、平板电脑和AIoT产品。发行人控股股东为昆山龙旗,实际控制人为杜军红先生。报告期内,公司营业收入分别为1,642,099.15万元、2,459,581.75万元、2,934,315.15万元。

汇通股份从事汽车造型部件和汽车声学产品的研发、生产和销售,以及汽车车轮总成分装业务。汇通集团持有发行人54,600,181股股份,占发行人股本总额的57.7643%,为发行人的控股股东。陈王保系发行人的实际控制人,陈王保直接持有发行人17,963,400股股份,占发行人股本总额的19.0044%;同时通过汇通集团、保泰利和合肥持盈分别间接控制发行人57.7643%、9.7648%和5.8241%股份,据此,陈王保合计控制发行人92.3576%表决权。报告期内,公司营业收入分别为29,296.18万元、41,719.73万元、62,831.93万元。

宏业基岩是一家从事地基基础工程施工服务的岩土工程行业企业,主要服务为桩基础工程、基坑支护工程等地基基础工程。陈枝东为控股股东,实际控制人为陈枝东和王凤梅夫妇。陈枝东直接持有发行人35.65%的股份,王凤梅通过宏业基投资、宏一投资合计间接持有发行人2.96%的股份;陈枝东和王凤梅夫妇合计直接及间接持有发行人38.61%的股份。报告期内,公司营业收入分别为115,437.77万元、146,884.48万元、122,935.19万元。

宝武股份主要从事焦油精制产品、苯类精制产品与碳基新材料的研发、生产和销售,以及焦炉煤气净化服务等业务。宝武碳业的主要产品为焦油精制产品、苯类精制产品、碳基新材料。宝钢股份直接持有宝武碳业71.78%的股份,是宝武碳业的控股股东。国务院国资委持有中国宝武90%的股权,为宝武碳业的实际控制人。2023年第一季度净利润较同期相比下滑74.44%。大股东同为客户和供应商,同业竞争被关注。研发费率仅为同业三分之一。报告期内,公司营业收入分别为572,024.26万元、1,063,076.95万元、1,528,652.24万元。

骑士乳业主营业务为牧草、玉米和甜菜种植、奶牛集约化养殖和有机生鲜乳供销、乳制品及含乳饮料的生产与销售以及白砂糖及其副产品的生产与销售。公司的控股股东、实际控制人为党涌涛。党涌涛直接持有公司34.70%的股份,为公司第一大股东。2023年一季度受牧业板块、糖业板块影响出现只增收不增利的情况。利润依赖于税收优惠和政府补助。对赌协议连遭问询。子公司敕勒川糖业因排放水污染物被行政处罚。报告期内,公司营业收入分别为707,456,180.60元、876,385,297.50元、947,750,110.19元。

一、浙江众鑫环保科技集团股份有限公司

(一)基本信息

公司是一家专业从事自然降解植物纤维模塑产品的研发、生产和销售的企业。产品主要利用蔗渣浆、竹浆等纤维材料,通过模具塑造成型,实现吸塑、注塑工艺的造型效果,广泛应用于餐饮、快消、医疗、工业等领域。

公司前身成立于2016年1月,2021年12月整体变更为股份公司,发行前总股本7,667.91万股,发行人7家一级全资子公司,3家二级全资子公司,无参股公司。截至2022年末,员工总计2,514人。

(二)控股股东、实际控制人

滕步彬为公司控股股东、实际控制人。滕步彬直接持有公司23.5403%的股份,间接持有公司14.0784%的股份,通过控制浙江达峰、金华闳识、金华众腾、金华御宇、金华新之、金华简竹、金华欢庆、金华洪福、金华天钧间接控制公司38.8458%的股权,故其通过直接及间接方式合计控制公司62.3861%的股权;滕步彬的一致行动人季文虎直接持有众鑫股份27.3423%股权。综上,滕步彬通过直接、间接及一致行动安排合计控制公司89.7284%股权。

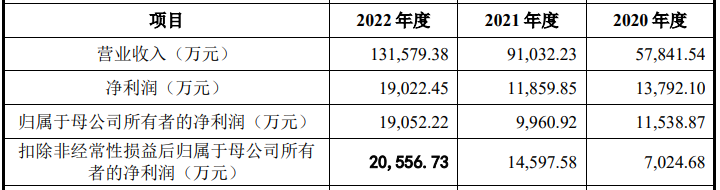

(三)报告期业绩

报告期内,公司营业收入分别为57,841.54万元、91,032.23万元、131,579.38万元,实现净利润分别为13,792.10万元、11,859.85万元、19,022.45万元。

(四)发审会议询问的主要问题

1.请发行人代表:

(1)结合获客方式、产品类别、销售政策、主要合同条款、运营及管理模式等,说明公司将客户划分为品牌商、贸易商、终端客户等的依据及合理性,未将品牌商列入经销商或贸易商模式的主要依据,是否符合行业惯例,相关销售模式的信息披露是否准确;

(2)说明与同行业可比公司海外客户性质、销售模式是否存在差异,如是,说明差异的原因及合理性。请保荐代表人发表明确意见。

2.请发行人代表结合与可比公司主要成本结构及差异情况、主要燃料热值消耗、生物质燃料主要供应商及采购价格、大额锁价订单执行情况等,说明报告期毛利率明显高于同行业可比公司的合理性,成本核算相关内控制度及执行是否有效。请保荐代表人发表明确意见。

3.请发行人代表对比报告期主营业务收入快速增长情况,说明2023年上半年公司主营业务收入下降的原因及合理性,是否存在应披露而未披露的公司经营环境发生或即将发生重大不利变化的情形。请保荐代表人发表明确意见。

二、上海龙旗科技股份有限公司

(一)基本信息

龙旗科技系从事智能产品研发设计、生产制造、综合服务的科技企业,属于智能产品ODM行业。主要产品是智能手机、平板电脑和AIoT产品。

公司前身成立于2004年10月,2015年3月整体变更为股份公司,发行前总股本40,509.65万股,发行人共有23家子公司,4家分公司,17家参股公司。截至2022年末,员工总计10,930人。

(二)控股股东、实际控制人

发行人控股股东为昆山龙旗,实际控制人为杜军红先生。杜军红先生系昆山龙旗执行事务合伙人上海芯禾的实际控制人并直接持有昆山龙旗52.95%的财产份额,同时系昆山龙飞的执行事务合伙人并持有昆山龙飞99%的财产份额,因此通过控制昆山龙旗和昆山龙飞控制龙旗科技34.97%的股份。

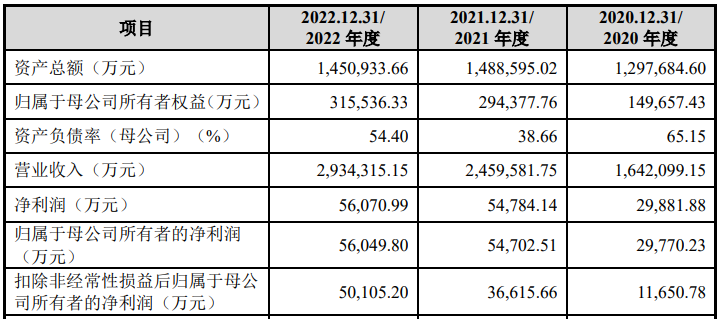

(三)报告期业绩

报告期内,公司营业收入分别为1,642,099.15万元、2,459,581.75万元、2,934,315.15万元,实现净利润分别为29,881.88万元、54,784.14万元、56,070.99万元。

(四)发审会议询问的主要问题

1.请发行人代表结合全球产业链布局、下游市场需求、行业竞争格局、ODM模式渗透率等,说明公司经营环境是否已经或将要发生重大变化,是否会对持续经营产生重大不利影响,相关风险揭示是否充分。请保荐代表人发表明确意见。

2.请发行人代表说明:

(1)公司向小米及其关联方销售产品的价格是否公允,相关关联交易是否对公司独立性构成重大不利影响;

(2)公司与三星电子及其关联方的合作是否稳定,相关业务是否可持续。请保荐代表人发表明确意见。

三、合肥汇通控股股份有限公司

(一)基本信息

公司从事汽车造型部件和汽车声学产品的研发、生产和销售,以及汽车车轮总成分装业务。是一家集产品设计、模具开发、部件成型、表面处理及产品装配于一体的集成化方案提供商。

公司前身成立于2006年3月,2014年3月整体变更为股份公司,发行前总股本9,452.2296万股,发行人有1家控股子公司,8家一级全资子公司,无参股公司。截至2022年末,员工总计743人。

(二)控股股东、实际控制人

汇通集团持有发行人54,600,181股股份,占发行人股本总额的57.7643%,为发行人的控股股东。陈王保系发行人的实际控制人,陈王保直接持有发行人17,963,400股股份,占发行人股本总额的19.0044%;同时通过汇通集团、保泰利和合肥持盈分别间接控制发行人57.7643%、9.7648%和5.8241%股份,据此,陈王保合计控制发行人92.3576%表决权。陈王保在发行人担任董事长及总经理职务,对公司日常生产运行及决策起决定性作用。

(三)报告期业绩

报告期内,公司营业收入分别为29,296.18万元、41,719.73万元、62,831.93万元,实现净利润分别为4,478.62万元、5,677.84万元、16,204.71万元。

(四)发审会议询问的主要问题

1.请发行人代表:(1)结合比亚迪在公司主营业务收入的占比,说明公司与比亚迪的合作是否稳定、可持续,对比亚迪是否存在重大依赖,相关风险揭示是否充分;(2)结合公司对比亚迪信用政策的变化、与比亚迪的迪链结算模式,说明对公司应收账款回收是否产生不利影响。请保荐代表人发表明确意见。2.请发行人代表结合车轮总成分装的市场需求、在手订单、现有产能利用率等,说明车轮总成分装募投项目的必要性和合理性,产能消化的措施,以及是否存在产能无法消化的风险,相关风险揭示是否充分。请保荐代表人发表明确意见。发行人是一家从事地基基础工程施工服务的岩土工程行业企业,主要服务为桩基础工程、基坑支护工程等地基基础工程。公司前身成立于2002年6月,2016年10月整体变更为股份公司,发行前总股本165,366,294股,发行人共有5家子公司,无参股公司。截至2022年末,员工总计452人。陈枝东为控股股东,实际控制人为陈枝东和王凤梅夫妇。陈枝东直接持有发行人35.65%的股份,王凤梅通过宏业基投资、宏一投资合计间接持有发行人2.96%的股份;陈枝东和王凤梅夫妇合计直接及间接持有发行人38.61%的股份。报告期内,公司营业收入分别为115,437.77万元、146,884.48万元、122,935.19万元,实现净利润分别为8,551.00万元、5,255.9万元、7,741.32万元。根据发行人申报材料,发行人主要从事岩土工程行业中的地基基础工程施工服务。报告期内,发行人主营业务收入全部来自于华南地区,营业收入分别为115,437.77万元、146,884.48万元、122,935.19万元,归母净利润分别为8,551万元、5,255.99万元、7,771.01万元。根据2023年1-6月审阅报告,发行人营业收入、归母净利润分别为53,981.73万元、4,014.90万元,分别同比下降4.66%、24.79%。请发行人:(1)结合核心技术、施工经验、发展战略重心、市场开拓情况等,说明跨区域展业的主要障碍和难点,是否具有全国化布局的规划和能力;(2)结合下游行业景气度、自身竞争优劣势、新增订单等,说明期后业绩下滑的原因,是否存在进一步下滑风险,经营业绩是否具有稳定性。同时,请保荐人发表明确意见。根据发行人申报材料,报告期各期末,发行人应收账款逾期金额分别为15,690.40万元、29,025.93万元、40,411.27万元,占各期末应收账款余额比例分别为34.00%、45.76%、60.27%。2021年、2022年发行人对恒大集团、花样年地产、龙光地产预期回收风险高的资产分别按照90%、50%、50%的比例单项计提坏账或减值准备。请发行人:(1)按照穿透后最终客户合并计算口径,说明对恒大集团、花样年地产、龙光地产等房地产开发商客户的坏账准备计提是否充分;(2)说明除房地产开发商外,其他主要客户逾期回款的原因及合理性,相关坏账准备计提是否充分。同时,请保荐人发表明确意见。宝武碳业主要从事焦油精制产品、苯类精制产品与碳基新材料的研发、生产和销售,以及焦炉煤气净化服务等业务。宝武碳业的主要产品为焦油精制产品、苯类精制产品、碳基新材料。宝武碳业的产品被广泛应用于新能源、航空、汽车、冶金、有色、建筑、医药、农药、塑料及染料、轨道交通、建筑补强、体育用品等领域。公司前身成立于1997年5月,2021年6月整体变更为股份公司,发行前总股本75,000.00万股,发行人拥有2家分公司、19家境内控股子公司、4家境内参股公司。截至2022年末,员工总计3,481人。宝钢股份直接持有宝武碳业71.78%的股份,是宝武碳业的控股股东。国务院国资委持有中国宝武90%的股权,为宝武碳业的实际控制人。中国宝武可以通过宝钢股份控制宝武碳业71.78%的表决权。同时中国宝武持有马钢集团51%股权,系马钢集团控股股东,中国宝武可以通过马钢集团控制宝武碳业8.22%的表决权,中国宝武可以通过宝钢股份及马钢集团间接控制宝武碳业合计80%的表决权。报告期内,公司营业收入分别为572,024.26万元、1,063,076.95万元、1,528,652.24万元,实现净利润分别为5,154.90万元、52,965.11万元、52,751.03万元。1、2023年第一季度净利润较同期相比下滑74.44%宝武碳业主要从事焦油精制产品、苯类精制产品与碳基新材料的研发、生产和销售。焦油精制产品的炭黑及针状焦主要应用于轮胎及锂电池负极材料和石墨电极的制造。碳基新材料的碳纤维及其复合材料和负极材料主要应用于风电叶片和锂离子电池的制造。2020-2022年,公司营业收入分别为57.20亿元、106.31亿元、152.87亿元,净利润分别为5154.90万元、5.30亿元、5.28亿元,主营业务毛利率分别为6.37%、11.85%和8.46%。2023年1-3月,公司营业收入为32.60亿元,较2022年同期接近;净利润为4,427.15万元,较2022年同期下降74.44%。宝武碳业认为焦油精制产品、碳纤维及其复合材料和负极材料的下游需求景气度下降是导致公司利润下滑的主要原因。公司主要的焦油精制产品中,炭黑是橡胶补强填充剂,主要用于橡胶工业中的轮胎制造;针状焦主要应用于锂电池负极材料和高功率、超高功率石墨电极的制造。2023年一季度,受汽车终端市场疲软和新能源汽车财政补贴政策退出的影响,汽车行业景气度下降导致对轮胎原材料炭黑以及锂电池负极材料原材料针状焦的需求减弱,炭黑和针状焦产品利润相应下滑。碳纤维产品主要应用于风电叶片等领域。2023年以来,碳纤维行业新增产能释放,加之下游需求减弱,供需关系变化导致行业竞争加剧,碳纤维价格持续下跌,利润水平下降。公司负极材料主要用于锂离子电池生产。2023年一季度,受新能源汽车财政补贴退出的影响,汽车销量不及预期导致锂电池负极材料的需求减弱;2022年末,受产能释放、去库存、行业竞争加剧以及锂价大幅下跌等因素影响,锂电池行业景气度和开工率有所下降,对负极材料需求有所减弱。此外,宝武碳业对2023年全年业绩进行预测,结果并未好转。2023年度,公司预测实现营业收入1,413,557.56万元,同比下降7.53%;预测实现净利润21,104.29万元,同比下降59.99%;预测实现归属于母公司股东净利润27,984.72万元,同比下降25.94%;预测实现扣除非经常性损益后归属于母公司股东净利润22,102.42万元,同比下降29.88%。招股书显示,中国宝武钢铁集团旗下的宝钢股份直接持有宝武碳业71.78%的股份,是公司的绝对控股股东;同时,2020—2022年宝武碳业的前五大客户、前五大供应商居第一位的均为宝武钢铁,宝武钢铁成了宝武碳业的主要关联方,左右着宝武碳业的营收。此外,宝武碳业还存在与宝武钢铁等关联方交易密切的情况。2020-2022年,宝武碳业向宝武钢铁等关联方采购的金额分别为27.53亿元、47.22亿元和76.7亿元,占营业成本的比例分别为51.36%、50.35%和54.89%,关联采购占比较高。需要关注的是,宝武碳业不但与宝武钢铁等关联方采购金额高,还存在低价购入宝钢产品的情况。2021年,宝武碳业向宝钢股份宝山基地采购焦油,采购价格低于可比市场价格5%以上,据此,宝武碳业解释称因存在储存成本、距离优势运费减少以及规模采购造成差异。除此之外,宝武碳业关联销售占比也比较高。2020-2022年,宝武碳业向关联方销售商品的关联交易规模分别为10.15亿元、9.83亿元和12.44亿元,占当期营业收入比例分别为17.74%、9.25%和8.14%。值得注意的是,招股书披露了8家由宝武钢铁控制的与宝武碳业从事相同或相似业务的下属一级公司,其中多家与宝武碳业构成同业竞争或潜在同业竞争,因此也引得深交所两次问询。根据招股书显示,宝武碳业与关联方太钢集团子公司山西钢科都从事碳基新材料业务;与关联方中宝钢股份、韶钢松山、八钢拜城公司、马钢化工、重庆钢铁、云煤能源和师宗煤焦拥有焦炉煤气净化装置且从事净化后精制煤气销售业务;与关联方马钢集团下属公司山西福马都存在生产焦油精制产品的情形,与太钢集团都生产碳基新材料。但宝武碳业认为,公司与上述公司并不构成同业竞争。宝武碳业首轮问询回复认为,公司碳纤维相关业务与山西钢科T300、T700、T800级等碳纤维产品不构成同业竞争;与太钢集团新投资建设的碳纤维项目构成潜在同业竞争(该项目目前仍未投产),但不构成重大不利影响;认为公司与山西福马在焦油精制产品方面存在重合,构成潜在同业竞争(该项目目前仍未投产),但不构成重大不利影响。对此,第二轮问询中,深交所再次要求宝武碳业说明其与山西钢科不存在同业竞争的原因、依据与合理性;以及上述两项业务对发行人构成潜在同业竞争但不构成重大不利影响的依据及合理性。宝武碳业在后续的回复中补充说道:“山西钢科产品均为定制化特种应用产品,定位于航天特种应用,根据定制化特种应用产品业务特点,需要在下游应用产品的设计定型阶段基于客户要求联合配套研发,定型后客户长期稳定,与发行人所从事的碳纤维普通品业务商业模式存在很大差异。山西钢科产品在其特定领域具有不可替代性,而发行人产品主要应用于风电、体育休闲、建筑补强等民用领域,山西钢科产品未涉及前述领域。综上,山西钢科与宝武碳业同类业务在型号规格、产品性能、市场价格、应用领域和产品服务定位方面具有显著差异,故山西钢科与宝武碳业不构成同业竞争。”2020-2022年,公司研发费用分别为8271.04万元、1.38亿元和1.87亿元,占营业收入比例分别为1.45%、1.30%和1.22%。而同期同行业可比公司的研发费用率均值分别为3.82%、4.01%、3.55%。报告期内,宝武碳业的研发费用率均低于同行业可比公司。根据发行人申报材料,报告期内发行人关联采购金额分别为275,257.76万元、472,161.49万元、766,975.47万元,占当期营业成本比例分别为51.36%、50.35%、54.89%;关联销售金额分别为101,452.40万元、98,344.52万元、124,400.68万元,占当期营业收入比例分别为17.74%、9.25%、8.14%。请发行人:(1)结合原材料供应合作模式、关联采购原材料金额占同类原材料采购金额比例等情况,说明发行人原材料采购是否存在对关联方的重大依赖,是否影响业务独立性;(2)说明关联交易的必要性、合理性和公允性,以及未来为减少关联交易的具体措施和预期效果。同时,请保荐人发表明确意见。根据发行人申报材料,2023年1至6月,发行人营业收入预计较2022年同期下降13.55%至10.79%,扣非后归母净利润预计较2022年同期下降79.79%至74.73%。请发行人:结合主要产品销量及售价、原材料市场价格波动、存货减值损失等情况,说明2023年上半年利润大幅下滑的原因,相关不利因素是否消除,经营业绩是否存在进一步下滑风险,发行人持续经营能力是否发生重大不利变化。同时,请保荐人发表明确意见。根据发行人申报材料,发行人2021年起新增碳基新材料业务收入,主要产品包括碳纤维、石墨电极和负极材料。2021年和2022年,碳基新材料业务毛利占主营业务毛利比例分别为28.04%和13.79%。2021年、2022年、2023年上半年,碳基新材料业务毛利率分别为26.25%、11.39%、-9.78%。请发行人:结合产品核心技术、在研项目以及同行业可比公司等情况,说明发行人碳基新材料业务核心技术在行业内的先进性,主要产品是否具备市场竞争力,毛利率是否存在持续下降风险。同时,请保荐人发表明确意见。发行人主营业务为牧草、玉米和甜菜种植、奶牛集约化养殖和有机生鲜乳供销、乳制品及含乳饮料的生产与销售以及白砂糖及其副产品的生产与销售。公司成立于2007年5月,发行前总股本15,678.30万股,发行人共有10家子公司,无参股公司。截至2022年末,员工总计1045人。公司的控股股东、实际控制人为党涌涛。党涌涛直接持有公司34.70%的股份,为公司第一大股东。党涌涛一直任公司董事长、总经理,虽然持有股份的比例不足百分之五十,但依其持有的股份所享有的表决权已足以对股东大会的决议产生重大影响,因此为公司的控股股东、实际控制人。报告期内,公司营业收入分别为707,456,180.60元、876,385,297.50元、947,750,110.19元,实现净利润分别为22,881,527.72元、55,727,209.39元、71,623,890.98元。1、2023年一季度受牧业板块、糖业板块影响出现只增收不增利的情况2023年1-3月,骑士乳业实现营收为2.21亿,同比上升30.07%;实现净利润1813.53万,同比下降30.57%;实现扣非净利润为1799.92万,同比下降28.51%。2023年第一季度,骑士乳业出现只增收不增利的情况。骑士乳业表示,2023年第一季度扣非净利润较上年同期下滑的主要原因为:公司有机生鲜乳、白砂糖销售价格的下降和成本的上升;公司期间费用和其他损益支出同比增大。2023年1-3月,骑士乳业牧业板块实现营收1.17亿,同比增加66.97%;实现营业成本9962.55万,同比增加110.73%;实现毛利1728.90万,同比下降23.99%。骑士乳业表示,牧业板块2023年1-3月较上期同期毛利减少545.61万元,主要原因为有机生鲜乳销售价格下降的同时饲喂成本上涨。2023年1-3月有机生鲜乳平均销售价格为4.82元/千克,上年同期有机生鲜乳销售价格为5.23元/千克。2023年1-3月受乳制品市场消费端暂时性疲软影响,有机生鲜乳销售价格有所下降。2023年1-3月生鲜乳平均销售成本为3.89元/千克,去年同期生鲜乳销售成本为3.47元/千克。成本上涨主要是因为饲草料的采购成本上涨,受市场因素影响,玉米及牧草等价格上涨明显。2023年3月24日前中正康源尚未取得国标有机产品认证证书,故2023年1-3月中正康源生产的有机生鲜乳按普通生鲜乳的价格销售给蒙牛乳业(自2023年5月开始,中正康源生产的有机生鲜乳按有机生鲜乳销售价格销售)。综合上述原因,牧业板块毛利较去年同期减少较多。另一方面,据骑士乳业披露的相关数据,2020年-2022年上半年,公司乳业板块实现毛利率分别为19.04%、16.62%、23.49%,同期同行业公司乳制品业务毛利率均值分别为25.03%、20.24%、23.98%。骑士乳业表示,公司乳业板块与同行业公司乳制品业务产品类型、主要销售区域、成本结构具有一定的差异,且产品定价因销售规模、品牌效应等原因略低于同行业公司,导致乳业板块毛利率低于同行业公司乳制品业务毛利率。2023年第一季度,骑士乳业糖业实现营收2678.41万,同比下降24.84%;实现毛利643.60万,同比下降50.84%。骑士乳业表示,糖业板块2023年1-3月较上期同期毛利减少665.66万元,主要原因为白砂糖生产成本增加和售价的降低,公司2022/23榨季白砂糖单位生产成本为5334.93元/吨,2021/22榨季白砂糖单位生产成本为4454.47元/吨,2022/23榨季白砂糖单位生产成本较上年上涨19.75%,使得2023年1-3月糖业板块利润较低。同时2023年1-3月白砂糖销售单价较去年同期相比,对应点价时点的白糖期货价格偏低,导致白砂糖销售单价有所降低,2023年1-3月白砂糖平均销售价格为5061.32元/吨,2022年1-3月白砂糖平均销售价格为5331.69元/吨。白砂糖为骑士乳业主要产品之一,而白砂糖作为大宗商品,市场价格波动较大,白糖生产企业普遍采用期货套期保值等措施对冲风险。骑士乳业子公司内蒙古敕勒川糖业有限责任公司于2019年开始从事期货投资,由于期货投资经验不足,期货投资操作存在投机交易,该年度期货投资亏损1,247.23万元。2020-2022年,公司期货投资收益分别为-549.88万元、128.20万元、111.16万元,虽然2021年和2022年,公司期货投资收益由负转正,但是其盈利金额远低于亏损金额。2020-2022年,骑士乳业计入当期损益的各种政府财政补贴资金及税收优惠,合计金额分别为3,768.81万元、2,602.24万元、3,513.1万元,占当期净利润的比例分别为164.71%、46.70%和49.05%。2020年,骑士乳业收到的政府补助及税收优惠将近净利润的1.5倍。(1)报告期内,骑士乳业一直享受农产品免征所得税政策等税收优惠和西部大开发减按15%的税率缴纳所得税的优惠政策。2020-2022年,因享受农产品免征所得税政策等税收优惠,测算减免所得税款分别为1,196.73万元、1,738.32万元和1,958.85万元,占各期净利润的比例分别为52.30%、31.19%和27.35%;因享受西部大开发所得税优惠政策测算,公司减免所得税款分别为1,422.72万元、117.98万元和317.05万元,占各期净利润的比例分别为62.18%、2.12%和4.43%。(2)2020-2022年,公司计入当期损益的各种政府财政补贴资金分别为1,149.36万元、745.94万元和1,237.20万元,占当期净利润的比例分别为50.23%、13.39%、17.27%。据北交所问询,杭实善成存在与骑士乳业业绩对赌的情形,公司子公司敕勒川糖业通过增资扩股的方式引进杭实善成作为股东,杭实善成投入6666.50万元,取得敕勒川糖业25%股权。且杭实善成与发行人、实际控制人党涌涛以及敕勒川糖业签订相关增资协议,明确在特定情形下有权要求发行人或实控人对敕勒川糖业的股权进行回购。2020年1月20日,杭州杭实善成实业有限公司、杭实国贸投资(杭州)有限公司、善成资源有限公司与发行人、党涌涛以及发行人子公司内蒙古敕勒川糖业有限责任公司签订《关于内蒙古敕勒川糖业有限责任公司之增资及股东协议》,其中涉及到新增股东在特定情形下有权要求发行人或发行人实际控制人对敕勒川糖业的股权进行回购的约定。2020年3月10日与2023年1月10日,各方分别签订《增资及股东协议之补充协议》及补充协议,约定如发生股权回购事项,仅及于发行人子公司敕勒川糖业层面,不会涉及发行人母公司层面的股份变动。2023年1月10日,各方签订《股权转让协》,明确由发行人优先受让杭实善成、杭实国贸、善成资源合计持有的敕勒川糖业25%股权,同时党涌涛不再作为股权回购义务当事人。目前,《股权转让协议》尚未履行。骑士乳业表示,《股权转让协议》系骑士乳业与敕勒川糖业少数股东达成的收购其持有的敕勒川糖业少数股权的意向性协议,股权转让交易事项已完成标的股权的审计工作,评估报告已形成初稿,后续尚需履行国有资产主管部门决策审批、产权交易所挂牌等程序,截至目前《股权转让协议》仍处于持续履行状态之中。因涉及国有股权转让过程中的国有主管部门决策审批、产权交易所挂牌等程序,敕勒川糖业少数股权转让交易尚在协商推进过程中,后续交易进展及结果具有一定的不确定性,但该等少数股权交易的后续进展及结果均对发行人不产生重大影响。截至2022年12月31日,敕勒川糖业的经审计账面净资产为2.74亿,按子公司少数股东持股比例计算预计股权收购款金额为不低于6856.27万(根据各方签署的《股权转让协议》最终价格的确定由发行人按照不低于敕勒川公司经评估的净资产价值折算之价格参与竞买)。骑士乳业表示,公司盈利能力及现金流情况良好,货币资金储备充足,资信情况良好,银行贷款及其他债权融资渠道畅通,收购敕勒川糖业少数股东股权不会对发行人现金流情况带来重大不利影响。2023年5月4日,包头市生态环境局对骑士乳业子公司敕勒川糖业作出“包环罚150221(2023)11号行政处罚决定。根据相关行政处罚决定书认定:敕勒川糖业因于2023年1月6日至2023年1月15日期间化学需氧量排放存在超过水污染物排放标准的情况,敕勒川糖业超污排放共超标9天,累计超标倍数5.499365倍。上述行为违反了《中华人民共和国水污染防治法》第十条“排放水污染物,不得超过国家或者地方规定的水污染物排放标准和重点水污染物排放总量控制指标。”的规定。包头市生态环境局责令敕勒川糖业立即改正上述违法行为,确保今后污染物达标排放,并处以罚款15.50万元的行政处罚。(1)田胜利、薛虎与发行人客户、供应商资金往来情况、原因及商业合理性,是否存在体外资金循环的情形。(2)张任华不直接将资金借给其丈夫钱建军及其控制的企业,而是将资金借给田胜利,再由田胜利借给张任华的丈夫钱建军及其控制的企业的原因及合理性。(3)发行人与包头市聚钱养殖农民专业合作社和包头市顺浩通物流运输有限公司交易的真实性和合理性。(4)针对康顺、池光华等3年以上无法收回的借款,田胜利是否采取了法律诉讼、申请强制执行等催收借款的措施。请保荐机构、申报会计师核查并发表明确意见。(1)杭实善成作为发行人糖业板块第一大客户、预付货款较高、订单占比达81.82%,其买卖发行人产品是否符合商业逻辑。(2)发行人与杭实善成是否存在尚未披露的补充协议、抽屉协议、业绩对赌协议或其他特殊利益安排。(3)2023-2024榨季杭实善成的订单量占发行人糖业板块预计产量的比例较高,发行人糖业板块销售收入是否严重依赖杭实善成,糖业板块后续业绩是否具有可持续性。请保荐机构、申报会计师核查并发表明确意见。(1)平均饲喂成本具体计算方法和依据,列示发行人报告期内不同牛群饲喂成本相关数据,包括但不限于饲料耗用量、饲料单价、草料耗用量、草料单价、饲草料量合计、饲草料金额合计、头均设计采食(鲜重)、预计耗用总量、实际耗用量、实际饲喂成本(元/日/头)。(2)发行人在沃克森《资产评估报告》评估价格基础上仍然按《资产收购协议》初步约定的7,262.2万作为最终成交价格的原因,是否涉及利益输送。请保荐机构、申报会计师核查并发表明确意见。4.关于非法人单位验证。请保荐机构结合对报告期内重要非法人供应商和客户的走访情况,说明对非法人单位交易主体验证的总金额及占比;对既未函证也未走访的非法人供应商或客户是否采取其他验证措施以及措施的合理性和有效性,并发表明确意见。郑重声明:本号“梧桐树下V”位于成都,旗下仅此一家公众号,和其他地域的梧桐树下公司/微信公众号/网站没有任何关系。我们从未主动联系企业进行商务合作。一切以“梧桐树下”主动联系的,均非本公司所为。