优化债务将在一定程度上增强信心,保证中国经济行稳致远。财政和金融体制预算硬约束的建立都将有助于在新旧动能转化的关键期提升信心

文 | 刘陈杰

编辑 | 苏琦

一段时间以来,地方政府、房地产行业债务问题持续影响金融市场稳定和预期。从总量上来看,按照我们的总量扣除模型粗略估计,中国地方政府显性和隐性债务合计约为70万亿元,房地产行业(开发商、居民按揭贷款等)债务约为58万亿元。从可持续性来看,我们的理论模型显示,地方政府部门债务融资项目的实体经济投资回报率如果持续低于其融资成本,那么地方政府将不能持续得到的投资收益用来还本付息,地方政府杠杆率的未来将是一条不收敛的曲线。如果持续得不到地方土地出让收入的补充和进一步债务融资的“输入”,地方政府债务问题的可持续性将出现问题。

估算地方政府

估算地方政府

和房地产行业存量债务水平

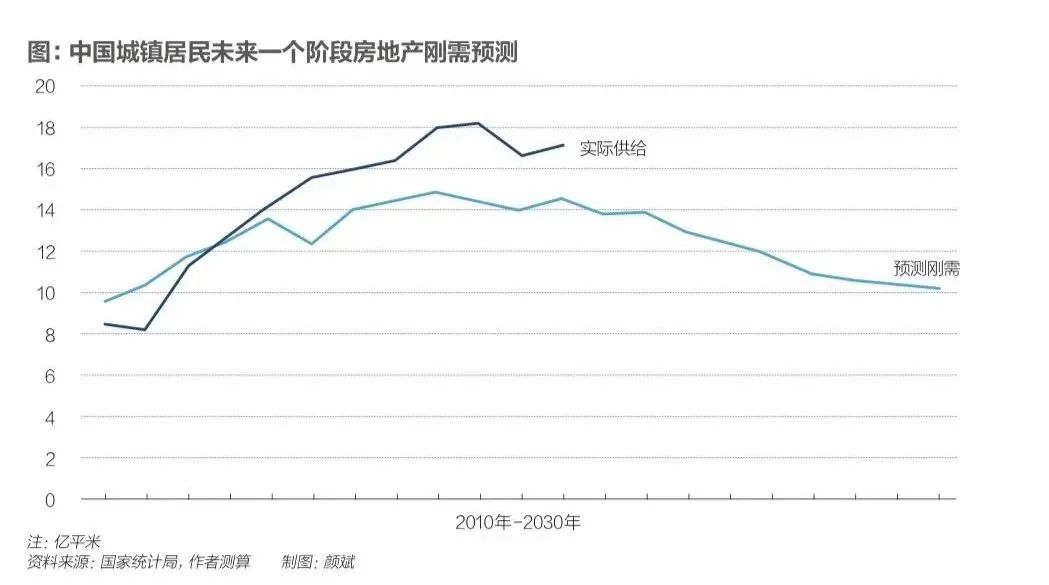

2023年三季度以来,中央明确提出要有效防范化解地方债务风险,制定实施一揽子化债方案。适时优化债务,促进地方政府平稳发展和稳定房地产市场有助于稳定金融市场信心。短期权宜而言,适度通过货币当局、财政部门、政策性银行等辅助化解问题较急的地方政府债务,保证不发生系统性金融风险可能是关键。优化房地产限制政策、鼓励消化三四线城市房地产库存,放宽优质房地产企业融资等措施也将一定程度上缓解房地产行业的风险和压力。中长期而言,债务驱动型增长模式弊大于利,债务杠杆率的稳步下降主要由可持续的经济增长来实现。巩固经济体激励相容的机制、稳定产权鼓励企业投资、开放包容、财政和金融体制预算硬约束体系的建立,都将有助于在新旧动能转化的关键期提升信心,促进中国经济高质量发展。本文将在估算存量债务水平的基础上,粗略展望下一阶段潜在的杠杆率水平,同时提出部分粗浅的政策建议。经我们测算,地方政府显性和隐性债务存量规模大约为70万亿元。由于相关财政统计数据的缺乏,直接统计全口径的地方广义财政赤字非常困难。国际货币基金组织对我国广义财政赤字规模进行过估算的尝试。通过固定资产投资资金来源分类,我们从计算得到的基建支出数据中剔除由国家预算资金支付的部分,从而初步得到地方预算外基建支出数据。把基建支出和基建收入数据与预算内财政数据相衔接,就可以得到粗线条的广义财政赤字规模,并能实时监测。当然,我们的测算方法有很多不足之处,比如对于预算外财政支出的假设较强。再比如,我们对于私营部分参与基建的部分估计不足。假设1:2008年之前地方政府债务(包括地方政府融资平台等)的规模不大,本测算基本忽略不计。地方债务问题凸显是2009年“4万亿”投资机会之后的新问题,2008年之前并不显著。按照李扬等(2012)的研究,2008年之前的地方政府债务规模很小,我们这里测算时可以忽略。假设2:由于数据可得性的问题,我们在测算地方政府债务年度偿还时只考虑地方融资平台债券部分的偿还,这一部分通过各省的地方融资平台债务到期偿还量加总得到。考虑到地方债务主体为地方融资平台,假设2具有合理性。综上所述,按照我们的粗略测算,将2009年-2022年间测算的地方广义财政赤字净加总,目前地方政府累计债务总规模已经达到了70万亿元,约占我国2022年名义GDP(国内生产总值)的50%。当然,由于数据的缺乏,我们的测算过程有很多估算的成分,假设的部分较多,很多地方与实际情况有不一致的地方。但是,地方政府债务进一步扩张,将对中国金融稳定和经济健康发展产生影响。房地产行业(开发商、居民按揭贷款等)债务约为58万亿元,其中按揭贷款约为39万亿元,开发商债务约为19万亿。房地产行业的债务四分之三主要来源于中国的银行体系。从目前的数据和压力测试结果来看,按揭贷款的风险尚且可控。主要的债务风险来自开发商负债。房地产销售疲弱、开发商进一步融资困难和前期流动性管理的松弛,使得中国房地产开发商债务风险集聚。如果这部分债务存在10%-20%的违约概率,那么体量将达到1.9万亿-3.8万亿元。中长期来看,我们根据人口结构变化(购房主力人群),城镇化进程,改善需求空间因素,预测中国城镇居民房地产刚需趋势将逐渐减弱。未来一个阶段,每年10亿平方米的新增销售面积可能是满足我国改善型需求刚需的合意面积水平。

我们关于中国地方政府杠杆率动态路径的测算主要借鉴和拓展陆婷(2015)的研究。在一些必要的假设下,研究中国地方政府部门杠杆率的动态路径:假设1:地方政府部门新增债务=当期新增投资-当期股权融资-当期自有资金。假设2:地方政府部门设定好当期的经济增长目标,当这一目标确定之后,我们假设当地的财政投资水平也相应的确定。选取代表性地区的行为,归纳起来就是整体全国范围内的情况,为了简洁清晰的模型结构,我们这里设定简化的模型,即为当期的投资为总产出和实体经济投资回报率之间的线性函数。其中,代表当期的资本产出比,代表实体经济投资回报率,代表当期的总产出水平。假设3:地方政府部门的股权融资规模可以表达为,代表地方政府部门股权融资占当期总产出比例。那么,我们可以得到:自有资金=税前利润率×收入-债务利息率×债务余额。将上述假设等式部分带入地方政府部门新增债务等式,可以得到地方政府部门债务等式。地方政府部门杠杆率的理论模型的结论:第一,如果地方政府部门投资的实体经济投资回报率大于债务融资成本,地方政府部门的杠杆率将收敛于一个常数。从经济学意义上讲,也就是地方政府部门债务融资投资的项目回报率如果持续高于其融资成本,那么不断得到的投资收益将用来还本付息,下一期的债务融资压力可能减小,最终地方政府债务杠杆率将收敛于一个常数。因此,中国地方政府部门财政投资项目的回报率是否高于融资成本是其杠杆率能否稳定且下降的关键。第二,如果实体经济投资回报率低于其债务融资成本,那么地方政府债务融资的杠杆率,从模型的形式看将没有稳态解,也就是说,地方政府的债务杠杆率将不收敛,持续攀升创新高,从而造成金融风险。从经济学意义上讲,也就是地方政府部门债务融资投资的项目回报率如果持续低于其融资成本,那么不断得到的投资收益将不够用来还本付息,下一期的债务融资压力可能加大,最终地方政府债务杠杆率将持续提升。根据地方政府部门杠杆率动态模拟路径,我们对未来地方政府的杠杆率水平进行理论上的模拟。按照我们对资本回报率、潜在增速、资本产出比、企业息税前利润、股权融资比例等的假设,我们发现,未来五年中国整体杠杆率水平可能还将保持高位,且不断上升,如果不适度规范地方政府等部门的债务融资行为,未来地方政府的杠杆率将是一条不收敛的曲线。

短期而言,稳定预期,控制风险,及时利用流动性化解艰难险急的债务风险是权宜之计。短期权宜而言,适度通过货币当局、财政部门、政策性银行等辅助化解问题较急的地方政府债务,保证不发生系统性金融风险可能是关键。就地方政府债务优化来看,当前地方政府债务风险总体可控,但一些市县偿债能力弱,债务风险较高。地方债风险主要集中在隐性债务上,即地方政府在法定政府债务限额之外直接或者承诺以财政资金偿还以及违法提供担保等方式举借的债务,这主要由地方政府投融资平台公司举借。金融化债的实质是将地方隐性债务风险向金融系统逐渐转移,在此过程中应该保证金融机构的风险可控。特殊再融资债券限额上限约在2.6万亿元,目前官方尚未披露此次试点特殊再融资债券具体额度,但总量预计在1万亿元以上。相对于规模较大的隐性债务,目前的特殊再融资债券额度极为有限,债务压力大、风险高的地方将得到优先支持。优化房地产限制政策、鼓励消化三四线城市房地产库存,放宽优质房地产企业融资等措施也将一定程度上缓解房地产行业的风险和压力。按照我们的粗略测算,房地产行业债务的风险点主要集中在开发商债务,规模大约为19万亿元,如果这部分债务存在10%-20%的违约概率,那么体量将达到1.9万亿-3.8万亿元。房地产行业开发商潜在违约规模相对于中国金融体系的风险处置能力来说并不巨大,但也应该引起高度重视,特别是部分中小金融机构的稳定,处理不得当也将引起金融风险和恐慌,建议建立相关机制或机构监视和辅助处理这部分风险。中长期而言,债务驱动型增长模式弊大于利,债务杠杆率的稳步下降主要由可持续的经济增长来实现。短期的优化债务措施并不困难,补足流动性,多方协调推进可以保证地方政府债务和房地产行业风险短期内得到有效控制。中长期而言,持续的债务软约束和监管的“父爱主义”将不利于经济体中长期的发展。促进经济持续稳定发展,如何建立新一轮改革的激励相容机制,如何协调“强制性制度变迁”和“诱致性制度变迁”之间的关系,如何保障改革从经济发展自身趋势上符合最广大人民的利益,如何规范地方政府改革过程中的行为和调动其积极性,都是我们实现高质量发展时期的关键问题。稳定产权,鼓励企业投资、开放包容,经济主体的预期管理非常重要,应该充分发挥微观主体的主观能动性,稳定其未来一个阶段的发展信心,帮助其度过暂时的困难。历史上来看,稳定企业家信心的相关中长期制度设计,民营经济座谈会,各个主体参加的研讨会等形式对于恢复信心,鼓励斗志都发挥过积极的作用。现代化经济体的一个特点是财政和金融体制预算硬约束体系的建立。财政和金融体制预算硬约束的建立都将有助于在新旧动能转化的关键期提升信心,提升国家治理水平,促进中国经济高质量发展。综上所述,优化债务将在一定程度上增强信心,保证中国经济行稳致远。短期债务的风险点主要在于地方政府和房地产行业。相对于目前中国经济的体量和政府可以动用的政策和资源来看,我们完全有理由相信中国政府具有妥善处理风险的能力,也相信中国经济遇到的债务风险是周期性的、暂时性的。中国经济增长的趋势没有变,中国经济结构优化的预期没有变,在稳定的发展环境下,我们一定可以逐渐降低债务率水平,实现高质量发展的宏伟目标。(作者为望正资本全球宏观对冲基金董事长,中国首席经济学家论坛成员)

责编 | 张雨菲

题图 | 视觉中国

估算地方政府