2022年10月10日,香港第9家SPAC公司Pisces Acquisition Corporation(以下简称"Pisces") 再次向港交所递交招股书,拟在香港主板挂牌上市。这是继其于2022年3月2日递表失效后的再一次申请。

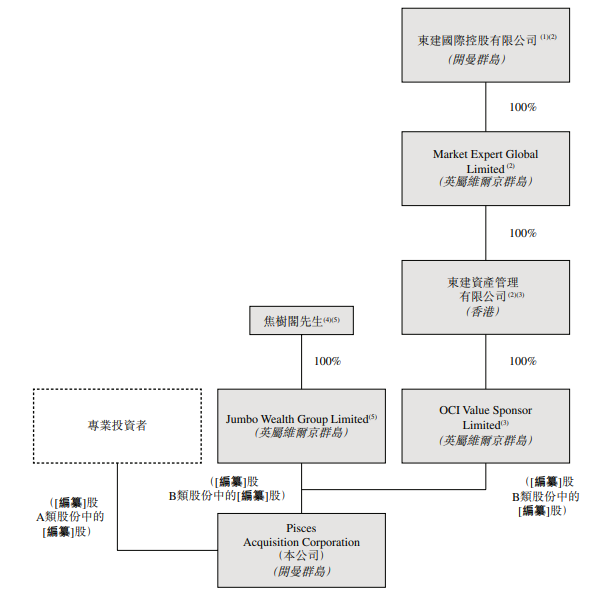

据悉,Pisces Acquisition Corporation 是一家空白支票公司,旨在进行将一家或多家公司 ( " 特殊目的收购公司并购目标 " ) 整合的一项初步业务合并 ( " 特殊目的收购公司并购交易 " ) 。Pisces 表示,于物色特殊目的收购公司并购目标时,公司计划重点关注高增长「新经济」行业的公司,例如大健康、新能源、新经济消费与零售、先进科技等,且这些并购目标将符合在以大中华区为重点的亚太地区具有或将会有业务的条件。倘若在公司物色并购目标时出现任何具吸引力的机遇,公司也可能在「新经济」行业以外争取特殊目的收购公司并购目标。公司的发起人为焦树阁(又名焦震)是公司主席兼非执行董事。焦树阁是大中华区著名的资深投资人士,亦是鼎晖投资的联合创始人兼总裁,鼎晖投资是专注于大中华市场领先且知名的另类投资基金管理公司之一,截至 2021 年 9 月 30 日,管理资产超过 266 亿美元。同时,担任 Pisces Acquisition Corporation 首席执行官的吴广泽,自 2020 年 12 月起担任东建国际首席执行官,并于 2021 年 3 月获调任为东建国际执行董事兼首席执行官。东建资产管理是一家由东建国际 ( 00329.HK ) 间接全资拥有的资产管理公司。截至 2018 年、2019 年、2020 年及 2021 年 12 月 31 日止年度,东建资产管理于其投资组合中分别管理两支、三支、六支及 18 支基金。截至 2022 年 3 月 31 日,东建国际集团对该等资产管理基金的种子投资总额为 2.84 亿港元。公司的团队由董事会主席兼公司其中一名发起人焦树阁、首席执行官吴广泽、首席财务官陈代坚、首席投资官王彬然及董事会成员郑小粟领导。Pisces,为特殊目的收购公司(SPAC),注册成立目的为收购一家或多家公司整合的一项初步业务合并。公司计划重点关注以大中华区为重点的亚太地区高增长「新经济」行业的公司,例如大健康、新能源、新经济消费与零售、先进科技等。Pisces公布特殊目的收购公司并购交易的期限为于上市日期后24个月内,并于上市日期后36个月内完成特殊目的收购公司并购交易,可由公司A类股东及港交所批准将期限延长最多六个月。Pisces的发起人为焦树阁先生(又名焦震)、东建国际(00329.HK)全资持有的东建资产管理。东建国际,由JZ International、东方证券(03958.HK,600958.SH)、中国建设银行(00939.HK,601939.SH)分别间接持股29.34%、20.94%、12.99%。焦树阁先生是公司主席兼非执行董事,为大中华区著名的资深投资人士,亦是鼎晖投资的联合创始人兼总裁,鼎晖投资是专注于大中华市场领先且知名的另类投资基金管理公司之一,截至2021年9月30日,管理资产超过266亿美元。东建资产管理获得证监会的许可,可进行第1类(证券交易)、第4类(就证券提供意见)、第9类(提供资产管理)受规管活动。东建资产管理主要从事资产管理及投资咨询业务,专注于私募股权投资、固定收益及相关衍生产品、二级市场权益投资及其他投资,截至2021年12月31日,管理18个基金,单个基金规模最高达5.575亿美元。截至2021年12月31日止三个年度,东建资产管理所管理资产的平均合共价值约为107亿港元。此外,东建资产管理于2019年开始向专业及机构投资者提供投资顾问服务,而截至2021年12月止两个年度,发起人所管理投资顾问资产的平均合共价值约为4亿港元。东建资产管理的管理投资类型包括但不限于私募股权、结构性债权、房地产、公开市场权益及固定收益。在私募股权投资方面,发起人将重点放在「新经济」领域。发起人进行的部分较受关注私募股权投资包括「兴盛优选」、「快看漫画」及「天瞳威视」。Pisces已确立认为对评估潜在目标业务属重要的标准及指引,公司将利用下列标准及指引评估收购机会,亦可能决定与不符合该等标准及指引的特殊目的收购公司并购目标进行初步业务合并:可靠的财务往绩记录,并有诚信、专业及负责任的管理层,以及高水平的环境、社会和企业管治价值观。上述标准并非详尽无遗,任何与某项特殊目的收购公司并购交易有利条件的评估,均可能在相关范围内基于该等指引,亦可能基于董事会可能认为相关的其他考量、因素和标准。焦树阁先生(又名焦震),56岁,主席兼非执行董事,主要负责监督公司的策略规划及公司发展以及重大事宜的决策。焦先生为大中华区最具影响力及公认的资深投资人士之一,为鼎晖投资的联合创始人兼总裁。焦先生自2021年3月起担任东建的非执行董事兼董事长,亦自2002年起担任CDH China Management Company Limited的董事兼首席执行官。焦先生现任或曾任多家上市公司的董事,拥有丰富的董事经验。其现任迈博药业(02181.HK)的主席兼非执行董事、普利制药(300630.SZ)董事;曾任蒙牛乳业(02319.HK)、南方航空(01055.HK)、万洲国际(00288.HK)、山水水泥(00691.HK)、雨润食品(01068.HK)、亚锦电子(830806.OC)、双汇发展(000895.SZ)、九阳股份(002242.SZ)等公司董事。焦先生亦曾任中金公司(03908.HK)直接投资部的副总经理。焦先生于1989年10月取得中国航空航天工业部第二研究院的工学硕士学位。吴广泽先生,44岁,执行董事兼首席执行官,主要负责公司业务的整体管理。陈代坚先生,47岁,执行董事兼首席财务官,主要负责公司财务及投资者关系的整体管理。王彬然先生,40岁,执行董事兼首席投资官,主要负责公司的投资决策及物色潜在投资目标。郑小粟女士,36岁,非执行董事,主要负责监督特殊目的收购公司并购目标的合适性及估值。麦佑基先生,61岁,独立非执行董事,主要负责就公司的营运及管理提供独立意见。申作军教授,51岁,独立非执行董事,主要负责就公司的营运及管理提供独立意见。刘允怡教授,74岁,独立非执行董事,主要负责就公司的营运及管理提供独立意见。招股书显示,Pisces在上市后的股东架构中,焦树阁先生、东建资产管理将持有B类股份。

招股书显示,Pisces于2021年8月16日至2021年12月31日产生相关开支3.0417万港元,于2022年上半年产生相关开支77.054万港元。

“提供一站式的驻美国纽约华尔街办公室全程服务”:

+ 提供有效华尔街地标性办公室办公场地

+ 提供专人作为公司驻美代表、联系人

+ 为企业收发信件、电邮、对外联络、基础接待服务及基础文件办理和准备工作

+ 可悬挂企业logo、标识等

+ 提供有偿增值服务,包括而不限于:市场调研及咨询、业务外联与拓展、业务执行及上市融资咨询中的总协调人、家族办公室设立及附带移民咨询服务等

★美国国泰金控,公司总部位于美国纽约曼哈顿,跨国精品投行,业务涵盖纽约、洛杉矶、香港、台湾、北京、上海、深圳、重庆、新加坡,伦敦等地区,既有传统投行业务又有新兴创新业务。

1)为企业海外上市设计顶层方案;全程辅导和保荐;首发公开募集(IPO)及上市后再融资;

2)担当SPAC发起人,负责设立专项造壳基金和IPO的股票承销,以及后续标的寻找和De-SPAC 合并全程统筹;代表标的公司,寻找、匹配已经完成上市的SPAC壳,设计交易方案,帮助标的公司搭建海外架构和系列文件,直至完成合并;

3)OTC造壳、买壳、更名、反向并购装资产,以及后续NASDAQ和NYSE转板上市;

4)上市公司并购重组;定向增发;市值管理;

5)PIPE(上市前、后私募股权投资);

6)财务咨询及估值模型建立服务;

7)上市前后股权激励方案设计、落地和兑现安排;

8)商业计划书策划和撰写;公平性意见函发布;

9)禁售股解禁销售;非交易性路演;投资者关系和危机处理等。

联系我们