风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:微积分量化价投

来源:雪球

下面是12只消费医药主题基金的基本信息。从规模来看头尾差异很大,最大规模的工银瑞信前沿医疗超过了160亿,但是最小的新华优选消费只有不到6亿。但各个基金成立时间都相对比较长。

首先消费这个分类范围比较广,有一点分歧,狭义的消费可能只包括食品饮料,农林牧渔等,广义的消费可能包括医药,甚至汽车等。这里,我个人倾向于把医药独立出来作为一个单独的产业看待。但如果通过穿透持仓数据分析来看,这几个基金的分类还是比较明显的。

其中,医药为主的基金有:信澳健康中国A,融通健康产业A,鹏华医药科技,浦银安盛医疗健康A,创金合信医疗保健行业A,交银医药创新A,工银瑞信前沿医疗A。

食品饮料等为主的有:银华食品饮料A,富国消费主题A,交银消费新驱动,

相对均衡持仓的有:新华优选消费,宝盈新价值A。

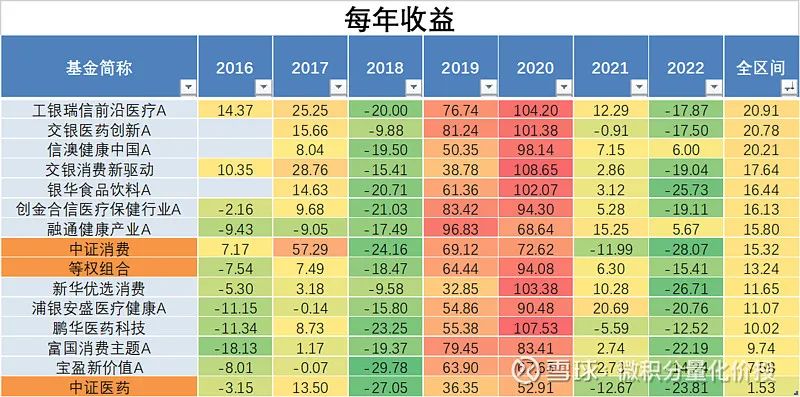

业绩分析

为了更好地对比各个基金的历史业绩,引入了基准:中证消费(000932.SH)和中证医药(000933.SH),两个指数。同时构建了这些基金的等权组合,这个等权组合在每年的年末进行再平衡操作,如果调仓日这个基金还没有上市,那么将这个基金剔除,剩下的等权重分配。

从全区间收益来看,整个市场表现最好的2019-2020年,业绩非常靓眼,毕竟这两年是医药消费最好的黄金时期。今年以来业绩差异也比较大,其中信澳健康中国和融通健康产业有正收益,其余亏损幅度比较大。

中间表现最差的指数是中证医药指数。

如果从最近5年历史业绩来看,整体表现最好的是融通健康产业,信澳健康中国,富国消费主题。整体的等权组合也排在前面。但中证消费和中证医药业绩表现基本垫底。这说明,这些主题基金相对于行业细分指数还是有比较明显的优势的。无论是超额收益,还是波动和回撤控制上都有优势。

从近4年和近3年来看都有类似的结论。

从相关性来看,医药和狭义的消费相关性还是不一样,整体来看,医药行业主题和消费主题内部的基金相关性比较高,但是医药整体和消费相关性并不高。

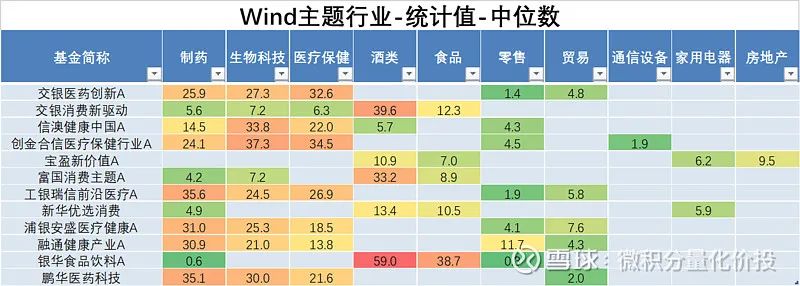

持仓分析

上面,我们已经分析了持仓在产业的分布,下面再来看看在主要的Wind产业的分布。

从Wind产业来看,医药主题的基金主要持有制药,生物科技和医疗保健,相对来说比较均衡,并不会过度集中。但是消费类的主题,比较偏好于持有酒类,主要是白酒,比如银华食品饮料。

从股票持仓风格来看,

比较特殊的有:

宝盈新价值A,整体比较均衡,对估值容忍度比较低,偏向于高股息风格,而且整体市值偏大;

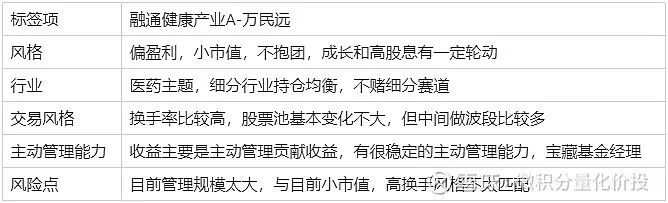

融通健康产业,对于估值容忍度低,除了强调盈利能力之外,其余都整体偏低,尤其偏向于小市值;

除此之外,整体偏向于盈利风格,强调公司的盈利,对于估值容忍度相对比较高,同时对于成长能力关注度并不多。

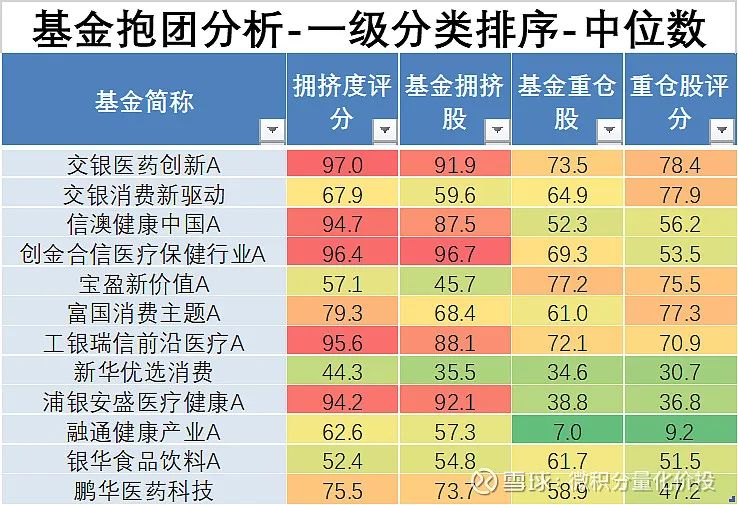

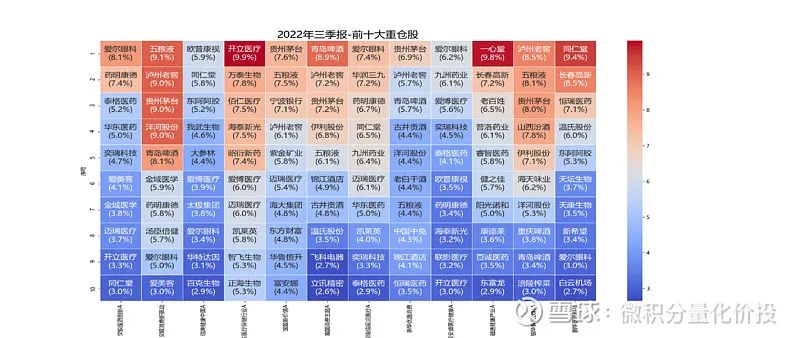

从抱团分析来看,也有一定的差异。有一些抱团比较严重,比如交银医药创新A,信澳健康中国A,工银瑞信前沿医疗A,浦银安盛医疗健康A。但是也有一些基本不报团,比如融通健康产业A,新华优选消费。

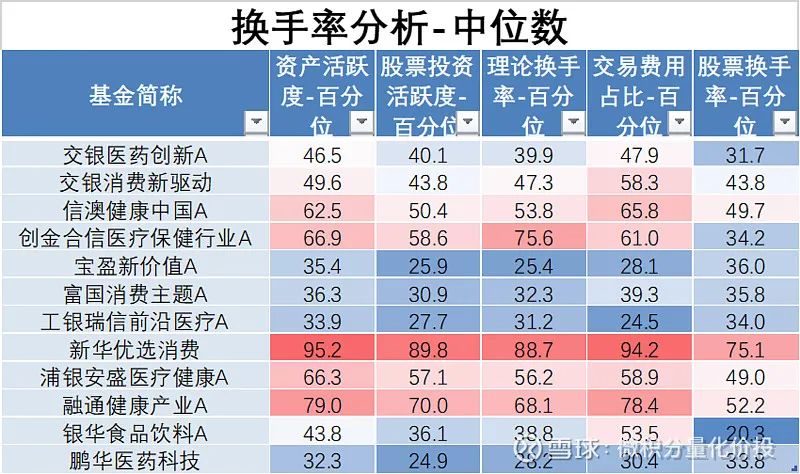

从换手率来看,也有一定的差异。新华优选消费的换手率比较高,融通健康产业A的换手率也不低,其余一些比如交银医药创新A,更多的是持有不动风格。

从重仓股来看,也会有显著的差异。比如融通健康产业的重仓股是一心堂,这与其他医药基金还是有点差别。

收益拆分

收益拆分主要从财报和模拟组合的角度进行分析。

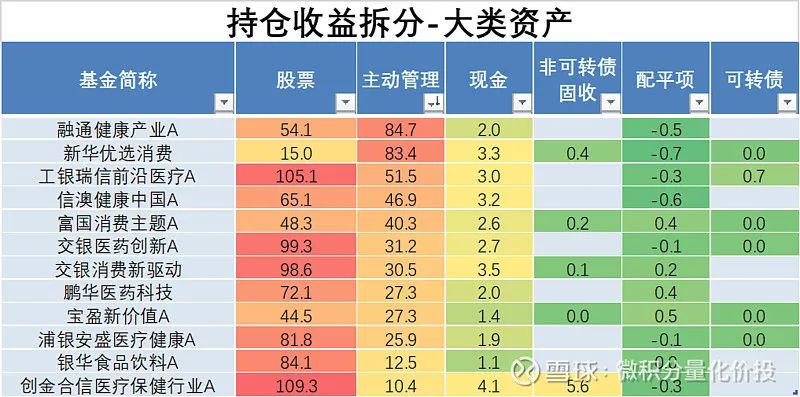

首先看基于财报的拆分。首先从全区间来看,打新收益占比比较高的是宝盈新价值A,新华优选消费和浦银安盛医疗健康A。

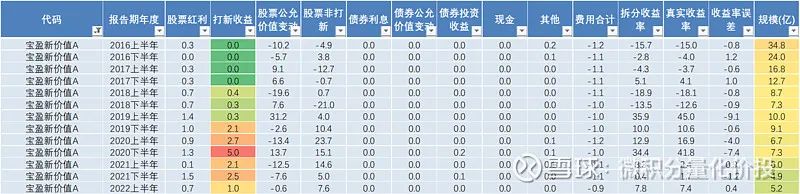

宝盈新价值A的打新收益确实不低,在2020下半年有比较明显的打新收益贡献。

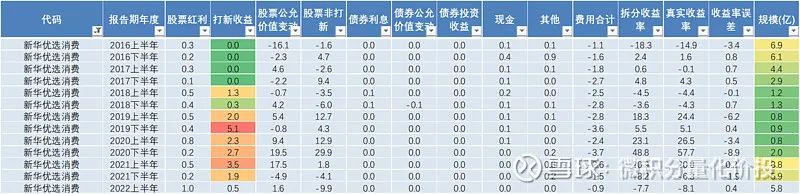

新华优选消费也类似,从2019年开始就有明显的打新收益贡献,之前规模很小,所以打新贡献的收益率会比较大。

下面从模拟组合的角度进行拆分。主要是根据中报和年报的全部持仓来构建一个假设持有不动的组合,这个组合反映了在报告期假设基金经理不做任何管理的投资收益。通过实际基金的收益与模拟组合对比来分析基金经理的主动管理能力。

拆分结果如下:融通健康产业A的主动管理贡献收益比较高。新华优选消费虽然也比较高,但更多的是打新收益贡献。对于某些持股不动的基金,更多的是持有股票贡献的收益,比如工银瑞信前沿医疗A。

小结

从上面的分析来看,这12个消费医药行业基金在持仓,持股风格,换手率等上面都会有一些差异,可谓八仙过海各显神通。但比较有意思的是,从最近5年的长期业绩来看,这些基金相对于基准指数,中证消费和中证医药都有显著的超额收益,而且在波动率和回撤上都有一定的优势。

从上面的分析来看,我印象最深刻的是融通健康产业这个基金:

长期业绩优秀,近5年的夏普比率最高;而且打新收益贡献并不是很高,拆分收益有很大一部分是主动管理贡献;

医药细分行业持仓均衡,并没有赌细分赛道;

基本不参与抱团,换手率比较高,市值偏向于小市值风格

感觉就是一个非主流的基金,但是却创造了一个非一般的业绩。下面对于这个基金进行简单的深度分析。

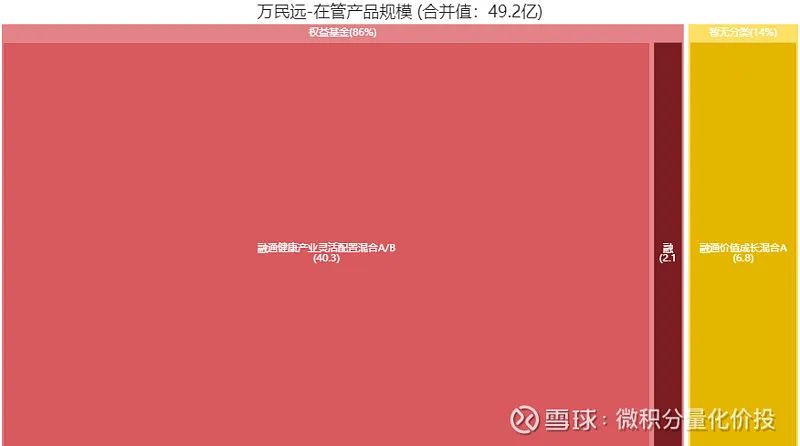

融通健康产业深度分析

现在基金经理万民远从2016-09-02就开始担任基金经理。

从超额收益来看,在2019年之后略微跑输中证医药指数,但最大的分化在2021年之后,两者有非常明显的背离。

从财报拆分来看,主要收益贡献是股票非打新,也就是主动管理贡献的收益,还有股票公允价值变动。其中股票非打新在2019-21年上半年都有不错的业绩,但21年下半年之后略有下滑,。整体看下来,还是有不错的主动管理能力的。(从财报拆分的角度)

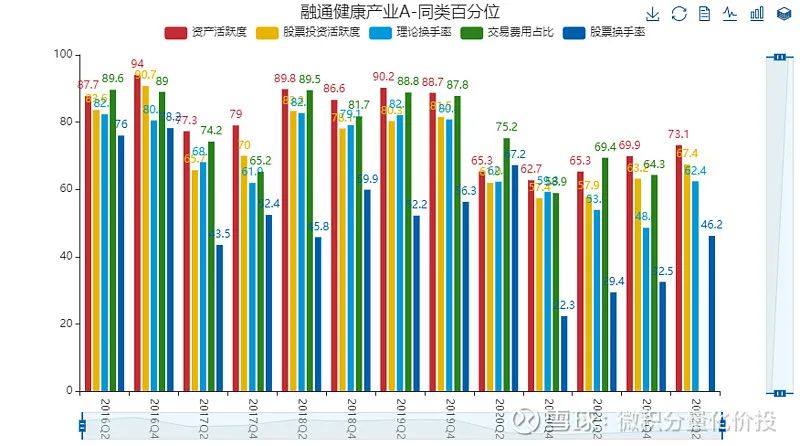

整体换手率偏高,但是最近有下降。可以观察到股票换手率这个指标与其他换手率指标比如资产活跃度会有一点差异。前者是按照中报和年报的全部持仓的股票差异来计算,只考虑了两个时间点截面的数据,但后者考虑的是整个区间的情况。两者的差异说明,基金经理的调仓和换股基本是基于固定的股票池的,中间卖掉了,后面又会买回来。毕竟是一个医药主题的基金,可供选股的样本池有限。

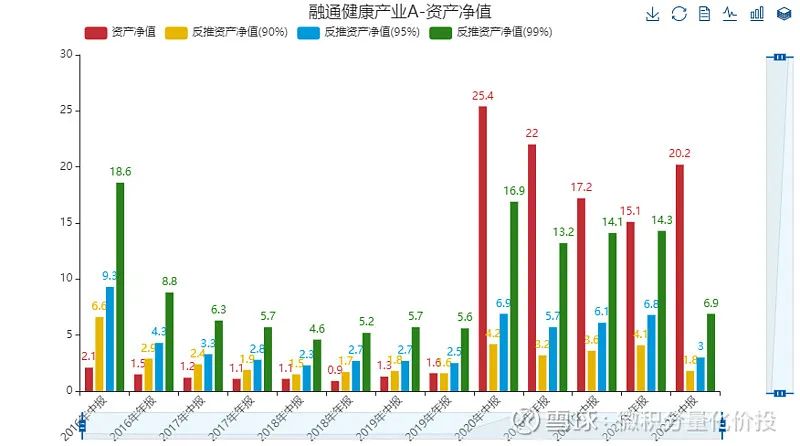

从推算的规模来看,2020年中报之后,规模迅速增加,远超了反推的资产规模上限,同时根据上面的图也可以看到,基金经理在这个时候为了匹配管理规模,是降低换手率下降的。可能最近报告期的估算规模有异常,如果采用前期的规模,比较合理的规模在15亿左右。但现在后续虽然规模有下降,但目前仍然远超反推的合适的管理规模。

从规模制约因素来看,主要是在持股都是偏小市值风格股票,这些股票的成交不活跃,所以限制了反推的规模。

所以,该基金目前最大的一个风险点可能是规模太大,基金经理比较难维持之前那种小市值和高换手的操作了。

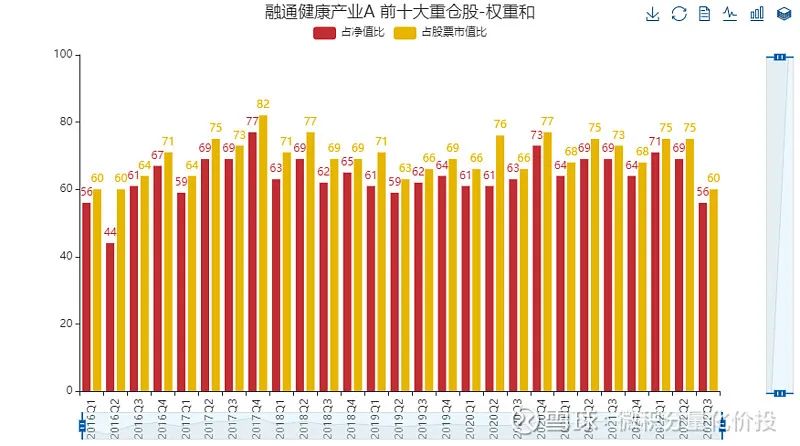

从重仓股来看,持股集中度并不高。

重仓股的一致性相对比较好,但换手率比较高主要是中间有做一些波段。

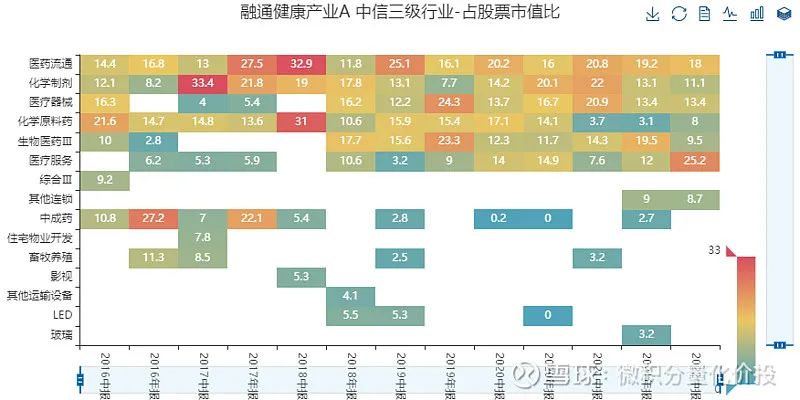

从全部持仓来看,细分行业的持仓相对比较均衡,比如医药流通,化学制剂,医疗器械等,并不会像某些医药主题基金一样全部押注CXO赛道。

从整个报告期来看,确实基本不参与抱团。

从持股风格来看,对于企业的盈利能力非常看重,有时候会偏向于逾期成长风格多一点。21年之后陆续增加了股息率的风格暴露,可能是作为防守。另外,整体的市值因子在同类中非常低,基本属于小市值风格了。

有一些股票的波段确实做得不错。

比如长春高新,在高位基本清仓了。

但是也有一些效果一般。

从模拟组合拆分来看,主要的收益是主动管理能力贡献,而且这个收益贡献非常稳定。

从不同区间收益统计来看,基本都是正收益,这个可真的是主动管理超强的宝藏基金经理了。

目前基金经理在管规模已经接近50亿了,这个规模对于基金经理这种操作风格,有点压力了。

最终整理的基金标签如下:

至此,全文完,感谢阅读。

如果您发现我的分析有错误和遗漏的地方,欢迎指正和补充。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

打破投资焦虑,与众多投资者一起在微信群内交流学习!

欢迎报名雪球官方团队为你重磅打造的免费精品课:通过为期七天的微信群+小雪1对1亲密陪伴式教学,让你学会实用易懂的五招选基法,掌握基金买卖技巧!

最新一期微信学习群火热招募中,长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。