作者:洪灏 中国首席经济学家论坛理事、思睿集团首席经济学家

来源:首席经济学家论坛(ID:ccefccef)

无常是佛教哲学中纲举目张的基本教义。它是诸行三相其一,涉及因缘变化、生住异灭。佛法认为世间一切存在无一例外都是相互依存,互为因果的,此有故彼有,此无故彼无。其是“刹那生灭、稍纵即逝且难有常恒不变之相”(大卫&斯蒂德)。“诸行无常,是生灭法,生灭灭已,寂灭为乐。”如果以我市场预测的准确度来评判审视我2022年的工作得失,这无疑是我颇有先见之明的年份之一。但诸行无常,人心惟危,往往于计划之外横生变故,不遂人愿。在2022年的大部分时间里,这种市场洞察力并未能使我的职业生涯开花结果,休征嘉应。相反,洞烛机先后却隐忍无力,宛如《荷马史诗》中不为世人所听信的先知卡桑德拉在最后的日子里傲然谢幕,不辟斧钺。在图表1中我总结了自己在2022年做出的关键市场预测。2022年2月14日,我就当时中国市场已经“明显见顶”,人民币贬值在即,资本外流迫在眉睫疾呼预警。当时,我进一步预警,人民币贬值将意味着全球市场风险扶摇直上。蓦然回首,那正是2022年环球市场高处不胜寒的顶点。2022年3月16日盘前,基于当时史诗级的空头头寸,我预测了“势如破竹的技术性反弹将不日而至”,但同时警告说“反弹之后,市场很有可能二次探底”。在历经长达五个月职业变动的间隔期后,我于当年10月31日发表了题为《“Mai! Mai! Mai!”》的研报,开始正式地空翻多。而彼时望风披靡的中国市场正遭受前所未有的抛售狂潮。11月1日,我的后续推文预告了中国重启,成为了此轮历史性上涨行情的起点,也被投资界誉为“万亿一推”。自此数月,中国资产的上涨行情风头一时无两,境内外投资者接踵而归,纷至沓来。2022年中国市场深陷于两轮大熊市的泥淖——股票的熊市近乎贯穿全年,而债券的熊市于年末最后两个月姗姗来迟(我们将在后面的章节中探讨债市的熊市)。尽管我对中国股市的风险预警最终被证明是颠扑不破的,但它与中国传统文化对动荡无常的忌讳抵触相悖。虽然中国文化对于周期的研究由来已久,但国人对市场波动往往避之不及,不以为然。对中国文化而言,时间是周而复始的。这种循环往复的时间概念,与西方哲学中线性的时间观截然相反。西方哲学秉持着“人不能两次趟过同一条河”的观念。因为人非故人,河非彼河。东西方哲学对于时间迥然各异的理解,有助于解释为何时光穿越是风靡西方电影的主题,而轮回和来世则为中国观众钟爱有加。基于这样循环的时间观,中国文化往往“以时间换空间”,运用时间以化解风险。早在上世纪90年代,上海股市经历着“成长的镇痛”,风高浪急。当时的市场管理哲学,是延长市场下行的时间,并随着时间的推移在投资者群体中分散损失。这一理念成为在岸市场每日涨跌停板和t+1结算机制设立的滥觞。伴随着时间的首尾相继,跌跌不休的股票最终会寂灭涅槃,获得足够的喘息之机东山再起。在中国文化里,市场下行的状态是相续无常的。这种对市场波动的成见,抑或是抑制波动性的固有愿望,不可避免地引致了系统的淤积堵塞。众所周知,系统性风险无法分散,只能转嫁。这也意味着,即使对金融专业人士而言,风险也无法有效地被识别和定价。对于风险合理定价的市场功能因此被扭曲,市场从而无法正常运作。在这样的系统中,风险往往被低估,因此回报过高。简而言之,由于对波动性的执拗,市场往往定价过高。这解释了缘何中国在岸市场惯常被高估,尤其是相对于香港等离岸市场而言。A/H股溢价率常年远高于100%,并在互联互通机制启动后水涨船高,更胜从前(图表2)。这也解释了为何在岸市场容易出现阵发性的波动 ——由于过高的估值较难被修正,同时系统性风险不断累积。如同在洪水汹涌而至时试图阻挡湍急河流的堤坝一样。到最后,滔滔洪水急湍甚箭,猛浪若奔,以至于吞没层层堤坝,或者必须手动决堤以释放鲸波怒浪。这样的市场结构还表明“市场空头”,即可自由地持有与共识相反观点的交易者的缺失。这些没有现成头寸的看跌交易者,在市场奔流直下、价格跌至这些先前看空者认为有价值的水平时,可以摇身变作流动性的提供者,成为交易的对手方。所有市场危机都是流动性危机。市场大跌期间交易对手进而流动性的缺失,意味着这种跌势有时候很可能会是雷霆万钧且摧枯拉朽的。如是,期盼“国家队”出手救市成为一种信仰和情节。此外,不言而喻的看空观点是否会以任何方式影响市场运作?从存在主义的角度来看,当然可以。由于无法表达相反的观点,其通过风险价格的扭曲来对市场施加影响。简而言之,若人人都持有相同的头寸,市场和交易均无从而生,流动性也无从谈起。在中国市场里,关于“定价权”的讨论不绝于耳。争论的焦点在于,通过比较囊中资金多少,来断定哪一方在制定市场价格方面占据上风。然而,定价权并不在于哪一方手握更充裕的资金,而在于哪一方的观点更持重有力——因为市场是边际定价的。海量资金也许能在须臾间裹挟左右市场价格,但它“不可能一直愚弄所有人”(林肯)——只需回顾一下,2022年美国不少巨无霸的成长型公司,其估值高昂的股价却狂泻80%,一朝星落云散、坠入尘埃。市场的本质是集思广益,思想交流,正如其之于资本流通的意义。市场的潮起潮落与人生的跌宕起伏有着异曲同工之妙。洞若观火的市场预测未必会获得应有的回报。而市场抛售的浪潮确乎为下一阶段的市场复苏和重焕生机播下种子。阅读被奉为金科玉律的投资经典往往不能带来真正超越共识的真知灼见,除却收获些许琅琅上口的名人名言装点门面。真实的人生远不止眼前的荒腔走板。这便是市场和人生的无常。在佛教哲学中,诸行三相其二,是婆娑世界无处不在的苦痛和受难,以及我们如何甘之如饴并随之寂灭止息。这种苦痛的产生,不仅源于大千万物白云苍狗的刹那即逝和相续无常,还在于我们对这些虚无幻灭的云霓之望和勘不破的执念。这种难以餍足的渴求,使我们深陷永无止境的轮回与凡俗存在而不得超脱,历尽苦难。它同时也指 “吸引和相斥的无尽循环,使自我永存” (佩尤托)。用市场术语来说,是希望和恐惧逐花易色、飞针走线地编织出一幅市场历史的织锦。而我们大多数人都坐困愁城,不能自拔。2022年是第二相的最佳印证。中国市场的欣喜若狂和困顿失意经由市场的史诗级波动体现得淋漓尽致。2022年初,当恒指接近2022年约25,000点的峰值之际,南下资金蜂拥而至,于港股市场掀起一波歇斯底里的抢购风潮。与每一次市场春风得意马蹄疾的剧情如出一辙,交易员们将此轮交易美其名曰 “争夺香港市场的定价权”。我们在2022年初的某个阶段,也未能免俗地被港股相对于在岸市场较低的估值、一些看似获得强力买入支撑的关键技术点位,以及港股在美股市场疲软态势下展现出的韧性所吸引。但我们最终摈弃了这一观点立场,因为我们注意到上证和创业板指数在2022年2月14日前后“明显见顶”(图表1)。图表3: 2022年,中国消费者/收入信心指数于标普500指数齐跌。在3月的抛售潮中,针对恒指的空头头寸规模达到史上最糟糕的境况之一。俄罗斯的外汇储备因其与乌克兰兵戎相见而被美国当局冻结。当时的市场共识是,港元联汇制度或有旦夕之危,而联汇制度一直是香港经济稳定繁荣的基石。由于这是美元首次被具象为武器,紧随其后的是市场人心惶惶,恐慌发酵蔓延。市场与信心同步下挫(图表3),香港金管局不得不以创纪录的速度穷其外汇储备而捍卫联汇机制。但这样破纪录的空头头寸为历史性的空头回补行情提供了火箭燃料(图表4)。2022年3月16日盘前,我们铿锵有力地发出了买入恒指的看涨交易性反弹呼声,市场应声而动,反响强烈,在接下来的几周内高歌猛进近30%之多。我们于2022年10月31日发表了题为《“Mai! Mai! Mai!”》的、做多中国的研究报告。这一次,整个中国市场闻风而动,群情鼎沸。我们的报告标志着这轮趋势逆转行情的开始,而这一趋势也方兴未艾。图表4: 港股空头头寸于2022年3月达到创纪录水平。2022年,市场在极值间的摇摆波动展示了人类情绪如何塑造市场轨迹。规避交易损失的持续冲动和对利润的贪婪催生出市场的惊惧惶恐和狂热亢奋。介于两者之间的是如影随形的苦痛和受难,因为交易者汲汲于底部买入和顶部卖出而痛楚彻骨。低卖高买比低买高卖更数见不鲜。而成功抄底的幸运儿和准确逃顶的往往不是同一批人。因此,人人终有一伤,众生难逃一劫。一位童叟无欺的市场大师的标志,在于能慧眼如炬地预测市场的高峰和低谷。但这样的能人寥寥无几,少之又少。佛教哲学的三相其三是非我、无我——大千世界形形色色的事物或现象,包括自己和一切众生,都不具常恒不变之相。这是较之于“无常”更横无际涯的概念范围。即便是“我”的信念,亦是一种无实质内容、转瞬即逝的自负。这种自负是造就苦痛和受难的根源。了结它正是终结一切受苦受难的一种方式。这是一种超越无常的境界。2022年10月下旬,港股遭受着空前绝后的抛压、估值重挫至史无前例的水平之际,我的专有模型之一——股债收益率EYBY模型——开始触底反弹。该模型是我数轮市场预测的关键助力。其参用相对估值和我的经济周期理论,在债券和股票之间配置资本。令人惊讶的是,该模型提示经济周期触底不日将至,并逆浩浩汤汤的抛售潮和万马齐喑的市场萧条之势发出强烈的买入信号(图表5)。图表5: 基于市场周期预测的、中国离岸市场的史诗级底部反转。对于一个于2022年大部分时间都持逆共识的谨慎态度之人而言,在市场最低点空翻多似乎与我脑海中的诸多执念相矛盾。毕竟,当时的经济数据令人大失所望,并且尚在不断恶化,阴谋论也层出不穷。只有估值与日俱减,每况愈下。股市打骨折大甩卖,人们却纷纷敬而远之,避犹不及。那是中国资本市场的至暗时刻。但正如斯科特·菲茨杰拉德曾写道:“同时在头脑中葆有两种截然相反的观念还能正常行事,这是检验大智慧的标准。譬如,一个人理应能够看清事情徒然无望,但仍毅然决然暗下决心扭转乾坤。”话虽如此,空翻多绝非易事。彼时,我不仅要和共识针锋相对,亦要同自己做日月参辰。2022年10月31日,我发表了题为《“Mai! Mai! Mai!”》的报告,中文意即“买!买!买!”。随后,我于同年11月21日发表了2023年展望报告《或跃在渊》。值此关键时期,环球市场风险似乎也将从高位回落(图表6)。剩下的便是昭然于世人的历史。与此同时,在中国股市历史性大涨、乘势而上转入牛市之际,国内债券市场爆发了另一轮重大的熊市行情。国外投资界对2022年底中国债券的熊市讨论甚少。正如我的EYBY模型彼时预示的那样,资金理应开始从债券向股票轮动。一些基于债券的理财产品开始急转直下。市场共识将由我的EYBY模型所预测的资产轮动视作此番债市大熊爆发的成因。然而,匪夷所思的是,基于经济周期和相对估值的资产类别轮动,竟能令市场上最安全的资产价格在一周内回撤20%之多,三分之一的理财产品跌破其账面价值。因此,当中必然还存有其他可以寻根究底的解释。由于大多数理财产品经理对其产品标的债券采用持有到期策略,缺乏任何对冲。在之前一个平波缓进的市场里,同时理财产品通过资金池集中管理,故此很容易熨平理财产品价值的任何涟漪,而不会造成较大的市场混乱。但随后理财产品的管理改为以净值为基础,将特定的标的纳入对应的理财产品,而非统一的资金池。故此,在经济周期逆转之时,理财产品标的债券的未对冲头寸引致其资产净值的重挫。而一旦净值一泻千里,甚至跌破账面价值,赎回潮如期而至,来势汹汹。恶性循环由此形成。债市在股市气贯长虹、重回牛市之际涌现的这段插曲可以见微知着,彰显诸多问题。显然,理财产品经理持有到期以实现收益的投资理念与我们前文关于市场无常的探讨截然相反。而在非对冲头寸中,千里之堤,溃于蚁穴,一个细微但骤然的变化可以导致满盘皆输。此外,这种缺乏对冲的头寸再次表明,中国市场的定价效率极低。就像股市里那样,鲜有人会站在交易对立面提供对冲,大多数交易者只是沾沾自喜地与持有类似债券头寸的同行抱团取暖。因此,市场在危机之际总是耗尽流动性难以为继。市场的主要功能在于提供流动性,而非提供教科书式的市场效率。没有百花齐放的观点,市场便无从产生,流动性由此也不过是一场空谈。难以想象如此这般的金融市场会有 “定价权”——除非日后开始革故鼎新,非复吴下阿蒙,或可刮目相看。市场不能每每关山难越之时都指望天降神兵,救其于水火之中。一个需要频频干预的市场,无法被视作具备定价效率的成熟市场。其充其量不过是尚在襁褓的巨婴。总而言之,市场在周期中循环往复地运行。一类资产的财运亨通可能意味着另一类资产的偃蹇困穷。周期的运行超越了牛熊。过多的自我意识和固执己见会令我们在市场逆转之际摘埴索涂,陷入认知的迷障。在市场极端情况下,色即是空,空即是色。“苦”是佛教哲学的至理要义。表面上看,诸行三相的第二相很可能是一个恰如其分的词,用以形容苦如2020年翻版的2022年。但佛教哲学的核心在于如何通过认识到万物众生包括自己,都是相续无常或因缘聚合的存在,从而超脱苦难。这种对生命无常的领会,以及对造就苦痛受难的虚无幻灭的超脱,将意味着开悟,使我们从无意义的轮回和世俗存在的循环往复中解放出来,并将我们引入无我或非我的境界。简而言之,佛法教导我们关于苦痛的起源、由苦痛衍生出的受难以及如何超脱这一切。在投资方面,我们亦可从佛陀的教导中习得一二。2022年着实是非比寻常的一年,其所见证的、令人目不暇接的大悲大喜之事确乎无常。在极端情况下,多和空实则别无二致,因为多者满仓只能空。无法认识到这种市场的无常是苦痛的根源。让市场不能畅所欲言、各抒己见是市场波动的来源。市场存在的意义在于提供流动性,而非如共识认为的那般提供象牙塔里的市场有效性。而没有流动性,市场效率则无根无源;没有百家争鸣,争芳斗艳,市场本身也无从谈起。许多人未能认识到这一点,而逃顶抄底的执念令众人执迷不悟,难逃一劫。而中国文化对市场波动的成见与佛教哲学的无常观本质是截然对立的。由于风险被小觑从而被低估,怀揣着这种错误假设的市场价格很容易被高估,从而出现遽然急剧的回旋转折。一个人必须在心中抱持两种对立观点的同时,依然能够与贪婪和恐惧的滚滚洪流较量过招。唯有从对永恒的执著中涅槃寂灭,方能真正脱离凡俗,超然象外,成为交易的主人。附录

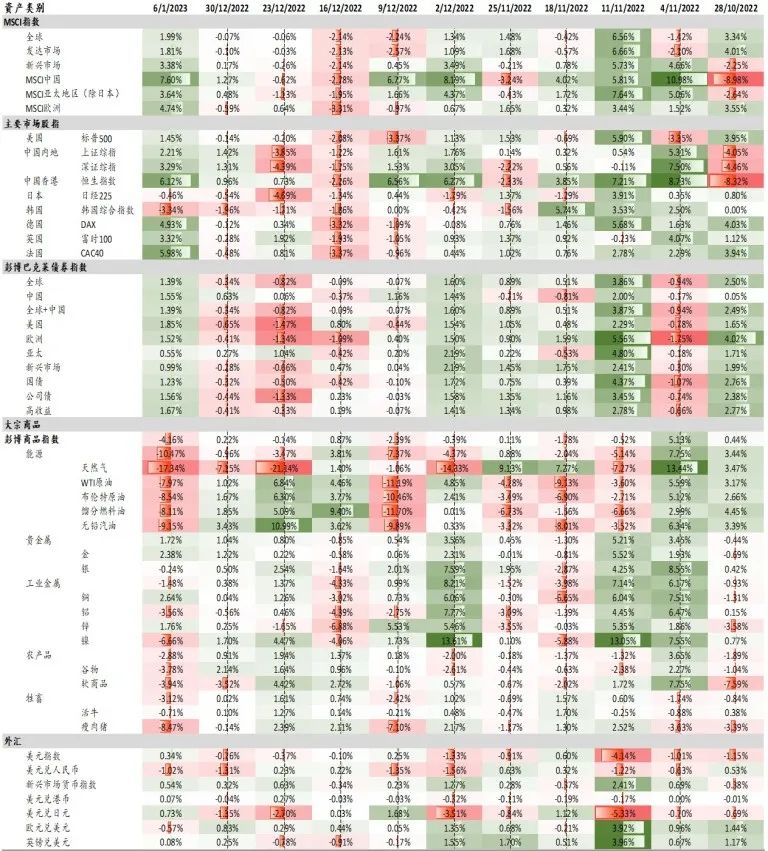

附录1: 主要大类资产表现(周度)

资料来源: 彭博,思睿研究(更新于06/01/2023, 下同)

附录2: 主要大类资产表现(年度)

资料来源: 彭博,思睿研究

附录3: 主要股票市场各行业板块表现(周度)

资料来源: 彭博,思睿研究

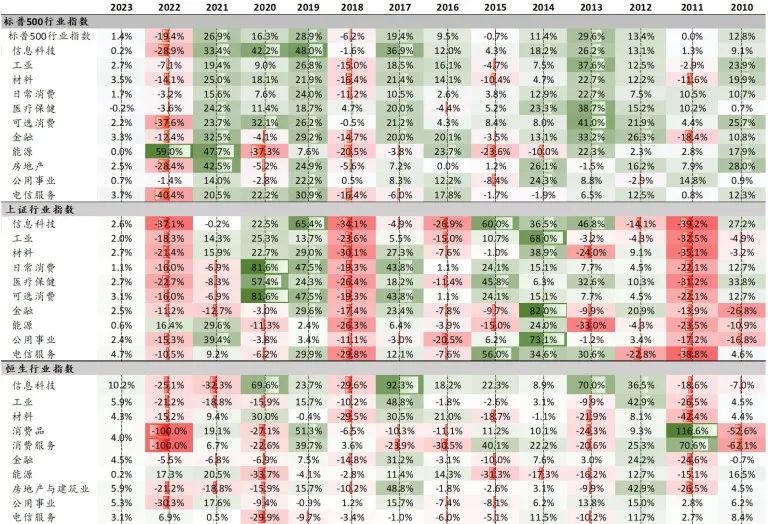

附录4: 主要股票市场各行业板块表现(年度)

资料来源: 彭博,思睿研究