在投资市场上,一年时间足以改变很多事情。

一年前,有人在网上发帖声称找到中欧基金的基金经理葛兰的停车位,“再跌我要提刀去见兰妈”。就在此前一天,上海警方发布通报,一著名私募基金经理夜跑后失踪,尸体在黄浦江泡了20多天,初步排除刑案可能。

一时间,基金圈风声鹤唳。就连“私募一姐”半夏投资李蓓都直言“感觉很惊吓,希望基民们能冷静”。

此后,关于葛兰的传闻不断,“大型机构赎回400亿”、“葛兰现在正在休产假没有参与基金管理”。而这一切的源头,都指向葛兰管理的基金大跌,曾经的“医药一姐”跌落神坛,伴随而来的是血亏而愤怒的基民们。

一年后的今天,根据公募基金四季报披露数据,葛兰依然是全市场管理规模最大的基金经理,管理规模达到906亿元。

不过市场风向已经开始发生微妙的变化,截至1月30日,葛兰管理的医药基金在今年以来已经收获9个点的收益,近三个月涨幅超过15%。关注船涨,投基不迷路

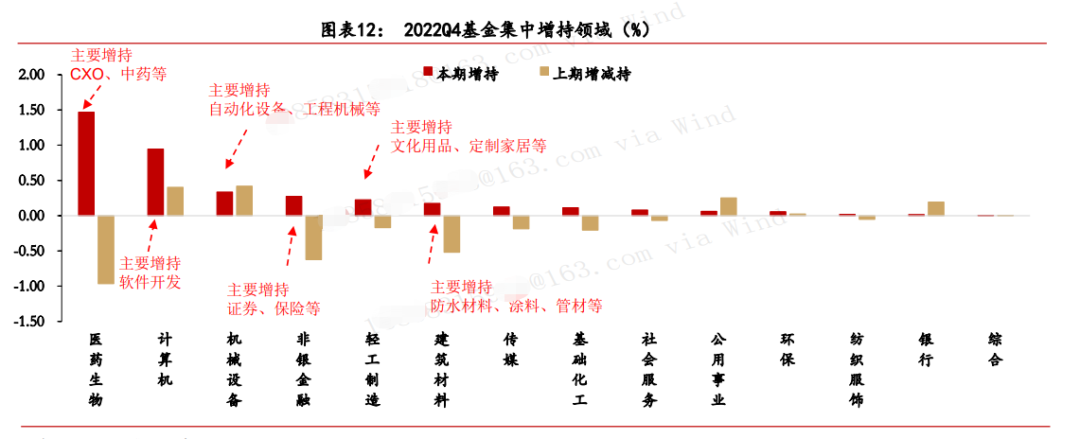

根据公募基金4季度调仓变化,在增持领域中,医药生物(CXO、中药)排名第一。

值得注意的是,自2021年医药板块被连续减仓后,这是公募首次回补加仓。

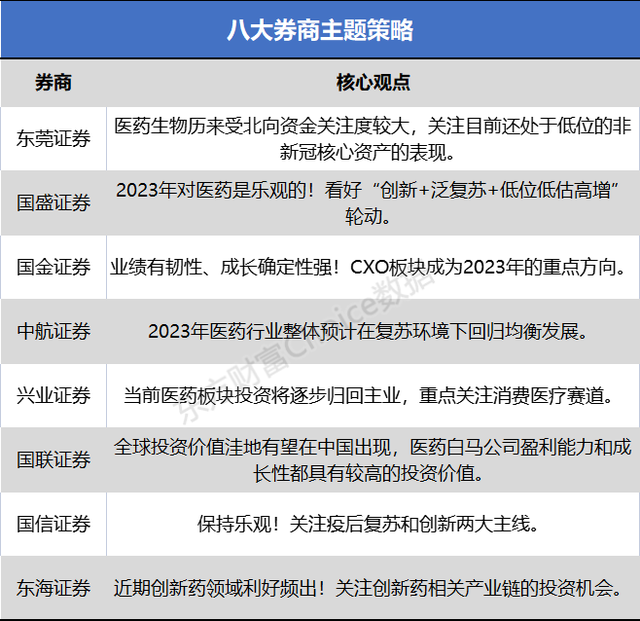

除了公募基金加仓,券商也卖力吆喝,看好医药。春节前最后一个交易日,八大券商纷纷唱多:

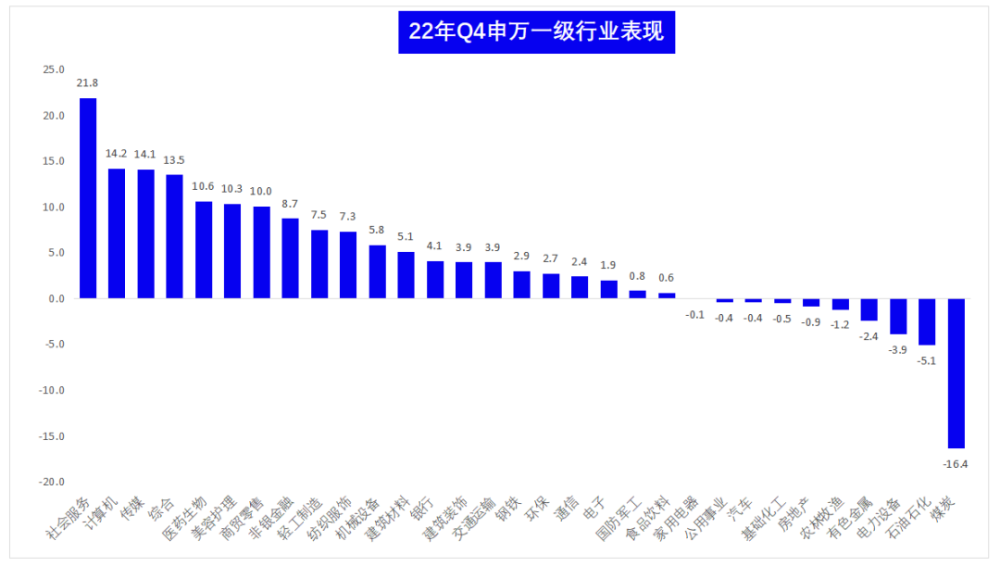

东莞证券认为:医药生物作为刚需性强的弱周期性板块,历来受北向资金关注度较大,整个板块未来有望在北向资金带动下继续反弹,关注目前还处于低位的非新冠核心资产的表现。说到北向资金,截至1月30日,北向资金已合计净买入1311.46亿元,至此北向资金的净买入已超过1400亿元,创下沪深港通开通以来,单月净买入的最大金额。此前这一纪录是2021年12月最后一周所创造的889.92亿元。其实外资早在年前就开始“囤药”。去年12月中旬,北向资金一周内净买入医药生物行业25.84亿元,一枝独秀;拉长到全年来看,“医械茅”迈瑞医疗成为北向资金增持金额最大的个股,增持3204.30万股,加仓金额达102.33亿元。机构纷纷闻风而动,医药行情也逐步回暖,从四季度行业表现来看,医药生物行业涨幅靠前,涨幅超过10%。

投资从来没有无缘无故的爱,市场重新拥抱医药背后,到底看到了什么?俗话说“低吸富三代,追高毁一生”,作为天然具备刚需属性的弱周期行业,医药行业足够便宜,是打动市场的首要因素。

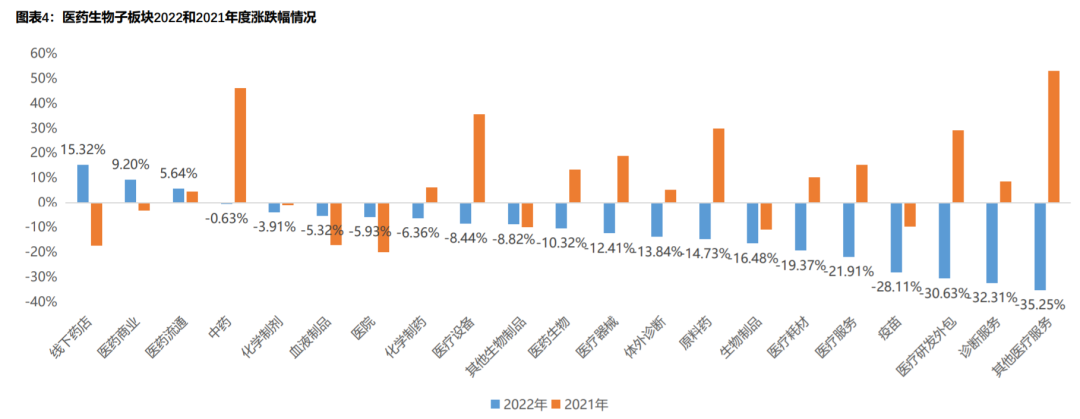

对比2021年,除了线下药店(15.32%)、医药商业(9.20%)和医药流通(5.64%)实现正收益之外,其余医药子板块均为负收益,医疗器械(-12.41%)、医疗服务(-21.91%)、医药研发外包(-30.63%)等权重板块全年跌幅明显,呈现出较为明显的估值回归的逻辑。从估值来看,统计2000年以来的数据,截至2023年1月6日,医药行业的市盈率估值处在历史底部的位置。具体子板块方面,最低的医疗器械的市盈率处于0.17%分位,最高的化学药剂的市盈率分位值也不到30%。如此低的估值,无疑是之前不断下跌带来的结果,而助力下跌的还包括机构不断砍掉医药持仓,越跌越卖,越卖越跌,在过去两年这样的戏码在消费医药的核心资产身上不断上演。

估值见底的同时,机构仓位也见底了,这一幕与在中概股身上发生的估值何其相似。恒生科技指数在近3个月涨幅超过56%,除了估值处于历史低位,机构回补仓位才是短期爆拉的核心原因。

如今医药行业也迎来相同的机会,正如前文所说,去年四季度是公募自2021年连续减仓医药板块后首次回补加仓。一旦机构持续持续加仓,那么医药行业的反弹就值得期待。

第三个逻辑是需求。任何一个长牛的行业,支撑上涨的长期动力是业绩,是市场需求。

医药这个行业,与每个人的生老病死都息息相关,某些时候甚至比吃喝消费更重要。

大疫三年之后,今年春节的消费复苏并没有达到市场的预期,毕竟曾经没吃过的饭没喝过的酒,现在也不可能都吃回来。

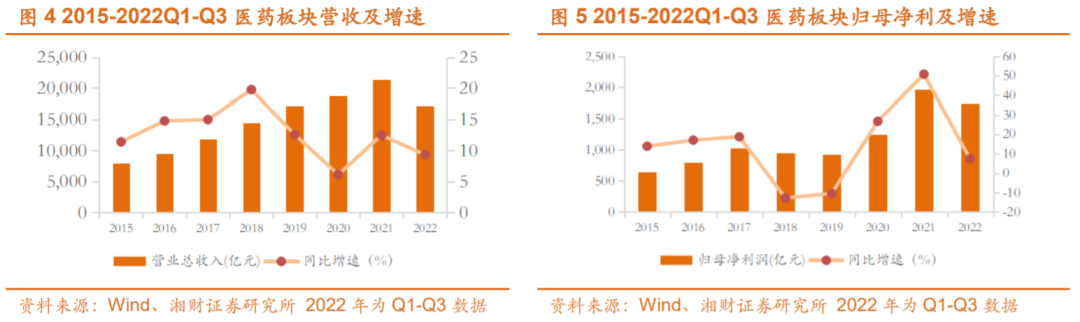

但是医药不一样,曾经没看过的病,迟早还是要看的。比如很多人因疫情耽搁的口腔疾病、医美需求,该做的治疗并不会消失。2022前三季度,医药行业上市公司实现营业收入1.72万亿元,同比增长9.3%,实现归母净利润1747.4 亿元,同比上升7.5%,营收及利润双增长。

最后一个逻辑是政策回暖。中概怕反垄断,医药怕带量采购,过去多年每逢集采,医药必定大跌。

自从2018 年的4+7城市带量采购开始后,目前带量采购已经进行了7次,从下面右图可以看出,集采平均降幅从59%已经下滑到48%。2022年8月24日,国家医保局在对十三届全国人大五次会议第8013号建议的答复中表示,在集中带量采购之外留出一定市场,为创新产品开拓市场提供空间。2022年9月3日,国家医保局在对十三届全国人大五次会议第4955号建议的答复中表示,由于创新医疗器械临床使用尚未成熟、使用量暂时难以预估,尚难以实施带量方式。简单来说,集采主要在仿制药领域且降价幅度趋缓,并鼓励医药走向真正的创新。对于已经身处泥潭的医药公司来说,不再踩上一脚就已经算是利好了。回顾2020-2021的行情,当时封神的不只是中欧基金的葛兰,而这些基金都有两个共同点:集中持仓千亿市值的消费医药股,基金规模非常庞大。特别是基金规模的飞速膨胀,最终吞噬的不仅是基金获取超额收益的空间,而且也限制住了基金经理调仓换股的能力。

规模是业绩的天敌,在葛兰之流身上亏过大钱的基民,对这句话应该足够刻骨铭心。换句话说,如今看好医药,也大可不必选择葛兰的基金。从过去两年的表现来看,也冒出了不少优秀的医药基金,比如万民远管理的融通健康产业灵活配置基金,在2022年竟然取得3.76%的正收益,在医药行业万马齐喑的环境下尤为难得。再比如池陈森管理的安信医药健康股票基金,在近两年斩获43.7%的收益,无疑是抓住了医药行业中逆势上涨的细分板块,算得上是眼光毒辣。而这两位基金经理的管理规模也并不高,万民远的管理规模刚过百亿,池陈森的管理规模也才50亿出头,相比葛兰的900亿,明显具备船小好调头的优势。

在去年四季报中,葛兰仍然看好创新药的成长空间,万民远的布局则更为多元,涵盖零售药店、医药消费、原料药等多个细分板块。

当然,如果你不信任基金经理的主动管理水平,更喜欢把命运掌握在自己手中,那么可以考虑被动投资的指数基金。比如看好医疗器械板块,可以考虑追踪医疗器械指数的指数基金(159883);如果既看好医疗器械也看好医药创新,可以考虑追踪CS医药创新指数的指数基金 (516820)。无论如何,在基本面改善和政策边际改善的双重驱动下,万亿规模的医药板块在2023年值得关注布局。