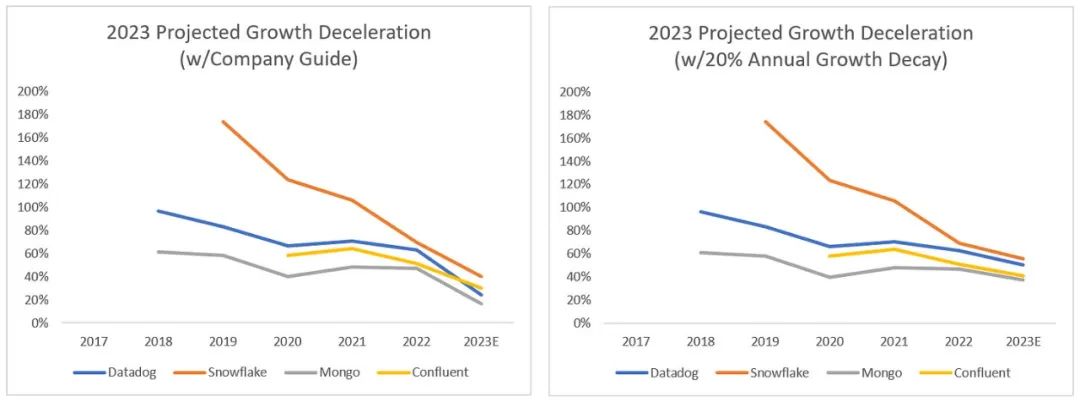

到目前为止,2023 年的指南对于SaaS公司来说并不乐观。以下是 4 个主要消费参与者在 2022 年的增长及预测情况:- 融合度:2022 年为 51%,2023 年引导至 30%。

一般来说,20%的增长减速同比情况较好。这意味着若一年增长100%,20%的增长衰减意味着明年增长率为80%,而后年80%x(1-20%)= 64%的增长率。上面相同数据分层20%的增长衰减如下: - 雪花:2022年为69%,2023年为40%(56%,增长衰减20%)

- 数据狗:2022 年为 63%,2023 年引导至 24%(50%,增长衰减 20%)

- 融合度:2022 年为 51%,2023 年引导至 30%(41%,增长衰减 20%)

- 蒙戈:2022年为47%,2023年为16%(38%,增长衰减20%)

2023 年会出现显著的引导性增长衰减。下面的两张图表可视化了过去几年的增长,显示了 23 家公司指引,以及 20% 双速下滑。所有这些公司都有非常强大的新客户增长。挑战在于现有客户的增长速度较慢。这些平台的优势体现在新客户增加和稳定的总流失率上。它们可能比最初预期的更具周期性,但它们仍然是伟大的企业,当周期转向时,它们会反弹得更快。 季度报告摘要

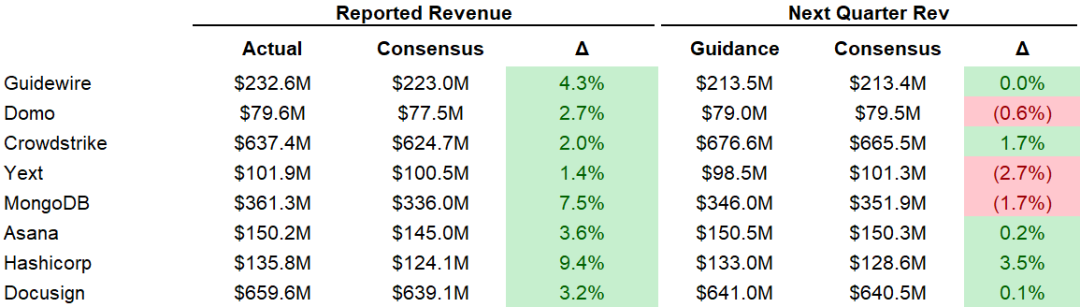

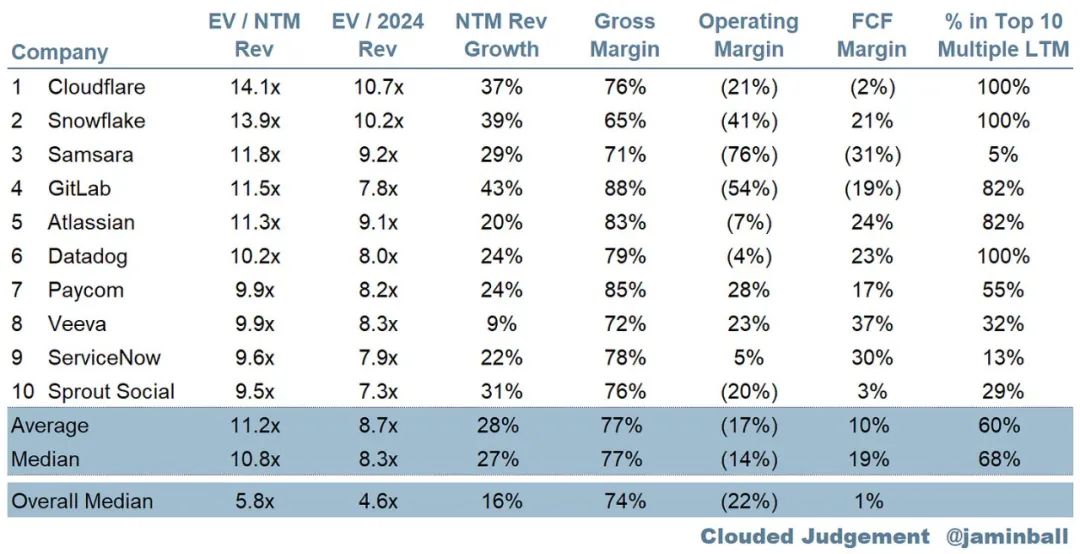

季度报告摘要

前 10 名 EV/NTM 收入倍数

前 10 名 EV/NTM 收入倍数

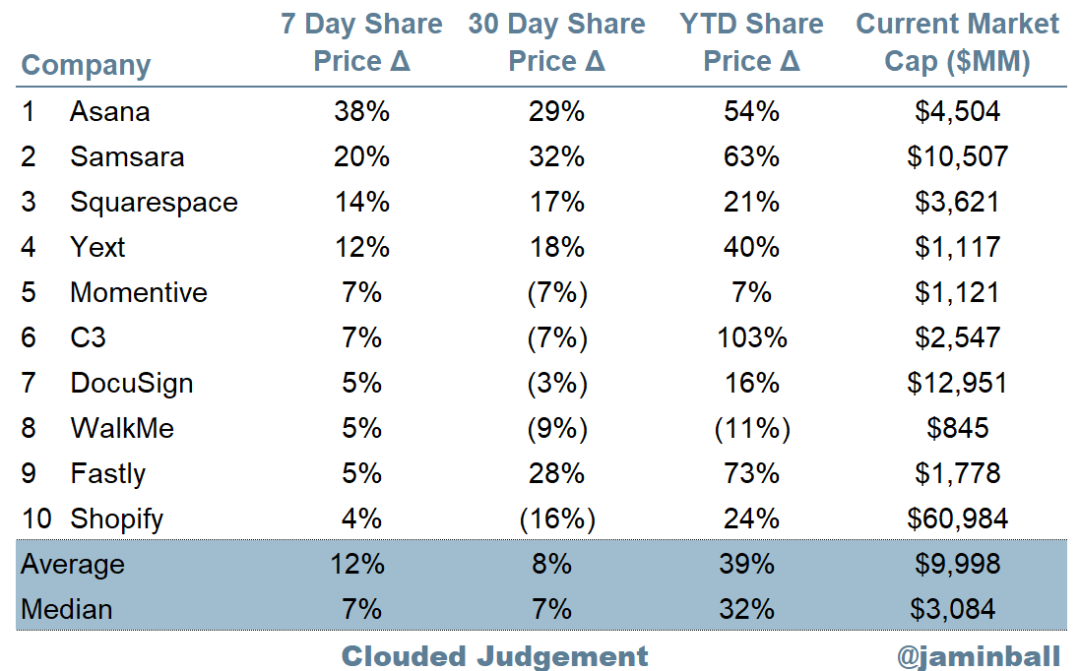

十大每周股价走势

十大每周股价走势

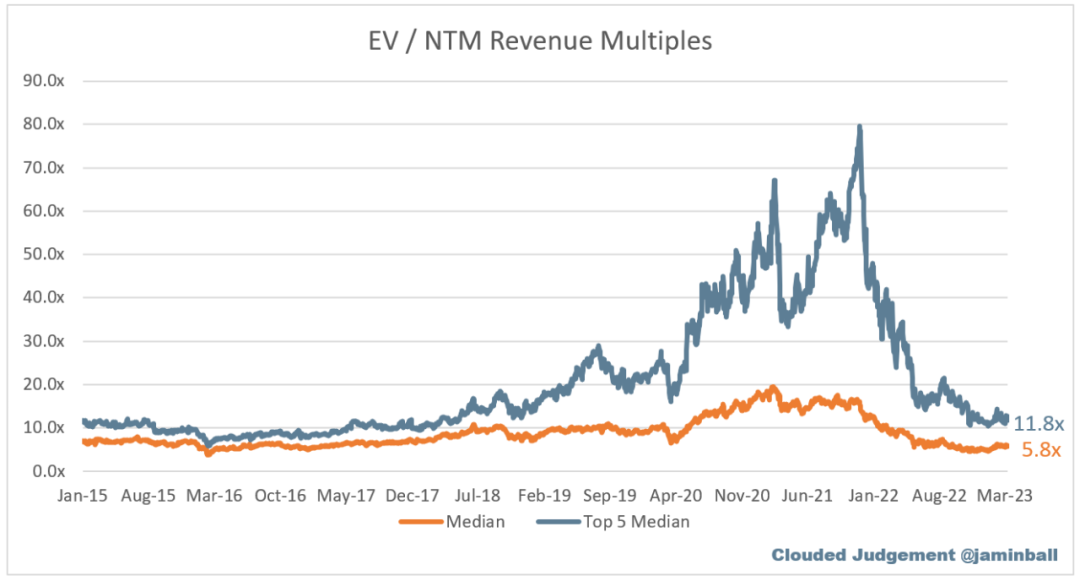

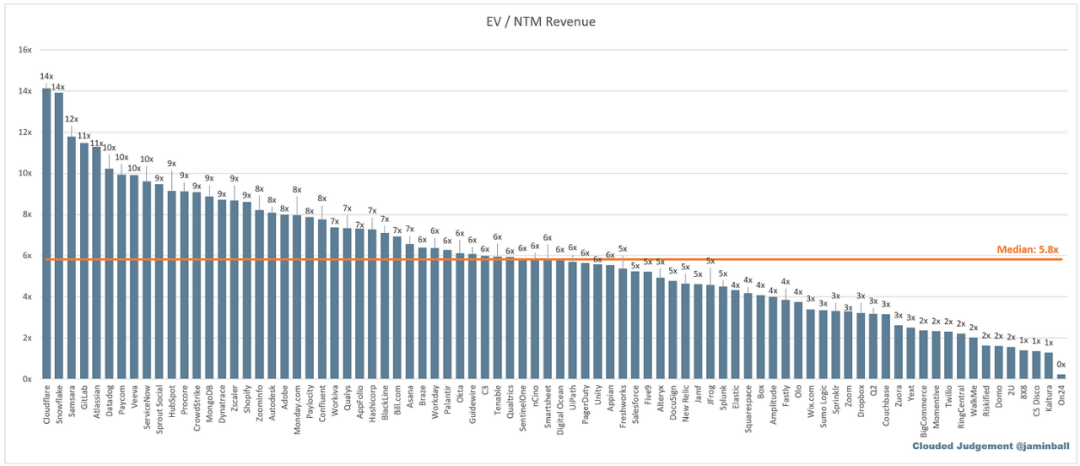

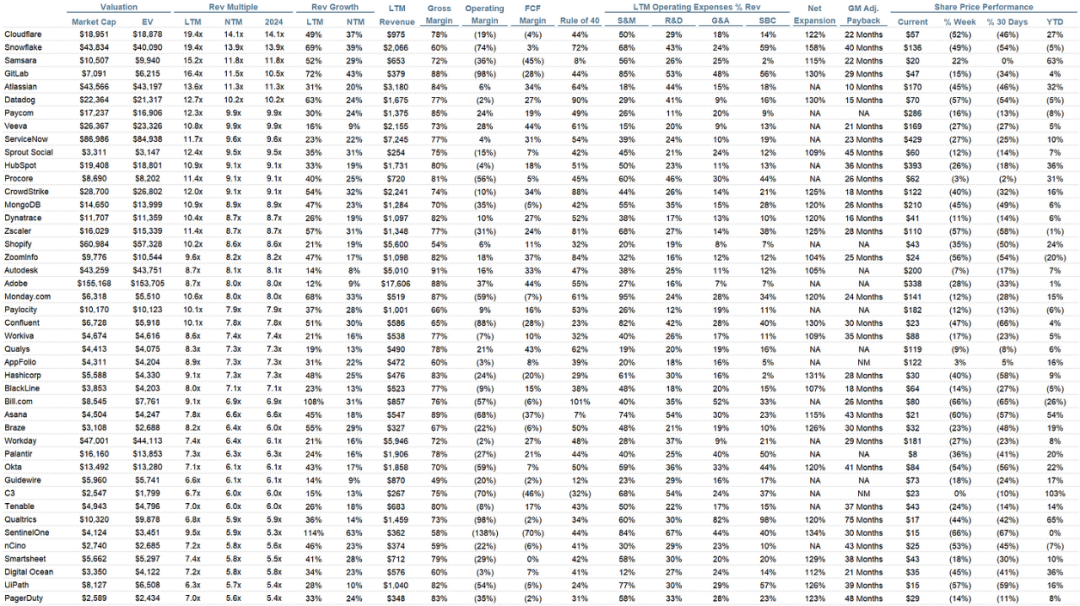

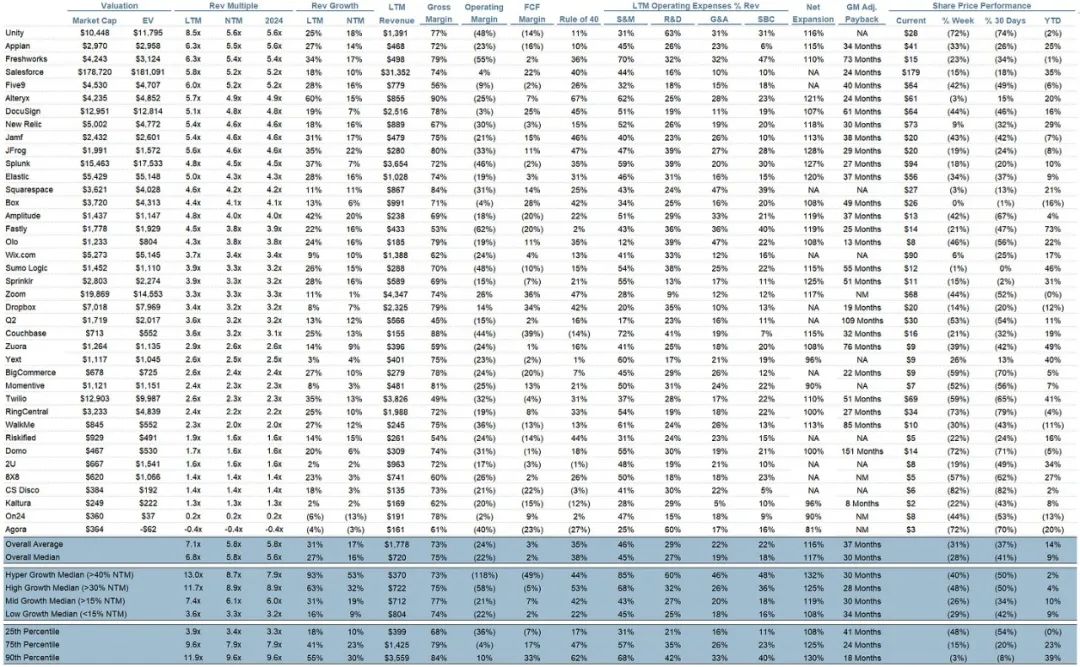

SaaS业务通常根据其收入的倍数进行估值 - 在大多数情况下是未来12个月的预计收入。收入倍数是一个速记估值框架。鉴于大多数软件公司没有盈利,或者没有产生有意义的FCF,这是比较整个行业的唯一指标。即使是DCF也充斥着长期假设。SaaS的承诺是,早年的增长会带来成熟时期的利润。下面显示的倍数是通过采用企业价值(市值 + 债务 - 现金)/NTM 收入计算得出的。总体统计数据:

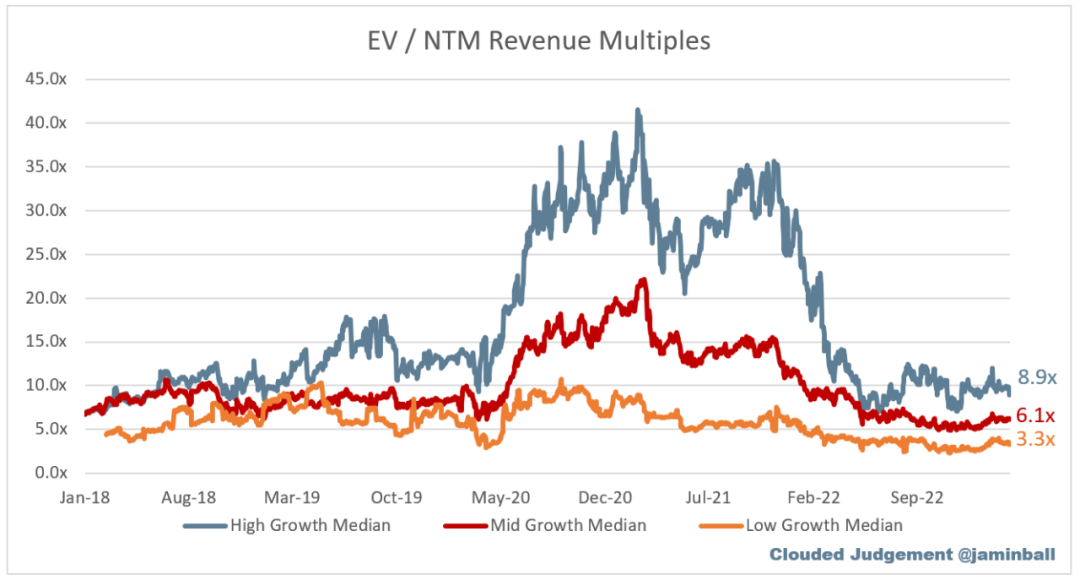

被增长所淹没。在下面的类别中,我认为高增长>30%的预计NTM增长,中期增长15%-30%和低增长<15%

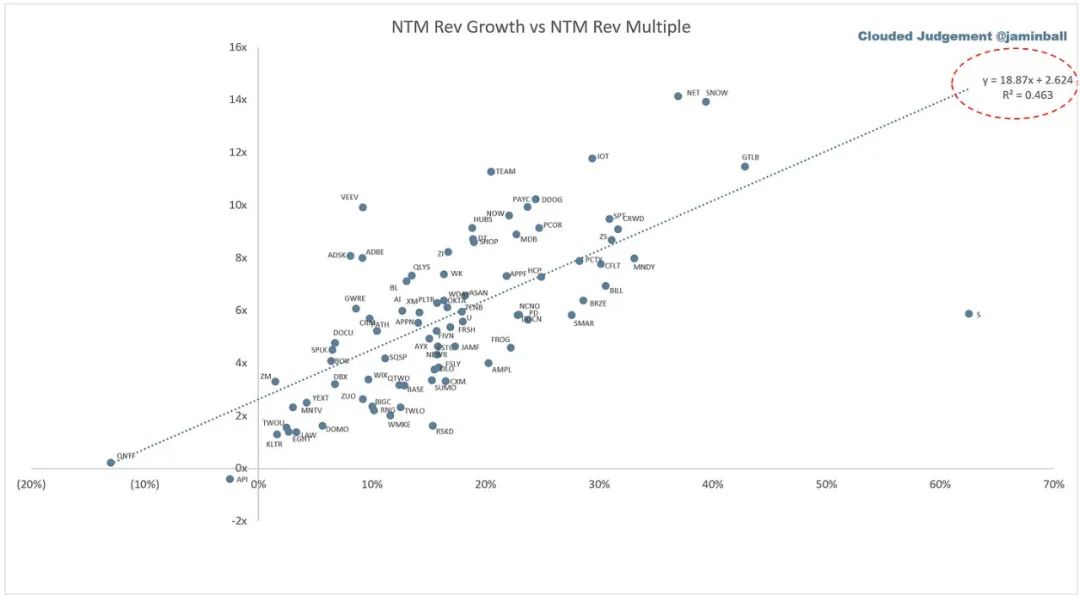

EV/NTM Rev Multiple 与 NTM Rev Growth 的散点图

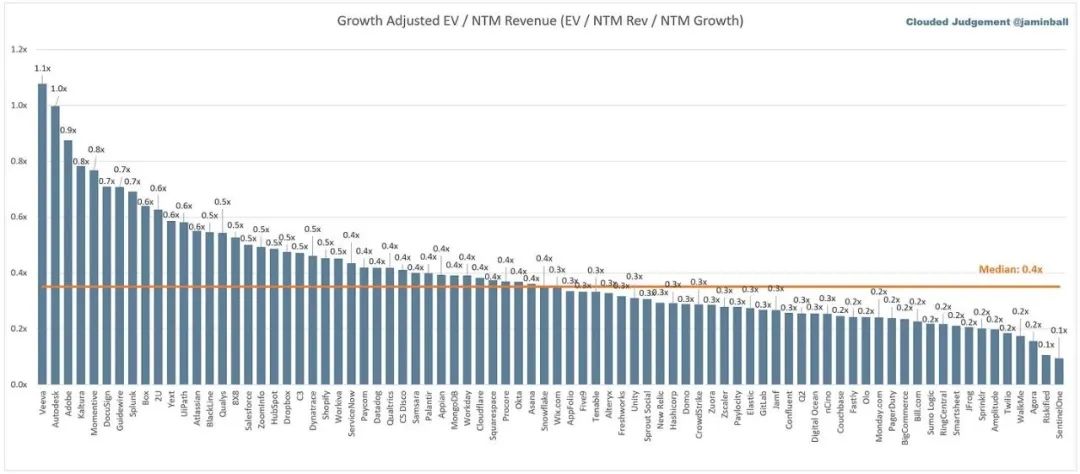

下图显示了EV / NTM收入倍数除以NTM共识增长预期。此图的目的是显示每只股票相对于其增长预期的相对便宜/昂贵程度

40法则显示LTM增长率+ LTM FCF利润率。FCF 计算方式为运营现金流 - 资本支出

GM调整后投资回收期的计算公式为:(前一季度Q S&M)/(Q x毛利率中的净新ARR)x 12。它显示了 SaaS 企业以毛利润为基础偿还其负担沉重的 CAC 所需的月数。大多数上市公司没有报告净新ARR,所以我采用隐含的ARR指标(季度订阅收入x 4)。净新 ARR 只是当前季度的 ARR 减去上一季度的 ARR。未披露订阅修订版的公司被排除在分析之外,并被列为NA。

END

美股研究社(meigushe)所发布文章不具有投资建议,请各位投资者自行判断。

听说好看的人都点赞了~

季度报告摘要

前 10 名 EV/NTM 收入倍数

十大每周股价走势