作者:钟正生/张璐/常艺馨(钟正生系中国首席经济学家论坛理事、平安证券首席经济学家)来源:首席经济学家论坛(ID:ccefccef)

2023年5月15日,中国人民银行发布《2023年第一季度中国货币政策执行报告》。本文对其中呈现的四个重要变化提出我们的理解,借此展望货币政策动向。我们认为:

1、对于货币政策的量,当前货币对实体经济的支持力度不弱,从社融增速与名义GDP增速相匹配的标准来看,事实上并不要求今年社融增速进一步大幅增长。

2、对于货币政策的价,按照本次报告介绍的政策利率决策框架,首先,在物价中枢下移、企业投资回报率下行的背景下,2023年仍有必要推动贷款名义利率进一步下行,后续存在降准、降息的可能性;其次,“居中之道”留有余地下,政策利率下调的幅度不会太大;再次,在银行净息差极端低位情况下,“市场利率+央行引导”意味着,2023年存款利率市场化改革或将在降低融资成本中发挥重要作用。

3、央行在分析中认为,居民超额储蓄成为当前“高货币供应vs低物价水平”现象的重要蓄水池。这凸显出4月中央政治局会议所强调“社会预期持续改善”的重要性,超额储蓄也应当成为我们观察中国经济复苏、从而观测货币政策风向的重要指标。

4、央行新提出“防范境外风险向境内传导”,在防风险部分积极吸取了美国银行业危机中的经验教训,并隐含了货币政策支持“稳外贸”、警惕美联储政策路径不确定加大资本市场波动的政策含义。

2023年一季度货币政策执行报告中,明确提出了货币信贷“总量适度、节奏平稳”的要求。我们认为:

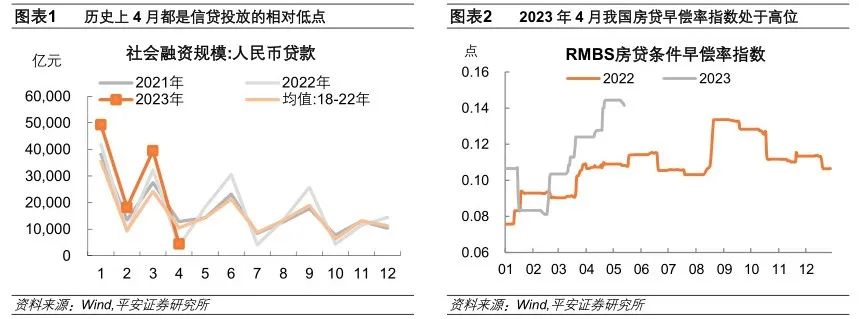

1、总量上,按照社融增速与名义GDP增速相匹配的要求,当前货币对实体经济的支持力度不弱。2018年全国两会起,我国不再设置全年M2及社融增速目标,改之为“与名义GDP增速相匹配”。2018年至2022年间,我国社融存量的平均增速为10.8%,而名义GDP平均增速为7.9%。以此推断,“总量适度”的社融增速可大致定位在“名义GDP增速 + 2到3个百分点”。按照2023年名义GDP增速6%-7%的预测(假设全年录得5-6%的实际GDP增速,加上1个点左右的GDP平减指数),当前10%的社融增速应足够与之匹配,事实上并不要求今年社融增速进一步大幅增长。2、节奏上,4月我国信贷投放大幅下挫引发市场担忧。但应看到,历年4月都是全年信贷投放的低点,在今年前3个月天量投放之后,4月信贷增长下降亦属正常。历史上,新增人民币贷款一季度往往同比多增(仅2017年金融严监管环境下有例外),但4月信贷投放规模并不稳定。2012-2022年的11年中,有7个年份人民币信贷在4月同比少增;且4月新增人民币贷款在全年信贷中的平均占比仅6.9%(假设各月均匀投放,月均占比应为1/12=8.3%)。尤其是,2023年4月居民偿还房贷意愿更强,房贷早偿率显著提升,居民中长期贷款单月大额净偿还,进一步放大了4月新增信贷的下滑。

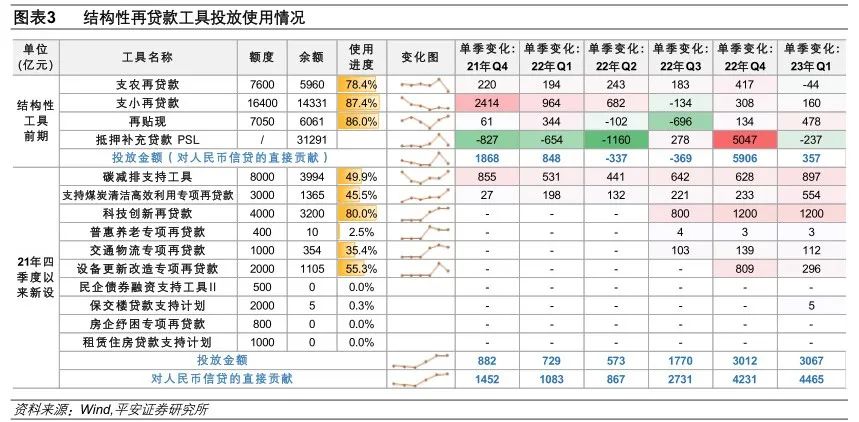

3、不容忽视的是,结构性货币政策工具较快投放,正在对“稳信用”形成持续性支持。2023年一季度,央行新推出两项结构性再贷款工具:1月设立800亿元房企纾困专项再贷款,支持五家全国性AMC对受困房地产企业项目并购化险;2月设立租赁住房贷款支持计划,支持8个城市开展试点市场化批量收购存量住房、扩大租赁住房供给。我们测算,2023年一季度10项阶段性再贷款工具合计投放规模约3067亿元,对人民币信贷的直接贡献高达4465亿元,较2022年一季度的贡献高3382亿元。截至今年3月末,结构性货币政策工具一共17项,余额大约6.8万亿元,占基础货币的18.7%。

本次报告用“保持利率水平合理适度”,代替去年四季度“推动降低企业融资和个人消费信贷成本”的表述。央行特别在专栏1中总结了此前易纲行长在PIIEs上的演讲,实际上向市场介绍了央行的政策利率决策框架。其要义主要包含三点:

1、实际利率略低于潜在经济增速

报告指出“从过去二十年的数据看,我国实际利率总体保持在略低于潜在经济增速这一‘黄金法则’(Golden Rule)水平上。与潜在经济增长水平基本匹配,有利于实现宏观均衡,保持物价基本稳定”。结合易纲行长此前演讲中的数据,2022年我国实际利率比潜在经济增速低将近2个百分点。考虑到2023年我国通胀水平预计将较2022年明显回落(预计2023年我国CPI同比增速中枢在1%左右,较2022年的2%下行),此时若贷款名义利率保持相对稳定,则贷款的实际利率将有所抬升,因而“GDP潜在增速-实际利率”的差值也将缩小,这意味着2023年利率水平对我国经济的驱动本身就有下降的趋势。

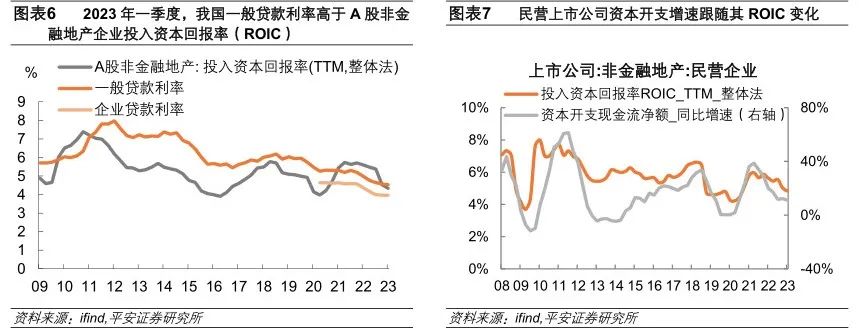

从贷款利率与上市公司投入资本回报率的对比出发,也意味着贷款利率仍有必要进一步调降。2022年,我国一般贷款、企业贷款加权平均利率分别累计下降62bp、60bp,2022年末分别为4.57%、3.97%。而我们考察的非金融地产行业上市公司可比口径投入资本回报率(ROIC)在2022年末降至4.53%,全年累计下行了117bp,约是贷款利率下行幅度的两倍。2023年一季度,尽管宏观经济有所回温,但企业盈利依然承压,非金融地产行业上市公司的投入资本回报率较2022年末下行20bp至4.34%;而同期一般贷款、企业贷款加权平均利率下行幅度分别为4bp、1bp,相比于投入资本回报率的下行幅度明显偏弱。为刺激企业贷款有效需求,贷款利率仍有进一步下调的必要性。因此我们认为,在物价中枢下移、企业投资回报率偏弱的背景下,2023年仍有必要推动贷款名义利率进一步下行,后续存在降准降息的可能性。

2、政策利率调整采取“居中之道”,避免“大升大降”

报告指出,人民银行对利率水平的把握可采取“缩减原则”(Attenuation Principle),符合“居中之道”,即决策时相对审慎,留出一定的回旋余地,适当向“稳健的直觉”靠拢。政策利率调整时,在考虑当前经济金融形势基础上,向历史周期和全球各个区域的平均值收敛,降低政策利率的波动。这意味着,虽然今年仍有必要推动贷款利率下降,但政策利率下调的幅度不会太大。央行在专栏3中总结硅谷银行事件的启示时,第一条便指出“货币政策应避免大放大收”。3、“市场利率+央行引导”,发挥改革在降融资成本中的作用

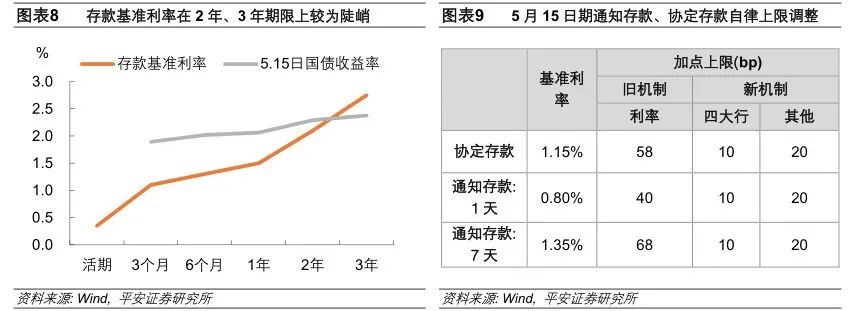

2020年以来,我国贷款利率市场化取得明显成效,贷款利率较政策利率更大幅度下行,但存款成本刚性的问题依然存在,2022年四季度商业银行净息差降至有统计以来的历史低位。净息差极端低位,已成为压制银行信贷投放意愿的重要因素。2023年以来,央行积极推进存款利率市场化改革。2023年4月10日,市场利率定价自律机制发布了“合格审慎评估实施办法(2023年修订版)”,其中增加了“存款利率市场化定价情况”作为扣分项。该项评估结果同时运用于当季度的宏观审慎评估,这使得存款利率的市场化调整具有了惩罚性。4月以来,多家中小银行相继发布关于调整存款挂牌利率的公告。以融360监测的数据看,4月份农商行1年、2年、3年、5年期存款平均利率分别环比下跌5BP、3BP、2.5BP、11.5BP。5月以来,据存款自律协会通知,银行对单位的协定存款及通知存款自律上限将自5月15日下调,四大行执行基准利率加10个基点,其他金融机构执行基准利率加20个基点。存款利率市场化改革或将成为2023年货币政策的主要侧重点,为贷款利率的进一步下行“蓄力”。但考虑到存款利率“压舱石”的角色、中美利差倒挂的现状,当前直接下调存款基准利率仍有一定阻碍。同时,利率市场化改革以后,存、贷款基准利率已逐渐淡出货币政策舞台。贷款方面启用了挂钩中期政策利率MLF的贷款市场报价利率(LPR),存款方面目前提出参考10年国债收益率和1年期LPR,可以认为是个过渡形态。我们认为,相比于调降存款基准利率,未来推出挂钩短、中期政策利率的存款利率“锚”的可能性更大。与当前市场利率曲线比较,存款基准利率在2年、3年期上明显陡峭。如果央行后续推出新的存款利率“锚”,下调活期存款利率、2年期和3年期定期存款利率或处于第一优先级。

本次报告中,居民预防性储蓄被央行两次提及:

一方面,居民预防性储蓄是M2较快增长的原因之一。专栏2“如何看待 M2 和存款增长”中指出,当前我国M2增速处于相对高位,与居民预防性储蓄存款高位关系密切,反映出“经济循环阻滞摩擦未消”,“消费需求恢复仍有时滞”。“随着市场预期持续好转、经济加快恢复,居民的消费和投资意愿回升,前期积累的预防性储蓄有望逐步释放”,这可弥合货币供应过量的担忧。另一方面,居民预防性储蓄是物价低迷的原因之一。专栏4“我国通胀水平处于温和区间”中提及“我国疫情‘伤痕效应’尚未消退,居民超额储蓄向消费的转化受收入分配分化、收入预期不稳等制约;近期居民出现提前还贷现象,也一定程度影响当期消费”。也就是说,居民超额储蓄高企、提前还贷现象增加,影响需求恢复,是造成物价阶段性回落的重要原因。央行预计,2023年下半年CPI中枢可能温和回升,年末可能回升至近年均值水平(2%)附近。由此可见,当前我国经济中呈现“高货币供应vs低物价水平”的矛盾,而居民超额储蓄是造成两者割裂的重要“蓄水池”。这就凸显出4月中央政治局会议所强调的“社会预期持续改善”的重要性,超额储蓄也应当成为我们观察中国经济复苏、从而观测货币政策风向的重要指标。2023年4月居民存款出现2022年3月以来的首次同比少增。据央视网消息,2023年4月银行理财产品规模大幅上涨,4月末银行理财产品存续规模约为27.37万亿元,较3月末增加1.34万亿元。在多家中小银行下调挂牌存款利率的背景下,银行理财市场需求火热,4月居民中长期贷款净偿还规模达历史新高。但结合物价数据中家用器具、交通工具、通讯工具等大件商品价格的低迷表现,居民商品消费需求的恢复可能不及预期。我们推测,4月份居民存款同比少增的驱动因素更多是家庭资产的再配置,流向消费的规模可能尚有限,促进超额储蓄释放仍需着力于稳增长和稳预期。本次报告在防风险部分的论述中,新提出“防范境外风险向境内传导”,以此取代了去年四季度关于“稳步推动重点企业集团、中小机构等风险化解”的表述。对于“境外风险”有何所指,报告在“值得关注的问题和趋势”中提到三点:金融稳定风险上升、货币政策不确定性加大、全球经济秩序或加速演变,这构成了境外风险的关注线索。

1、从美国银行业危机中积极吸取经验教训

专栏3“硅谷银行事件及其启示”,从四个方面提出了该事件对我国的启示:一是货币政策应避免大放大收,二是中小金融机构的监管应重视,三是处置金融风险要迅速且强力,四是银行资产负债结构的稳定性应关注。本次报告相应在防风险部分增加了关于“金融稳定保障基金”、“发挥存款保险市场化、法治化处置平台作用”的要求。当前我国金融风险集中于三个领域:中小银行、房地产行业、地方政府隐性债务。中小银行对房地产行业和地方政府融资平台有着不小的风险敞口,是金融体系的薄弱环节。中小银行普遍存在公司治理不规范、内控体系不健全、风控制度执行缺位、股东资质良莠不齐等问题。截止2021年底,我国中小银行总资产在银行业总资产中占比为29%,但2021年四季度央行金融机构评级所显示的高风险金融机构中,中小行数量的占比高达84%。央行表示下阶段持续强化金融稳定保障体系建设,从三方面着手:一是加快推进金融稳定法制建设,推动《金融稳定法》出台,健全市场化、法治化金融风险处置机制。二是加强金融风险监测、预警,充分发挥存款保险制度的早期纠正和市场化风险处置平台作用。三是不断充实金融风险处置资源,完善金融稳定保障基金管理机制,与存款保险基金和相关行业保障基金双层运行、协同配合,共同维护金融稳定与安全。2、美联储政策路径不确定性,金融市场波动性增强

当前美联储货币政策决策面临两难:一方面是以银行业危机为代表的金融稳定问题,势必牵扯美联储加息步伐。另一方面是美国通胀居高难下,对美联储降息构成约束。目前金融市场所反映的美联储下半年降息预期较强。今年二季度,由于基数原因美国CPI同比预计呈快速回落走势,市场很容易对美国通胀回落持乐观看法,并忽视通胀环比走势的韧性;三季度以后,基数利好不再,美国CPI同比中性情形下可能企稳。若下半年美国通胀较为顽固(对应PCE同比维持3%以上),美联储或将较难降息。若降息预期被修正“回吐”,市场可能需要重估美联储长时间保持高利率对美国经济的负面影响,继而进一步计入中期经济衰退风险。这可能对美股的盈利和估值造成双重打击,而美股的剧烈调整往往会引起全球资本市场的连锁反应。3、金融政策在“稳外贸”中要发挥作用

本次报告指出“全球经济秩序或加速演变”。具体地,“俄乌冲突升级风险仍存,西方继续对俄实施大规模制裁,能源等大宗商品市场还可能遭受冲击。实施制裁过程中,国家安全概念泛化,原有国际分工模式面临重新调整风险,全球产业链供应链格局朝着区域化、本土化的方向加速重塑”。当前,全球经济下行、供应链区域化本土化均使得我国出口增长承压。俄罗斯对于我国出口增长起到了突出作用(4月对俄罗斯出口的贡献达到2.1个百分点),但4月高新技术产品进出口均呈现同比收缩态势,外围环境对中国中长期产业升级、科技突围的不利影响已然显化。我国需在“全面深化改革、扩大高水平对外开放”战略指导下,持续激发出口结构转化的红利,以此抵御欧美制造业衰退的不利影响;同时,积极推动加入高水平经贸协议,坚持做经济全球化的倡导者和践行者,让更多“朋友”在分享中国经济增长红利中同进退、共繁荣。在此背景下,金融对于稳定和优化外需的支持作用亦需进一步提升。4月11日国务院发布《关于推动外贸稳规模优结构的意见》,对金融支持提出三方面要求:加大对中小微外贸企业的信贷支持力度、更好发挥出口信用保险作用、优化跨境结算服务。风险提示:稳增长政策力度及效果不及预期,海外发达经济体衰退程度超预期,国际地缘政治冲突升级等。

版权声明:部分文章推送时未能与原作者取得联系。若涉及版权问题,敬请原作者联系我们。