点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:西楚牛大

来源:雪球

最近一直在调仓到量化基金,巧了看到官方的评测量化基金活动,那就一勺烩了。

本期邀请测评的是7只公募量化基金,分别是:招商量化精选股票A(F001917)、国金量化多因子(F006195)、大成景恒混合A(F090019)、华夏中证500指数智选增强A(F013233)、万家中证1000指数增强A(F005313)、博时量化多策略A(F005635)、景顺长城量化小盘股票(F005457) ,如下图:

量化基金是用科技的被动选股代替基金经理的主动选股,用机器挖掘的客观规律代替基金经理的主观经验,在量化基金量里我认为有两个指标非常重要:

1、基金的规模:当量化基金的规模足够大时,量化基金能获取到超额收益的机会就越少,对量化模型的要求就越高,而且当基金规模增长到一定程度,现有的量化模型将失效,管理者不得不迭代升级自己的量化模型,而升级后的模型是否能适应规模还需要市场做检验。

2、基金的近期业绩表现:不同于主动型基金更看重中长期业绩,个人认为量化基金近3-6个月的短期表现更为重要。曾经有位球友问我,某量化基金已经涨了这么多了,还适不适合买入,我的回答是:“量化基金关注基金规模即可,今年涨幅大的说明量化策略在当前市场下验证有效,适合买入。但是市场风格变化很快,当发现基金风格跟市场风格相违背时,也应该及时换仓。”可参考《6月不良基金清理计划》里面的评论。

我们把评测的基金分成两组,一组是主动量化,包含:招商量化精选A、国金量化多因子A、大成景恒混合A、博时量化多策略A、景顺长城量化小盘;另一组是指数增强型量化,包含:华夏中证500指数智选增强A、万家中证1000指数增强A两支。以下分析5支主动量化基金。

一、基于业绩分析

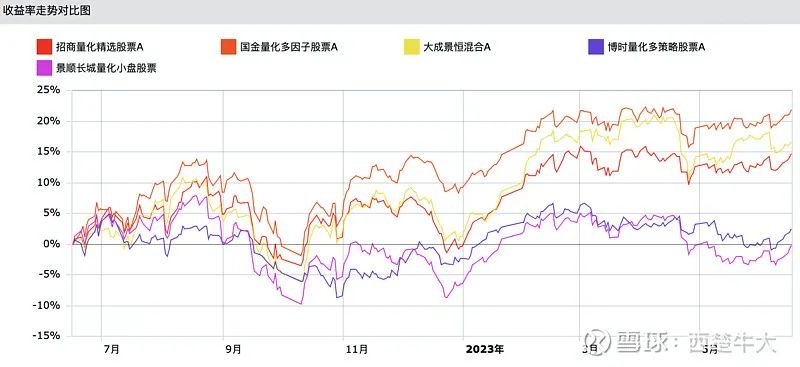

先来看看5支主动量化的业绩表现,如下图:

我们试着解释下图中的业绩表现:

近1年业绩表现:国金量化多因子A > 大成景恒混合A > 招商量化精选A > 博时量化多策略A > 景顺长城量化小盘

近6个月业绩表现:招商量化精选A > 大成景恒混合A > 国金量化多因子A > 景顺长城量化小盘 > 博时量化多策略A

近3个月业绩表现:招商量化精选A > 国金量化多因子A > 博时量化多策略A > 大成景恒混合A > 景顺长城量化小盘

这5支基金从风格上都属于小盘股风格,以下为个人观点:

国金量化多因子A:近一年的业绩表现最为优异,但超额收益主要是在2022年下半年,今年基金规模暴增,业绩表现在近3和近6个月表现中规中矩,猜测跟业绩规模有一定关系。马芳整体管理规模已达114.56亿,单支基金规模已达55亿,在量化基金里面已经算很大了,我们拭目以待马芳经理接下来的业绩表现,据此粗估其规模容量有多大。通过业绩数据指标建议持有。

招商量化精选A:近半年表现最为抢眼,虽然去年开始规模暴增,但很快适应新的规模,通过业绩反馈出近期表现最为优异,并且长期收益同样亮眼,持续稳定的收益能力非常难能可贵。通过业绩数据指标建议持有。

大成景恒混合A:同样是看一年业绩表现亮眼,但主要的收益是在2022年下半年,今年以来量化模型跟市场匹配度不高,近3个月的表现有点拉跨。通过业绩数据指标建议观察。

博时量化多策略A:近期表现都不太理想,如果要买入还需持续观察。通过业绩数据指标建议不持有。

景顺长城量化小盘:近半年表现不理想,但近1个月表现非常抢眼,通过业绩数据指标建议观察。

二、基金风格分析

下面尝试从各个基金的投资风格、风险等级、净资产规模变动等方面展开探讨,其中量化基金对规模非常敏感,而持仓的参考意义不太大。很多量化基金换仓换手很快,而我们只能通过年报和季度报分析持仓,其实滞后性比较严重。

国金量化多因子A:

1、基金投资风格:从2021年7月马芳接手以来,风格变化情况:大盘价值—>大盘平衡—>小盘价值—>小盘成长—>大盘平衡—>大盘价值。

2、在同类基金中的风险等级:低

3、净资产规模变动:近一年暴增

4、最新机构持仓(截止2022-12):43.06%,机构高度认可。

5、最新行业配置(2023年1季度):

6、投资策略和运作分析(财报):

2023 年一季度,既有上涨趋势明显的计算机、传媒和通信等赛道,也有机会分散、相对均衡的结构性机会,整体市场活跃度相对较好,市场波动率处于历史相对较低位置。因子层面,大小市值风格交替占优,贝塔和动量等风险因子期间延续性相对较差。行业涨跌方面,计算机、传媒和通信等行业涨幅较大,房地产和消费者服务等跌幅较大。国金量化多因子一季度超额风险收益特征相对稳健,主要源于收益来源的多样化和分散的持仓风格。量化策略是不断储备和迭代优化的过程,目标是获取相对持续和稳健的超额收益。

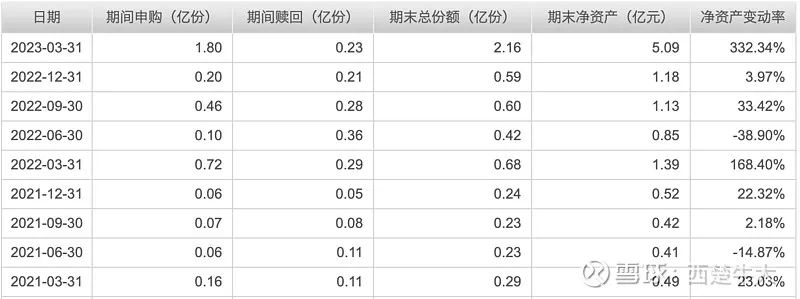

招商量化精选股票A

1、基金投资风格:小盘价值 —> 中盘价值

2、在同类基金中的风险等级:低

3、净资产规模变动:今年爆发

4、最新机构持仓(截止2022-12):46.79%

5、最新行业配置(2023年1季度):

6、投资策略和运作分析(财报):

2023 年一季度,基准指数中证 500 指数震荡上行,收涨 8.11%,行业方面,受 Open AI公司发布 ChatGPT 产品的影响,计算机、传媒、通信、电子等行业涨幅较大,房地产、消费者服务、综合等行业跌 幅居前。本 基金一季度跑赢基准,超额收益稳步上行。超额收益主要来源于部分低估值股 票的估值修 复及部分事件驱动的股 票获利了结,一季度 的表现符合去年四季度判断,策略端无调整计划。

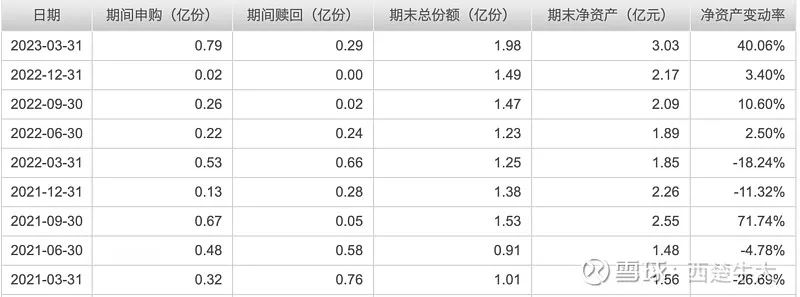

大成景恒混合A

1、基金投资风格:小盘成长 —> 小盘价值

2、在同类基金中的风险等级:中低

3、净资产规模变动:

4、最新机构持仓(截止2022-12):30.09%

5、最新行业配置(2023年1季度):

6、投资策略和运作分析(财报):

一季度,各个方面均较去年四季度有明显改善。宏观经济开始复苏,尽管力度大小见仁见智,毕竟边际向好是不争的事实,民众的信心也在逐渐恢复。海外环境也相对友好,北上资金大量流入,和人民币汇率波动相印证,表明外资对中国投资的大趋势没有改变。

利好共振之下,A 股市场一季度也走出了较好的行情,一二月大、小盘股票轮番上涨,三月份有所震荡,全季来看都还是录得了明显的涨幅。市场风险偏好全面提升,小市值股票表现出了更好的弹性,中证 1000、国证 2000 指数分别上涨 9.46%、9.89%,表征大盘股收益的沪深 300 指数则上涨 4.63%。行业分化较为显著,受 Chatgpt 热点驱动,以计算机为首的 TMT 板块领涨大市,而房地产、银行、新能源等板块则相对落后。

今年一季度市场整体呈现“普涨”格局,对本基金“小盘反转”的投资风格来说,是比较友好的市场环境。在普涨的环境下,低位的小盘股补涨弹性比较大,受益于其股价修复,本基金净值也随之上涨。

本季度基金主要进行了轮动操作,卖出反弹涨幅较高的股票,换到尚在低位的股票。相较上季度末,持仓占比下降较多的板块包括计算机、通信,占比上升较多的板块包括医药生物和一些传统制造业。从事后来看有得有失,基金净值较好地控制了回撤,也先于宽基指数创出新高,但也有部分股票卖点偏左侧,错过了不少涨幅。

本季度基金 A 类份额净值上涨 17.92%,涨幅高于沪深 300、中证 500、中证 1000 等宽基指数。

博时量化多策略A

1、基金投资风格:大盘价值

2、在同类基金中的风险等级:低

3、净资产规模变动:

4、最新机构持仓(截止2022-12):94.39%,疑似机构定制基金

5、最新行业配置(2023年1季度):

6、投资策略和运作分析(财报):

今年一季度变化较大的应该是美联储对于加息周期态度的变化,考虑到当前美联储面临的问题是增长、通胀、短期金融稳定和中长期金融稳定的权衡,因此美联储货币决策将更倾向于依据形势变化而相机抉择,市场波动也将有所加大。但在不发生系统性风险的情况下,这些政策对中国经济增长的影响非常有限,更多是体现在情绪面上。回到国内,一季度国内宏观经济仍处于“经济底部修复,政策维持呵护”的状态,结合近几个月的金融数据,我们认为经济短期将延续扩张态势。而从资金面上看,一月份北向资金流入创单月历史新高。在种种合力下,市场走出了一段震荡上扬的行情。

市场风格方面,大小盘在 1 月份变化剧烈,前半段大盘强势,后半段小盘迅速反弹。成长风格在 1 月份冲高后持续回落,价值风格基本维持震荡向上。而动量风格在 1 月下跌后持续震荡上行。具体到指数上,大盘价值、大盘成长、小盘价值和小盘成长均实现了正收益,当中小盘风格强于大盘风格,而小盘成长略好于小盘价值。

在行业和板块的市场结构上,随着市场风格变化,周期板块下跌,TMT 板块表现亮眼。具体到中信行业上,计算机、传媒、通信、电子涨幅较大,银行、消费者服务、房地产则有所下跌。

本基金在 2023 一季度综合考虑了股票的估值水平和基本面的变化趋势,维持了较高的股票仓位。在量化策略的配置方面,超配小盘低配大盘,且在小盘中更偏重价值风格。本基金运用科学的量化方法,利用涵盖宏观、流动性、市场结构、交易特征等多个层面的模型,来监测市场可能存在的运行规律及发生的变动,密切跟踪和捕捉市场多种风格的变化趋势,从而捕捉市场中有效投资机会。通过量化选股模型精选因子和策略构建组合,以期为投资者获取长期稳健的相对收益。

三、特色数据对比

以下数据来源于韭圈APP,仅作为测评分析使用。

1、国金量化多因子A:机构偏好、规模大、换手率高、持仓分散

2、招商量化精选股票A:机构偏好、风控出身、一拖多

3、大成景恒混合A:换手低、行业集中、股票占比低

4、景顺长城量化小盘:一拖多、回撤小、换手高

5、博时量化多策略A:机构偏好、换手高、规模小

通过以上简单分析,个人建议可以持有国金量化多因子A和招商量化精选A这两支。评测的粒度很粗,仅供参考。

四、写在最后

关于投资量化基金,你更偏爱一笔投入还是分批定投?我个人建议是分批建仓,但不定投。逢低是担心基金大幅回调时买点过高导致过山车体验,不定投是因为量化并不适合微笑曲线,好的量化基金是爬山坡持续上涨的。

另外谈一下我个人的观点,量化基金业绩轮转的很快,量化能力和量化模型也在持续变化中,因此对于A类和C类基金的选择上建议偏向于C类,以方便大家快速换仓减少交易成本。

费率一览表:

已有数十万人参加!欢迎报名雪球官方出品的雪球基金第1课!通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!

希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。