点击图片即可免费领书哦👆

风险提示:本文为转载文章,所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。

作者:量子咸鱼

来源:雪球

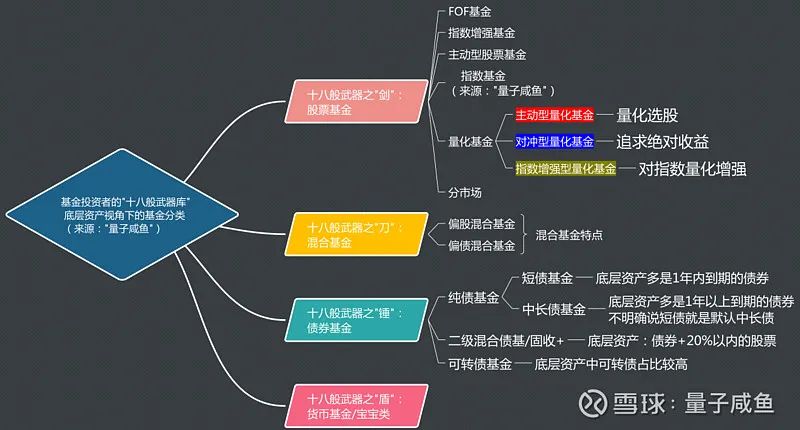

在基金投资者的“武器库”中我们已经写过很多的品种,比如FOF基金、股票型主动基金、固收基金、指数基金、指数增强基金等等,之前我们写过一期关于量化基金的测评文章,这一期参加雪球基金调研团我们继续写量化基金,当然测评的量化基金有新的标的。

量化基金简单来说就是根据各种量化数据分析进行建模,构建出投资策略,通过AI、机器学习等技术来处理海量数据后进行投资决策,有点“机器人投资”的感觉,在聊主动管理能力强的股票基金筛选指标之前,先让我们先回顾一下基金投资者的“十八般武器库”中基于底层资产视角的基金分类:

注:图片内容来源于“量子咸鱼”制作

量化基金通常划分到股票基金大类资产里面,同样属于“十八般武器库”中的“剑”的范畴,量化基金比较重要的特点就是根据各种量化数据分析进行建模,构建出投资策略进行投资,市场上传统的投资方法,大的派别可以分为价值投资派和技术分析派,价值投资派里面按照风格又可以细分为:深度价值投资、成长股投资、困境反转投资、持股收息投资等等,技术分析派里面按照风格又可以细分为:技术指标分析、趋势分析、筹码结构分析、资金流向分析等等,另外还有主题投资、景气度投资等等;

市场投资者结构非常复杂,投资者可能会应用多种投资策略,但是相对于量化基金而言,传统基金的共同特点都是超额收益依赖于人力挖掘,策略覆盖面非常有限,而量化基金主要依赖于构建的策略模型,对人力的依赖比较小,策略可以覆盖面到海量数据,可以进行全市场的超额收益挖掘,并且由于构建的策略模型都是通过计算机去执行决策交易,不会受到贪婪、恐惧等人性弱点影响,并且对交易时机的把握速度要比人力挖掘快几个数量级,这些都构成了量化基金的优势。

量化基金主要分为3种:

Part1:主动型量化基金(量化选股)

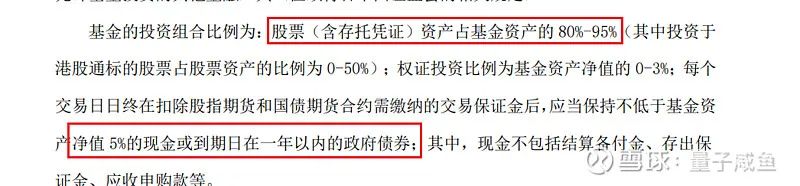

主要通过通过多维度、多因子的量化数据分析进行选股,可以是基本面的财务数据,可以是估值上的,也可以是市场风格偏好上的,也可以是技术趋势上的,比如博时量化多策略A(F005635)的基金合同里面就有相关介绍:

注:图片内容来自博时量化多策略A的基金合同

量子咸鱼解析:首先从权益仓位上,博时量化多策略A的股票仓位和其他股票型基金是差不多的,80%-95%的股票仓位说明了量化基金本质上是个股票基金,这也是为什么量化基金在十八般武器库中的定位仍然是“剑”的原因;

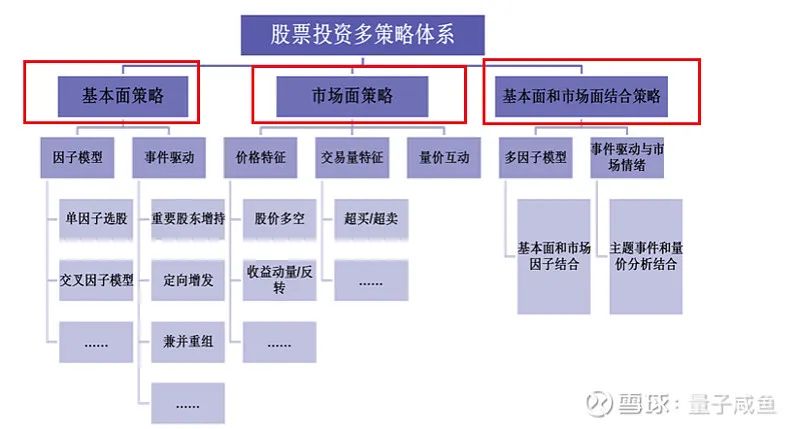

在量化模型搭建上,博时量化多策略A的基金合同中也给了介绍:

注:图片内容来自博时量化多策略A的基金合同

量子咸鱼解析:博时量化多策略A的量化策略从基本面策略及市场面策略结合的角度进行构建,包括基本面的单因子财务估值指标、基本面的事件驱动、市场面的技术指标等等,通过“基本面+技术面”的量化结合来获取超额收益;

Part2:对冲型量化基金(追求绝对收益)

对冲型量化基金主要通过少量做多仓位+期权对冲策略来追求绝对收益,当然可能还有其他套利策略来增厚收益;

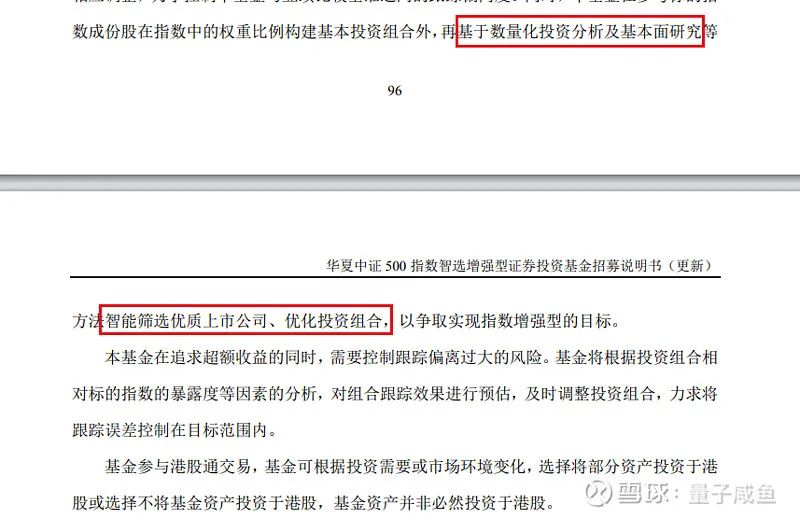

Part3:指数增强型量化基金(对指数量化增强)指数增强型量化基金就是属于我们比较熟悉的指数增强基金大类了,对于指数增强基金有非常多的增强策略,在基准指数的基础上,可以是打新收益增强、可以是基金经理对指数基础成分股的优化,可以是基金经理对成分股权重的调整,当然也可以通过AI、机器学习等建模后的量化增强,比如华夏中证500指数智选增强A(F013233):

注:图片内容来自华夏中证500指数智选增强A基金合同

量子咸鱼:华夏中证500指数智选增强A除了跟踪中证500指数成分股外,基金经理通过量化投资分析及基本面分析智能筛选优质公司来优化组合获取相对于中证500指数的超额收益;

本文测评的7只量化基金为:招商量化精选股票A(F001917)、国金量化多因子(F006195)、大成景恒混合A(F090019)、华夏中证500指数智选增强A(F013233)、万家中证1000指数增强A(F005313)、博时量化多策略A(F005635)、景顺长城量化小盘股票(F005457)

这7只量化基金主要是“主动型量化基金”+“指数增强型量化基金”两类,我们分组来分析。

5只主动型量化基金业绩走势:

注:图片数据来自choice

量子咸鱼解析:量化基金比较基准选的都是沪深300指数,在业绩走势的比较中我们可以看到所有的量化基金都跑赢了基准指数沪深300,也反映出了通过量化策略获取超额收益的可行性,其中招商量化精选股票A(F001917)、国金量化多因子(F006195)、博时量化多策略A(F005635)更是获得了晨星5星评级。

5只主动型量化基金年化收益率:

注:图片数据来自choice

量子咸鱼解析:统计周期从18年10月开始,差不多是4年半以上的周期,表现最好的是招商量化精选股票A(F001917)和大成景恒混合A(F090019),区间年化分别是27.72%及21.79%,都是20%+的优秀业绩,从侧面反映出其量化模型的有效性;

5只主动型量化基金超额收益对比:

注:图片数据来自choice

评价基金超额收益的指标一般是夏普比率和索丁诺比率,我个人更看重索丁诺比率,有的童鞋可能不知道夏普比率和索丁诺比率,这里简单介绍下:

夏普比率:夏普比率= (年化收益率 - 无风险利率) / 组合年化波动率 =超额收益/年化波动率

夏普比率本身没有意义,只有在与其他组合的比较中才有价值

索丁诺比率:它与夏普比率类似,不同的只是并不以标准偏离为标准,而是用下跌偏离,即投资组合偏离其平均跌幅的程度,来区分波动的好坏 因此在计算波动率时它所采用的不是标准差,而是下行标准差

量子咸鱼解析:对于量化基金而言,收益风险比(索丁诺比率)是验证量化模型有效性的重要指标,从跑出来的数据看,第一梯队的招商量化精选股票A(F001917)和大成景恒混合A(F090019)表现最好;

华夏中证500指数智选增强A(F013233)、万家中证1000指数增强A(F005313)由于是指数增强型量化基金,我们主要看其相对于基准指数的超额表现:

2只指数增强型量化基金业绩走势:

注:图片数据来自choice

量子咸鱼解析:华夏中证500指数智选增强A由于成立时间较短还没有晨星评级,从仅有的时间看,万家中证1000指数增强(晨星4星评级)的超额收益更加明显一点;

2只指数增强型量化基金年化收益率:

注:图片数据来自choice

量子咸鱼解析:从近5年年化收益来看,万家中证1000指数增强平均年化跑赢中证1000基准指数接近11%,而华夏中证500指数智选增强A从区间统计也仅跑赢中证500基准指数接近4.3%,从超额收益来看,万家中证1000指数增强更胜一筹;

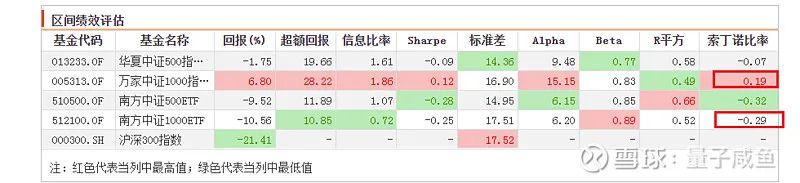

2只指数增强型量化基金超额收益表现:

注:图片数据来自choice

量子咸鱼解析:从索丁诺表现来看,2只指数增强型量化基金表现较好的也是万家中证1000指数增强;

最后总结一下:

量化基金根据各种量化数据分析进行建模,通过AI、机器学习等技术来处理海量数据后进行投资决策。传统基金超额收益依赖于人力挖掘,策略覆盖面有限,量化基金主要依赖构建的策略模型,对人力的依赖比较小,策略可以覆盖到海量标的,进行全市场的超额收益挖掘,并且通过计算机去执行决策交易,不会受到贪婪、恐惧等人性弱点影响。量化基金主要分为3种:主动型量化基金(量化选股)、对冲型量化基金(追求绝对收益)、指数增强型量化基金(对指数量化增强),本文分析的7只量化基金中招商量化精选股票A(F001917)、大成景恒混合A(F090019)和万家中证1000指数增强A(F005313)表现优秀,具有稳定明显的超额收益,具备“强大的量化投资超额收益引擎”,对于基金投资者作为资产组合的配置品类值得关注。

已有数十万人参加!欢迎报名雪球官方出品的雪球基金第1课!通过为期七天的微信群+小雪1对1亲密陪伴式教学,教你一套系统的基金投资方法!

希望小雪的7天精品课程可以帮到大家,让所有雪球用户能够明明白白地认识基金投资!长按下方二维码即可报名!

风险提示:基金有风险,投资需谨慎。本课程为雪球基金发起,仅作为投教科普,不构成投资建议。

雪球基金是获证监会核准的持牌基金销售机构,提供安全高效的基金投资服务。