昨晚(10月26日),英特尔旗下自动驾驶公司Mobileye(MBLY.O)在纳斯达克上市,开盘每股26.71美元,较21美元的发行价大涨31%。收报28.97美元,单日涨幅高达37.95%,上市首日市值达到230亿美元。承销商为全球四大投行中的高盛和摩根士丹利(另外两家为美林和花旗银行)。早在2014年,Mobileye就曾成功登陆美股市场,上市首日大涨60%,市值从53亿美元增至80亿美元。2017年3月被英特尔以153亿美元收购(收购前夕Mobileye市值在110多亿美元),溢价约为三成多,同年退市。时隔5年多,Mobileye从英特尔分拆再次上市,相较于此前被收购的估值,仅上涨了不到10%。(注:英特尔持有Mobileye7.5亿股,发行后占比94.2%。)估值在几年里未明显增长,还要在如此惨淡市场选择上市,Mobileye挑战巨大。据摩根士丹利的研究人员此前消息,截至9月21日,美国股市已经有238天未出现估值超过5000万美元的科技股IPO,打破了2008年金融危机和21世纪初互联网泡沫破灭后创下的纪录。那么,选择在此时上市的Mobileye能否一举拨开美股市场的阴霾?

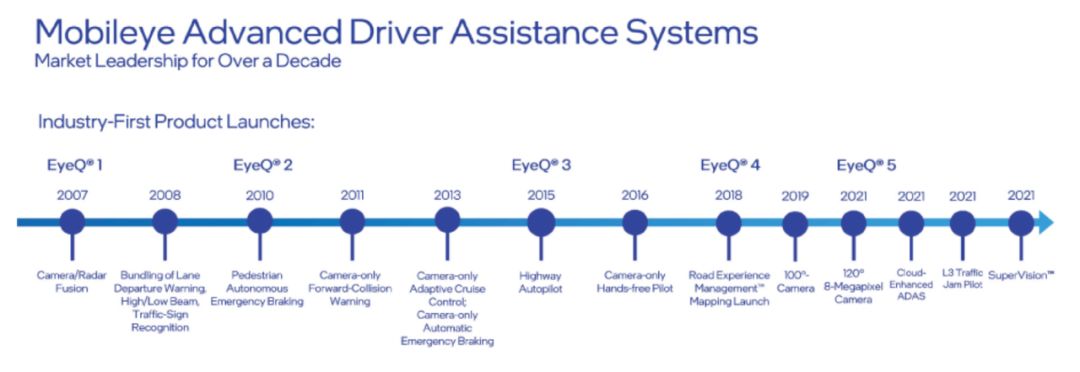

有时候过早的走在行列前面,带来的自信甚至偏信,对长期竞赛而言往往不是一件好事。这个道理对辅助驾驶领域领跑了十多年的Mobileye来说,可谓体会最深。早在上世纪汽车问世后不久,自动驾驶概念就开始出现部分车企和发明家的研究中,但当时一切关于自动驾驶的想法还只是十分初步的呈现,未来究竟应该循着怎样的路径去探索,这个答案在当时恐怕还没有哪一家公司、哪一个人能明确给出。90年代末尾,神秘之城耶路撒冷出现了一家公司,以期“为汽车安装上眼睛”,以色列希伯来大学一位教授Amnon Shashua在一次学术演讲后,凭借单目摄像头探测三位物体的研究获得了丰田的投资,于1999年创立了Mobileye:mobil(移动)+eye(眼睛)。往后5年里,Mobileye的研发以单目摄像头为依托,提供纯视觉软件方案。2004年,Mobileye进军芯片领域,将视觉算法固化绑定至芯片上,第一代产品EyeQ1芯片在三年后2007年正式商用,支持前向碰撞预警、车道偏离预警等功能。经过12年迭代,2019年,Mobileye与意法半导体合作,推出EyeQ5系列芯片,逐步迈入更高阶的自动驾驶层级。

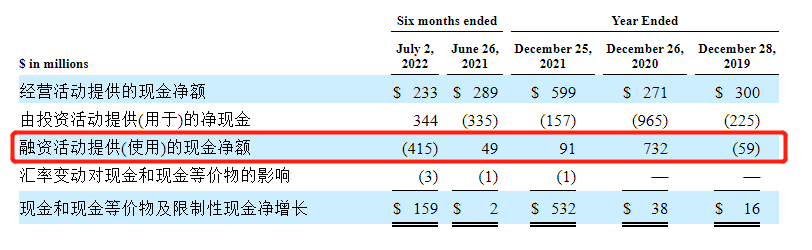

在这期间,Mobileye的EyeQ系列芯片主要覆盖了从L0-L2的辅助驾驶部署,实现的能力比如自动紧急制动、自适应巡航、能够识别车辆行人等,在waymo、特斯拉以及中国的一众造车新势力入局之前,Mobileye凭借“传感器+算法+芯片”的简单粗暴“王炸”打法,迅速打入Tire1以及主机厂等内部。根据招股书,截至2022年10月1日,Mobileye的辅助驾驶解决方案已经安装在约800款车型上,其EyeQ系列芯片出货量已超1.25亿颗。这也为Mobileye带来了稳定的营收增长。2019年-2021年,Mobileye营收分别为8.79亿美元、9.67亿美元、13.86亿美元,2021年同比增长43%;2019年-2021年净亏损分别为3.28亿美元、1.96亿美元、7500万美元,亏损也在同步收窄。发行价估值对应2021年营业收入的发行后PS(市销率)为12倍,这个水平目前没有合适对标对象。但自动驾驶作为AI的终极落地场景,参考中国的AI公司做对标相对合理,商汤科技(00020.HK)的PS在9左右,云从科技(688327.SH)的PS不到12,和Mobileye大差不差,而AI芯片公司寒武纪(688256.SH)的PS在为36。目前来看,Mobileye的业绩还算亮眼,但能否继续稳住这种趋势犹未可知。对于更高阶的L3、L4,Mobileye明显有些力不从心。合作崩塌、客户流失近年来在Mobileye这里屡见不鲜。除了早些时候特斯拉直接放弃与Mobileye的合作,选择自研芯片,以宝马为首的车企也纷纷选择英伟达、高通以及中国的华为、地平线等的芯片。事实上,Mobileye的下坡路信号最早从被向来保守的英特尔收购后就出现了。首先自身来看,在Mobileye最为核心的芯片研发生产上,不论是迭代速度,还是算力指标,Mobileye都被英伟达等一众竞手降维吊打。目前Mobileye2021年最新量产的EyeQ5芯片算力仅有24TOPS,即将推出的下一代EyeQ6芯片,算力也仅有72TOPS,而英伟达2019年发布的自动驾驶Orin,芯片单芯片算力为254TOPS,几乎是Mobileye的10倍,今年发布的Thor芯片,算力更是高达2000TOPS。迭代速度上,中信证券研报数据显示,Mobileye EyeQ系列芯片迭代速度为3-4年,英伟达与高通的迭代速度分别约为2年和1年,很明显Mobileye的动作慢了!其次是向外封闭的商业模式,Mobileye卖给车企的“黑盒”是自动驾驶芯片与视觉感知算法打包、软硬件一体的东西,架构精简,安装方便,对于早期逐力L2辅助驾驶,希望快速打入市场的车企们而言,无疑是最佳之选。但自动驾驶的终极目标是L4/L5无人化,近年来显然L2的替人化已经不能满足了。且Mobileye的ADAS黑盒,平台并不向车企开放,固定的一套算法在L0-L2层级还能满足,毕竟以人为主的辅助驾驶在遇到算法未覆盖的情况时,还可以人为操作实现。但高阶自动驾驶是要完全去人,车辆需要更高的算力来完成算法冗余,更快的算法迭代周期实现高阶演进,Mobileye的黑盒就无法满足车企自主开发调整算法的定制化需求。

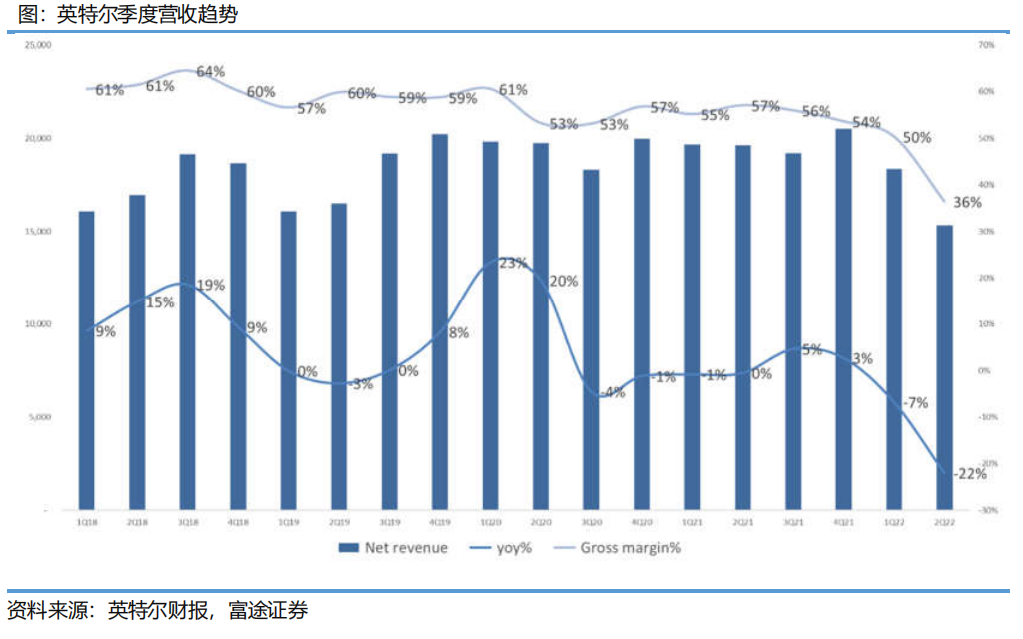

细数Mobileye的“成”与“退”,就不得不提背后的”老东家“——英特尔,从2015年开始布局汽车半导体,到2017年花153亿重金收购Mobileye,英特尔在自动驾驶布局上的野心足可窥见一斑。在收购Mobileye的前一年,也就是2016年,英特尔全年收入593.9亿,净利润103.2亿元,收购Mobileye花费了英特尔近一年半的净利润。英特尔业绩,源自中信证券研究部

从财务数据上看,收购Mobileye之前,英特尔的收入一直稳步增长,但净利润连续3年出现了下降。事实上2017年的下降是因为税收改制,在美国会计准则下(GAAP)记为当年支出,这就导致2018年净利润表面上看翻倍跃升至210亿。如果不按GAAP计算,英特尔在2017年的净利润涨幅为14%,2018年则为28%,也是非常亮眼的业绩表现。在这个时候收购Mobileye,与其说是英特尔豪赌自动驾驶,不如说是英特尔“居安思危”,在净利润狂涨之时布局下一个增长曲线。收购之后,Mobileye没有完全成为英特尔的影子,而是“背靠大树好乘凉”,得到了英特尔的支持。业务层面,2018年11月,英特尔收购初创企业Eonite Perception,后者的主要业务是通过激光雷达测绘3D地图。随后不久,Mobileye整合Eonite,建立了新的激光雷达LiDAR部门,独立开发激光雷达传感技术。在此基础上,英特尔还向Mobileye提供激光雷达和雷达相关的核心技术许可。2020年5月,英特尔为进军无人出租(Robotaxi)市场,收购了Moovit——一家同样位于以色列的出行服务平台,提供的服务类似Uber和滴滴出行。2022年,Mobileye作为一家独立公司上市,出资35亿向英特尔收购了Moovit,钱“从左手倒至右手”,但实际上都是英特尔旗下自动驾驶业务的整合。

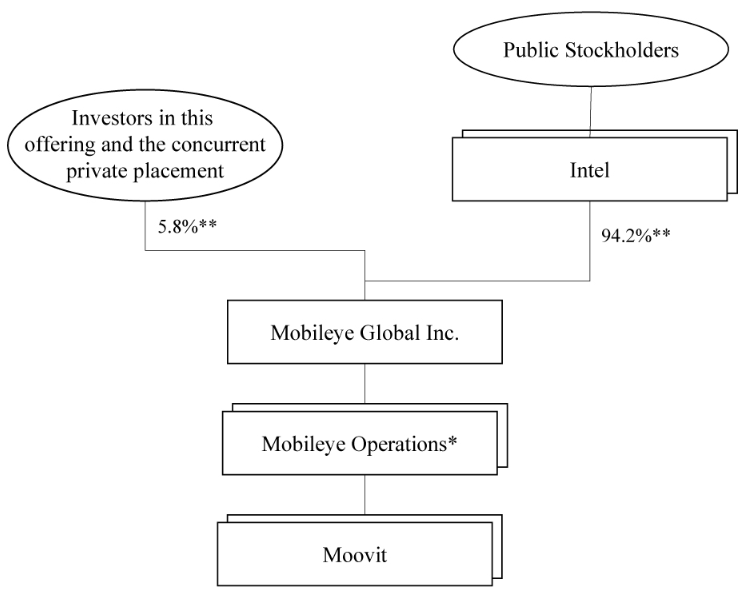

Mobileye股权结构,源自招股书

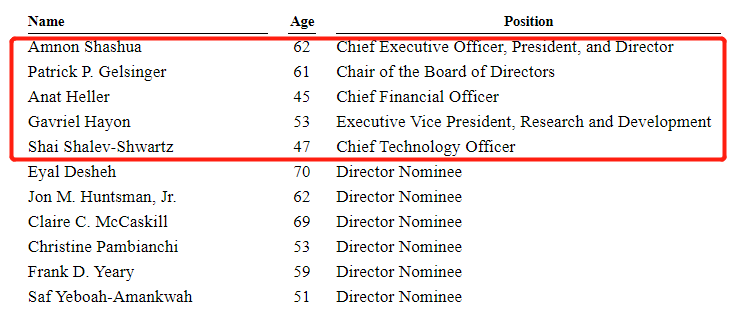

业务整合之外,英特尔和Mobileye还相互渗透管理层。Mobileye核心管理团队有5人,这其中有4人在英特尔担任职位,但招股书显示,为了上市这4人都需要辞去在英特尔的职务。除此之外,2022年Q2,Mobileye还从英特尔招聘了业务相关的员工。

Mobileye管理层,源自招股书

具体来说,CEO及总裁 Ammon Shashua 从Mobileye1999年成立以来就担任总裁和CEO,Mobileye被收购以后,担任英特尔高级副总裁;董事会主席Patrick P. Gelsinger 在2012年从VMware离开加盟英特尔,今年9月担任董事会主席;CFO Anat Heller 2016年加入Mobileye任董事、财务总监,2018年担任首席财务官。并未在英特尔担任职位;研发副总裁 Gaviel Hayon 1999年加入Mobileye担任算法开发人员,之后一路晋升至执行副总裁。2017年Mobielye被英特尔收购后,他成为了英特尔的总裁助理;首席技术官 Shai Shalev-Shwartz 2018年起担任Mobileye的首席技术官,在2017年之后成为了英特尔高级研究员。然而,从财务数据上看,英特尔的这个尝试并不成功。2022年Q2,英特尔业绩远不及预期,营收同比下降了22%,相较此前180亿的业绩指引低了15%。值得注意的是,英特尔在这个季度出现了净亏损(4.5亿),这是英特尔近5年来的第一次,也是近30年来的第三次。

分拆Mobileye上市,对英特尔来说,可以剥离一个正在亏损的业务,Mobileye也能够作为一家独立的上市公司单独融资。要知道在上市之前,Mobileye的大部分融资净额都来自英特尔的贡献。

尽管英特尔CEO此前表示,MobileyeIPO并不是为了融资,是为了打入市场,自动驾驶汽车是一个强劲的增长领域。“我们认为Mobileye应该上市,这是让其潜力最大化的最佳方式。”此前,外界对Mobileye的500亿美元估值具体变化的猜测,终于上市前夕尘埃落定——跌去了三分之二,但在雪上加霜的市场环境下,Mobileye昨晚创下2022年美股大型IPO上市首日最佳表现,至于能否挑起美股科技IPO的“脊梁”仍有待持续检验。

36氪旗下官方公众号

真诚推荐你关注

真诚推荐你关注

真诚推荐你关注