本期关注:基本面方面,11月票据利率走势延续10月弱势,继续下滑至1.23%,触及3个月以来的低位,10月的产出缺口环比下滑至0.1,创下半年来的新低,几乎大部分基本面因素均对债市偏利多,但是近期债市偏弱运行,原因几何?

风险偏好调整是债市偏弱运行的一大原因。11月9日,受交易商协会继续推进并扩大民营企业债券融资支持工具(“第二支箭”)消息影响,债券市场方面,地产债量价齐升;权益市场方面,截至2022年11月11日,房地产指数自低点已经反弹了14.7%。根据我们测算,未来3个月LPR5Y降息15bp概率较大,可能还会利多房地产行业。从整个市场来看,受美联储加息放缓预期以及优化防控工作的二十条措施的发布,恒生指数近期表现也较好,市盈率自低点也反弹了超过10%,恒生指数市盈率的走势大致与10年期国债收益率走势相同,当前恒生指数市盈率反弹,可能代表了市场“情绪底”已至。

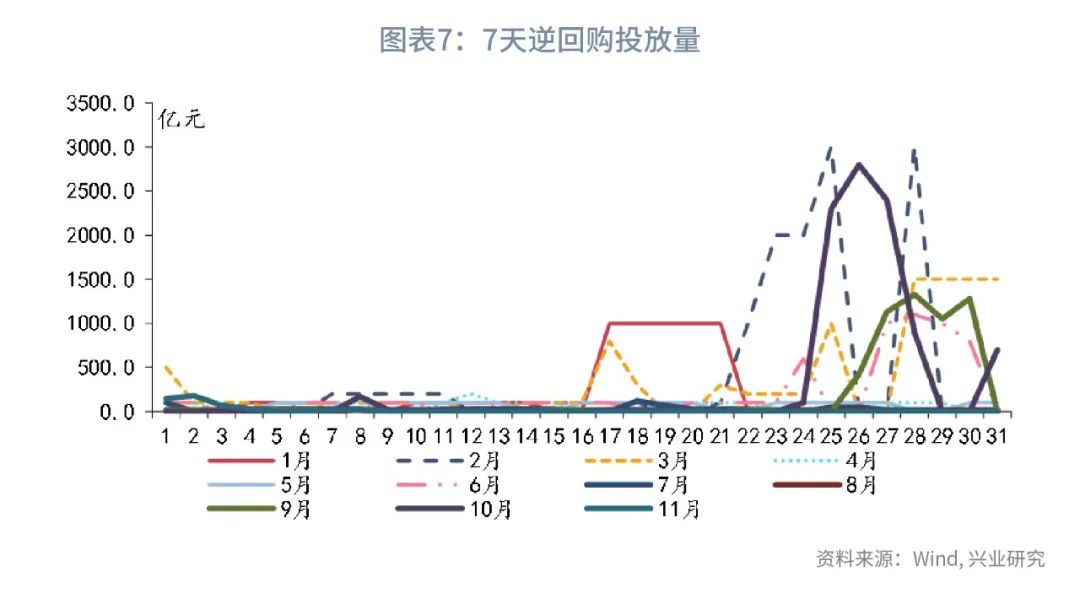

资金面的波动是另一大原因,近期资金面扰动加剧。进入11月,央行7天逆回购投放量增至150亿-180亿元,明显打破了4月以来的规律,但资金利率仍然回不到之前宽松的水准,其中R007的10日平均为1.9%,几乎触及7天逆回购利率2%,资金面的波动可能来自全市场风险偏好的回升。

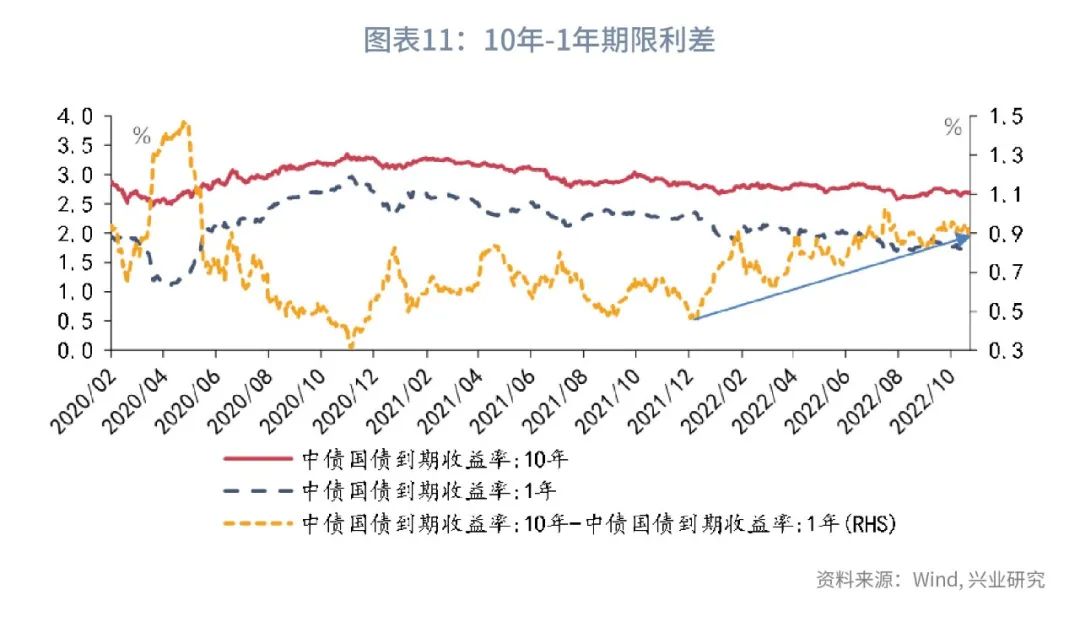

警惕曲线走平和流动性溢价回调。可以看到现券市场当前的流动性溢价水平位于趋势线上方,在资金面紧张的背景下流动性溢价的抬升可能的原因是,配置机构偏谨慎,增加了流动性较差标的券的卖压,被动抬升了新老券利差和国开非国开利差,老券卖压减轻后,需警惕新老券利差、国开非国开利差的收窄。2022年降息以来,10年-1年期限利差大趋势上仍处于上行区间,但11月资金面有所收敛,继续做阔期限利差需等待降准信号,若降准未兑现,可能是阶段性做平曲线的机会。

上周流动性:上周公开市场操作净回笼800亿元,DR007均值为1.82%,低于7天逆回购利率18bp,1年期股份制银行NCD发行利率均值为2.18%,低于1年期MLF利率57bp,隔夜回购占比均值为85%,低于90%的警戒线;信用债净融资为正。

央行操作和市场前瞻:本周逆回购到期330亿元,NCD到期5,828.40亿元。本周国债计划发行2只,发行额860亿,净融资额99.6亿;本周地方债计划发行24只,发行额514.0亿,净融资额-439.2亿;本周政金债计划发行4只,发行额140亿,净融资额90亿。

基本面方面,11月票据利率走势延续10月弱势,继续下滑至1.23%,触及3个月以来的低位,票据利率有超季节性下滑的趋势,反映出融资需求的复苏仍然较弱;与此同时,同业存单收益率的大幅上扬,说明资金面的波动并不来自融资需求的改善;同时,以PMI新订单和产成品库存衡量的供需缺口显示,10月的产出缺口环比下滑至0.1,创下半年来的新低,表明当前供需缺口并不大,经济恢复的动能不强,我们仍处于经济下行压力偏大的主动去库周期,几乎大部分基本面因素均对债市偏利多,但是近期债市偏弱运行,原因几何?

11月9日,交易商协会继续推进并扩大民营企业债券融资支持工具(“第二支箭”),支持包括房地产企业在内的民营企业发债融资。“第二支箭”由人民银行再贷款提供资金支持,可通过担保增信、创设信用风险缓释凭证、直接购买债券等方式,支持民营企业发债融资。预计可支持约2500亿元民营企业债券融资。消息对市场情绪产生较大影响,债券市场方面,地产债量价齐升,Wind前三的热门信用债18金地01、20碧地01、16龙湖06的债券价格均出现大幅回升,截至2022年11月11日的收盘价分别自11月低点反弹了11%、28%、37%,同时伴随的是交易量的大幅回升。权益市场方面,截至2022年11月11日,房地产指数自低点已经反弹了14.7%。从整个市场来看,受美联储加息放缓预期的影响以及优化防控工作的二十条措施发布,恒生指数近期表现也较好,市盈率自低点也反弹了超过10%,恒生指数反映市值最大及成交最活跃的香港上市公司表现,当前恒生指数前十大成分股中有腾讯、阿里、工商银行、中国移动、美团、建设银行、中国石油、中国银行、友邦保险,基本上涵盖了中国经济的关键行业,由于互联网企业并未在A股上市,恒生指数对中国经济的反映更全面,而且恒生指数境外投资者众多,可以从侧面看出外资对中国市场的风险偏好,恒生指数市盈率的走势大致与10年期国债收益率走势相同,当前恒生指数市盈率反弹,可能代表了市场“情绪底”已至。

近期资金面扰动加剧,2022年4月以来,由于央行上缴利润等因素,流动性较为宽裕,叠加月初资金面的波动较小,因此央行月初的7天逆回购投放量一直维持地量,通常在20-100亿元左右,但是进入11月,央行7天逆回购投放量增至150亿-180亿元,明显打破了4月以来的规律,但资金利率仍然回不到之前宽松的水准,其中R007的10日平均为1.9%,几乎触及7天逆回购利率2%,资金面的波动可能来自全市场风险偏好的回升。

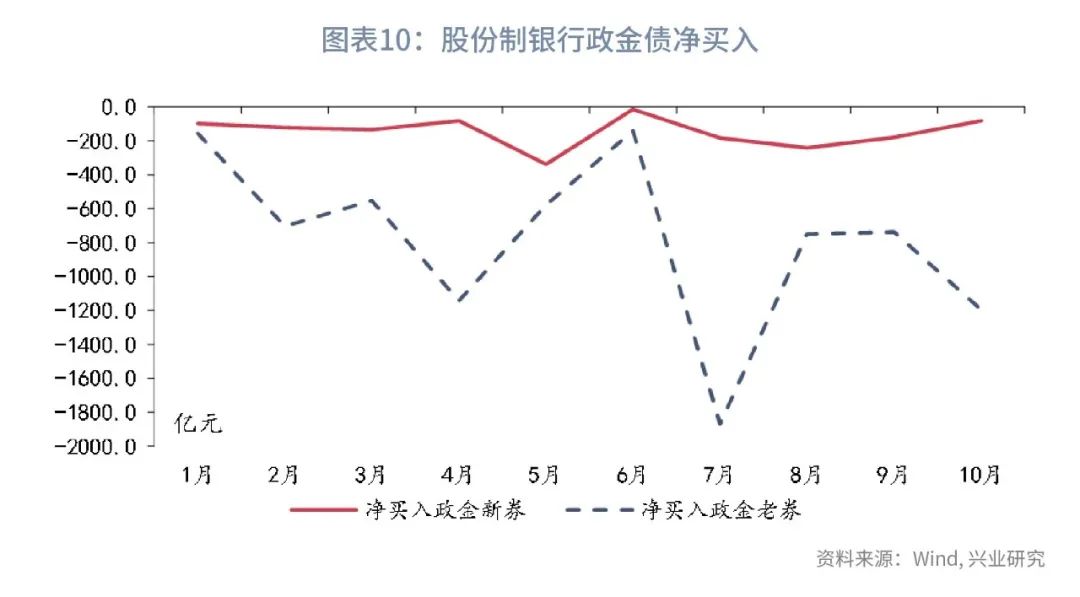

10年非国开新券如农发债、口行债近年来尽管流动性有所提升,但是总体上来说每天交易笔数在20-30笔,与10年国开新券动辄超过1000笔的交易量差距较大,交易盘对流动性要求很高,讲究快进快出,以获取价差收益为主要目的,一般来说10年非国开新券与10年国开新券的利差可以衡量市场对流动性的偏好。10年国开次新券与国开新券之间的利差同样也可以代表着市场对流动性的估价,在10年国开新券刚刚发行时,存量余额较小,此时10年国开次新券存量余额较大,仍然是国开活跃券,两者之间利差较小,但因为新券隐含着变成活跃券的预期,此时10年国开次新券与国开新券之间的利差仍然为正,随着新券不断增发,存量余额变大,交易量也逐渐放大,对应着次新券的交易活跃度下降,此时由于新券享受更高的流动性溢价,次新券与老券的利差开始走阔。换完券之后的利差能较好地代表真实的流动性溢价水平,可以看到现券市场当前的流动性溢价水平位于趋势线上方,其中10年非国开新券与国开券利差当前约为15bp,趋势线为13bp,国开新券与老券利差当前为12bp,趋势线为9bp,在资金面紧张的背景下流动性溢价的抬升可能的原因是,配置机构偏谨慎,增加了流动性较差标的券的卖压,被动抬升了新老券利差和国开非国开利差,可以看到10月以来,股份制银行净卖出政金老券规模较大,单月卖出1196亿政金老券,为今年次高水平,老券卖压减轻后,需警惕新老券利差、国开非国开利差的收窄。

同时,2022年降息以来,10年-1年期限利差大趋势上仍处于上行区间,但11月资金面有所收敛,继续做阔期限利差需等待降准信号,若降准未兑现,可能是阶段性做平曲线的机会。

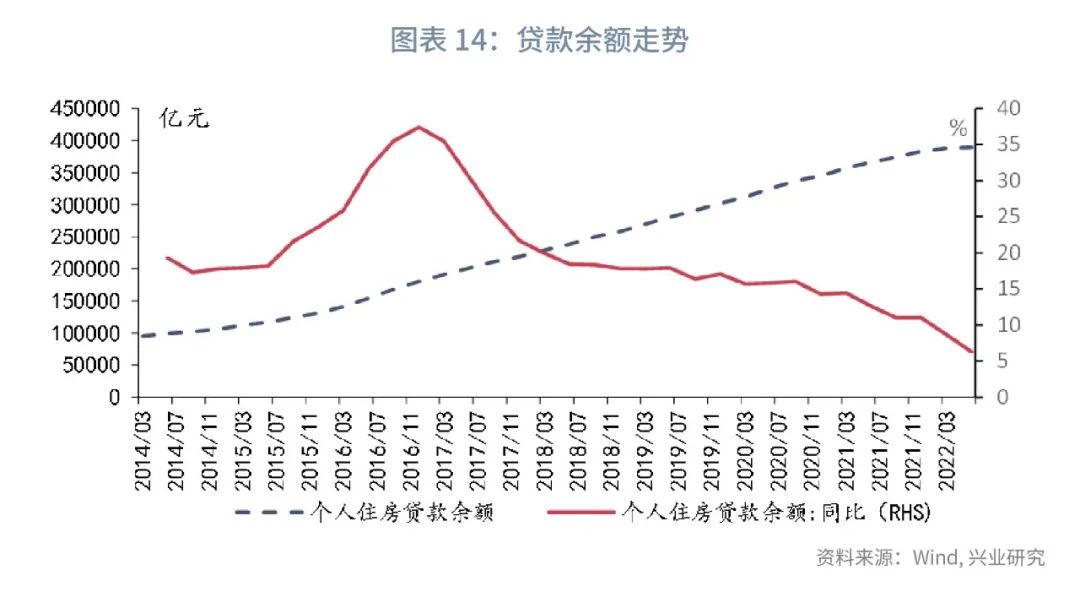

住房抵押贷款的利率参考LPR5Y,以LPR5Y为中枢加/减点形成,30年期个人住房抵押贷款资产支持证券(MBS)的底层资产是个人住房抵押贷款,这决定了30年MBS估值也应该参考LPR5Y,2022年以前,30年期MBS基本围绕着LPR5Y上下波动,反映了对LPR5Y的加息/降息预期。2022年5月15日以前,全国层面执行的利率下限是首套房贷利率不得低于相应期限的LPR,二套房贷利率不得低于相应期限LPR加60个基点;2022年5月15日之后中国人民银行、银保监会调整首套住房商业性个人住房贷款利率下限至不低于相应期限贷款市场报价利率(LPR)减20个基点。2022年9月29日,人民银行、银保监会再度放松利率限制,决定阶段性放宽首套住房商业性个人住房贷款利率下限,对于2022年6-8月份新建商品住宅销售价格环比、同比均连续下降的城市,在2022年底前可自主决定维持、下调或取消当地新发放首套住房贷款利率下限,二套住房商业性个人住房贷款利率政策下限按现行规定执行。截至2022年6月,个人住房贷余额38.9万亿元,余额同比增速进一步回落,3季度居民户新增人民币中长期贷款7600亿元,若将居民户新增人民币中长期贷款均认为是房贷,那么6月以后新增房贷占余额仅为1.95%,即使全部新增房贷均为LPR5Y减点20基点,对30年MBS的影响也不大,我们认为30年MBS收益率主要还是受存量的住房贷款影响。观测LPR5Y与30年期MBS的利差可以发现,当30年期MBS利率低于LPR5Y利率时,代表了较强的LPR5Y降息预期,30年期MBS利率高于LPR5Y利率时,代表了较强的LPR5Y升息预期。统计2019年以来数据可以发现,LPR5Y下调前3个月30年期MBS均低于LPR5Y,其中LPR5Y下调5bp时利差较小,平均利差为10bp左右;LPR5Y下调15bp时利差较大,平均利差超过40bp。当前LPR5Y与30年MBS利差为41bp,处于历史较高的区间,若参考历史经验,未来3个月LPR5Y可能仍有15bp的下调空间。

五、本周市场前瞻

央行操作和流动性前瞻:本周逆回购到期330亿元,NCD到期5,828.40亿元。

本周债券发行计划:本周国债计划发行2只,发行额860亿,净融资额99.6亿,较上周下降1179.7亿;本周地方债计划发行24只,发行额514.0亿,净融资额-439.2亿,较上周下降560.3亿;本周政金债计划发行4只,发行额140亿,净融资额90亿,较上周下降30亿。

本周关注事件:本周重点关注中国10月经济数据。

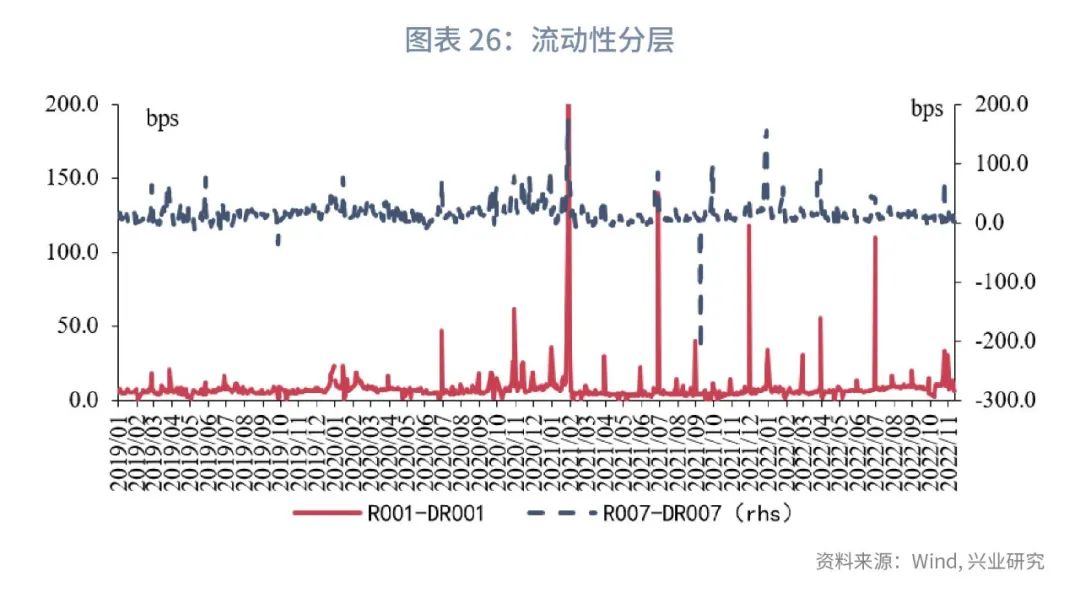

上周央行公开市场共投放330亿元,到期1130亿元,净回笼800亿元。其中,逆回购投放300亿元,到期1130亿元。逆回购加权平均期限7天。截止上周末,共有330亿逆回购未到期。从利率水平来看,上周末DR001收于1.7%,较前一周末上行30.55bp;DR007收于1.82%,较前一周末上行18.49bp,上周质押式回购成交规模合计213804.28亿,日均42760.86亿,其中,隔夜回购成交占比均值为85%。同业存单方面,上周3个月股份制行NCD利率收于1.88%,较前一周末上行50.33bp;1年期股份制行NCD利率收于2.3%,较前一周末上行22.14bp。利率互换方面 ,上周最活跃的两大品种:1Y FR007收于2.07%,较前一周末上行6.9bp;1Y SHIBOR3M收于2.22%,较前一周末上行14.38bp。从货币市场利率曲线形态来看,各期限利率较上周有所上行,局部存在倒挂现象。从流动性分层来看,隔夜品种流动性分层现象较上周有所缓解。上周R001与DR001利差平均为9.64 bps,较前一周下降4.6 bps;上周R007与DR007利差平均为5.28bps,较前一周下降3.164bps。

上周债市整体呈震荡下跌态势。周一,债券市场表现分化,中长期收益率上行,主要是受市场对疫情政策预期分歧影响。周二,今日债市分化严重,短端受资金面收紧影响,收益率上行,长端受疫情影响,收益率下行。周三,债市窄幅震荡,全天各期限品种收跌。周四,今日公布社融数据,低于预期,各期限收益率纷纷走低。周五,国务院联防联控机制综合组发布《关于进一步优化新冠肺炎疫情防控措施科学精准做好防控工作的通知》,各期限收益率因此大幅上行。从利率水平来看,上周末1年期国债收于1.96%,较前一周上升19.86bps;3年期国债收于2.36%,较前一周上升7.93bps;5年期国债收于2.53%,较前一周上升4.61bps;10年期国债收于2.74%,较前一周上升3.31bps。上周末1年期国开债收于2.03%,较前一周上升14.69bps;10年期国开债收于2.85%,较前一周上升4.01bps。从曲线形态和期限利差来看,上周末10年期国债与1年期国债利差为77.4bps,较前一周收窄16.55bps;上周末10年期国债与5年期国债利差为20.06bps,较前一周收窄1.3bps。从隐含税率来看上周10年期国开债隐含税率为4.11%,较前一周上升0.19个百分点;5年期国开债隐含税率为5.47%,较前一周上升1.04个百分点。从利率衍生品走势来看,1年期IRS-Repo收于2.08%,较上周变动7bps,5年期IRS-Repo收于2.59%,较上周变动5bps;T2212收于101.12,较上周变动-0.27元;TF2212收于101.685,较上周变动-0.25元。从中美利差来看,上周Shibor3M与Libor3M利差为-281.17bps,较前一周下降1.54bps;10年期中国国债与10年期美国国债利差为-111.72bps,较前一周上升35.05bps。从债券发行来看,上周国债发行3281.9亿元,到期 2002.6亿元,净融资 1279.3亿元;地方债发行932.2亿元,到期 811.1亿元,净融资 121.1亿元;政金债发行1260亿元,到期 1140亿元,净融资 120亿元;信用债发行2208.79亿元,到期 2111.4亿元,净融资 97.3亿元。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。