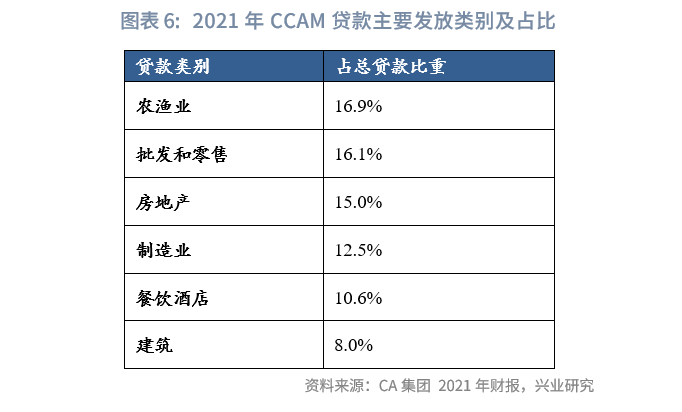

葡萄牙的合作性金融机构成立于20世纪初期,经过一个世纪的发展,虽然展业范围已经脱离了早期全面支农的目的,但是仍旧维持了部分支农属性,其贷款发放类别中农渔业仍占最大份额。由于葡萄牙农业合作金融机构融合了北欧和南欧地区公司治理的模式,仍旧维持部分支农功能且资料较为详实,其股权结构与中国各省联社改革前相似,本文梳理了合作农业信贷银行(Caixas de Crédito Agrícola Mútuo,简称CCAM)的历史发展、经营现状、公司治理与监管,并与我国省联社、地方农商行和农信社进行了比较。

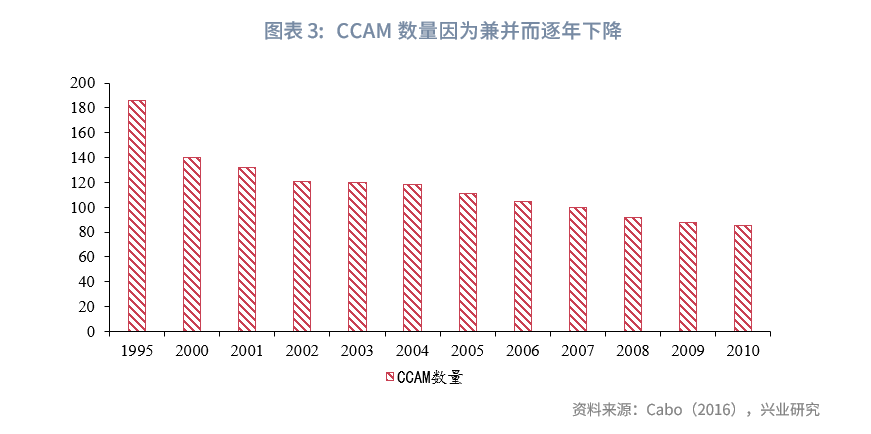

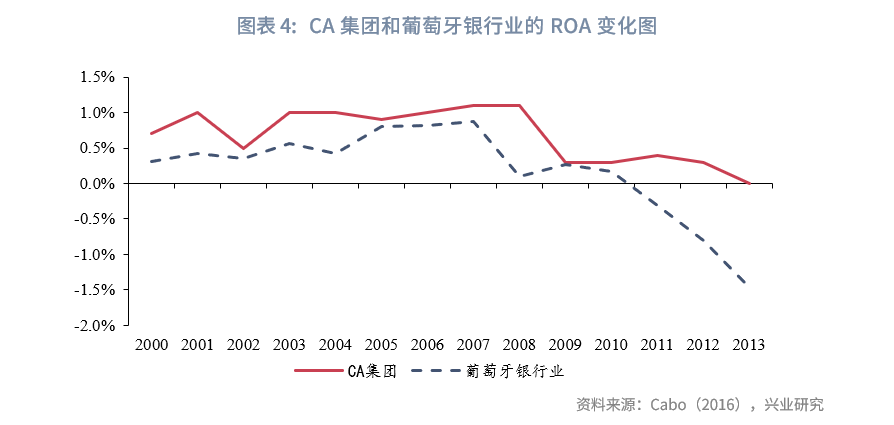

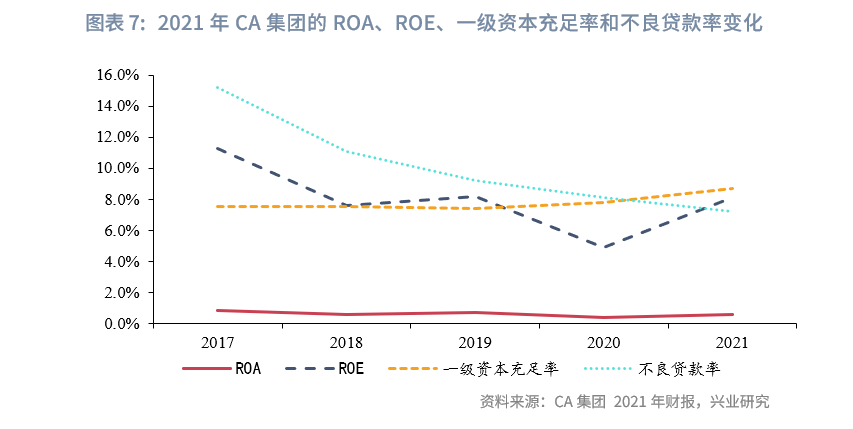

CCAM经过一个世纪的发展,大部分机构已经融入了农业信贷集团(Crédito Agrícola Group,简称CA集团),并受到中央合作农业信贷银行(Caixa Central,简称CC)和葡萄牙央行的监管。大部分的CCAM成立于1990年代以前,1990年代以后CCAM经过了大量的合并,业绩也有所提升。2008年全球金融危机和2010-2014年葡萄牙金融危机期间,CCAM业绩虽然有所下滑,但是相较于葡萄牙银行业来说仍旧表现较好,并未出现严重危机,其ROA并未变负。2009年葡萄牙国会修法扩展了CA集团的展业范围,以吸引更多会员和资金。

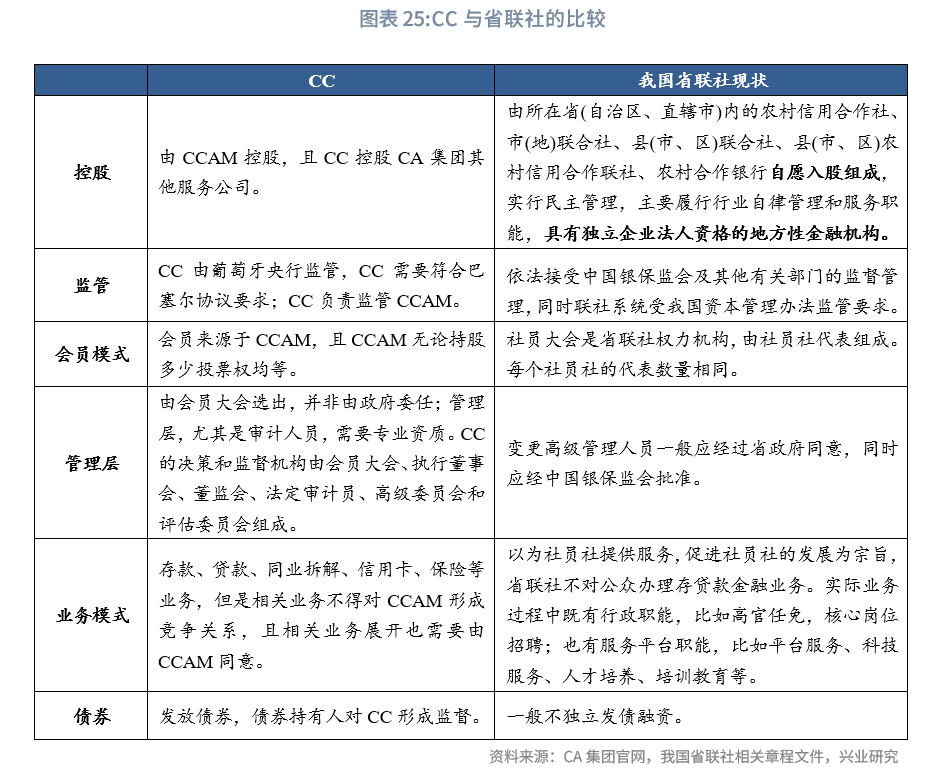

CC的决策和监督机构由会员大会、执行董事会、董监会、法定审计员、高级委员会和评估委员会组成。CCAM的管理和决策机构分别为会员大会、董事会、审计委员会和法定审计员。

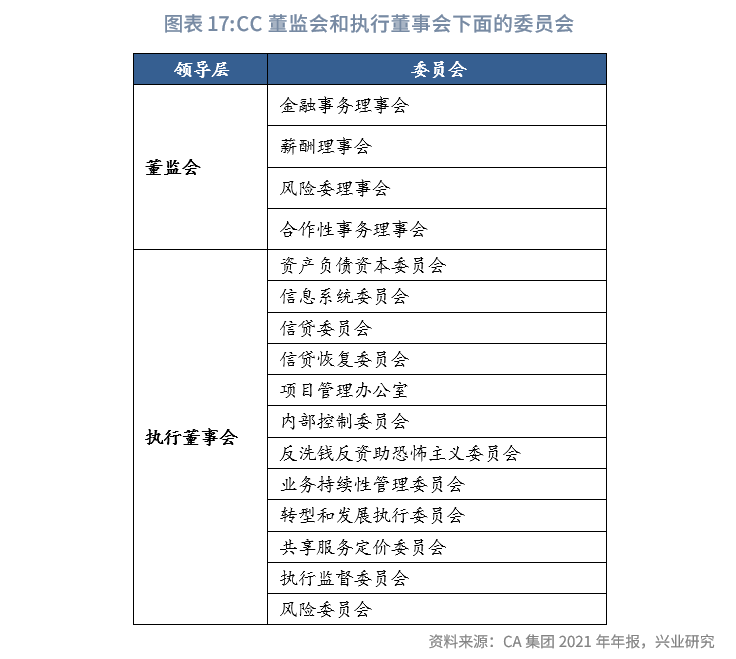

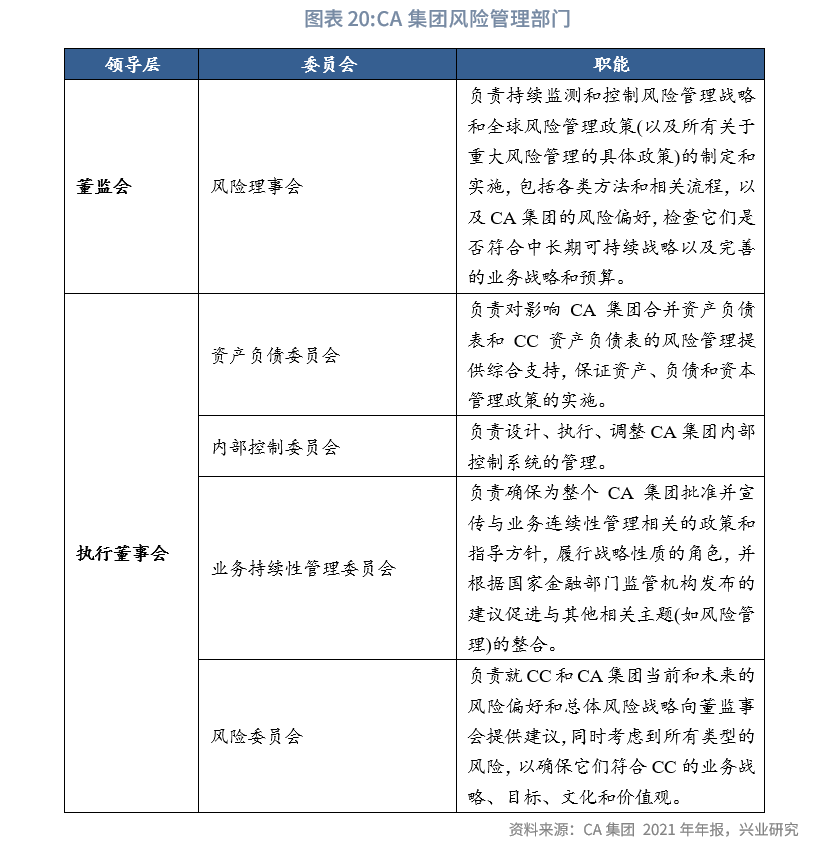

CA集团的风险管理主要由董监会的风险理事会和执行董事会的资产负债资本委员会、内部控制委员会、业务持续性管理委员会和风险委员会执行。

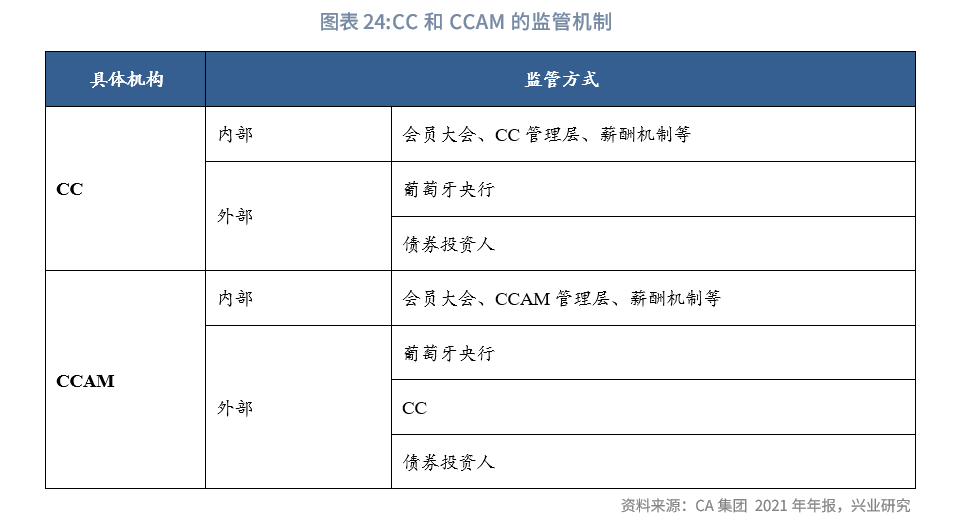

CA集团的监管模式分为外部和内部。从外部来看,葡萄牙央行是CC和CCAM的监管者。对于大部分CCAM,葡萄牙央行将大部分监管权限交给CC,但是相关监管规则仍旧主要由葡萄牙央行和葡萄牙国会制定。此外,CCAM还受到债券投资人通过债券市场的监督。从内部来看,CCAM受到CCAM会员民主投票机制的监督以及董事会、内部控制和审计以及内部会员对管理层的绩效评估,薪酬机制对于管理层等方面的约束和监督。

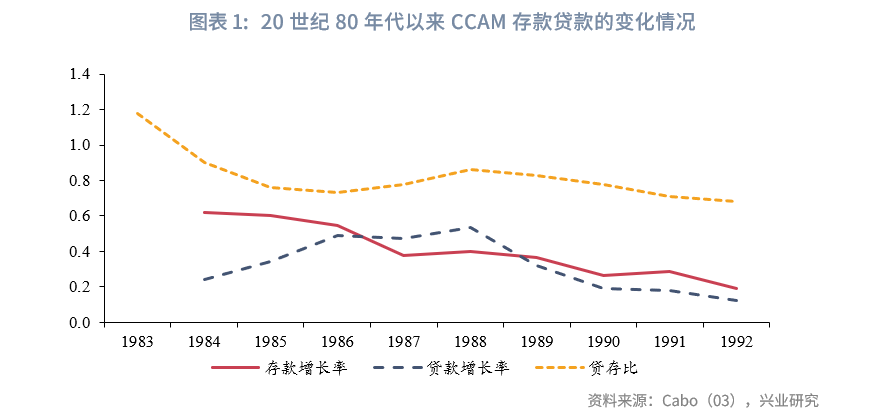

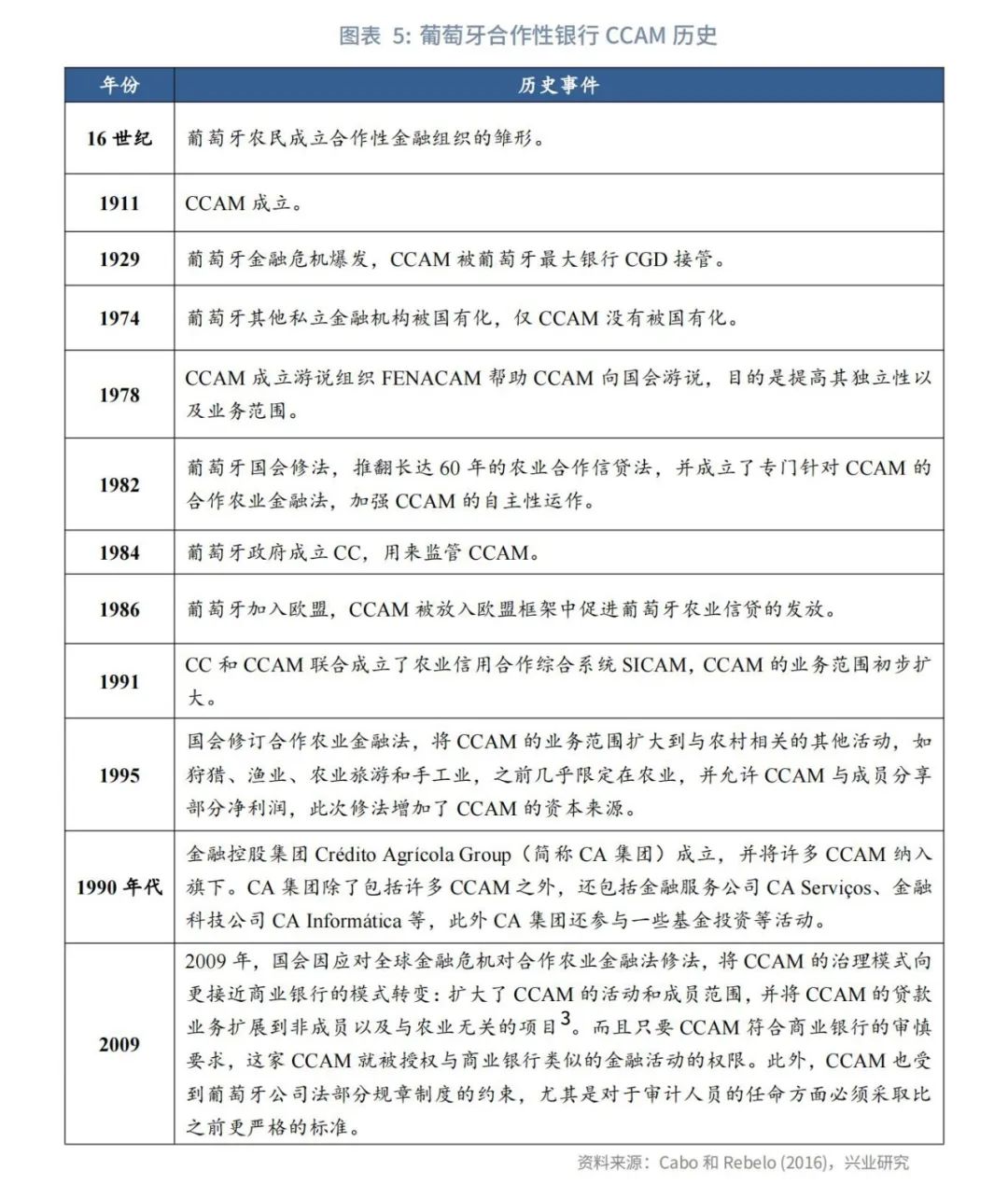

葡萄牙农业合作性金融机构发展历程较为曲折,早年独立运作且以支农目的为主,后续又被政府金融机构接管,而后又被允许独立发展,且业务范围不断扩大,但仍旧未偏离支农的初衷。由于其资料较为详实,因此本文总体介绍葡萄牙农业合作性金融机构的发展历程,以及治理和监管等内容。葡萄牙的农业合作性金融组织全称叫合作农业信贷银行(Caixas de Crédito Agrícola Mútuo,简称CCAM),是葡萄牙起源于支农为目的的一类合作性金融组织,由多家合作性银行组成。CCAM成立于1911年,其成员由低收入农民组成,早期成立之初CCAM遇到各类问题,比如资金挪用、欺诈等问题。尽管如此,在1929年金融危机前,CCAM的数量仍在不断上升。1929年美国大萧条引发葡萄牙金融危机之后,CCAM被葡萄牙国营银行(Caixa Geral de Depósitos,简称CGD)接管。此后直到1950年之前,CCAM表现都较差,其中每5家CCAM就有2家倒闭。直至1970年代中期前,CCAM在葡萄牙银行业中的地位都还比较低,其存款和贷款仅占银行总存款和总贷款的1%。1974年,葡萄牙除了CCAM以外的本土私有金融机构被国有化。1982年,葡萄牙为农业合作性信贷设立了专门的合作农业金融法,并将CCAM从CGD剥离出来,独立运作。1984年,葡萄牙成立中央合作农业信贷银行(Caixa Central,简称CC),负责监督CCAM的运行。1986年,葡萄牙加入欧盟并在欧盟框架下提高了其农业信贷发放的水平。整体来说,1980年代借助各项改革,CCAM的存款和贷款迅速上升,其贷存比也从1983年的1.18下降至1992年的0.68[1]。

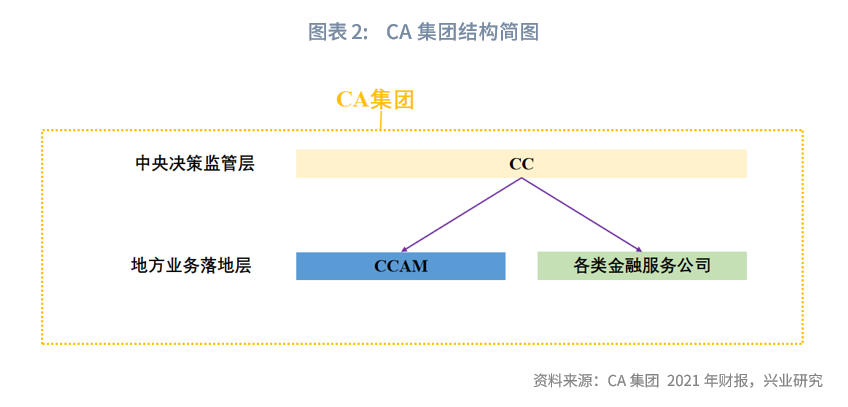

1991年,葡萄牙政府允许CCAM作为CC的代理,从事之前CCAM作为单独实体无法从事的部分业务。1995年,国会修订合作农业金融法,将CCAM的业务范围扩大到与农村相关的其他非纯农业类活动,如狩猎、渔业、农业旅游和手工业,之前几乎限定在农业,并允许CCAM向成员返还部分净利润。这次修法提高了CCAM吸引新成员以及融资的能力,增加了其资本来源。此外,1990年代,金融控股集团Crédito Agrícola Group(简称CA集团)成立,将CC与多数CCAM囊括其中。CA集团除了包括许多CCAM之外,还包括金融服务公司CA Serviços、金融科技公司CA Informática等等。2008年金融危机和后续的2010-2014年葡萄牙金融危机,对葡萄牙经济造成了较大冲击,但与陷入整体危机的葡萄牙银行业相比,CA集团的经营状况虽然有所下滑,但其ROA也一直并未变负。

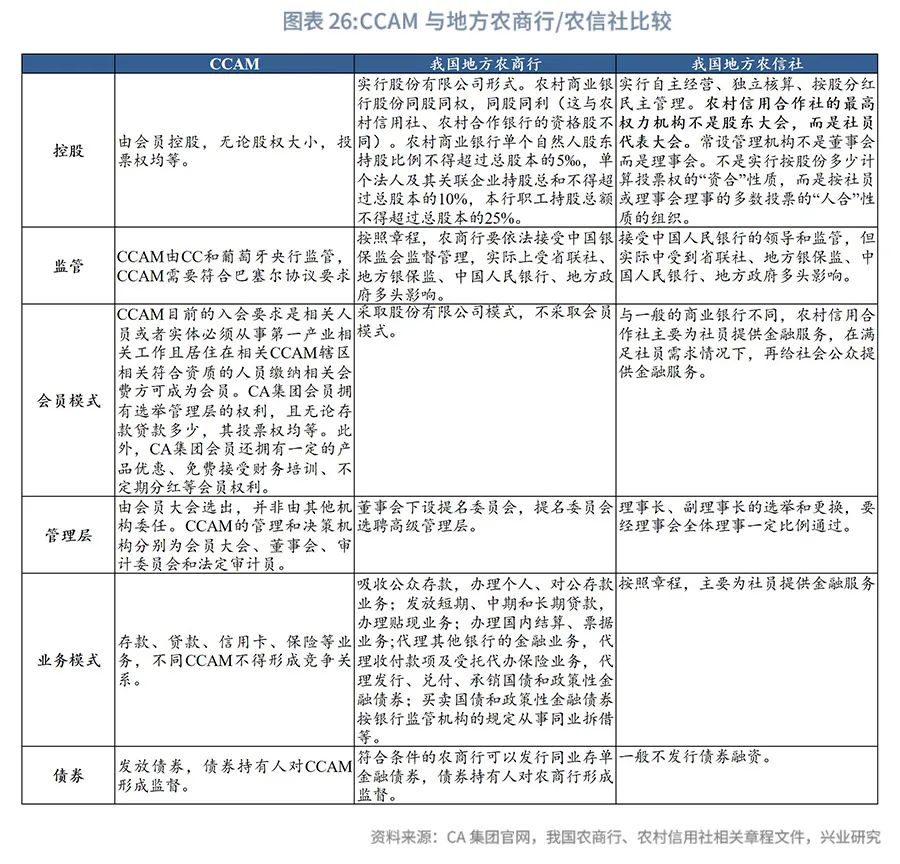

进入21世纪,CCAM遇到了诸多挑战,尽管对其产品采取优惠政策以吸引新会员加入,但是效果不佳,2000-2010年CCAM客户数下降了25%。2009年,为应对全球金融危机以及CCAM持续不断流失的客户数,葡萄牙国会对合作农业金融法进行了修改,将CCAM的治理模式朝着葡萄牙商业公司法中规定的盈利公司的治理模式靠拢,扩大了CCAM的活动和成员范围,并将CCAM的贷款业务扩展到非成员以及与农业无关的项目。此外,只要CCAM符合商业银行的审慎要求,这家CCAM就被授权办理与商业银行类似金融业务的权限。此举使得CCAM在农业产业遭受衰退的情况下获得了更多的资金来源[2]。CCAM目前的入会要求是相关人员或者实体必须从事第一产业相关工作且居住在相关CCAM辖区,符合资质的人员缴纳相关入股资金后方可成为会员兼股东。CA集团会员拥有选举管理层的权利,且无论存款贷款多少,其投票权均等。此外,CA集团会员还拥有一定的产品优惠、免费接受财务培训、不定期分红等会员权利。

CCAM秉承着为会员服务为主要目标,并不纯粹追求盈利,其口号之一为:“Profit is not an obsession, it is a consequence(利润不是一种执着,而是一种结果)。”尽管其展业范围已较最初的全部支农的范围有所扩大,但农渔业贷款仍旧是CCAM最大的贷款发放类别,占比为16.9%(2021年),远高于葡萄牙农业GDP占比(2.2%)。

近年来CA集团的ROA维持在0-1%的范围,一级资本充足率维持在7.4-8.7%之间,ROE维持在4.9%-11.3%之间,不良贷款率从2017年的15.2%下降至2021年的7.2%。

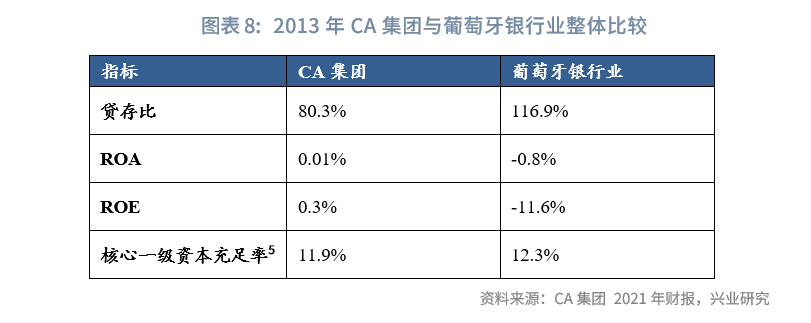

在2010-2014年葡萄牙金融危机期间,相较于葡萄牙其他银行,CA集团并未陷入严重危机。截至2013年,与葡萄牙银行业整体相比,CA集团的贷存比为80.3%,低于葡萄牙银行业平均的116.9%,显示其风险偏好较低,其ROA和ROE也高于葡萄牙银行业的平均水平。相关表现与Mäkinen(2015)等学者研究发现欧洲合作性银行比商业银行表现更好的结果一致,背后原因可能是合作性组织自下而上的机制、熟人文化、地方经营、不以短期盈利最大化的商业模式以及完善的多层级互助合作体系降低了其经营风险,降低了其过度扩张和从事高风险业务的可能性[4]。

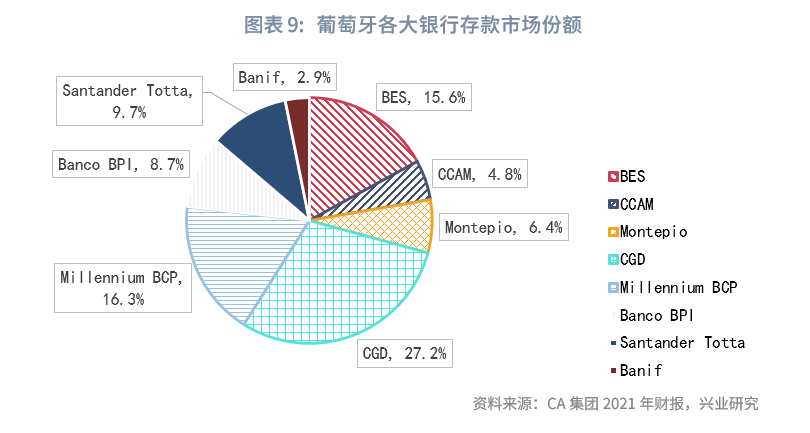

CCAM存款市场份额为4.8%,在葡萄牙银行业排在第7位。

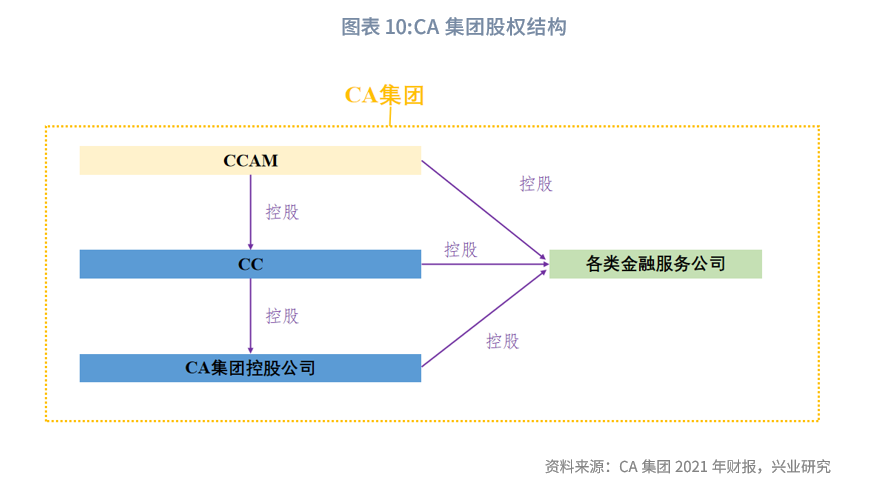

葡萄牙的农业合作银行体系由CC和CCAM组成。CC、CCAM与控股公司Crédito Agrícola SGPS共同控股CA集团内几家金融服务类公司形成了CA集团。此外,CCAM对CC进行控股。截至2010年,葡萄牙共有85家CCAM,其中有5家CCAM不属于CA集团。其中,退出CA集团需要较为复杂的流程。此外,此类非CA集团的CCAM受到葡萄牙央行监管,而非CC监管。

CCAM遵循传统的合作原则:实施会员民主制,即会员不论股权多少,其投票权均等。根据合作农业金融法, CCAM是具有合作性质的信贷机构,其目标是为其会员开展农业信贷业务以及从事一些传统银行职能。合作农业金融法规定,CCAM应以有限责任的合作形式创建,并应在不以利润为目标的情况下,寻求满足其会员的经济、社会和文化需求和愿望。CCAM与银行在结构上和经营目标上都有区别:葡萄牙法律规定银行必须以公众有限公司的形式经营,因此是以盈利为目标的机构。此外,合作农业金融法对CCAM展业区域、会员构成和展业范围进行了限制。从外部来看,葡萄牙央行是CA集团的监管者。对于CA集团旗下的CCAM,葡萄牙央行将大部分监管权限交给CC,但是相关监管大纲仍旧大体由葡萄牙央行以及合作农业金融法规定。CC确保CCAM满足流动性等各类规定。而CC和CCAM整体都要受到葡萄牙央行关于偿债和流动性的规定。CC负责代表CCAM。此外,CC负责统计CA集团旗下CCAM的财务状况,并编制CA集团的合并报表。葡萄牙央行还规定CC可以制定如下事项:(1)确保CA集团内机构满足偿还以及流动性相关的规定;(2)贷款发放以及担保规则;(3)员工培训;(4)设置新的分支机构;(5)办公室运作和安全性规则。此外,CC还被授权全面监督CCAM的行政、技术以及融资等事宜;在危机状况下,CC可以通过派驻代表的方式直接干预CCAM的日常运营。此外,如果CCAM严重违反CC规定并使得CCAM陷入严重问题的时候,CC可以罢免并解雇其管理层,并任命临时管理人员。

CCAM的客户绝大多数并非会员,任何葡萄牙国民都可以在CCAM开设账户、放入存款、获取贷款以及从事在法律规定下CCAM允许从事的其他金融活动。截至2013年,CA集团有120万名客户,其中会员占1/3,约为40万人。CC规定CCAM可以自行为其产品定价,但须遵守CC的规章制度。CCAM的业务被限制在其辖区内,如果不同的CCAM因为业务起纠纷,CC会介入调解,确保不同的CCAM遵守“非竞争”原则。任何新的CCAM成立均需得到CC的批准。CC是个合作性金融机构,提供全方位的银行服务,并与葡萄牙其他大型银行竞争。然而,CC不得与CCAM竞争,如果CC要成立与银行同类性质的分支机构,则必须得到同一辖区CCAM的同意。此外,CC为CA集团下面的所有CCAM机构制定共同的银行业政策,行使“央行”功能。例如,某些CCAM的过剩流动性会被存入CC,CC可以使用这些过剩的资金用于向非第一产业发放贷款或者向货币、外汇、资本市场进行投资。CC会向CCAM以市场利率支付流动性存款利息,也会向CCAM收取咨询费用。然而,CC不得以盈利为目的与CCAM进行资金往来。CC的全部会员由CCAM组成,而且CCAM通过入股CC获取部分收益。与CCAM的情况相似,CC的资本也可以通过吸收新会员,提高股份或者转移准备金来提高。CC的股利发放受到相关规定约束并且需得到会员大会(General assembly)批准。单个CCAM如果运作不佳还可能被CC要求与其他CCAM强行进行合并。CC与CCAM还彼此为对方负债义务提供担保。CC为CCAM的负债义务提供担保,即便这些负债义务开始时间早于CCAM加入CA集团的时间。

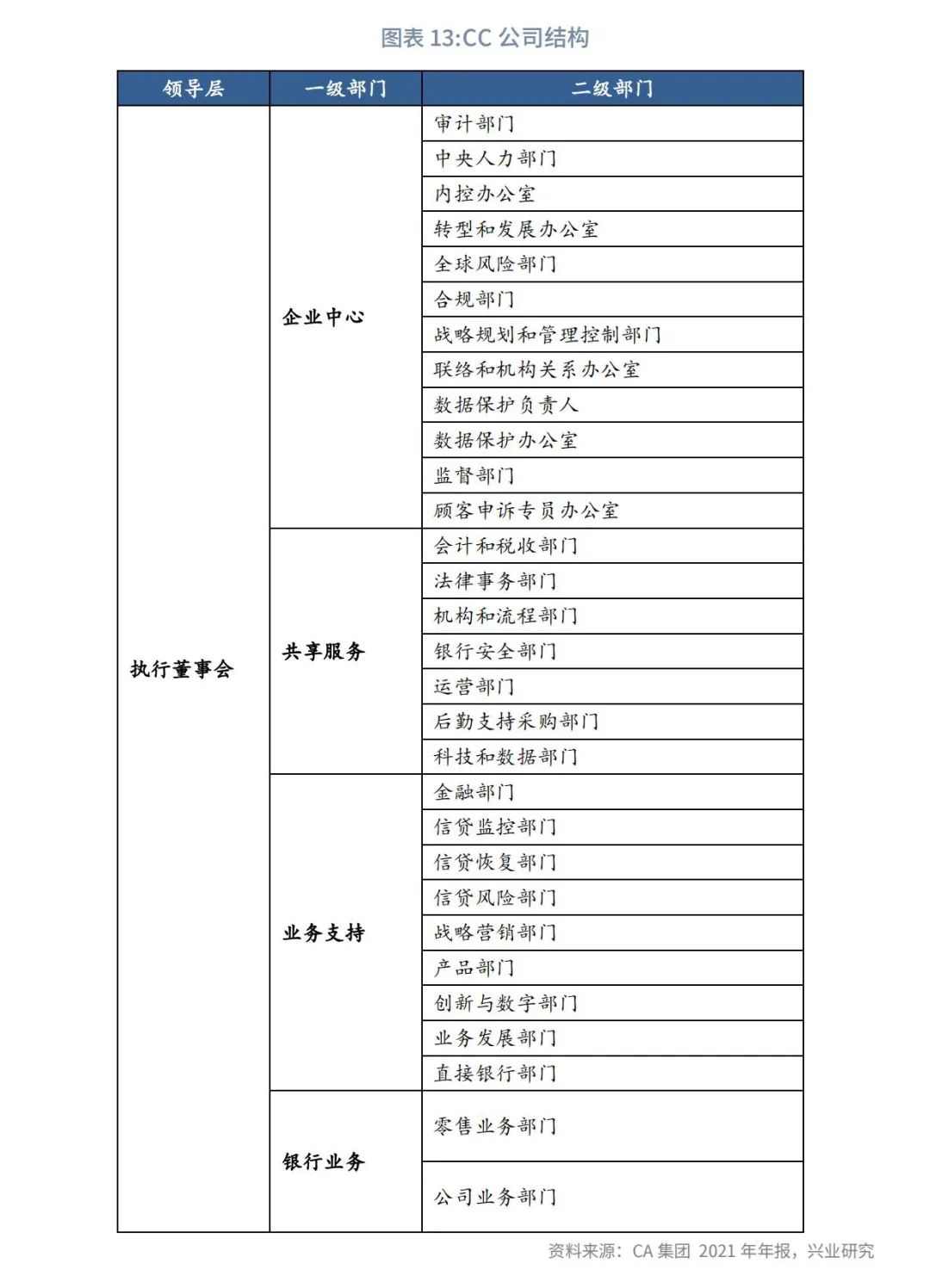

CC的具体公司结构由企业中心(Corporate center)、共享服务(Shared services)、业务支持(Business support)和银行业务(Banking business)四个一级部门和所属二级部门组成,执行董事会负责领导一级和二级部门工作[6]。

CC的决策和监督机构由会员大会(General meeting)、执行董事会(Executive Board of Directors)、董监会(General and supervisory board)、法定审计员(Statutory auditor)、高级委员会(Superior Council)和评估委员会(Evaluation committee)组成。CC的治理结构在北欧地区较为普遍。CC的会员大会成员来自于CCAM,每个会员投票权均等,拥有选举、任命CC管理层、审查年报等权限。会员大会设有董事会,其成员由CCAM专门委派并由会员大会投票批准任命,代表各个CCAM。会员大会董事会任期为3年,由主席、副主席和秘书组成。会员大会每年召开两次常规大会,在特殊情况下可召开非常规大会。

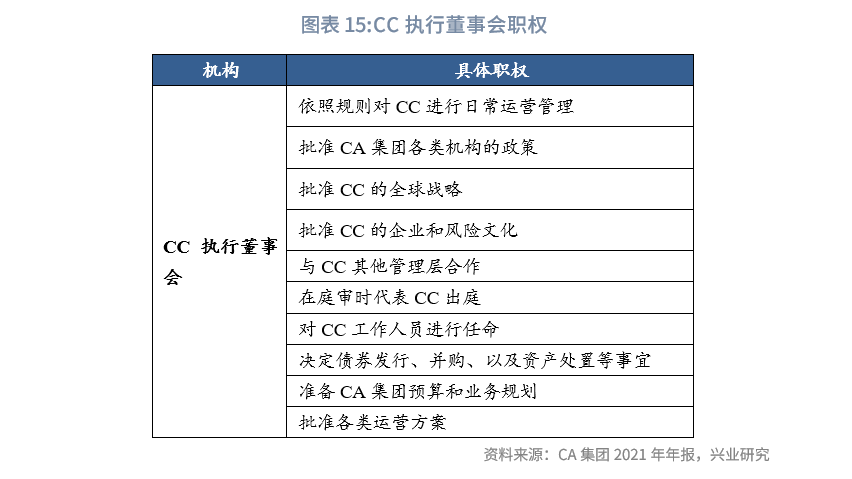

CC的执行董事会由5名成员组成,包括1名主席和4名董事,由会员大会选举批准产生,其职能包括日常对CC的运营以及参与对CC一二级部门的管理等。CC规定执行董事会每个月至少召开1次会议。

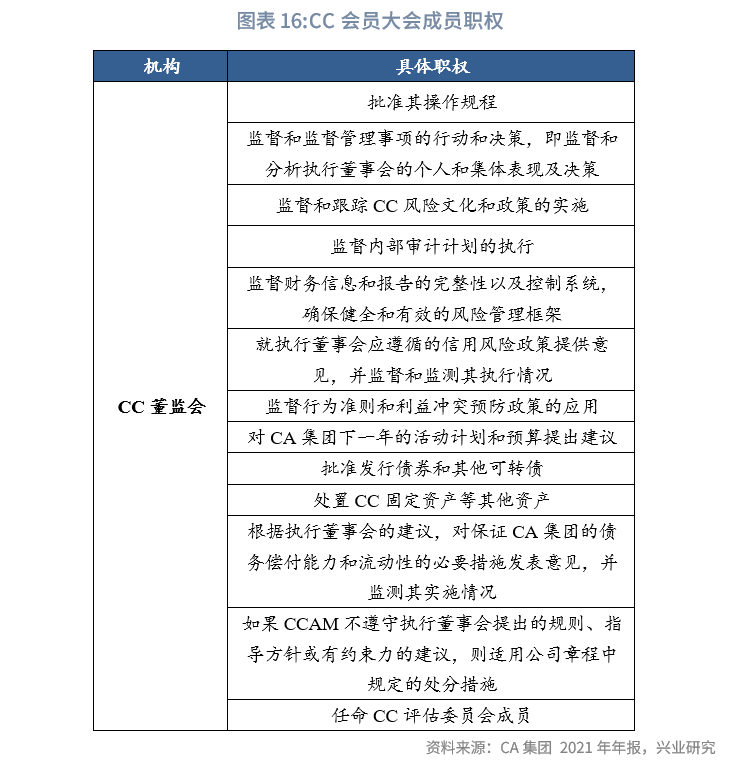

CC董监会的成员也由会员大会选举产生,共有9人。其中,5名成员并非由CCAM专门委派,而是独立于CCAM的成员,并不直接代表CCAM。剩余的4人由CCAM专门委派,代表CCAM,定期由不同的CCAM轮流委派。所有董监会成员均须得到会员大会投票批准任命。董监会规定每个月必须召开一次会议。

董监会和执行董事会下面还成立了相关的委员会,负责具体事务。委员会成员由董监会和执行董事会任命。

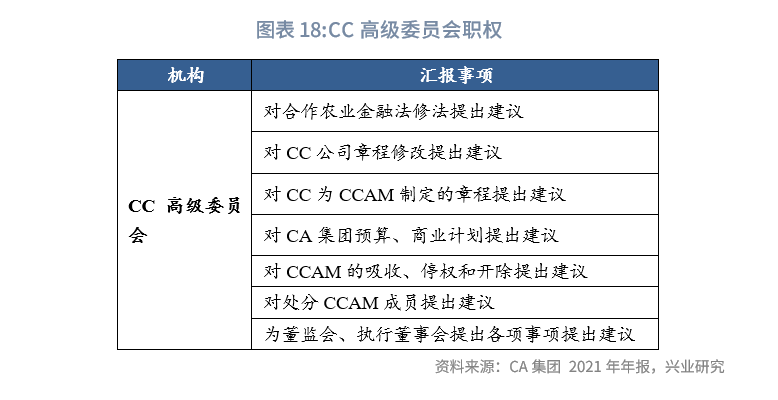

法定审计员由董监会下面的金融事务理事会提名,并由会员大会投票批准。法定审计员根据规定负责为公司账目进行一切必要的核查工作,其任期为3年。目前CC的法定审计员为会计公司PwC在葡萄牙的合伙人。法定审计员也由会员大会投票批准任命。高级委员会的成员有9人,均由CCAM专门委派,代表各个CCAM,并由会员大会投票任命。高级委员会设有主席、副主席以及其余7名成员。高级委员会主要以建议权为主,主要向执行董事会和董监会汇报。

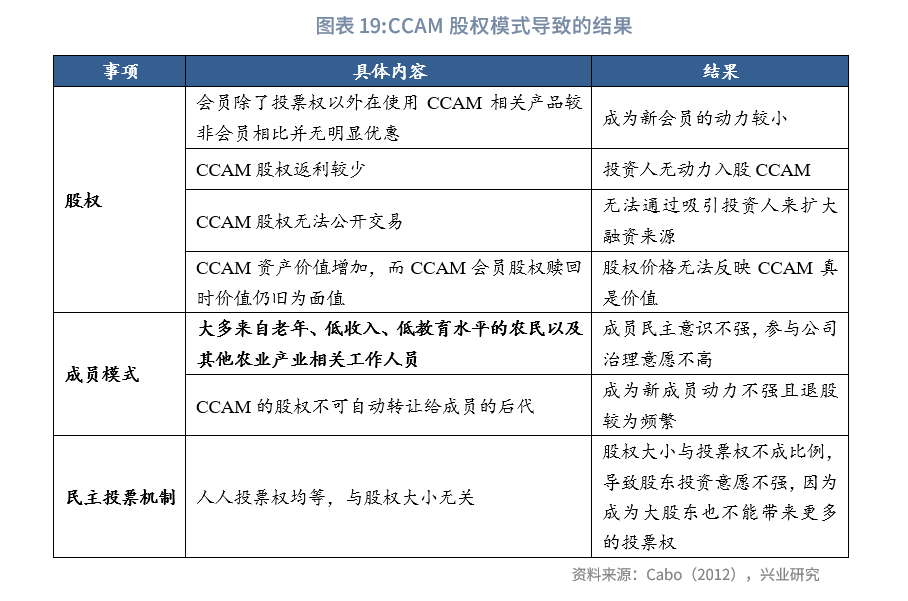

评估委员会由3名不在CC管理层任职的CCAM成员组成,其主要职能是评估各个管理人员的任职资格,受到相关CCAM的委派,经过会员大会投票批准任命。CCAM的管理和决策机构分别为会员大会(General assembly)、董事会(Board of directors)、审计委员会(Audit board)和法定审计员(Statutory auditor)。CCAM的治理模式在南欧较为普遍。CCAM的最高管理机构为会员大会。根据规定,会员大会的全部成员由会员组成。会员大会负责选举管理层、批准管理层的报酬、监督管理层并在如解散公司、合并以及修改公司细则等问题做出表决决定。会员不论股份大小都是一票。每年召开两次大会,大会期间负责审核当年财报以及批准来年预算及活动等事宜。董事会是CCAM的主要决策机构。董事会作为会员的受托代理人,有正式的权力和法律责任,以会员的最佳利益行事。董事会成员由会员大会选举产生,并对大会负责,一般为5人或者7人。董事会的决定是集体作出的,其责任和义务也由集体承担。一般情况下,董事会成员也是相关CCAM的会员,但是相关法规也允许聘请符合资质的非会员作为董事会成员。CCAM董事会成员无任期限制。CCAM章程规定董事会可将公司的部分运营管理权力委托给执行管理人或者职业经理人,但是董事会主席也是最高执行官。CCAM的执行管理人每个月必须向CCAM董事会汇报一次,CCAM董事会每周开一次会。CCAM审计委员会负责:(1)监督公司的管理层,确保其遵守法律和规章制度;(2)核实帐簿、会计记录和文件以及财务报表的准确性和及时性;(3)就该财政年度的管理报告及帐目提供意见。审计委员会也由CCAM会员大会选举产生,且根据葡萄牙公司法规定,其中一人必须本科学历且为财会相关专业。审计委员会每个季度至少召开一次会议。法定审计员由审计委员会提名,并由会员大会选举任命,其运作独立于审计委员会,主要负责对于CCAM各类账户的分析和认证。葡萄牙公司法也对法定审计员的资质有明确规定。Cabo(2012)从CCAM的股权模式、成员模式和民主投票机制方面分析认为,CCAM的治理和股权结构导致其无法吸引资本。这也是葡萄牙国会2009年修法扩大CCAM展业范围的重要动因之一[7]。

CA集团的风险管理主要由董监会的风险理事会和执行董事会的资产负债资本委员会、内部控制委员会、业务持续性管理委员会和风险委员会执行。

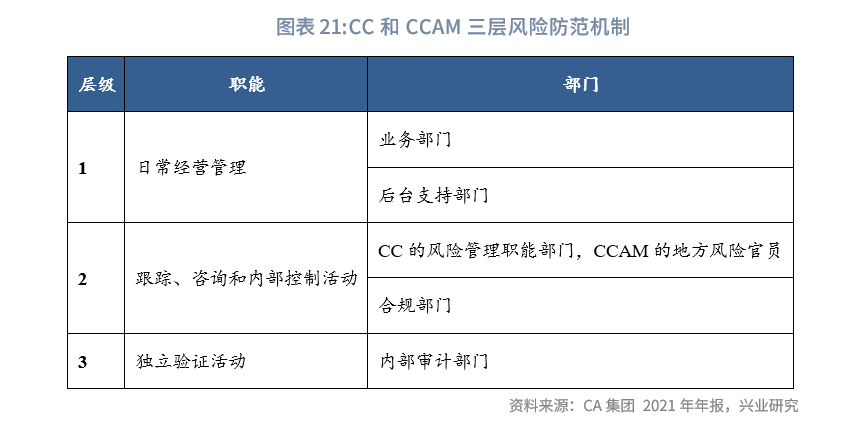

在管理层之下,CC和CCAM使用3层风险防范机制防范相关风险。

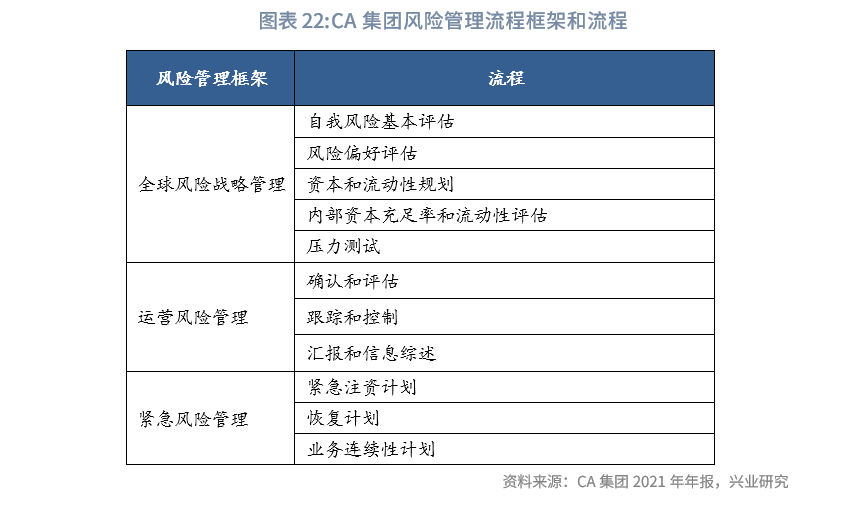

从具体风险管理流程来看,CA集团通过全球风险战略管理、运营风险管理和紧急风险管理三大框架展开。

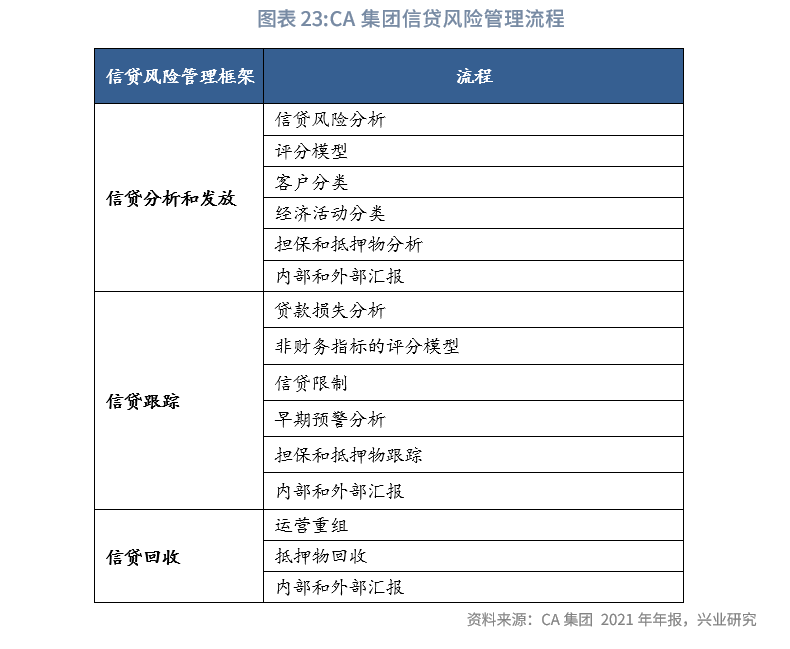

风险分为金融风险和非金融风险。其中金融风险主要包括信贷风险、利率风险、流动性风险和市场及汇率风险,非金融风险主要包括操作风险、房地产风险和ESG及气候风险等。CA集团对于所有类型的风险防范均制定了相关的规章制度,并在部分风险方面设有具体衡量指标。其中,信贷风险为CA集团最关注的风险。信贷风险预防规则每年经过管理层至少一次审核批准。评估流程分为信贷分析和发放、信贷跟踪、信贷回收。

此外,信贷风险管理中对不良贷款的管理为重中之重。CA集团不良贷款率从2020年底的8.1%下降至2021年底的7.2%,其中背后的原因是部分不良贷款得到核销,此外部分坏账资金得到追回。利率风险方面,除了一系列规章制度外,CA集团会模拟利率增加200BP和降低200BP情况下对于债券、贷款、存款、衍生品等各类资产和负债造成的净利息收入和经济价值的影响,确保其符合葡萄牙央行的规定。流动性风险方面,CA集团使用流动性覆盖率、净稳定资金比率等指标衡量流动性。2019-2021年CA集团的流动性覆盖率分别为471%、433%和477%,符合监管规定。市场及汇率风险方面,CA集团使用VaR模型控制因为资产价格变动可能造成的市场风险。其中,对于交易类资金和非交易类资金,CA集团分别使用蒙特卡洛方法计算99%置信区间下15天和22天的风险值,结果显示其均低于300万和2000万欧元的VaR限制。而对于外汇风险防范方面,CA集团规定净外汇敞口最高限制为800万欧元。其中,2021年CA集团外汇敞口一直低于800万欧元。非金融风险方面,操作风险方面,CA集团有严格的内部流程防范相关风险,并根据监管规定预留足够资本覆盖潜在的操作风险。房地产风险方面,CA集团每年会制定房地产敞口相关目标,2021年的目标为减少至4亿欧元,结果为3.86亿欧元,完成了相关目标。CA集团的监管模式分为外部和内部。从外部来看,葡萄牙央行是CCAM的监管者。此外,CCAM还受到债券投资人通过债券市场的监督,但由于CA集团并不公开在股票市场发行股票,因此CA集团缺乏二级市场股权投资人的监督。从内部来看,对于CA集团内的CCAM,葡萄牙央行将大部分监管权限交给CC,但是相关监管大纲仍旧大体由葡萄牙央行以及国会制定的合作农业金融法规定。CC确保CCAM满足流动性等各类规定,并通过制定规章制度和定期检查来确保CCAM满足监管要求。此外,CCAM受到CCAM会员民主投票机制的监督以及董事会、内部控制和审计以及内部会员对管理层的绩效评估,薪酬机制对于管理层的约束和监督。

与其他国家如德国的合作性银行表现类似,葡萄牙CA集团的表现相较于葡萄牙其他金融机构长期表现较好,其ROA长期高于葡萄牙银行业的平均水平,且在2011-2014年葡萄牙金融危机期间并未像如CGD等其他葡萄牙大型银行那样由于严重亏损而需要国家救助的境地。值得关注的是,葡萄牙CA集团的股权模式和监管模式与中国各省联社改革前相似,其中中央合作性银行(CC)由地方合作性银行(CCAM)控股,且CC负责监督CCAM。从细节比较来看,葡萄牙CA集团的模式与国内仍有不同。下文进行了对比和总结。

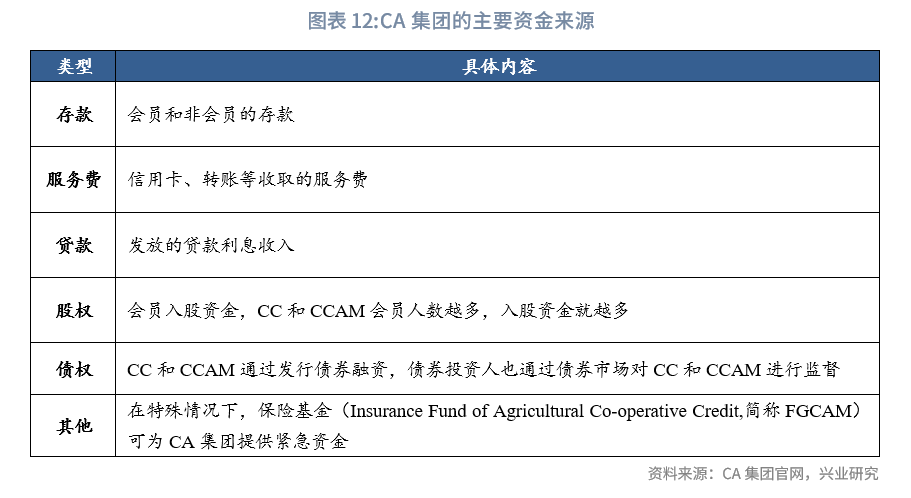

CA集团:全称为农业信贷集团(Crédito Agrícola Group,简称CA集团),是包括CC与CCAM在内的金融控股集团。CA集团还包括金融服务公司CA Serviços、金融科技公司CA Informática等等。CC:全称为中央合作农业信贷银行(Caixa Central,简称CC),负责监管CCAM。CCAM:葡萄牙的农业合作性金融组织全称叫合作农业信贷银行(Caixas de Crédito Agrícola Mútuo,简称CCAM),是葡萄牙起源于支农为目的的一类合作性金融组织,其旗下由多家合作性银行组成。CGD:葡萄牙最大的国营银行(全称为Caixa Geral de Depósitos,简称CGD),曾长期接管CCAM,直到1980年代被剥离,CCAM恢复独立运作。SICAM:全称为农业信用合作综合系统(Integrated System of Agricultural Cooperative Credit,简称SICAM),是CC与CCAM合并成立的组织。FGCAM:全称为农业合作信贷保险基金(Insurance Fund of Agricultural Cooperative Credit,简称FGCAM),为CCAM客户的存款提供担保并且在CCAM陷入破产重组阶段提供重要支持。1. CA集团, 2021年年报, [EB/OL], 2022/5/10, [2023/02/15], https://www.creditoagricola.pt/-/media/42dc402e2a32445db50e0faf16316e76.pdf。3. Paula Cabo和João Rebelo, 2016. "The Portuguese Cooperative Credit System," 《Credit Cooperative Institutions in European Countries》, Springer。4. Paula Cabo,2012. “Essays on Governance and Failure of Co-operative Banks: The Portuguese Agricultural Credit Co-operatives”,[EB/OL],[2023/2/15], https://bibliotecadigital.ipb.pt/bitstream/10198/8788/1/TESE.pdf。5. Paula Cabo, 2004. “As Fusões no Sistema Integrado de Crédito Agrícola Mútuo Português”,[EB/OL], [2023/02/15], https://bibliotecadigital.ipb.pt/bitstream/10198/5812/1/As%20Fus%c3%b5es%20no%20SICAM-CDROM.pdf。6. Mäkinen & Jones, 2015. “Comparative efficiency between cooperative, savingsand commercial banks in Europe using the frontier approach”,《Annals of Public andCooperative Economics》, 86, 401–420。[1]Paula Cabo, 2004. “As Fusões no Sistema Integrado de Crédito Agrícola Mútuo Português”,[EB/OL], [2023/02/15], https://bibliotecadigital.ipb.pt/bitstream/10198/5812/1/As%20Fus%c3%b5es%20no%20SICAM-CDROM.pdf。[2]Paula Cabo和João Rebelo, 2016. "The Portuguese Cooperative Credit System," 《Credit Cooperative Institutions in European Countries》, Springer。[3]尽管扩大了范围,对非农目的的贷款和业务仍旧受到约束。非第一产业会员数量不得超过单个CCAM会员数量的35%。在特殊情况下,葡萄牙央行可以将比例提高至50%。[4]资料来源:Mäkinen, M., & Jones, D, 2015. “Comparative efficiency between cooperative, savingsand commercial banks in Europe using the frontier approach”, 《Annals of Public andCooperative Economics》, 86, 401–420。[6]CA集团, 2021年年报, [EB/OL], 2022/5/10, [2023/02/15], https://www.creditoagricola.pt/-/media/42dc402e2a32445db50e0faf16316e76.pdf。[7]Paula Cabo,2012. “Essays on Governance and Failure of Co-operative Banks: The Portuguese Agricultural Credit Co-operatives”,[EB/OL],[2023/2/15], https://bibliotecadigital.ipb.pt/bitstream/10198/8788/1/TESE.pdf。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。