杠杆率、债务周期与金价(上篇)

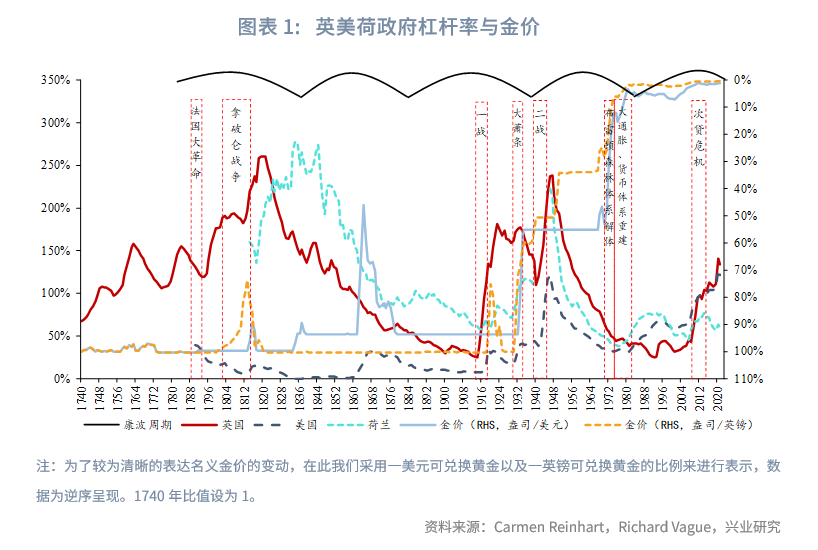

1740年至今,主导经济体一共经历过两次完整的债务周期,目前是第三次长期债务周期末端。前两次长债周期的结束都伴随着大规模战争、货币体系的根本性变革以及全球秩序重塑。

2022年乌克兰危机以来,全球货币体系多元化加速。在美元信用体系之下,黄金虽然已经没有了货币功能,但仍是重要的美元信用对标物。我们分析了债务周期、货币体系变革与金价的关系,讨论了杠杆率对经济增长影响的临界值、美国政府杠杆率潜在极值以及对金价的影响。

在《兴业研究商品报告:杠杆率、债务周期与金价(上篇)20230208》中我们探讨了美国杠杆率与金价的关系。本篇我们将讨论债务周期、货币体系变革与金价。1740年至今,全球本位币(除金银外)一共出现过两次变更,分别是1750年前后英国取代荷兰成为全球综合实力最强的国家,1784年第四次英荷战争后,荷兰盾[1]让位于英镑;以及1900年前后美国取代英国成为全球综合实力最强的国家,第一、第二次世界大战后,英镑让位于美元。这两次本位币(除金银外)的变更,都伴随着全球货币体系的根本性变革,分别是1816年金本位制度的建立,以及一战后各国暂时放弃金本位制度和1931年之后多国彻底放弃金本位制度。可以发现,这两次货币体系变革前后,金价都出现过快速上涨。同时因为彼时本位币地位的变更都涉及战争,故而这两次货币体系变更前后,也是前两次全球主要经济体杠杆率峰值附近。当下乌克兰危机持续,全球货币体系多元化加速。在美元信用体系之下,黄金虽然已经没有了货币功能,但仍是重要的美元信用对标物。参考历史,杠杆率的波动存在什么规律,杠杆率临界值以及峰值可以达到多少,而这对金价又有何预示,我们将在本文展开分析。《旧约全书》中描述了每隔50年就要消除一次债务的必要性,即所谓的“禧年”[2]。不过从美国、英国、荷兰等经济体1740年至今的杠杆率数据来看,大型去杠杆100年左右才会出现一次,也就是达里奥所说的长期债务周期持续时间为75至100年(Dalio R.,2019)。在位的决策者往往希望通过各种方式延长债务周期,这或是实际债务周期长于理论长度的原因。长周期的债务数据较难获取,在此我们采用Richard Vague(2014)重建的美国、英国以及日本非金融私营部门杠杆率数据以及Carmen M. Reinhart和Kenneth S. Rogoff[3]编撰的美国、英国和荷兰政府部门杠杆率数据。统一取1740年为起点,对于起始时间晚于1740年的数据,则以其统计数据开始时间为起始点。1.1.1 1760年至1914年:私营经济被激活,英镑占据主导伴随着第一次工业革命(1760年代至1830和1840年代),1760年之后主要经济体生产率快速提升,私营经济被激活。伴随着银行信贷的快速发展,英国和美国非金融私营部门杠杆率稳步抬升。在生产力稳步抬升的同时,18世纪末欧洲内部联盟间战争不断。1784年第四次英荷战争英国打败荷兰[4],英镑取代荷兰盾成为世界储备货币,之后英国及其盟友(奥地利、普鲁士和俄罗斯)在拿破仑战争中(1799年至1815年)继续与拿破仑领导的法国作战。最后,在法国大革命(1789年)后约四分之一个世纪的频繁战争后,英国及其盟友在1815年获胜。这期间英国政府杠杆率快速上升,同期英国货币发行量最高时(1814年)相较1797年翻了2.4倍(约翰·H.伍德,2011)。1816年,由于顶不住议会和政府的压力,英格兰银行宣布1812年以前发行的货币可以兑现黄金,由此引发了一波汹涌的黄金挤兑,金价短期快速上升。同时在拿破仑战争期间,1812年美国趁机发动了美英战争(又称第二次独立战争),意图向加拿大进一步扩张领土,但最终加拿大民兵、原住民武装和英军组成的联合军队打退了美国的入侵。战争期间美国大量资本出逃,1814年美国州立银行不得不暂停兑换贵金属,这些州立银行的纸币大幅贬值,直到1816年美国第二合众国银行成立,美元币值才恢复稳定。同样在1816年,英国通过了《金本位制度法案》,从法律上承认了黄金作为货币的本位来发行纸币。1821年英国正式启用金本位制,此后直到一战爆发前,英国所奠定的金本位货币制度极大地促进了世界贸易和经济的发展。这段时期政府杠杆率稳步下降,非金融私营部门杠杆率在第二次工业革命期间(1870年至1914年)快速提升并首次超过政府杠杆率,私营部门真正成为了经济的主导力量。在此期间,黄金兑英镑的比值一直稳定,同时兑荷兰盾、马克、法郎以及日元等都保持稳定,只有美国较为例外。19世纪60年代,美国内战的巨额融资需求促使美国暂停黄金兑换,并印刷纸币以货币化战争债务,黄金相对美元一度出现大幅升值。1.1.2 1914年至今:美元渐成基石,全球开启债务驱动模式1900年左右,美国超越英国成为全球综合实力最强的国家,此时距离英国成为全球综合实力最强的国家已经过去了150年。1900年后英国非金融私营部门杠杆率小幅回落,而美国则持稳。第一次世界大战进一步拉开英美的差距,1915年之后耗资靡费的战争使得英镑价值剧烈波动,而美国的巨额黄金储备使得美元币值更为稳定,贸易商们开始将英镑结算变为美元结算。美国紧紧抓住了这一百年难求的机遇,积极鼓励本国银行向海外大举扩张。到20世纪20年代中期,一半以上的美国进出口贸易开始使用美元计价的商业汇票。而纽约联储银行的深度介入,使得纽约汇票贴现成本比伦敦低了整整一个百分点,源源不断的汇票如雪片般飞向纽约。到1924年,美元计价的商业汇票总额已经超过了英镑计价的一倍,美元在各国中央银行外汇储备中的比例第一次超过了英镑(宋鸿兵,2015)。在美国的呼吁下,1925年英国勉强恢复金本位制(金汇兑本位),但彼时英国的黄金储备和工业生产能力已经不足以支持金本位,恢复金本位使得英国竞争力进一步被削弱。英国经济一直休克了15年,1924至1929年欧美繁荣的5年经济快车没赶上,但1929年之后的十年大萧条却未能幸免。同期金汇兑本位制中内生的双重信用创造问题[5],使得美国开启了信用泛滥的过程,非金融私营部门杠杆率飙升,并最终造成了1929年的大萧条。大萧条之后英国私营部门杠杆率与美国一样也在1930年代初开始下降,并持续至二战结束。不过美国在1950年代经济活力就开始稳步回升,但英国经济活力恢复较慢,非金融私营部门杠杆率低位徘徊了近40年,直到1980年代全球开启债务驱动型经济增长模式,英国非金融私营部门杠杆率才开始稳步回升。1929年之后杠杆率变化的情况,我们已经在《兴业研究商品报告:杠杆率、债务周期与金价(上篇)20230208》中进行过详细阐述,在此不再赘述。从货币体系变革的角度来看,1920年代是美元与英镑第一次正面交锋,不过结果不如人意。1929年大萧条之后美国被迫选择孤立主义,暂时放弃对世界的领导权,而英国在1931年摆脱了金本位的枷锁,依托“帝国特惠制”,形成了强大的英镑割据势力,构成对美元的严峻挑战,各国进入短暂的疗伤期,直到第二次世界大战爆发。第二次世界大战带来了美元东山再起的良机。借助《租借法案》,美国打垮了英国的“帝国特惠制”,利用战后对英货款的致命条件,发起对英镑区的总攻。1949年和1967年英镑兑美元出现过两次一次性大幅贬值,此后英镑的地位完全被美元取代。这期间1934年美国经历过一次性金价重估,之后直至布雷顿森林体系解体,美元兑黄金的比值一直相对稳定,但英镑兑黄金却持续下行。二战后,黄金正式成为了美国信用的对标物。

完整版内容仅限PRO用户查阅

请登录“兴业研究”APP查看全文

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。