黄金具有超主权货币属性,当本位币(主权货币)信用转弱时,黄金超主权货币价值上升。2016年以来,黄金与美国政府杠杆率相关性明显加强,并在2022年超过与美元实际利率(黄金传统定价锚)的相关性。我们将在本文中分析美国杠杆率与金价的关系。

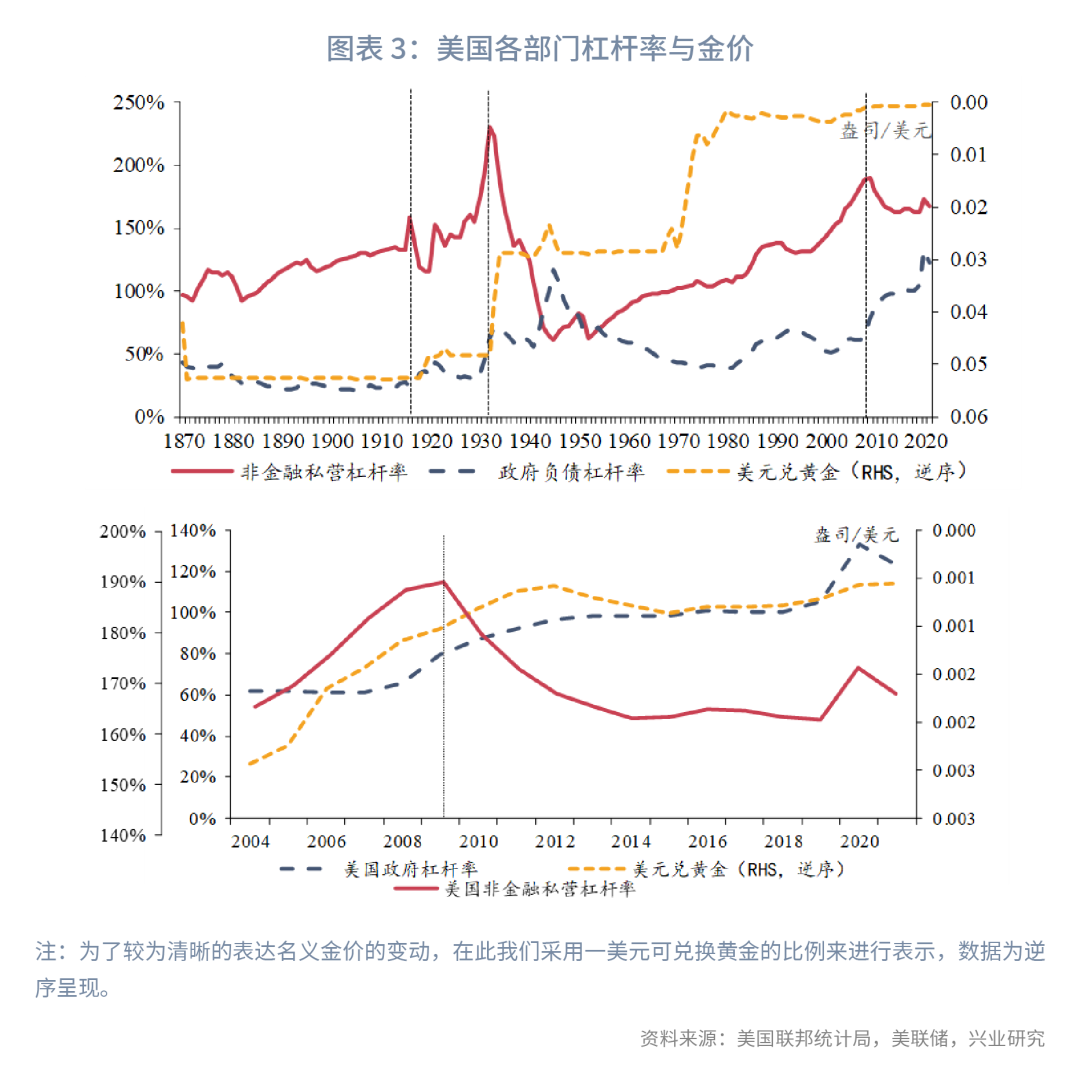

1920年代金价小幅上涨以及1934年金价一次性重估均伴随着非金融私营部门去杠杆以及政府部门加杠杆,金价与非金融私营部门杠杆率反向,与政府部门杠杆率同向,这一情况与当前类似。

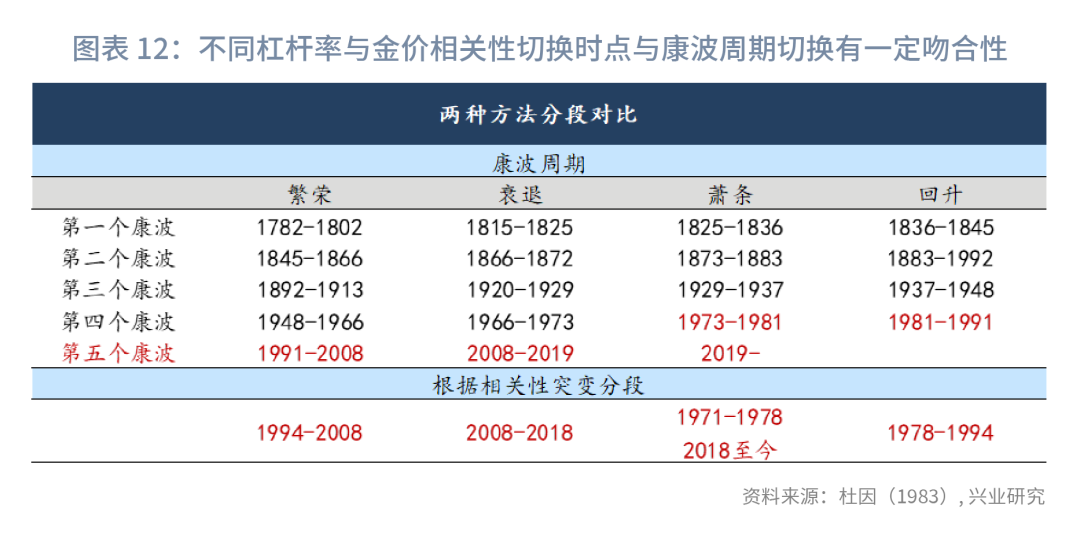

我们发现,美国各部门杠杆率与金价滚动相关性发生突变的时点与康波周期切换有着一定的吻合性。

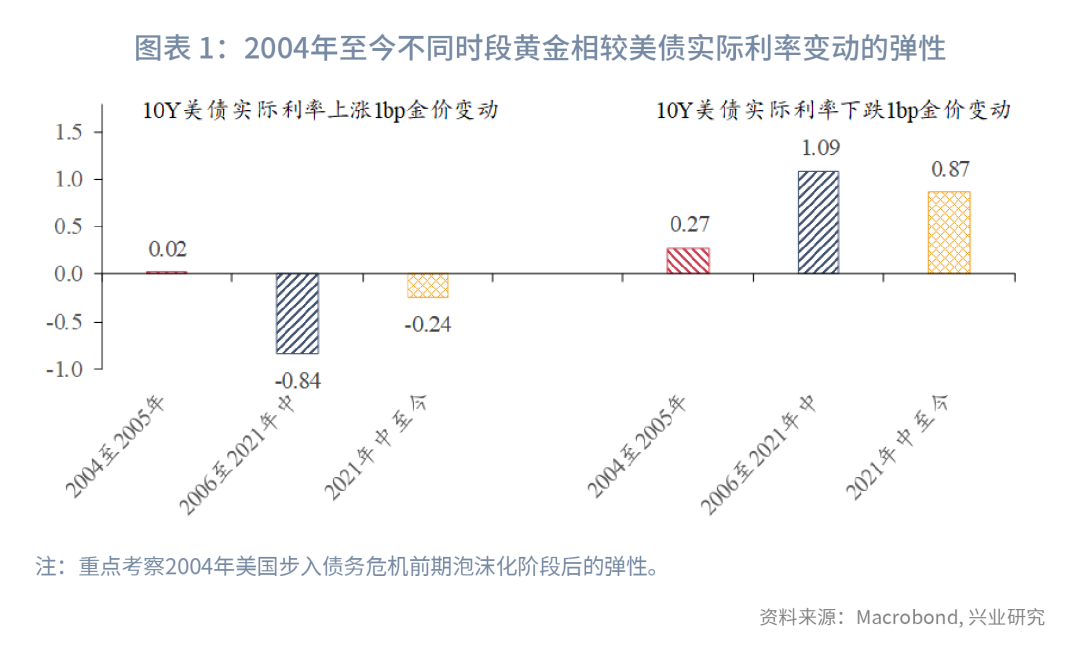

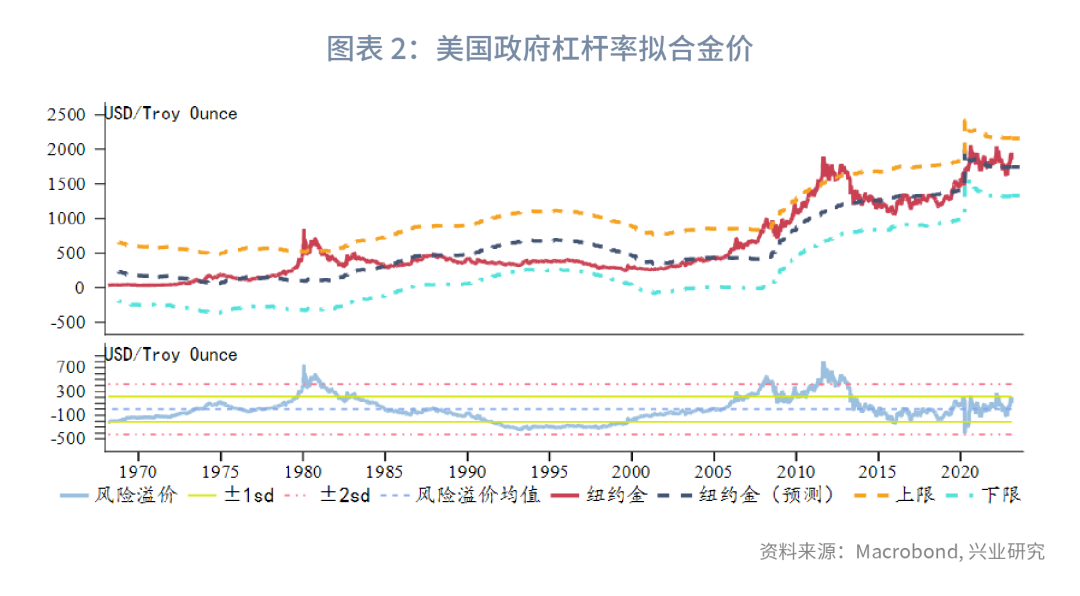

黄金具有超主权货币属性,当本位币(主权货币)信用转弱时,黄金超主权货币价值上升。政府杠杆率上升是主权信用逐渐转弱的标志之一。1980年以来,黄金与美国政府杠杆率维持着长期同向、短期相关性较弱的走势。不过2016年以来,黄金与美国政府杠杆率短期相关性明显加强,并在2022年超过了与美元实际利率(传统黄金定价锚)的相关性。因而将美国政府杠杆率加入黄金的定价模型开始变得重要,我们将在本专题中探讨美国政府杠杆率与黄金的关系,上篇聚焦于不同类型美国杠杆率与金价,下篇聚焦于债务周期、康波周期与金价。

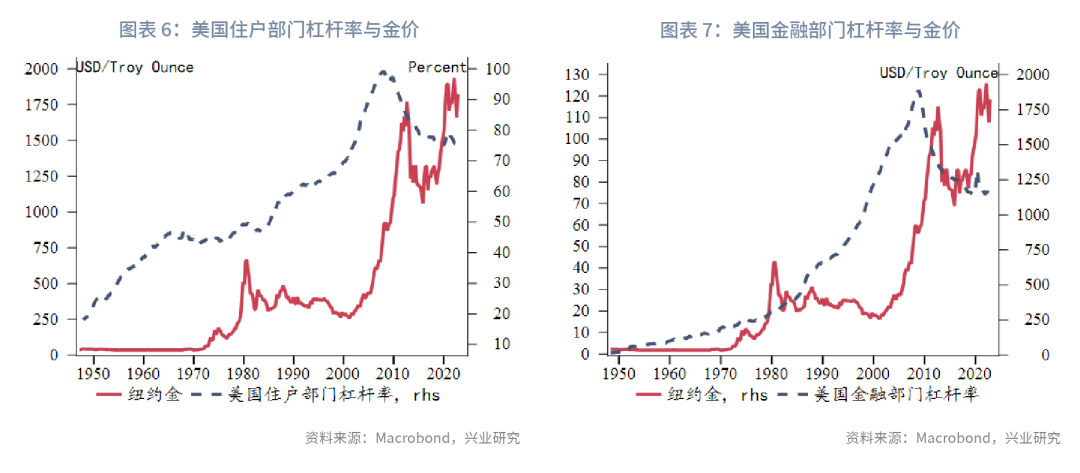

经济体的债务,通常可以划分为四个部门:非金融企业部门、政府部门、住户部门和金融企业部门,其中非金融企业部门、政府部门以及住户部门的债务余额与国内生产总值(GDP)之比被称为宏观杠杆率,非金融企业部门以及住户部门的债务余额与国内生产总值(GDP)之比被称为非金融私营部门杠杆率。宏观杠杆率反映了债务性融资规模与经济发展的比例关系,是防范化解金融风险、维护金融稳定的重要决策依据。而金融部门主要从事经营资产负债的业务,因此金融机构的负债水平并不能完全体现出其风险,通常将金融部门作为独立观察对象,考察其杠杆率。本章节中,我们将讨论美国各部门杠杆率以及宏观杠杆率与金价的关系。我们选取1870年第二次工业革命之后作为研究时段,因为正是从第二次工业革命开始,美国与英国的国家实力差距快速缩小,并逐渐替代英国成为全球综合实力最强的国家,在这个过程中美国的国家信用对于黄金才逐渐变得重要。1947年之前的数据采用美国联邦统计局公布的非金融私营部门以及政府部门杠杆率年度数据,1947年之后的数据采用美联储公布的美国政府部门杠杆率、非金融企业部门杠杆率、住户部门杠杆率以及金融部门杠杆率年度以及季度数据。1870年至今美国非金融私营部门杠杆率共经历了四个阶段,分别是1870年至1932年的加杠杆阶段、1933年至1945年的快速去杠杆阶段、1946年至2009年的加杠杆阶段以及2010年至今的小幅去杠杆阶段。相应的美国政府部门杠杆率经历了四个阶段,分别是1870年至1915年的去杠杆和底部稳杠杆阶段,1916年至1945年的加杠杆阶段、1946年至1981年的去杠杆和底部稳杠杆阶段以及1981年至今的加杠杆阶段。通常来讲,当私人部门经济扩张时,政府可以实现杠杆去化;而当私人部门经济萎缩时,政府部门需要加杠杆以托底经济。历史背景来看,19世纪伊始,美国教育实力快速提升、创新技术加速发展,这提供了美国在南北战争(1861年至1865年)后快速崛起的基础。1870年至第一次世界大战前,教育实力提升和创新技术发展帮助美国在第二次工业革命期间实现了巨大的生产力增长,美国国家实力不断提升,占全球经济产出和世界贸易份额不断增加,纽约成为世界金融中心,创新技术处于领先地位(Dalio R.,2020)。这段时期经济活力提升,美国非金融私营部门杠杆率稳步抬升,政府部门杠杆率稳步下降,并在1900年至1915年基本稳定。第一次世界大战后,货币贬值带来国家债务的大幅萎缩。随着债务、国内外政治关系完成重塑,主要经济体进入了“咆哮的20年代”,最终发展成为经济泡沫。当美联储在1929年收紧货币政策以抑制投机活动时,泡沫破裂,全球大萧条开始。胡佛政府的不干预原则导致情况继续恶化,1929至1932年美国GDP降幅达到50%,银行也遭遇挤兑,非金融私营部门杠杆率飙升,而政府部门负债仅小幅增加,这一情况直到1933年罗斯福总统上任。1933年3月就职后,罗斯福政府马上实施了一系列救市政策。上任伊始,罗斯福政府立即向所有银行提供资金以保证储户存款可以兑付,下令上交所有面值超过100美元的黄金、并以每盎司20.67美元的比率兑换成纸币。1934年1月,罗斯福宣布金价重估,一盎司金价由20.67美元调整为35美元,金价涨幅近70%,相当于美元一次性贬值超过40%。同时罗斯福政府创造了许多大型政府支出项目,包括就业计划、失业保险、社会保障支持以及有利于劳工和工会的项目,而这些项目均通过大幅增税和由美联储债务货币化的巨额预算赤字来支付。1935年开始,美国几乎所有经济指标均稳步回升,国民生产总值从1933年的742亿美元增至1939年的2049亿美元[1],美国非金融私营部门从1933年开始了快速去杠杆过程,直到第二次世界大战结束。而伴随美联储债务货币化,美国政府部门杠杆率自1933年至1935年快速抬升,此后小幅下降至1940年。1941年珍珠港事件后,美国加入欧洲和太平洋战争[2],政府部门杠杆率经历了又一次的快速上升,直到1945年,在此期间黄金小幅上涨。1944年建立了美元与黄金挂钩的布雷顿森林体系,美元/美国主导的世界秩序启动。1945年2月,美国、英国和前苏联(当时称为“三巨头”)召开雅尔塔会议,划分全球势力范围以及建立新的货币信贷体系[3]。之后经济活力开始回升,非金融私营部门进入了新一轮加杠杆过程,而经济活力的提升,使得政府部门杠杆率也开始去化。1950至1970年间,美国生产性债务增长和股票市场发展对创新和发展至关重要,但后来变得过度。1960年代,美国在消费上投入了大量资金,并且已从战争中恢复过来的德国和日本在汽车等制造业方面逐渐成为美国强劲的竞争对手,美国贸易赤字不断恶化。与此同时,美国政府在越南战争和国内“枪支和黄油”[4]项目上的支出也不断增加。为了给这些支出提供资金,美联储创造了更多的美元,超出了以35美元/盎司转换成黄金的实际允许数量。当纸币被兑换成黄金时,美联储的黄金储备下降,而对黄金的索取权持续上升。最终布雷顿森林体系在1971年8月15日崩溃,时任总统尼克松和1933年3月5日的罗斯福总统一样,违背了美国允许持有美元的人兑换黄金的承诺。美元相对于黄金、德国马克和日元的价值大幅下跌。不过彼时尚处长期债务周期早期,企业和居民杠杆率均处低位,经济和人口快速增长,私营部门经济活力仍在。1971年至1975年美国非金融私营部门杠杆率继续小幅增加,仅在1975至1976年小幅下降后便持稳,并随着1980年左右美国信用重塑以及产业结构调整的完成,再度进入了杠杆率稳步抬升阶段。这一抬升一直到2008年次贷危机爆发,此后非金融私营部门杠杆率小幅下降。此外因为1967至1968年美元已经完全取代了英镑的全球储备货币地位,所以与大萧条时期美国政府杠杆率仅在1929年之后才开始快速上升不同,本次美国政府从1981年就开始了逐步的加杠杆过程,这一进程一直持续到现在。从与金价走势的关系来看,1920年代金价小幅上涨以及1934年金价一次性重估时均伴随着非金融私营部门去杠杆以及政府部门加杠杆,金价与非金融私营部门杠杆率反向,与政府部门杠杆率同向,这一情况与当前类似。布雷顿森林体系解体后,1970年代金价与非金融企业部门杠杆率同向,与政府部门杠杆率反向,但在1980年后金价与非金融企业部门杠杆率开始呈现较为规律的反向波动,并与政府部门杠杆率同向性加强,与住户部门和金融部门杠杆率关系相对不显著。

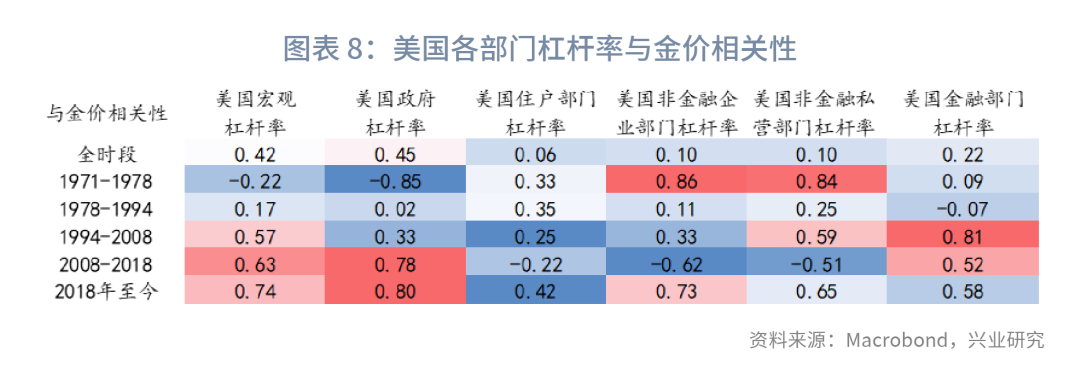

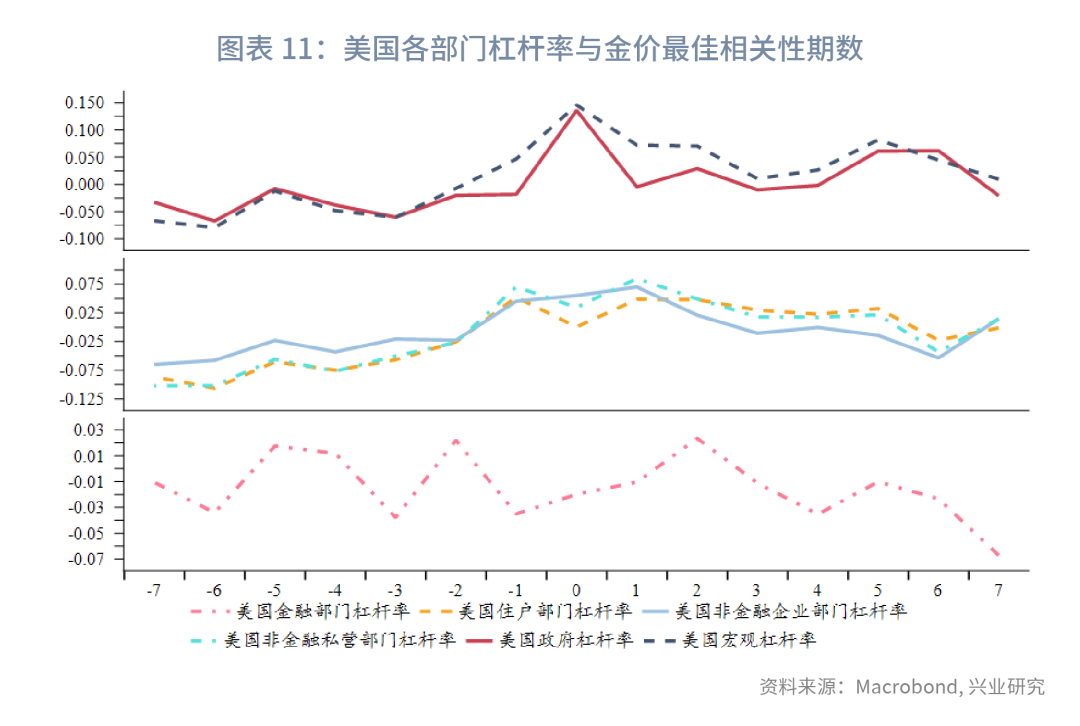

美国各部门杠杆率与金价的相关性如何?为了剔除长期上涨趋势对于两者相关性的影响,本节中的测算均采用美国各部门杠杆率与金价季度变动值。同时由于布雷顿森林体系解体之前,金价并不能实时反映杠杆率变化对其影响,且数据频率偏低也影响测算结果,故而本章节我们仅测算金价自由浮动后的情况。全时段来看,1971年至今,美国政府部门杠杆率与金价全时段相关性最高,为0.45;其次为美国宏观杠杆率,与金价全时段相关性为0.42;美国住户部门杠杆率、非金融企业部门杠杆率、非金融私营部门杠杆率以及金融部门杠杆率与金价全时段相关性分别为0.06、0.10、0.10以及0.22。分时段来看,美国宏观杠杆率以及政府杠杆率在1971至1978年间与金价负相关,之后转正并随着时间推移正相关性逐渐增加;美国住户部门杠杆率与金价相关性波动最小,相关性在-0.22至0.44波动;非金融企业部门杠杆率与金价在1971年至1978年高度正相关,此后相关性持续下降,并于2009至2018年时段转为负相关,2019年之后正相关性重新抬升。美国非金融私营部门杠杆率与金价的相关性与非金融企业部门杠杆率相近,不过在1994至2008年时段与住户部门和非金融企业部门杠杆率与金价相关性之和最为接近。金融部门杠杆率与金价在1971至1994年之间都是弱相关,不过在1994至2008年时段高度正相关,此后相关性下降。2018年至今,美国宏观杠杆率、政府部门杠杆率以及住户部门杠杆率与金价相关性均为1971年以来所有时段中最高。美国宏观杠杆率在各个时段中均与美国政府杠杆率相关性最高,不过2018年以来各部门杠杆率均与美国宏观杠杆率高度正相关。这与2020年之后美国以政府信用托底私人部门信用相关。以上分段是根据美国政府部门、住户部门以及非金融企业部门杠杆率与金价滚动相关性之中有两个或三个相关性发生明显变化时点、同时参考宏观背景划定的。1979年金价与美国政府杠杆率相关性转正,并与美国非金融私营企业部门杠杆率相关性转负,彼时美国抗击通胀以及企业转型进入决胜时期;1994年金价与美国住户部门杠杆率在经历了15年正相关之后转正,同时与美国政府部门杠杆率经历了二十世纪七八十年代高度正相关以及负相关的多次切换后,逐步进入弱相关阶段。1991年前苏联解体后,东西方阵营间的对抗强度明显下降,发展经济成为重中之重,国际性和区域性经济组织(比如1995年世界贸易组织的建立;1993年欧盟的成立等)建立,经济全球化加速,全球经济活力提升;2009年开始,金价与美国政府杠杆率正相关性明显抬升,同时与美国非金融企业部门杠杆率转为负相关,2008年次贷危机正是这一相关性切换的直接导火索;2018年后,金价与美国政府杠杆率正相关性持续位于高位,与非金融企业部门滚动相关性高位回落,与住户部门杠杆率滚动相关性底部抬升。2018年时,海外主要央行中,除美联储外货币政策都已达到极限,同时特朗普贸易战掀开了全球贸易格局重塑的序幕。最佳相关性期数来看,美国宏观杠杆率以及政府部门杠杆率与金价同步时相关性最高,住户部门以及非金融企业部门杠杆率则在与金价相距一个季度的相关性最高,金融部门杠杆率与金价没有明显的相关性期数。我们发现,美国各部门杠杆率与金价滚动相关性发生突变时点与康波周期切换有着一定的吻合性。康波周期(50至60年)不同阶段经济内生动能不同,进而使得非金融私营部门以及政府部门加杠杆意愿不同、金价走势不同是背后的主要逻辑。不过康波周期同一阶段,金价与各部门杠杆率的相关性却似乎没有一致性规律。我们将在下一专题讨论杠杆率与金价变化的周期性规律,并探讨用美国政府杠杆率这一因子定价未来黄金走势的适用时期。

1、Dalio R., Chapter 5: The Big Cycles of the United States and the Dollar, Part 1, 2020/07/16[2023/02/01], https://www.linkedin.com/pulse/chapter-4-big-cycle-united-states-dollar-part-1-ray-dalio.

[1]资料来源:罗斯福新政,维基百科,[2023/2/1],https://zh.wikipedia.org/wiki/罗斯福新政.[2]资料来源:太平洋战争,维基百科,[2023/2/1],https://zh.wikipedia.org/wiki/太平洋战争.[3]资料来源:雅尔塔会议,维基百科,[2023/2/1],https://zh.wikipedia.org/wiki/雅尔塔会议.[4]枪支与黄油模型描绘了一个国家在国防和民用产品方面的投资关系。该模型认为,由于一个国家的资源有限,它必须选择在国防/军事(枪支)上以及非防御目的项目(黄油)上所花费的预算金额。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。