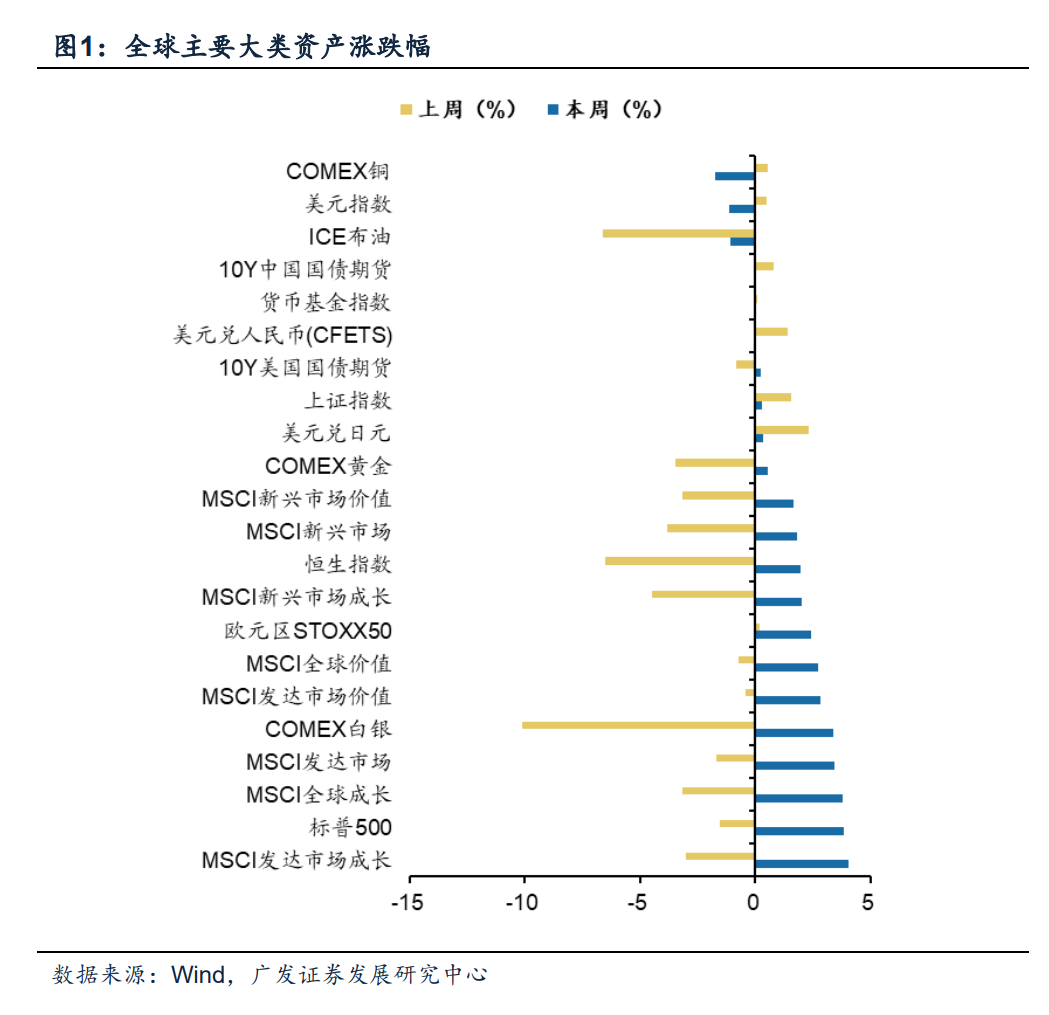

(说明:周报的数据均来自于Wind和Bloomberg。数据截止2022年10月18日。本报告中,上周指2022年10月10日-2022年10月14日的五个交易日;本周指2022年10月17日-2022年10月18日的两个交易日)本周(22.10.17-22.10.18)大类资产表现:发达>新兴>贵金属>债券>原油>美元;上周大类资产表现:美元>债券>价值>成长>商品。本周(22.10.17-22.10.18)全球股市几乎全线上涨,美股整体表现强势;上周全球权益资产表现分化,A股领涨。本周(22.10.17-22.10.18)大宗商品表现分化,金属>化工品>农产品>能源;上周大宗商品表现分化,农产品>金属>能源。本周(22.10.17-22.10.18)美元指数回落,多数国家货币相对美元升值;上周美元指数上涨,主要国家货币相对美元贬值。本周(22.10.17-22.10.18)美债长端利率有所抬升;上周美债长短端利率均有所抬升。本周(22.10.17-22.10.18)Markit iBoxx中资美元债券净价指数回落,细分项普遍下行。6月以来,美国进入量价配合的紧缩阶段,但存量流动性仍充裕,隔夜逆回购使用量仍在历史极高水平。受美国9月超预期通胀数据影响,上周以来美债利率震荡上行,通胀预期抬升明显。花旗欧洲&中国&美国经济意外指数均较上周有所上调。美元流动性有所收紧,上周以来美国LIBOR-OIS利差、FRA-OIS利差均有所走阔;上周以来美国信用利差先走阔后收窄。最近一周以来(10.11-10.18期间),ETF资金流入排名前三的国家/地区分别是美国、中国大陆、中国香港,分别流入151.96亿、18.69亿、13.06亿美元;ETF资金流出排名前三的国家/地区分别是日本、加拿大、亚太(除日本),分别流出9.08亿、2.85亿、1.07亿美元。

本周港股全线上涨,恒生指数收涨1.97%,恒生科技收涨4.04%,医疗保健业、工业领涨。恒生指数PE(TTM)从上周8.00倍上升至8.15倍,恒生指数PB(LF)从上周0.798倍上升至0.812倍,股权风险溢价从上周的9.80%下降至本周9.57%,沪深港股通AH溢指数从上周152.18下降至本周149.04。必需性消费PE(TTM)为28.77倍,处于较高历史分位。投资者情绪方面,CBOE报31.37较上周下降,恒指换手率均值为19.87%较上周下降。南下资金本周净流入,交易活跃度占比小幅上升,本周南下资金累计净流入106.80亿港元,成交额占港股成交日均比例为14.61% 。

● 风险提示:全球疫情控制存在反复,全球经济下行超预期。海外政策及加息节奏不确定,中国货币及财政政策的出台时间及形式存在不确定。

(1)本周(2022.10.17-2022.10.18)大类资产表现:发达>新兴>贵金属>债券>原油>美元。本周MSCI发达市场成长(涨4.03%)领涨,其次为标普500(涨3.82%)、MSCI全球成长(涨3.79%)、MSCI发达市场(涨3.42%)、COMEX白银(涨3.37%)。本周COMEX铜(跌1.77%)领跌,其次为美元指数(跌1.13%)、ICE布油(跌1.08%)。

(2)上周大类资产表现:美元>债券>价值>成长>商品。上周美元兑日元(涨2.34%)领涨,其次为上证指数(涨1.57%)、美元兑人民币(涨1.41%)、10Y中国国债期货(涨0.80%)、COMEX铜(涨0.56%)。上周COMEX白银(跌10.15%)领跌,其次为ICE布油(跌6.60%)、恒生指数(跌6.50%)、MSCI新兴市场成长(跌4.47%)、MSCI新兴市场(跌3.83%)。

(1) 本周(2022.10.17-2022.10.18)全球股市几乎全线上涨,美股整体表现强势。本周俄罗斯RTS(涨4.96%)领涨,其次为纳斯达克指数(涨4.37%)、恒生科技(涨4.04%)、标普500(涨3.82%)、巴西IBOVESPA指数(涨3.28%)。本周沪深300(跌0.11%)领跌,其次为台湾加权指数(跌0.03%)。(2)上周全球权益资产表现分化,A股领涨。上周创业板指(涨6.35%)领涨,其次为深证成指(涨3.18%)、上证指数(涨1.57%)、德国DAX(涨1.34%)、道琼斯工业指数(涨1.15%)。上周恒生科技(跌9.41%)领跌,其次为恒生指数(跌6.50%)、台湾加权指数(跌4.19%)、巴西IBOVESPA指数(跌3.70%)、纳斯达克指数(跌3.11%)。

(3)主要权益资产估值几乎较上周上升。截至10月18日,全球主要权益资产估值(PE TTM)最高为:创业板指46.49倍(34.1%历史分位)、恒生科技40.35倍(44.4%历史分位)、纳斯达克指数27.33倍(22.8%历史分位)。最低为:俄罗斯RTS指数3.82倍(1.9%历史分位)、巴西IBOVESPA指数6.46倍(5.4%历史分位)、恒生指数8.15倍(1.9%历史分位)。(4)ERP显示美股配置性价比较低。截至10月18日,标普500 ERP水平为1.21%,位于2010年以来历史1.50%分位值,风险溢价较上周下降,显示美股配置性价比仍较低。(1)本周(2022.10.17-2022.10.18)大宗商品表现分化,金属>化工品>农产品>能源。本周COMEX白银(涨3.37%)领涨,其次为铂(涨1.51%)、COMEX黄金(涨0.52%)、PTA(涨0.44%)、苯乙烯(涨0.18%)。本周天然气(跌11.81%)领跌,其次为铝(跌5.46%)、焦煤(跌4.54%)、NYMEX原油(跌3.26%)、短纤(跌2.48%)。(2)上周大宗商品表现分化,农产品>金属>能源。上周玉米(涨3.57%)领涨,其次为短纤(涨3.36%)、焦煤(涨2.99%)、PTA(涨2.88%)、棉花(涨2.55%)。上周COMEX白银(跌10.15%)领跌,其次为NYMEX原油(跌7.65%)、ICE布油(跌6.60%)、乙二醇(跌5.41%)、天然气(跌4.03%)。(1)本周(2022.10.17-2022.10.18)美元指数回落,多数国家货币相对美元升值。本周美元指数跌1.13%,美元兑人民币(涨0.03%),美元兑加元(跌1.06%),美元兑日元(涨0.33%),新西兰元兑美元(涨1.26%),美元兑港币(跌0.01%),欧元兑美元(涨1.42%),英镑兑美元(涨1.28%),澳元兑美元(涨1.71%)。(2)上周美元指数上涨,主要国家货币相对美元贬值。美元指数涨0.49%,美元兑人民币(涨1.41%),美元兑加元(涨1.08%),美元兑日元(涨2.34%),新西兰元兑美元(跌1.07%),美元兑港币维持不变,欧元兑美元(跌0.17%),英镑兑美元(涨0.79%),澳元兑美元(跌2.58%)。(1)本周(2022.10.10-2022.10.11)美债长端利率有所抬升,短端利率维持不变。1年期国债收益率中,美国、日本维持不变,欧元区(升7.58BP)、巴西(升1.50BP)上行;中国(降1.35BP)、印度(降9.00BP)、越南(降16.90BP)下行。10年期国债收益率中,美国(升1.00BP)、日本(升0.60BP)上行;欧元区(降1.56BP)、中国(降0.79BP)、印度(降4.40BP)、巴西(降23.20BP)、越南(降16.50BP)下行。(2)上周美债长短端利率均有所抬升。1年期国债收益率中,美国(升26.00BP)、欧元区(升11.26BP)、日本(升0.90BP)、印度(升8.60BP)、越南(升1.20BP)上行;中国(降7.76BP)、巴西(降31.00BP)下行。10年期国债收益率中,美国(升11.00BP)、欧元区(升11.28BP)、日本(升0.30BP)、印度(升1.00BP)、巴西(升26.00BP)、越南(升2.90BP)上行;中国(降1.36BP)下行。

(1)本周(2022.10.17-2022.10.18)Markit iBoxx中资美元债券净价指数回落,细分项普遍下行。本周债券指数(跌0.10%),其中高收益(跌0.62%)、投资级(跌0.02%)、企业债(跌0.12%)、金融债(跌0.24%)、地产债(跌1.94%)。上周债券指数(跌1.39%),其中高收益(跌3.99%)、投资级(跌1.00%)、企业债(跌1.45%)、金融债(跌1.69%)、地产债(跌6.99%)。二、全球流动性跟踪

(1)美联储量价配合,货币政策紧缩持续。美东时间9月21日,美联储公布9月议息决议,宣布上调联邦基准利率75BP至3-3.25%,致力于控制通胀水平回到2%目标,符合市场预期。6月以来,美国进入量价配合的紧缩阶段,9月起缩表规模上限提高至950亿美元(600亿国债+350亿MBS和机构债)。但截至10月18日,美联储隔夜逆回购使用量仍达2.227万亿美元,可作为“缓冲垫”对冲缩表带来的影响。

(2)上周以来美债利率震荡上行,通胀预期抬升明显。截至2022年10月18日,美国5年期和10年期国债利率分别为4.21%和4.01%。北京时间10月13日晚间公布的美国CPI数据显示,美国9月通胀数据依然超出预期、尤其是核心通胀继续走高。上周以来通胀预期持续抬升,10年期美债利率上行突破4%。

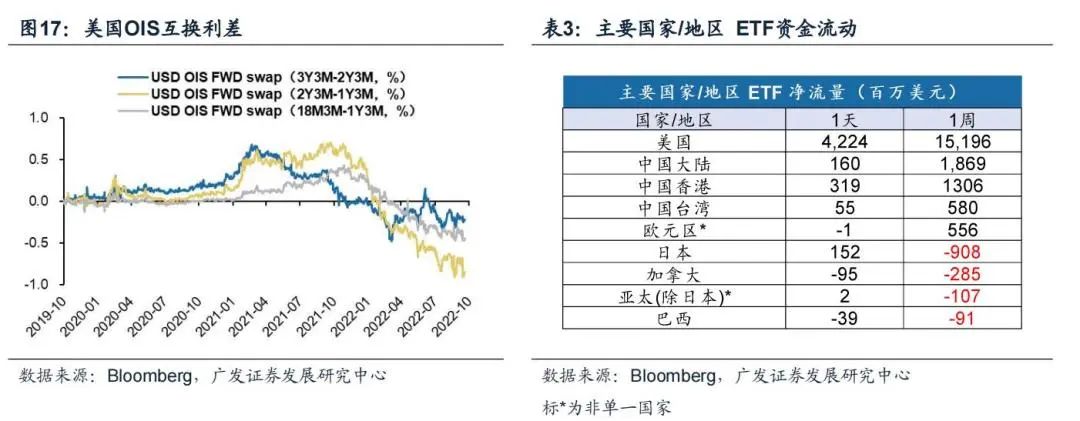

(3)花旗欧洲&中国&美国经济意外指数均较上周有所上调。截至2022年10月18日,花旗美国经济意外指数达22.3、花旗中国经济意外指数达-6.8、花旗欧洲经济意外指数达14.5,均较上周有所上调。(4)近期美元流动性有所收紧。上周以来美国LIBOR-OIS利差、美国FRA-OIS利差均有所走阔,截至2022年10月18日分别达到22.56BP(略高于2010年以来的均值水平21.3BP)、38.8BP(高于2010年以来的均值水平21.7BP)。90天金融行业商票利率-OIS持续震荡,截至2022年10月17日达-0.143%。90天非金融行业商票-OIS利差持续震荡,截至2022年10月17日达-0.133%。(5)上周以来美国信用利差先走阔后收窄。截至2022年10月17日,美国高收益债-10Y国债利差达5.29%、美国投资级债-10Y国债利差达2.32%,美国高收益信用利差、投资级信用利差上周以来均维持先走阔后收窄的趋势。

(6)美国远期互换利差持续震荡。截至2022年10月18日,USD OIS FWD swap(3Y3M-2Y3M) 达-0.22%,USD OIS FWD swap(2Y3M-1Y3M)达-0.85%、USD OIS FWD swap(18M3M-1Y3M)达-0.44%。(7)主要国家和地区ETF资金流动:最近一周以来(10.11-10.18期间),ETF资金流入排名前三的国家/地区分别是美国、中国大陆、中国香港,分别流入151.96亿、18.69亿、13.06亿美元;ETF资金流出排名前三的国家/地区分别是日本、加拿大、亚太(除日本),分别流出9.08亿、2.85亿、1.07亿美元。

三、港股市场数据跟踪

3.1 港股市场表现概况

(1)本周(2022.10.17-2022.10.18)港股全线上涨。截至10月18日,本周恒生指数收涨1.97%,恒生科技收涨4.04%。上周港股整体下跌,恒生指数收跌6.50%,恒生科技收跌9.41%。(2)截至10月18日,本周表现较好的风格和行业指数为医疗保健业、工业、资讯科技业、恒生科技。上周表现相对较好的风格:医疗保健业,行业指数普遍下跌。

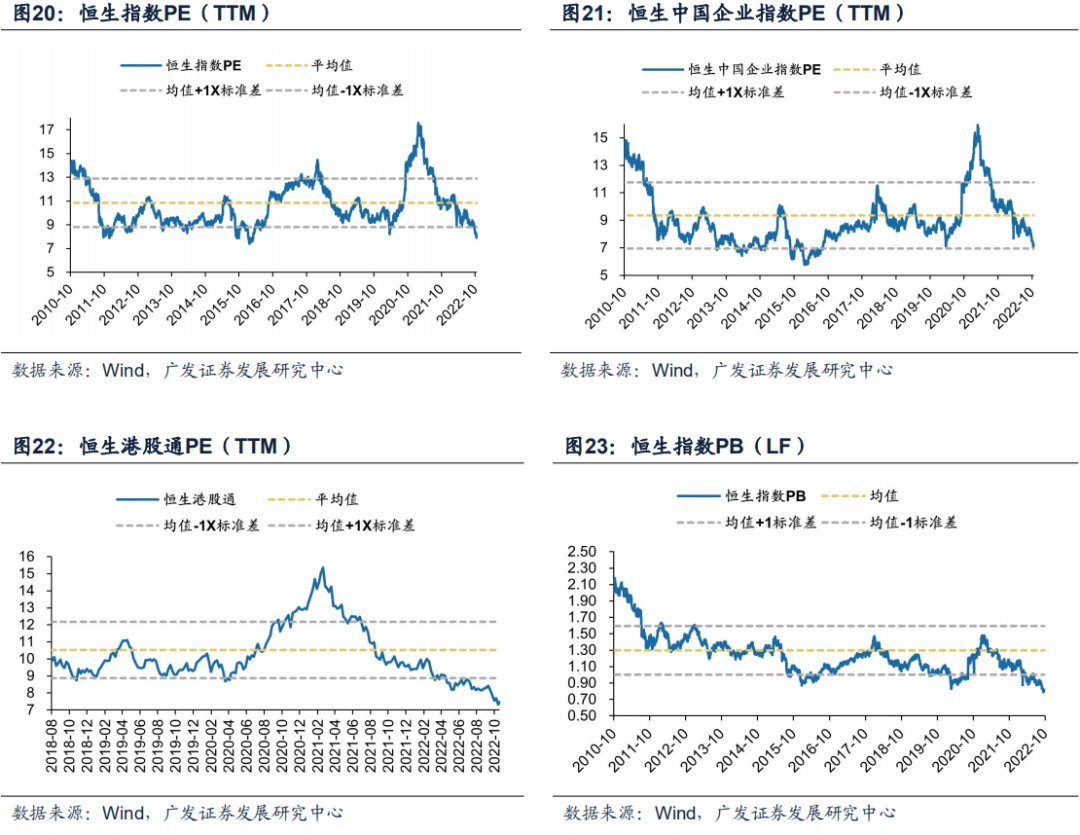

(1)港股估值位于历史较低水平,环比上周上升。截至10月18日,恒生指数 PE(TTM)8.15倍,位于自2010年以来的1.8%分位;恒生中国企业指数PE(TTM)为7.27倍,位于自2010年以来的13.6%分位。(2)截至10月18日,恒生指数PB(LF)为0.81倍,位于自2010年来的0.2%分位;恒生中国企业指数PB(LF)为0.73倍,位于历史0.2%分位。(3)截至10月18日,对标10年期中债和美债利率的恒生指数ERP分别为9.57%、8.26%,分别位于历史99%、67%分位数。恒生沪深港股通AH溢价指数位于149.0绝对水平,分位数处于历史99.7%分位。(4)港股行业估值偏高的是必需性消费、资讯科技业,PE(TTM)分别为28.77、18.72,位于历史38.23%、0.59%分位数;估值偏低的是能源业、地产建筑业,PE(TTM)分别为5.19、5.54,分别位于历史0.30%、1.79%分位数。

(1)截至10月18日,CBOE波动率报31.37,较上周下降。港股主板卖空比例为28.60%。本周港股日均成交金额、换手率分别为977亿港元、19.87%,成交金额环比上周上升,换手率环比上周下降。(2)10月18日共637只港股被卖空(10月14日为650只),总卖空金额为139亿港元(10月14日为146亿港元),其中卖空金额超1亿港元的个股有28只(10月14日为35只)。本周卖空金额占市场总卖空比例居前五的个股包括美团、比亚迪股份、安踏体育、阿里巴巴、京东集团,其中美团6.43%处于第一位;上周卖空金额占市场总卖空比例居前五的个股为美团、腾讯控股、阿里巴巴、药明生物、友邦保险,其中美团5.71%处于第一位。

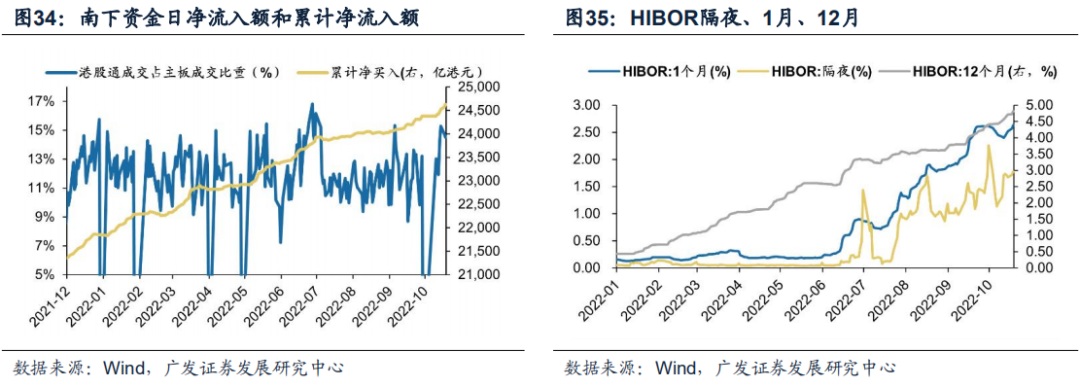

(1)南下资金本周净流入,交易活跃度占比小幅上升。截至10月18日,本周南下资金累计净流入106.80亿港元,成交额占港股成交日均比例为14.61%,上周为累计净流入147.08亿港元,日均成交额占比13.44%。

(2)从HIBOR利率情况来看,本周HIBOR隔夜、1月、12月利率处于1.78%,2.63%,4.82%,分别涨10.54BP、涨11.70BP、涨10.30BP。

四、风险提示

全球疫情控制存在反复,全球经济下行超预期。海外政策及加息节奏不确定,中国货币及财政政策的出台时间及形式存在不确定性。本报告信息

对外发布日期:2022年10月19日

分析师:

戴康:SAC 执证号:S0260517120004,SFC CE No. BOA313

请向下滑动参见广发证券股份有限公司有关微信推送内容的完整法律声明:

请向下滑动参见广发证券股份有限公司有关微信推送内容的完整法律声明:

本微信号推送内容仅供广发证券股份有限公司(下称“广发证券”)客户参考,相关客户须经过广发证券投资者适当性评估程序。其他的任何读者在订阅本微信号前,请自行评估接收相关推送内容的适当性,若使用本微信号推送内容,须寻求专业投资顾问的解读及指导,广发证券不会因订阅本微信号的行为或者收到、阅读本微信号推送内容而视相关人员为客户。

完整的投资观点应以广发证券研究所发布的完整报告为准。完整报告所载资料的来源及观点的出处皆被广发证券认为可靠,但广发证券不对其准确性或完整性做出任何保证,报告内容亦仅供参考。

在任何情况下,本微信号所推送信息或所表述的意见并不构成对任何人的投资建议。除非法律法规有明确规定,在任何情况下广发证券不对因使用本微信号的内容而引致的任何损失承担任何责任。读者不应以本微信号推送内容取代其独立判断或仅根据本微信号推送内容做出决策。

本微信号推送内容仅反映广发证券研究人员于发出完整报告当日的判断,可随时更改且不予通告。

本微信号及其推送内容的版权归广发证券所有,广发证券对本微信号及其推送内容保留一切法律权利。未经广发证券事先书面许可,任何机构或个人不得以任何形式翻版、复制、刊登、转载和引用,否则由此造成的一切不良后果及法律责任由私自翻版、复制、刊登、转载和引用者承担。

感谢您的关注!