美国1月CPI、核心CPI同比持平预期,核心CPI环比小超预期。数据公布后美股三大股指走高,美元指数震荡、美债收益率反弹,美元兑人民币震荡于6.88附近,伦敦金小幅走低。

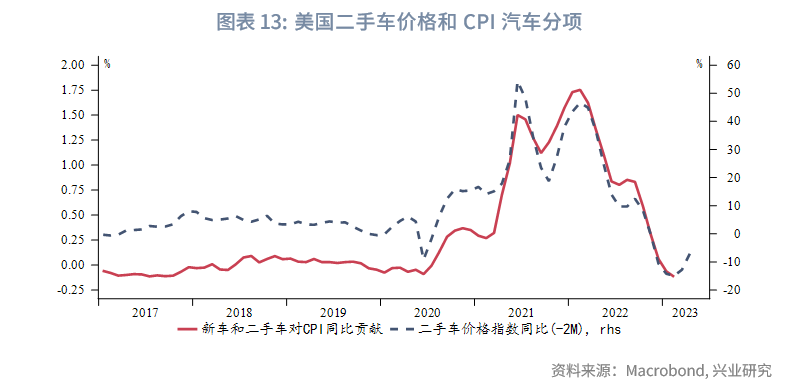

本期专栏:汽车消费可能逆转同比通缩。汽车消费在美国CPI中占有重要地位,从二手车价格、库销比等领先指标观察,2月或是汽车CPI同比最低点,此后很可能回升。尽管过去两年汽车消费需求提前释放,但随着出行需求回升至疫情前水平,汽车和交通运输服务的通胀贡献度均可能回升。

住房CPI同比最早或在4月出现拐点,美国房地产出现触底迹象,未来可能支撑租金。食品、能源价格CPI同比短期保持弱势。通胀压力仍主要集中在服务领域,后市密切关注核心商品(汽车)CPI。

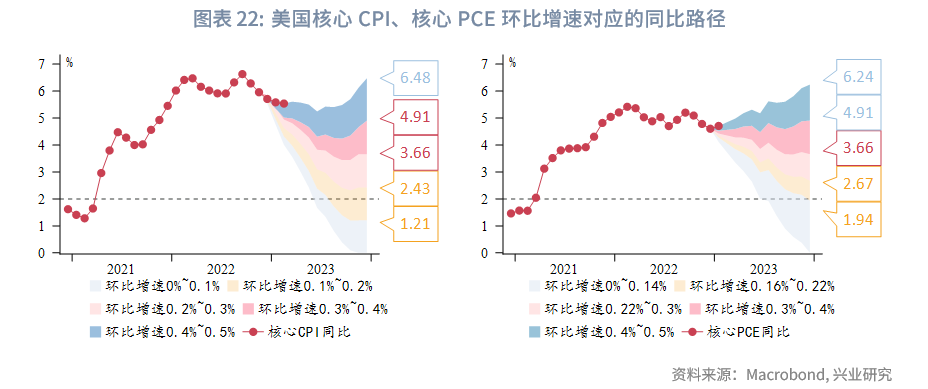

展望后市,受硅谷银行倒闭影响,市场对当前CPI高环比增速表现出高度包容。1、2月0.4%、0.5%的核心CPI环比增速意味着通胀居高不下的风险,市场对此重视度不足。我们预计美联储仍会维持较鹰派的立场,加息至5.25%后将观望经济数据,年内降息概率不大。一旦后续经济数据证明通胀粘性,当前市场逻辑反转将再度引发市场动荡。

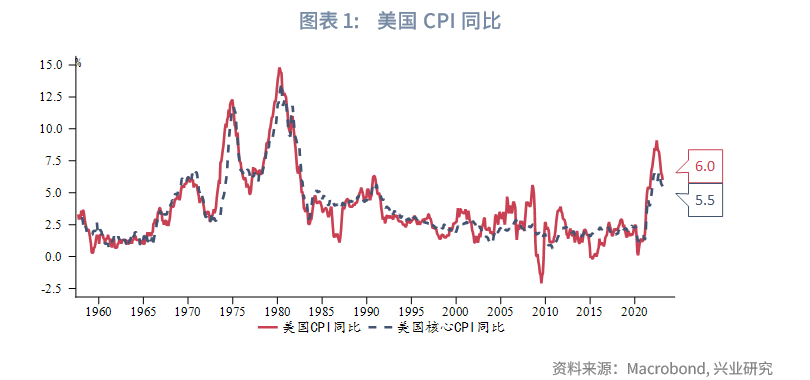

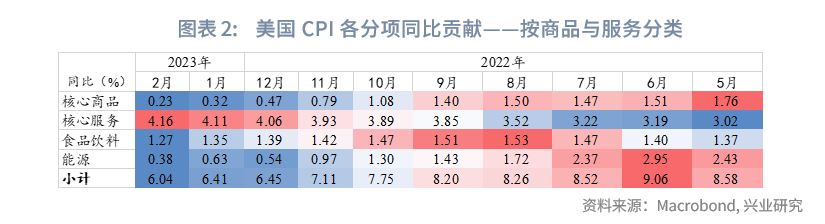

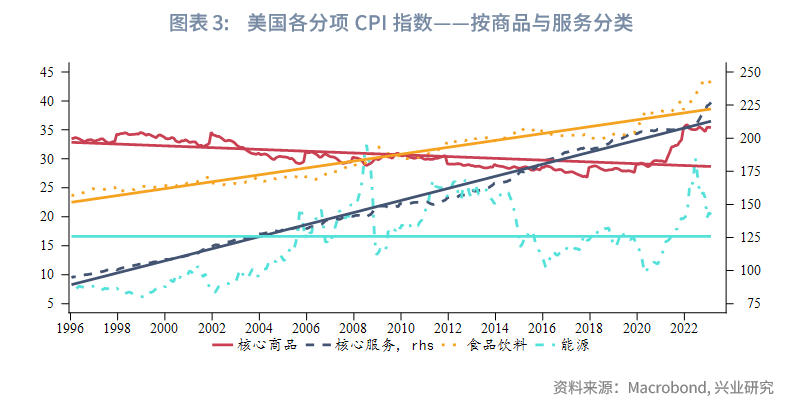

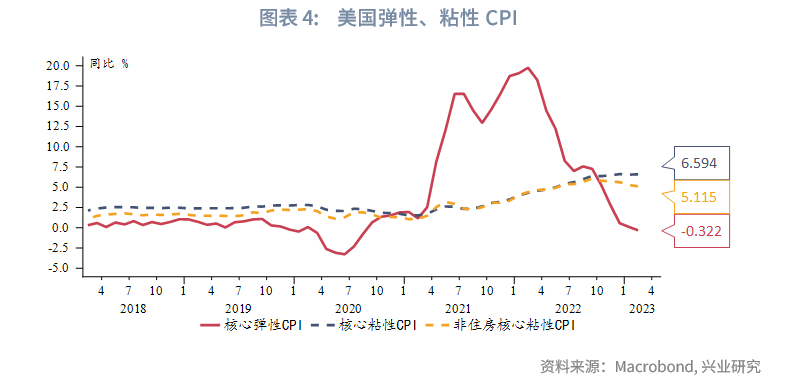

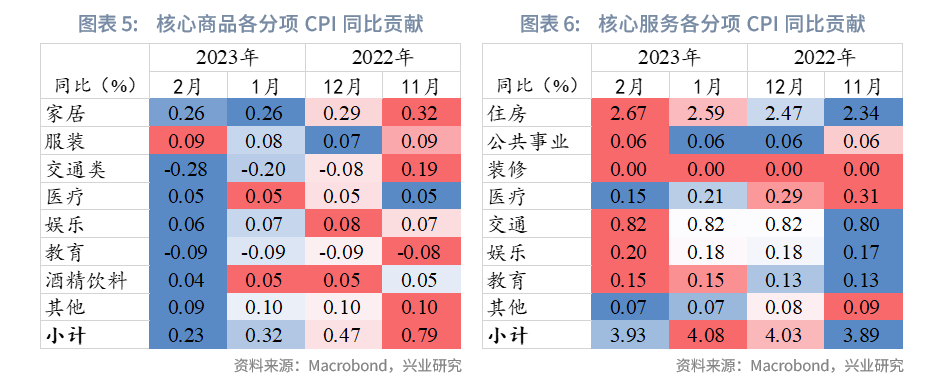

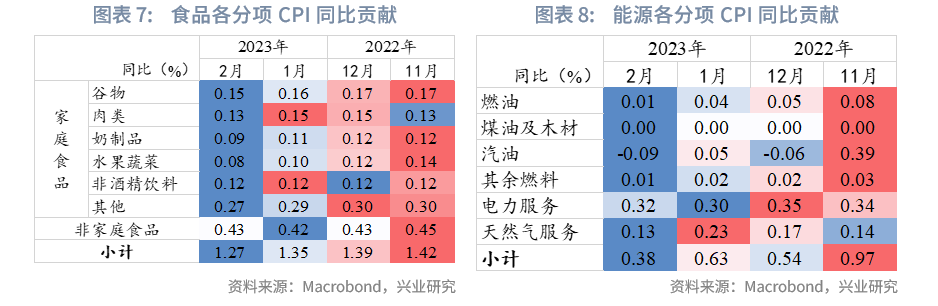

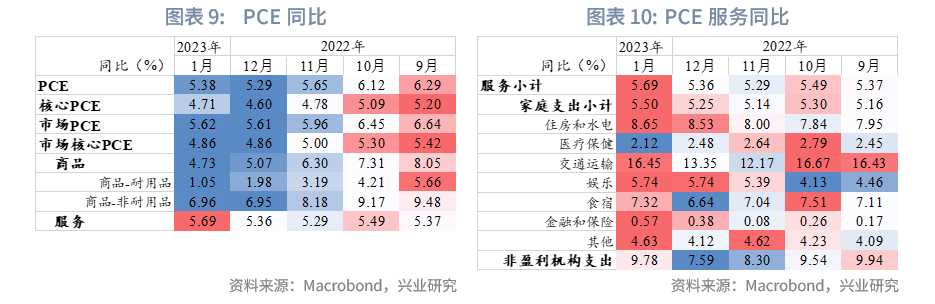

美国2023年2月CPI同比(非季调)6%,持平预期,低于前值6.4%;核心CPI(非季调)同比5.5%,持平预期,低于前值5.6%。CPI同比保持在下行轨道,但核心CPI 环比增速(季调)为0.5%,高于预期的0.4%。市场对于硅谷银行倒闭的恐慌大部分被消化,同时CPI数据基本符合预期,数据公布后美股三大股指走高,美元指数震荡、美债收益率反弹,美元兑人民币震荡于6.88附近,伦敦金小幅走低。就商品与服务分类而言:核心服务同比维持扩张,且同比贡献度继续增长,仍是通胀最主要的拉动因素。核心商品延续通缩,但通缩进程明显放缓。食品、能源对CPI同比贡献度较上月下降。从价格指数(环比)而言,2月核心服务价格保持陡峭上涨斜率,核心商品、食品、能源价格基本持平。根据亚特兰大联储的弹性、粘性CPI分类,弹性CPI同比下行放缓,粘性核心CPI同比进入平台期,主要受到住房价格支撑,非住房核心粘性CPI同比微降,仍在5.1%以上。

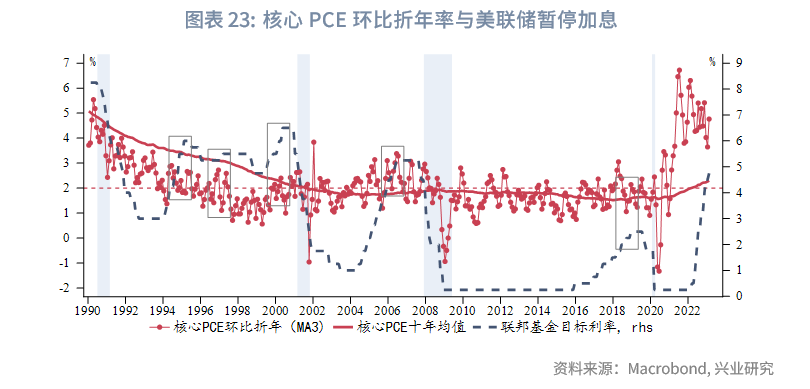

核心商品通缩进程放缓。交通类商品同比通缩明显,汽车是主要的通缩因子,其他分项同比小幅放缓或持平。核心服务同比继续加速,房租、交通、娱乐是主要拉动项。房租同比继续加速,但第一季度可能出现拐点。交通、娱乐同比维持稳定。医疗服务如我们预期进入通缩轨道,一定程度上减轻了服务通胀压力。食品价格同比小幅放缓,家庭食品各分项同比贡献度较上月下降0.1~0.2%不等,非家庭食品同比贡献度较上月增长0.1%,近月基本稳定。能源同比贡献度显著下降,主要因汽油、天然气价格同比下降。早前公布的美国1月PCE、核心PCE同比均较12月反弹,服务PCE同比创下近6个月新高。服务PCE中,住房、佳通运输、娱乐、食宿均维持较高同比增速。耐用品PCE延续通缩,主要受汽车价格同比下跌影响。非耐用品PCE同比较12月扩张0.1%,主要因能源消费同比增长。

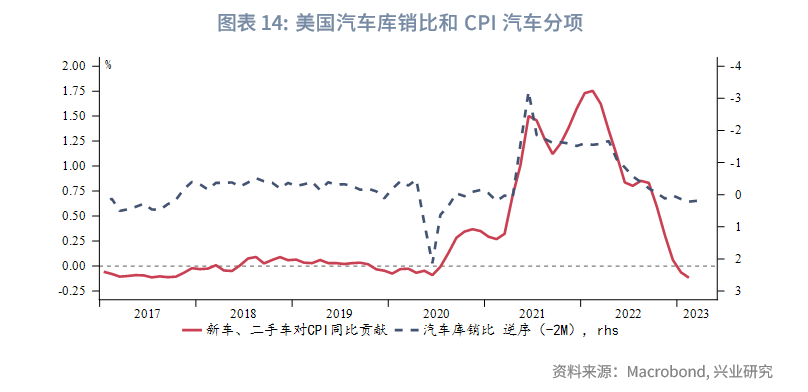

汽车消费在美国CPI中占有重要地位,新车和二手车在CPI篮子中权重分别为4.29%和2.55%,在核心CPI篮子中权重为5.4%和3.21%。在2020年以来的高通胀最初便是由汽车价格飞涨所驱动,通胀同比见顶也与汽车价格同比见顶密切相关。2022年3月以来汽车价格同比便进入下行轨道,2023年1、2月对CPI同比贡献度已经转负。不过这样的情况可能不会维持太长时间。美国二手车价格对于CPI汽车分项领先约2个月,二手车价格同比已经出现见顶回升的迹象,2月很可能是CPI汽车分项同比最低点。同时,美国汽车库销比同比也有再次回落的迹象,即汽车销售相对复苏。库销比也领先CPI汽车分项约2个月。

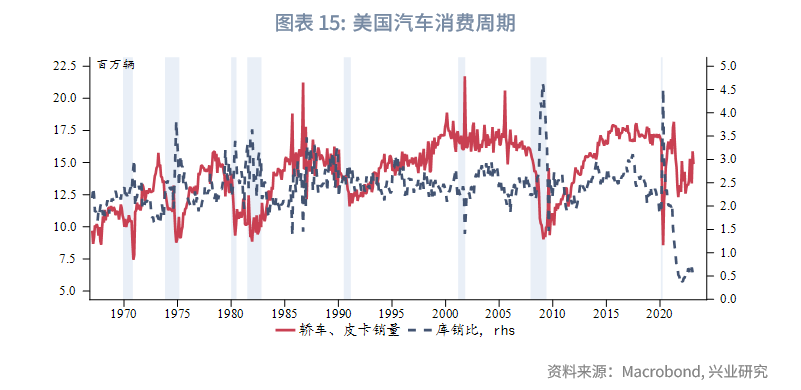

CPI汽车分项见底回升的根本性原因在于消费需求仍有较强韧性。美国汽车消费整体呈现非常强的周期性,周期长度基本与7~11年的投资周期一致。虽然2020年、2021年的财政补贴使得汽车消费需求提前释放,但美国经济近期呈现的韧性表明本轮汽车消费周期很可能还没有终结。此外,近期销售量稳步回升,库销比绝对水平仍在低位,也表明汽车消费需求存在韧性,而库存保持低位。

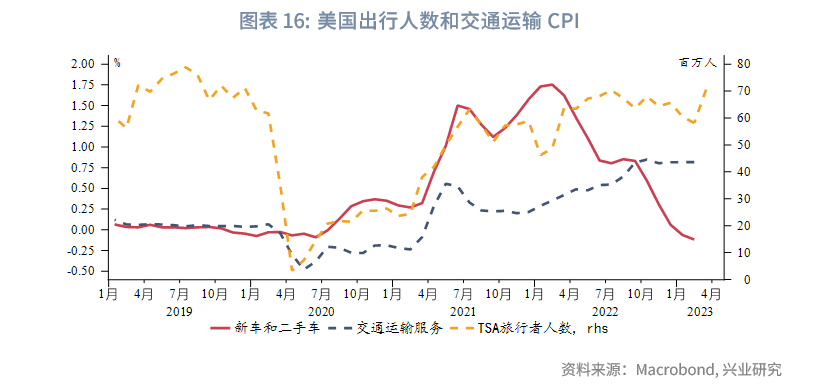

另外,疫情影响逐渐淡去,美国出行需求接近恢复到疫情前水平,这对汽车和交通运输服务均有拉动作用。近期数据表明出行需求仍在恢复,对于通胀的影响不容忽视。

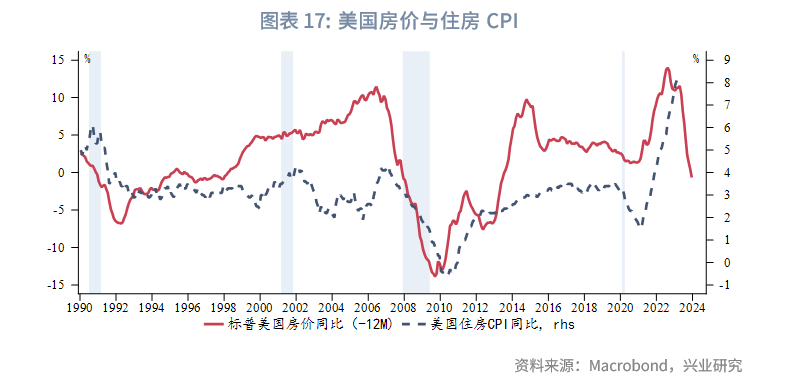

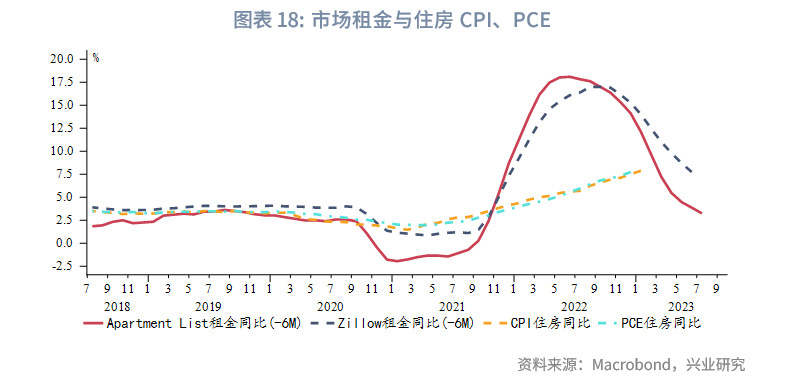

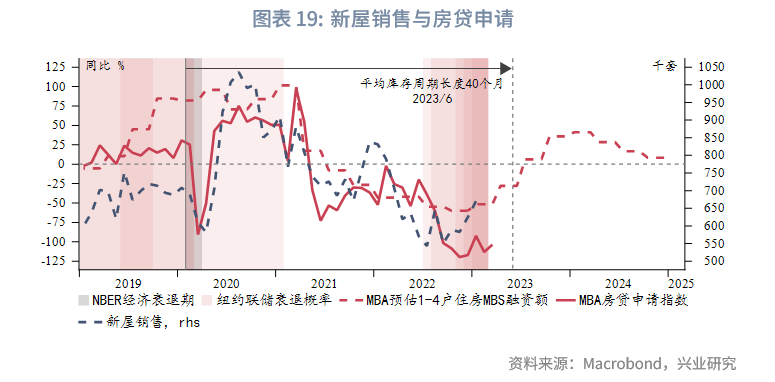

市场租金同比持续下降,从美国房价对住房CPI领先性看,住房CPI拐点可能在4月才会出现。美国房地产市场近期有触底迹象,MBA周报公布的房贷申请同比已经筑底,与MBA预期一致,新屋销售同比额外程度减轻。房地产市场回暖可能给予住房CPI支撑。

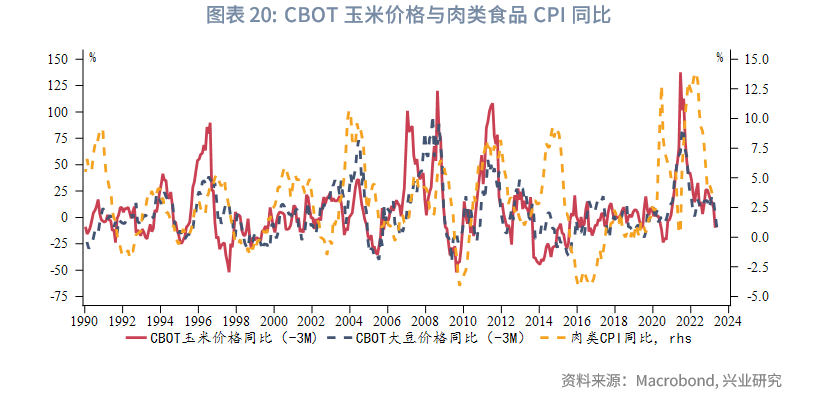

玉米和大豆价格同比进一步下滑,小麦价格同比进入下行轨道,食品CPI同比有望继续放缓,尤其是家庭食品分项。非家庭食品受到房租、薪资等影响,将比家庭食品更有粘性。

原油价格暂时没有大幅反弹的驱动,能源价格同比保持低水平。未来需警惕消费旺季来临后美国需求回归可能带动原油价格上涨。近期市场注意力转向硅谷银行倒闭风险,对于新增非农就业人数高于预期、核心CPI环比超预期的反应都较为平淡,对于通胀回落速度较慢的风险暂时表现出较高的包容性。需要注意的是,1、2月核心CPI环比达到0.4%、0.5%增速预示着通胀具有较强粘性。0.4%以上的环比增速意味着上半年同比低点不会低于3.5%,第四季度同比还回重新反弹至接近5%的水平。在开年高环比的情况下,若要下半年通胀快速向2.5%回落需要相当低的环比增速(0.2%甚至更低),但通胀的顺周期性表明,如果出现我们预期的美国经济在第二、三季度触底后回暖,则下半年通胀恐难维持低环比。今年最大的宏观风险是下半年美国通胀未能向市场预期的2.5%回落,美联储在下半年继续加息。尽管硅谷银行引发市场巨震,但在美联储火速祭出BTFP提供流动性后,冲击被局限在特定机构范围内。美国国内的政治立场对立压力、1月核心PCE大幅反弹、金融市场道德风险等因素都会阻碍美联储货币政策转向宽松。我们预计美联储仍会维持较鹰派的立场,加息至5.25%后将观望经济数据,年内降息概率不大。市场对于美联储下半年降息的预期很可能落空,一旦后续经济数据证明通胀粘性,当前市场逻辑反转将再度引发市场动荡。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。