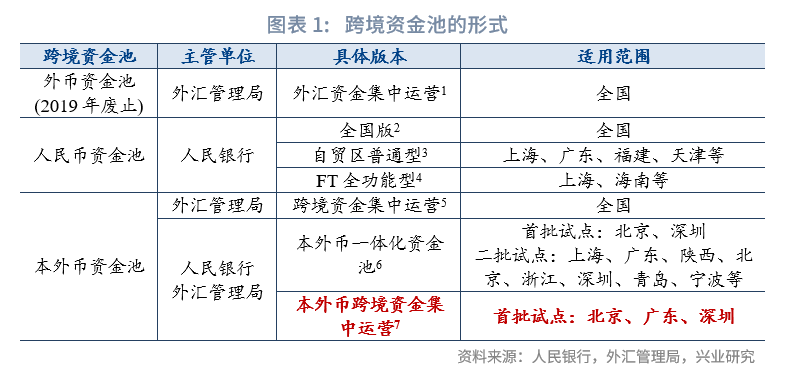

目前我国跨国公司跨境资金池多种版本并存。随着我国资本项目开放稳步推进,跨境资金池呈现人民币资金池向跨境资金集中运营靠拢,以最终实现币种并池、规则统一的发展趋势。

2023年5月19日,人民银行、外汇管理局通知决定在北京、广东、深圳开展试点,持续优化跨国公司本外币跨境资金集中运营管理政策。2023年5月9日,参与本次试点的深圳等地方外汇管理局发布了关于公开征求《跨国公司本外币跨境资金集中运营管理规定(试点)》意见的通知。

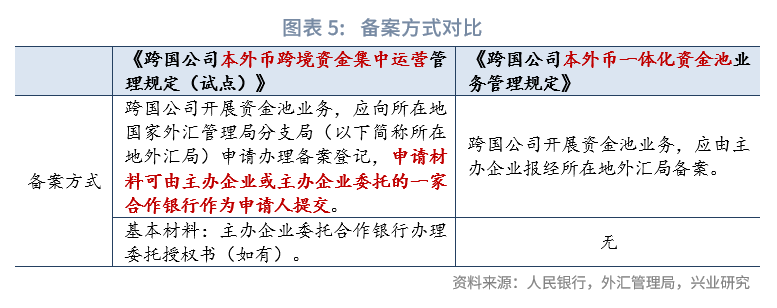

试点新规与2023年1月发布的《跨国公司本外币一体化资金池业务管理规定》的区别主要包括:企业及合作银行等参与者门槛降低、备案程序转移向银行、资金池额度计算优化等方面。

2023年5月19日,人民银行、外汇管理局通知决定在北京、广东、深圳开展试点,持续优化跨国公司本外币跨境资金集中运营管理政策。我们在回顾跨境资金池的沿革及现状的基础上,对本外币跨境资金集中运营试点的新变化进行了梳理。在“小步快跑”的金融创新过程中,我国跨国公司跨境资金池逐渐形成了目前多种版本并存的格局。根据监管机构的职能边界划分,跨境资金池在过去较长的一段时间内都按币种分为由人民银行主管的人民币资金池和由外汇管理局主管的外币资金池。我国关于跨境资金池的监管政策最早可追溯到2004年外汇管理局对跨国公司外汇资金内部运营管理的通知,这也是后来外汇资金集中运营(外币资金池)的雏形。随后在2013年,人民银行发布的“央行30条”开启了对跨境人民币双向资金池的试点,并很快优化推广了全国版,创新了FT全功能型等版本。随着我国资本项目开放稳步推进,跨境资金池呈现人民币资金池向跨境资金集中运营靠拢,以最终实现币种并池、规则统一的发展趋势。2019年,外汇管理局推出跨境资金集中运营(本币准入外币资金池,但本外币有隔离),同时废止了外汇资金集中运营,标志着币种并池的探索开始。2021年,人民银行和外汇管理局联合打造本外币一体化资金池(取消本外币隔离),在多地分批试点,进一步优化跨境资金池的管理办法。2023年5月19日,人民银行和外汇管理局通知跨境资金池再度升级,对跨国公司本外币跨境资金集中运营进行试点。

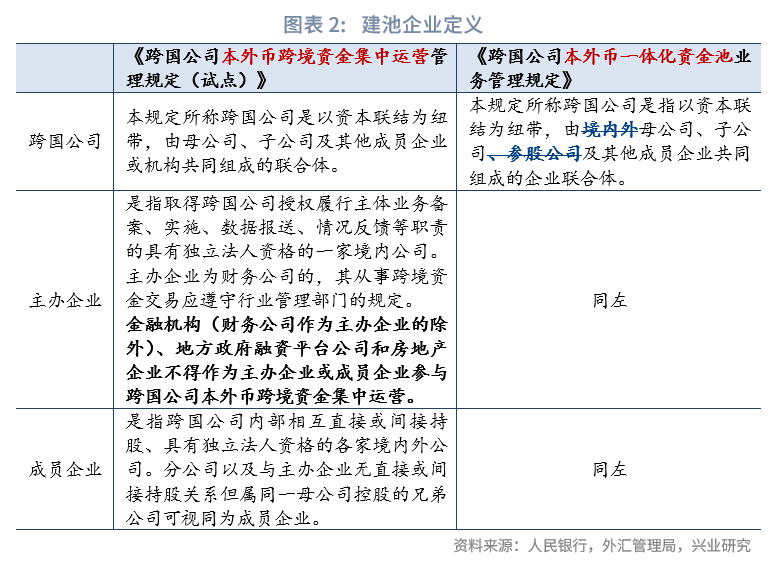

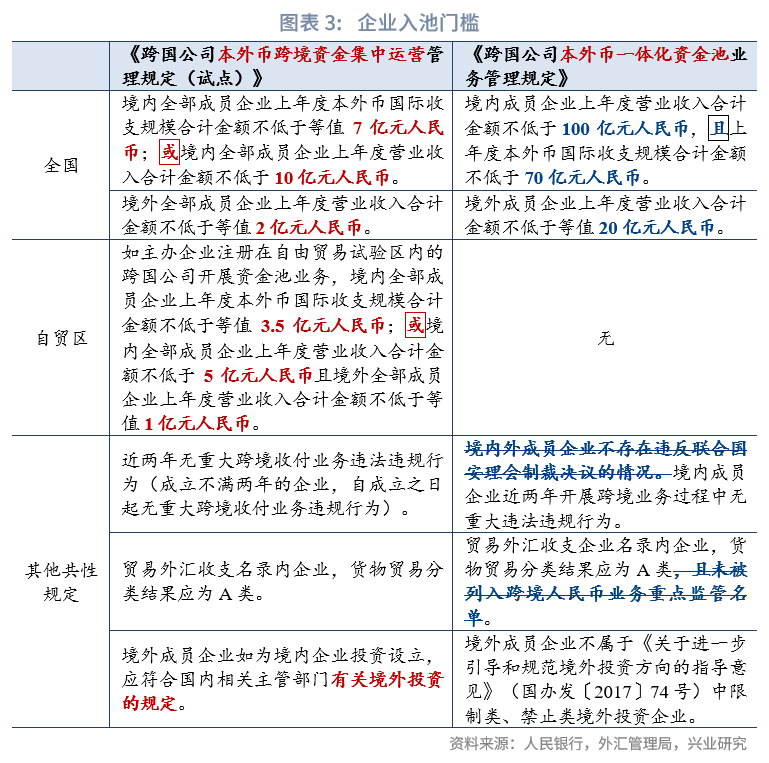

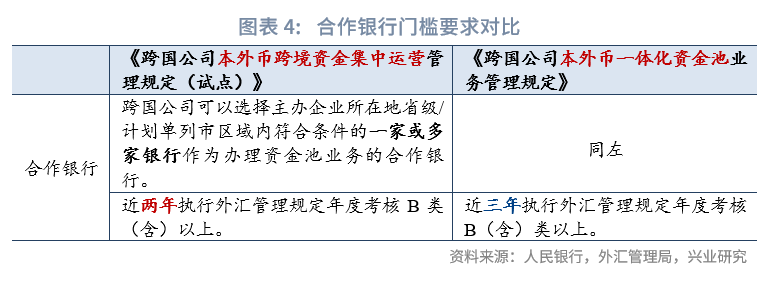

2023年5月9日,参与本次试点的深圳等地方外汇管理局发布了关于公开征求《跨国公司本外币跨境资金集中运营管理规定(试点)》(下称“试点新规”)意见的通知。试点新规与2023年1月发布的《跨国公司本外币一体化资金池业务管理规定》的区别主要包括:参与者门槛降低、备案方式更灵活、资金池额度计算优化等方面。跨国公司定义方面,试点新规删除了“参股公司”等表述,说明资金池扩围接受通过协议关系实现控制关系的公司架构,而不再局限于股权关系。这一调整与2023年1月国家发改委发布的《企业中长期外债审核登记管理办法》(发展改革委令第56号)和2023年3月证监会发布的《境内企业境外发行证券和上市管理试行办法》(证监会公告〔2023〕43号)中将VIE架构纳入监管的思路相统一,体现了我国金融监管政策体系的一致性。企业入池门槛方面,试点新规将境内成员企业的准入标准改为国际收支规模或营业收入二选一,并将境内外成员企业的各项门槛数值均调降为原来的十分之一。同时,试点新规将自贸区跨境资金池的规则纳入统一框架中,参考人民币资金池自贸区普通型的规定给予相对全国普通版准入门槛数值减半的优惠政策。可建立跨境资金池的企业数量将增多,进一步便利跨国企业的跨境资金管理。合作银行资质方面,试点新规将合作银行年度考核B类(含)以上的年数要求由三年调降为两年,同时保留一个跨国公司可选择多家合作银行的规定。可参与跨境资金池服务的银行数量将增多,配合满足新增建池企业的需求。

试点新规允许主办企业委托一家合作银行代为办理备案申请,且基本材料仅相应增加了一份授权委托书。配合建池企业门槛降低的规定来看,将手续性工作转移给合作银行可有效减轻企业负担,鼓励更多规模较小且财务管理能力较弱的企业参与跨境资金池业务。

一是试点新规允许成员企业以年度为单位自行决定外债和境外放款的归集比例。集中额度的计算公式中加入了集中(归集)比例,成员企业可选择以部分所有者权益参与资金池额度,剩余部分还可自行办理外债和境外放款业务。二是试点新规不再为跨境资金池业务单独设置杠杆率和宏观审慎调节系(参)数。现行企业跨境融资杠杆率为2,宏观审慎调节参数为1.25[8],意味着外债集中额度上限为所有者权益的2.5倍。现行企业境外放款杠杆率暂无规定,境外放款宏观审慎调节系数为0.5[9],相关数值或在正式稿中进一步明确。此前跨境资金集中运营和本外币一体化资金池中的系(参)数相对独立于央行全口径跨境融资和境外放款的系(参)数,拉平资金池和全口径的规定将使监管调整更加及时同步,也是资本项目对外开放程度进一步深化的体现。三是试点新规引入汇率风险折算因子和币种转换因子,鼓励本币优先。现行汇率风险折算因子和币种转换因子均为0.5,意味着在对本外币进行同池管理的同时,通过额度倾斜突出本币优先的原则。[1] 国家外汇管理局,国家外汇管理局关于印发《跨国公司外汇资金集中运营管理规定》的通知(汇发〔2015〕36号)-已据(汇发〔2019〕7号)废止,[EB/OL],2015/08/05[2023/06/05],https://www.safe.gov.cn/safe/2015/0902/7574.html。[2] 中国人民银行,中国人民银行关于进一步便利跨国企业集团开展跨境双向人民币资金池业务的通知(银发〔2015〕279号),[EB/OL],2015/09/05[2023/06/05],http://www.pbc.gov.cn/tiaofasi/144941/3581332/3588245/index.html。[3] 中国人民银行,中国人民银行深圳市中心支行关于支持中国(广东)自由贸易试验区前海蛇口片区扩大人民币跨境使用的通知,[EB/OL],2016/04/13 [2023/06/05],http://shenzhen.pbc.gov.cn/shenzhen/122811/122830/122790/4329577/index.html[4] 中国人民银行,中国人民银行上海总部关于进一步拓展自贸区跨境金融服务功能支持科技创新和实体经济的通知(银总部发〔2016〕122 号),[EB/OL],2016/11/23 [2023/06/05],http://shanghai.pbc.gov.cn/fzhshanghai/113583/115042/3195816/index.html。[5] 国家外汇管理局,国家外汇管理局关于印发《跨国公司跨境资金集中运营管理规定》的通知(汇发〔2019〕7号),[EB/OL],2019/03/18 [2023/06/05],http://www.safe.gov.cn/safe/2019/0318/12717.html。[6] 国家外汇管理局,国家外汇管理局上海市分局关于印发《中国(上海)自由贸易试验区临港新片区开展跨境贸易投资高水平开放外汇管理改革试点实施细则》的通知,附件6 跨国公司本外币一体化资金池业务管理规定,[EB/OL],2022/01/28 [2023/06/05],https://www.safe.gov.cn/shanghai/2022/0129/1715.html。[7] 国家外汇管理局,国家外汇管理局深圳市分局关于公开征求《跨国公司本外币跨境资金集中运营管理规定(试点)》意见的通知,[EB/OL],2023/05/09 [2023/06/05],http://www.safe.gov.cn/shenzhen/2023/0509/1476.html。[8] 《中国人民银行关于全口径跨境融资宏观审慎管理有关事宜的通知》(银发〔2017〕9号)规定企业跨境融资杠杆率为2,宏观审慎调节参数为1。2022年10月25日,人民银行、外汇局发布通知将企业和金融机构的跨境融资宏观审慎调节参数从1上调至1.25。[9] 《中国人民银行关于进一步明确境内企业人民币境外放款业务有关事项的通知》(银发〔2016〕306 号)规定企业境外放款的宏观审慎调节系数为0.3。《中国人民银行 国家外汇管理局关于调整境内企业境外放款宏观审慎调节系数的通知》(银发[2021]2号)将境内企业境外放款宏观审慎调节系数由0.3上调至0.5。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。