在全球贸易新格局的影响下,我国外贸呈结构性分化的特征。具体结合9月的数据看:

在出口方面,受海外需求下行及高基数影响,9月出口同比读数进一步下移。分区域看,欧美发达经济体对我国出口同比读数的拖累最为明显,东盟则是我国出口同比读数韧性的主要来源。分产品看,受欧洲能源短缺影响,我国承接了部分来自于欧洲经济体的产能,汽车出口量持续创新高。

在进口方面,粮食、大豆价格上涨推升我国农产品进口同比读数。而汽车产业进口替代导致汽车产业链相关零部件进口下行。房地产产业链需求磨底,与其相关原材料进口量价齐跌。

展望未来,伴随海外需求下行持续,我国出口同比读数中枢仍将下移;同时,国内需求恢复难抵大宗商品价格下行,进口同比读数仍将磨底。

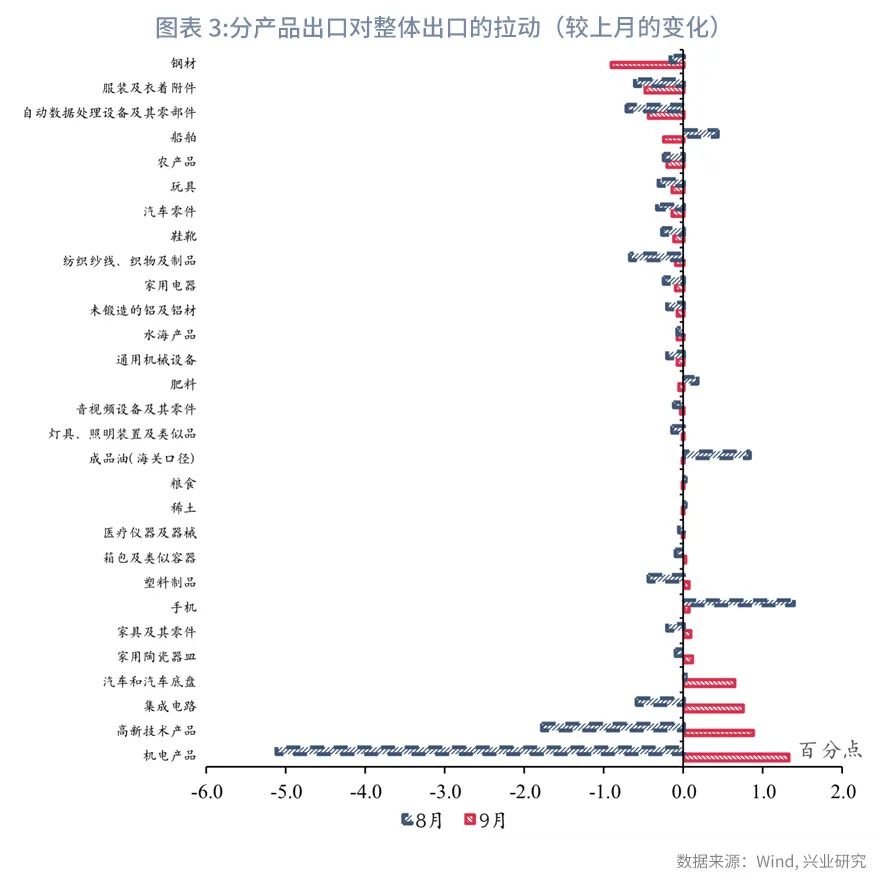

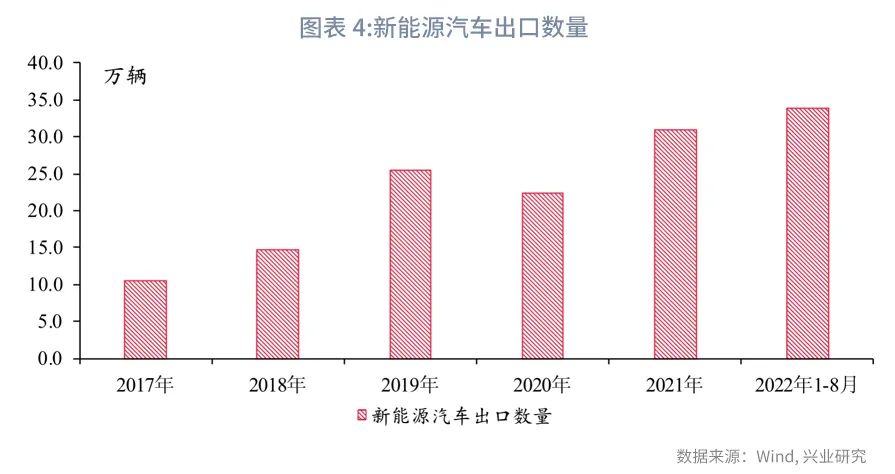

以美元计价,2022年9月中国出口同比5.7%,前值7.1%,市场预期4.0%;进口同比0.3%,前值0.3%,市场预期0.0%。贸易顺差847.4亿美元,前值793.9亿美元,市场预期803.0亿美元。在海外需求回落及出口基数走高的共同影响下,9月出口同比较前月回落1.4个百分点至5.7%。出口连续两个月录得个位数增长。整体来看,9月出口同比呈现总量下行,结构分化的特征。从总量看,海外需求下行带动我国出口增速中枢下移。2022年9月,全球摩根大通制造业PMI较前月下行0.5个百分点至49.8%,为2020年6月以来首次降至荣枯线下。分区域看,欧美发达经济体制造业PMI下行幅度居前,9月美国ISM制造业PMI较前月回落1.9个百分点至50.9%;欧元区制造业PMI较前月回落1.2个百分点至48.4%,连续三个月位处荣枯线下。由此导致,欧美发达经济体对我国出口增速的拖累显著高于其他经济体。9月我国对美国、欧盟出口同比分别录得-11.6%和5.6%,二者合计共拖累我国整体出口增速3.2个百分点。从结构上看,受中美贸易摩擦、RCEP协定生效及俄乌冲突等因素影响,全球贸易格局已发生新的变化。在全球贸易新格局的影响下,我国出口区域结构及产品结构出现了不同程度的分化。从出口区域结构看,一方面,目前美国对我国和我国对美国的关税水平分别为19.3%和21.2%,双边关税高居不下;另一方面,2022年1月1日RCEP协定正式生效,我国与其他RCEP成员国关税下降。关税“一升一降”带动我国出口区域分化。2022年1-9月,我国对美国出口占我国全部出口的比重为16.6%,较去年末下降0.5个百分点;同期我国对东盟出口占我国全部出口的比重为15.4%,较去年末上升1.0个百分点。9月,在我国对美国出口下行至两位数负增长的同时,我国对东盟出口同比较前月上行4.4个百分点至29.5%的高位。从出口产品结构看,我国对欧洲生产替代效应明显,以汽车为代表的机电产品出口增长。受俄乌冲突影响,全球能源体系一分为二,低能源成本的俄油体系和高能源成本的非俄油体系。对俄罗斯能源依赖度较高的欧洲经济体生产成本抬升,制造业向外转移的现象增加。此时,我国则凭借稳定能源价格优势成为欧洲产业转移的主要目的地之一,以汽车为代表的资本技术密集型产品出口增长。结合9月出口数据看,机电产品共拉动出口上行1.3个百分点。其中,集成电路、汽车和汽车底盘、手机分别拉动整体出口上行0.8、0.6和0.1个百分点。以汽车出口为代表,2022年6月以来我国汽车出口同比一路走高,9月汽车出口数量同比录得73.9%的高位。其中,新能源汽车出口量高达33.9万辆,同比增长97.4%,新能源汽车是汽车出口增长的引擎。

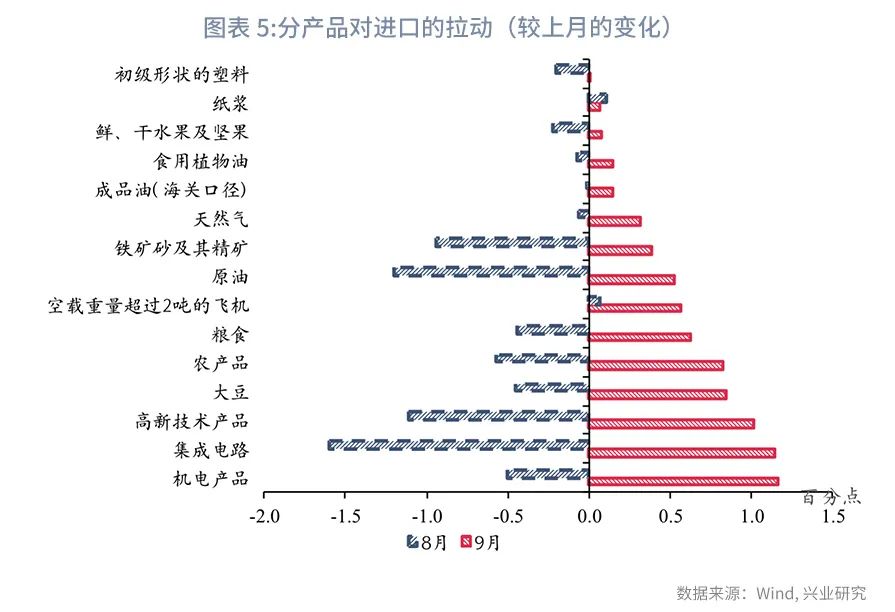

9月进口同比增长0.3%,增速持平于前月。分产品看,农产品进口增加,而与进口替代相关的产品及房地产产业链相关的原材料进口下行。具体而言:从拉动项看,9月机电产品进口降幅收窄拉动整体进口读数上行1.2个百分点。其中,集成电路进口同比较前月收窄7.1个百分点至-5.6%,带动整体进口读数上行1.1个百分点。同时,受粮食价格上涨影响,9月主要农产品进口同比回升。9月大豆进口同比较前月回升42.1个百分点至34.9%,拉动进口同比读数上行0.8个百分点;粮食进口同比较前月回升22.4个百分点至13.1%,带动进口同比读数上行0.8个百分点。

从拖累项看,9月对整体进口读数形成拖累的产品主要为两类:一类为与进口替代相关,以汽车及其零部件为代表;另一类与房地产产业链需求相关,以铜及钢材为代表。根据前文,在新贸易格局的影响下,我国汽车产业链竞争力进一步提高,汽车及其零部件进口减少。9月汽车和汽车底盘进口同比较前月下行28.7个百分点至-11.6%,共拖累整体进口读数0.8个百分点。同时,2022年房地产投资需求磨底,与房地产投资相关的原材料进口量价齐跌。9月铜矿砂及其精矿进口共拖累整体进口读数0.4个百分点,其中数量同比较前月下行12.4个百分点至7.7%,进口单价同比降幅较前月扩大5.0个百分点至-17.9%。本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。