作者:张峻滔,郭嘉沂

10月美国国债收益率冲高回落,上中旬收益率在加息预期和通胀数据带动下惯性上行。此后美联储并未释放增量紧缩信息,“矫枉过正”的加息预期开始回调,打压美债收益率。

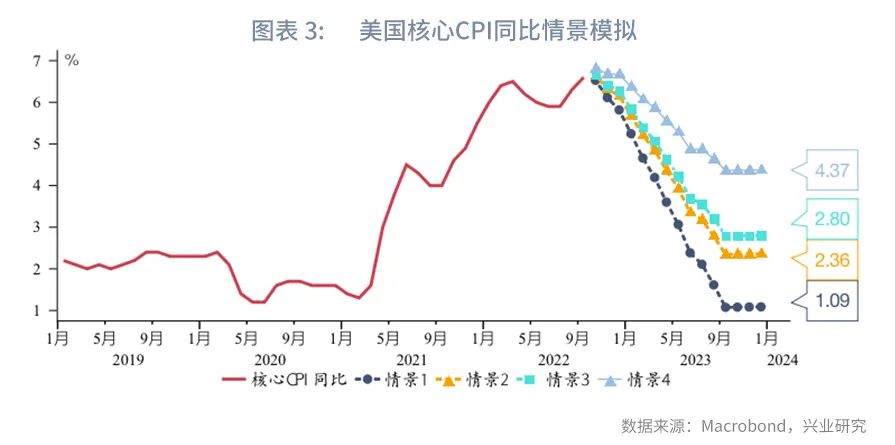

本期专栏:我们将核心CPI分为住房、其他核心服务、核心商品三部分,以不同的环比增速情景测算核心CPI同比增速。大多数情景指向10月(即11月公布的数据)同比增速见顶。以历史上政策利率、美债收益率相对核心CPI超调幅度来看,此轮周期美债10Y收益率对应高点4.5%~5%。

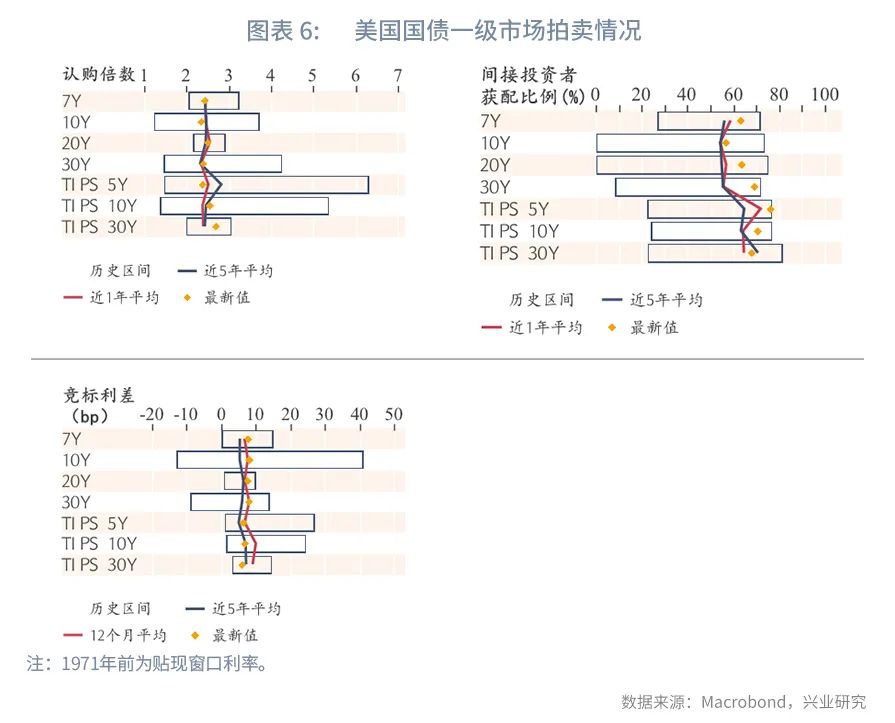

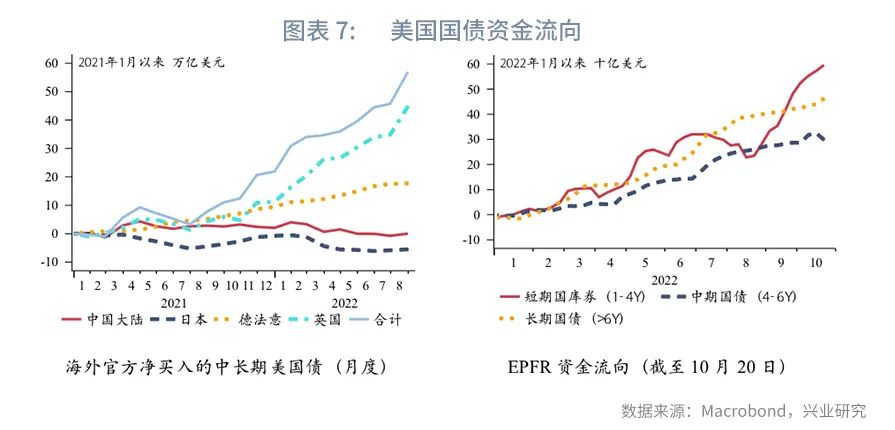

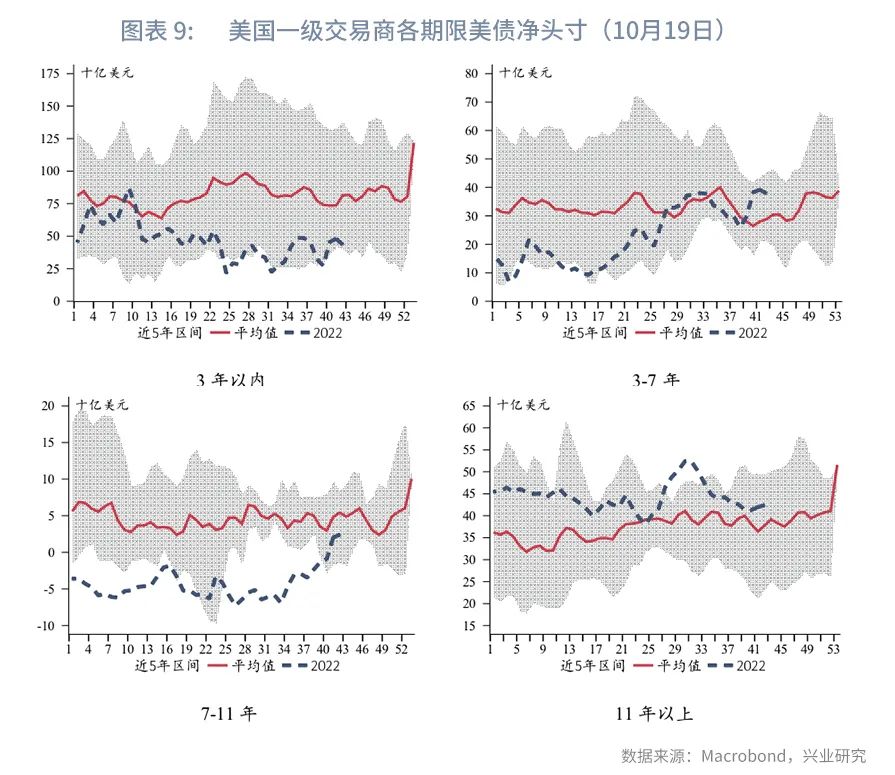

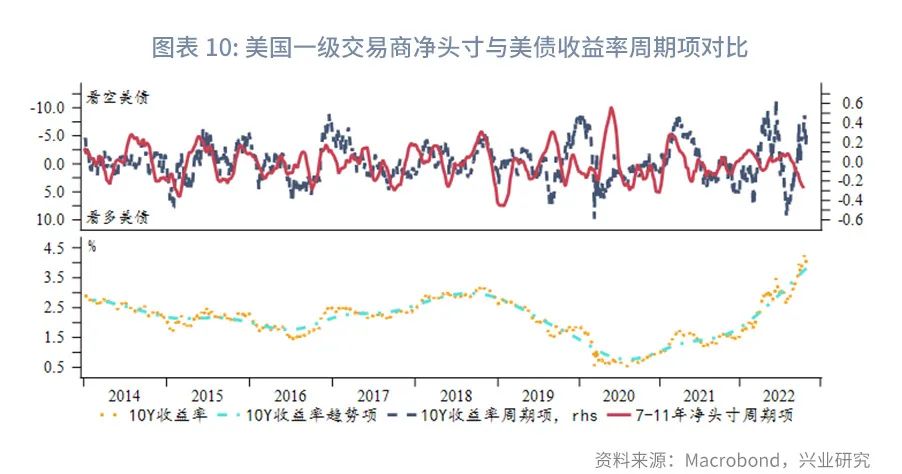

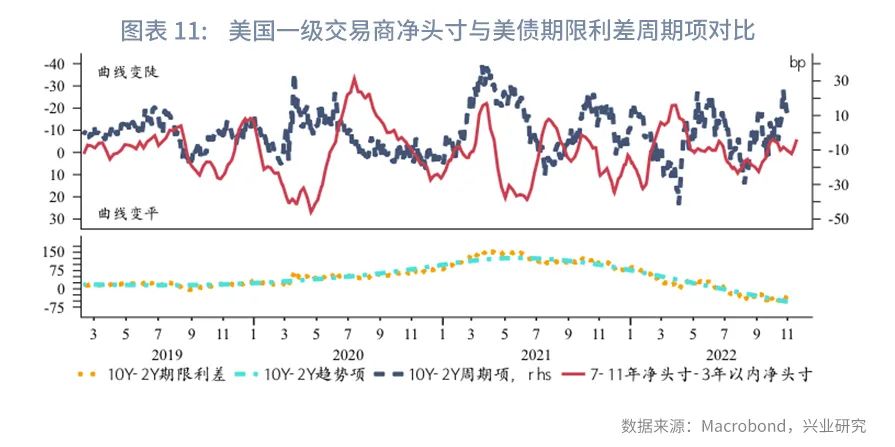

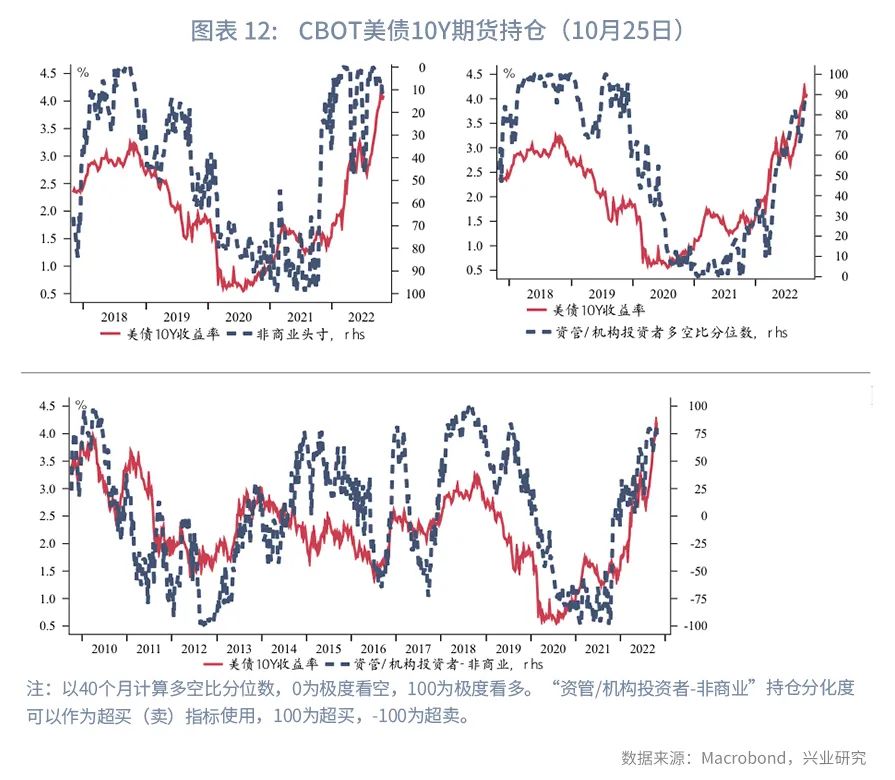

机构行为方面,一级市场间接投资者需求旺盛,长期限和TIPS受青睐。二级市场,美国一级交易商持有的7~11Y期限转为净多头,资管、机构投资者明显增持多头。

展望11月,在缺乏增量信息推升紧缩预期的背景下,美债收益率短线上行动能减弱。对经济增长和企业盈利恶化的担忧可能再度占上风,美债收益率可能出现阶段性回调。10Y收益率下方支撑3.7%、3.5%,上方4.5%仍是有效阻力。

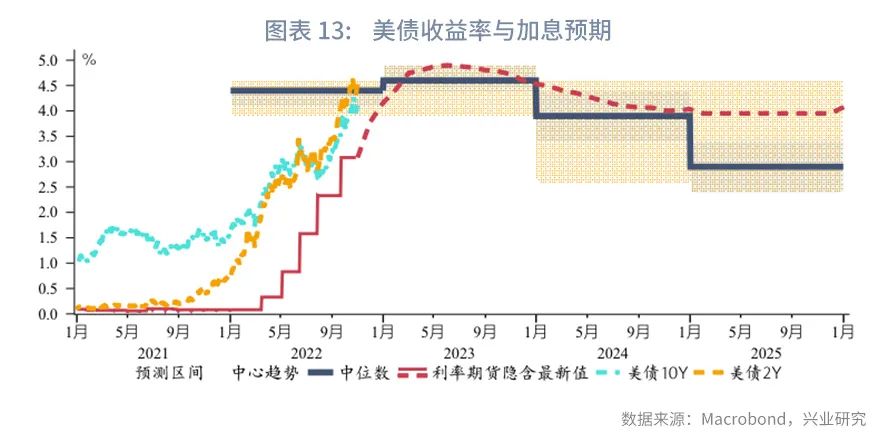

10月美国国债收益率冲高回落,月初至月中2Y、10Y收益率在加息预期和通胀数据带动下惯性上行,分别突破4.6%和4.3%。此后美联储并未释放增量紧缩信息,“矫枉过正”的加息预期开始回调,打压美债收益率。此外,本月议息的其他发达经济体央行也未给出超预期紧缩信号,本轮率先加息的加拿大央行加息幅度不及市场预期。展望11月,预计月初的议息会议缺乏增量鹰派信息,市场再度押注美联储接近加息终点,收益率阶段性调整有望延续。

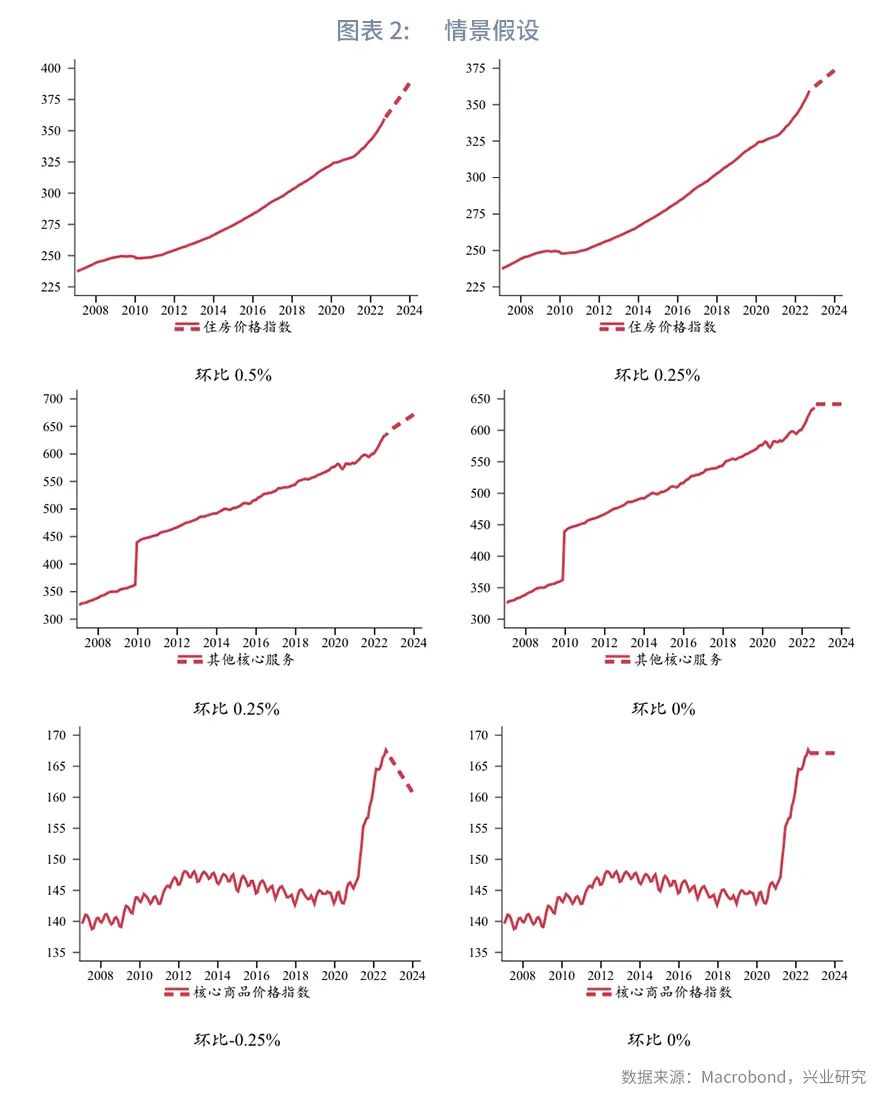

美国核心CPI在连创近40年新高后可能即将见顶回落。核心CPI最核心的影响因素是住房分项(主要是房租)。因此我们将核心CPI分为住房、其他核心服务、核心商品三部分,以不同的环比增速情景测算核心CPI同比增速。对于房租,我们假设月均环比0.5%、0.25%高低两档增速,略低于近期0.7%以上的环比增速。对于其他核心服务,我们设定月均环比0.25%和0%(即价格停止上涨)两种情景。对于核心商品,我们设定月均环比0%、-0.25%两种情景。

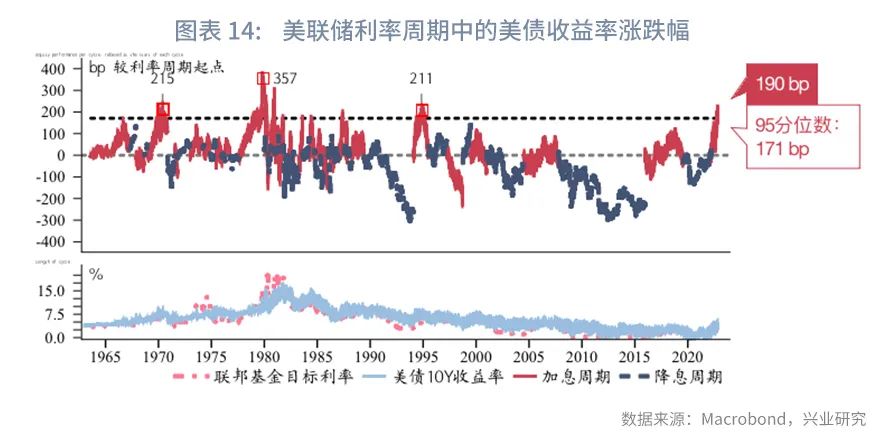

将上述分项情景组合为四种情景。情景一:房租环比0.25%、其他核心服务环比0%、核心商品环比-0.25%,这是通胀压力较小的情景。情景二:房租环比0.25%、其他核心服务环比0.25%、核心商品环比-0.25%。情景三:房租环比0.25%、其他核心服务环比0.25%、核心商品环比0%。情景四:房租环比0.5%、其他核心服务环比0.25%、核心商品环比0%,这是通胀压力较大的情景。除情景一,另外三种情景均指向10月核心CPI再创新高,但此后同比增速回落,尤其在明年第一季度之后回落将明显加速。主要差异在于至2023年末的核心CPI绝对水平。考虑到美国服务业价格的粘性,情景二、情境三是较为合理的情况,2023年末核心CPI分别为2.36%、2.8%。美联储历史加息水平相对核心CPI的超调幅度平均达2.6%。由于通胀同比回落是大概率事件,美联储很可能采取加息至特定水平并维持利率的策略。以上述情景二、情景三计算美联储的加息目标在5%~5.5%,与当前市场预期较为接近。对于美债10Y收益率而言,历史上平均高于核心CPI 3.47%,即便2008年后也达到2.2%。以2.2%和上述情景二、情景三计算,则美债10Y收益率对应高点4.5%~5%,与我们定量模型结果高度接近。综合上述分析,市场押注美国核心CPI见顶、美联储接近加息终点具有合理性。预计市场加息预期回调将阶段性施压美债收益率,直至12月议息会议获得政策路径的增量信息。

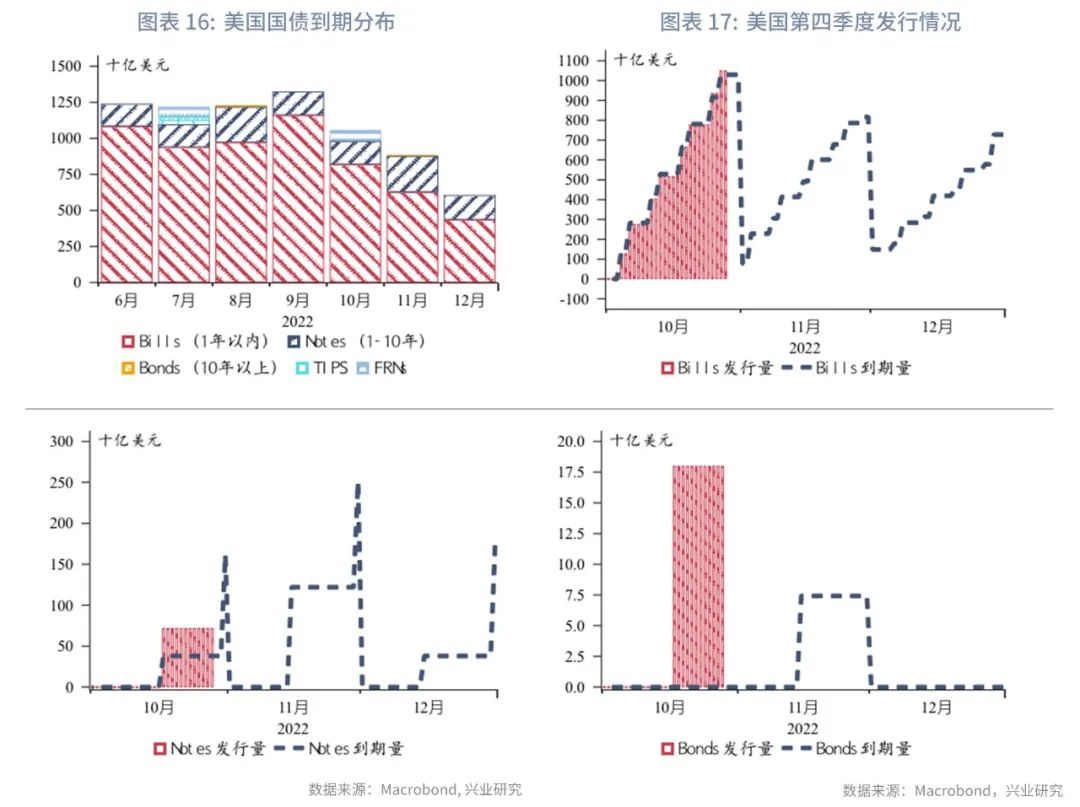

10月美国财政部拍卖的附息国债期限涵盖2Y-30Y各个主要期限,以及TIPS 5Y。间接投资者获配比例连续两个月维持高位,海外投资者配置兴趣回升,长期限和TIPS更受青睐。认购倍数和竞标利差基本在均值附近。

机构行为方面:官方部门中,7月中国大陆和日本均有小幅增持,欧洲增持放缓,英国加速增持。日本财政部公布的数据显示日本在9月连续大幅增持后10月再度小幅减持。私人部门,EPFR全球基金资金流显示短端资金流入放缓,长端资金流入加速。美国一级交易商在7~11Y期限显著增持,再度转为净多头。CBOT美债10Y期货持仓,10月非商业空头脱离近3年高位,资管、机构投资者显著增持多头。整体而言,近期市场多头力量明显回升,与美债收益率上行放缓一致。

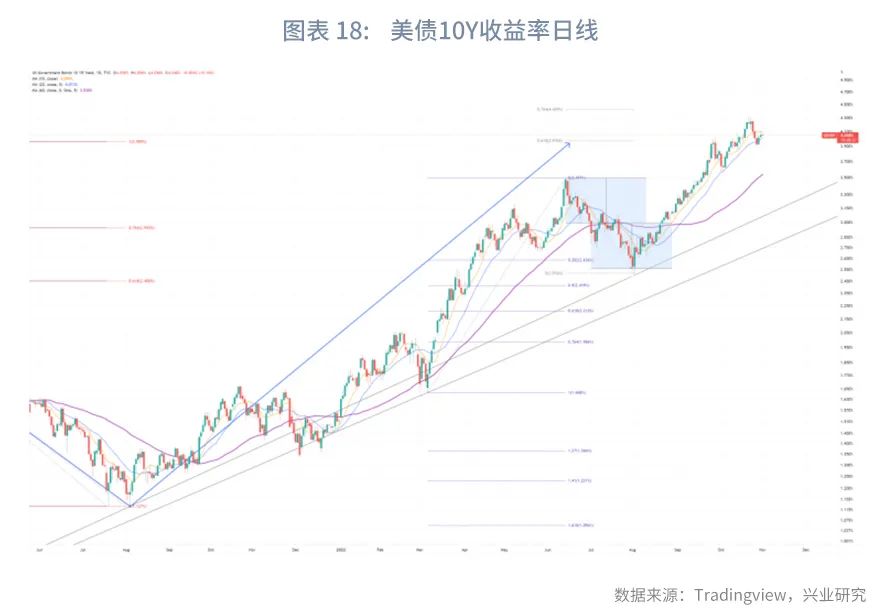

展望11月,市场此前已经充分定价今年加息至4.5%~4.75%,接下来将重点关注美国非农、CPI等经济数据以及美联储论调,进而研判12月议息会议是否可能出现重大转折。在缺乏增量信息推升紧缩预期的背景下,美债收益率短线上行动能减弱。对经济增长和企业盈利恶化的担忧可能再度占上风,美债收益率可能出现阶段性回调。技术上,我们提出的10Y收益率突破4%已经实现,收益率也一度非常迫近更高的4.5%。日线上,10Y收益率出现阴包阳吞没形态,短线盘整甚至回落的可能性较大。从今年此前走势看,收益率可能主动回调向60日均线靠近,下方支撑3.7%、3.5%,上方4.5%仍是有效阻力。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。