全球宏观:美国10月通胀超预期回落重挫美元指数,主要非美货币显著升值。海外市场阶段性交易risk on,美元利率汇率回调、国内防疫动态调整的推动下,人民币汇率如期继续反弹。三大人民币指数震荡回落,期权隐含波动率下行。境内外远期点数回落,掉期点数上升,远掉期价差收敛。境内外美元、人民币利差收窄。

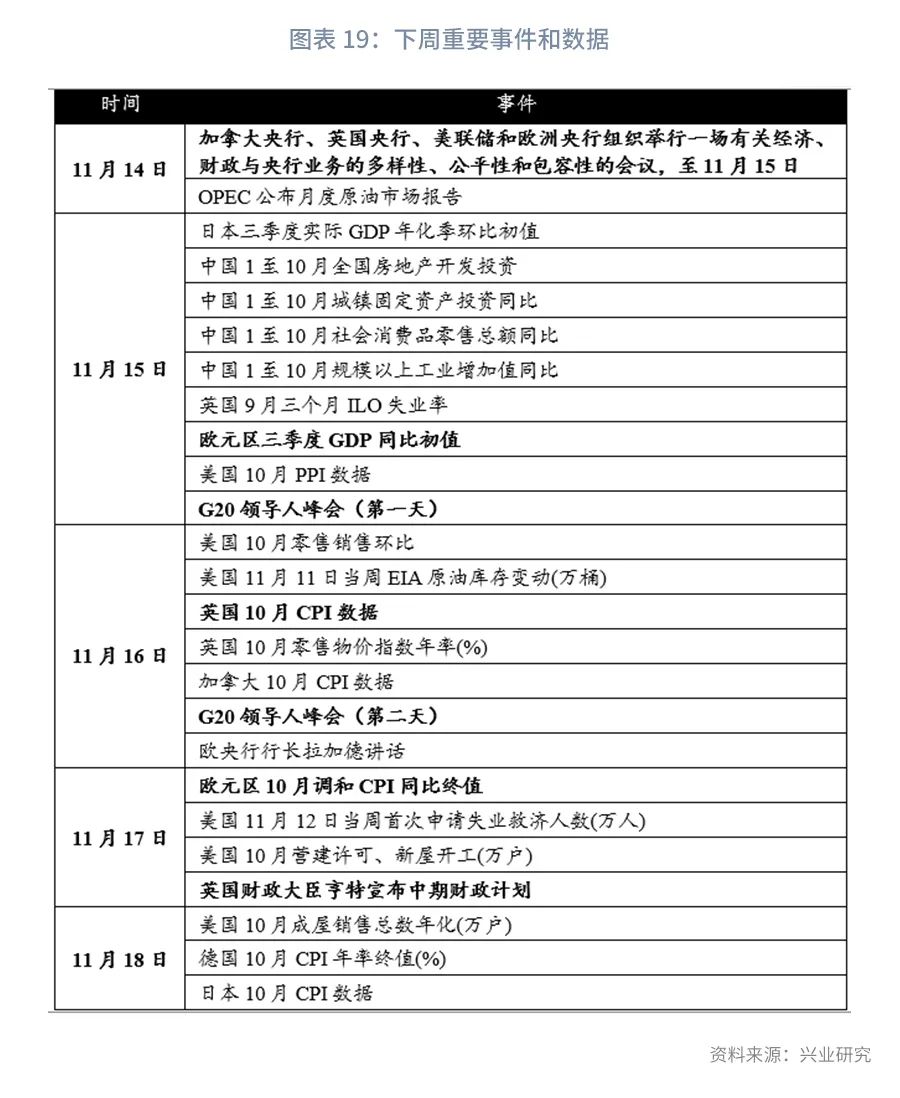

G7汇率:市场对美联储12月会议的加息预期已经回调至50bp,美元指数短期内回落空间有限;12月议息会议前市场有可能重修加息预期。下周聚焦G20峰会、四大央行讨论会及英国中期财政计划。数据方面,重点关注欧英10月通胀以及欧元区第三季度GDP数据。

人民币汇率:人民币汇率已如期进入升值反弹波段。反弹预计将延续1-3个月;属于修复高估趋势中的“逆势”波段,本轮修复高估还未完成;从上一轮的经验来看,人民币汇率“逆势”反弹的最大幅度约在4.3%-4.6%(套保策略详见正文)。

国内政策:习近平主席在第五届进口博览会开幕式上发表题为《共创开放繁荣的美好未来》的致辞。

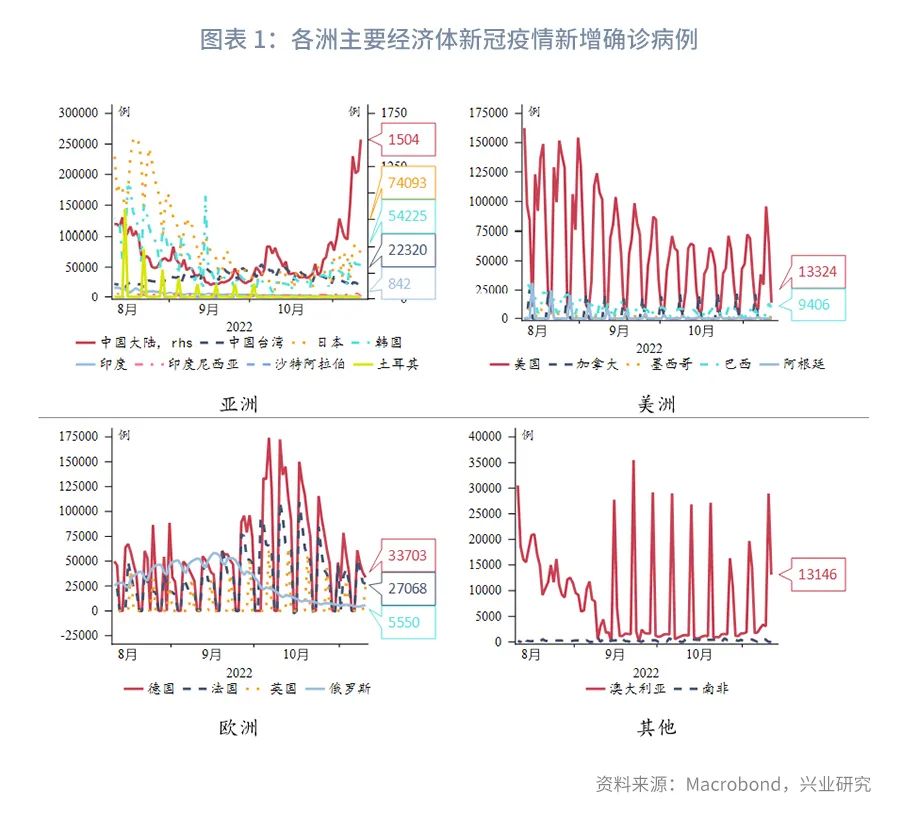

本周全球日增新冠确诊病例数延续回落,然而各地区疫情均呈零星散发态势。亚洲地区,日本和韩国日增病例数重回上行轨道,已分别上升至7万例和5万例附近。美洲地区,美国日增病例中枢继续抬升,周内一度接近10万例;巴西疫情也出现回升迹象。欧洲地区,德国、英国、俄罗斯等主要经济体日增病例数维持回落之势;法国日增病例数小幅上行。澳大利亚疫情进一步反弹,周内最高日增近3万例。国内方面,中国大陆地区单日新增确诊病例和无症状感染者合计数接近万例,主要分布于重庆、河南、广东等地。11月11日,国务院联防联控机制公布优化疫情防控的20条措施,包括密接管理措施调整为“5+3”、风险区由三类调整为高低两类、不再判定次密接、取消入境航班熔断机制等。

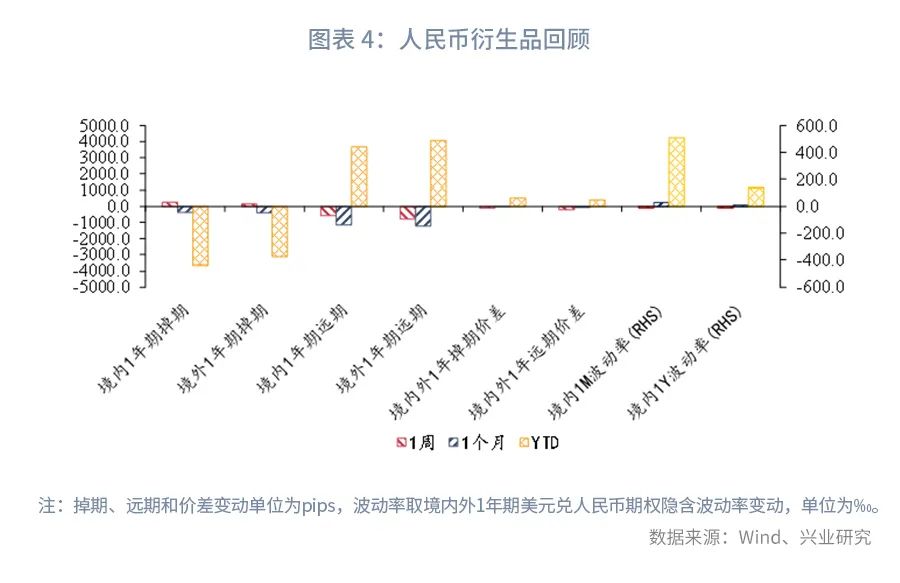

G7汇率方面,美国10月通胀超预期回落,同时众多美联储官员表示需要放缓加息节奏,紧缩预期降温之下,美元指数跌破107关口,主要非美货币纷纷上涨。多名欧央行管委发表鹰派言论支撑欧元兑美元进一步走强。英国GDP连续两个月负增长,但在美元指数回落背景下英镑兑美元仍录得涨势。美债收益率大幅下行为日元注入反弹动力,美元兑日元重回140附近。铜和铁矿石价格走高助涨澳元兑美元,使其录得G7汇率中最大涨幅。人民币汇率方面,美元汇率和利率回调,加之国内疫情防治措施优化调整带来消息面利好,美元兑人民币如期震荡下行。除港币外,主要非美货币相对人民币升值,三大人民币指数震荡回落。期权隐含波动率震荡。境内外远期点数回落、掉期点数上升,价差均收敛。

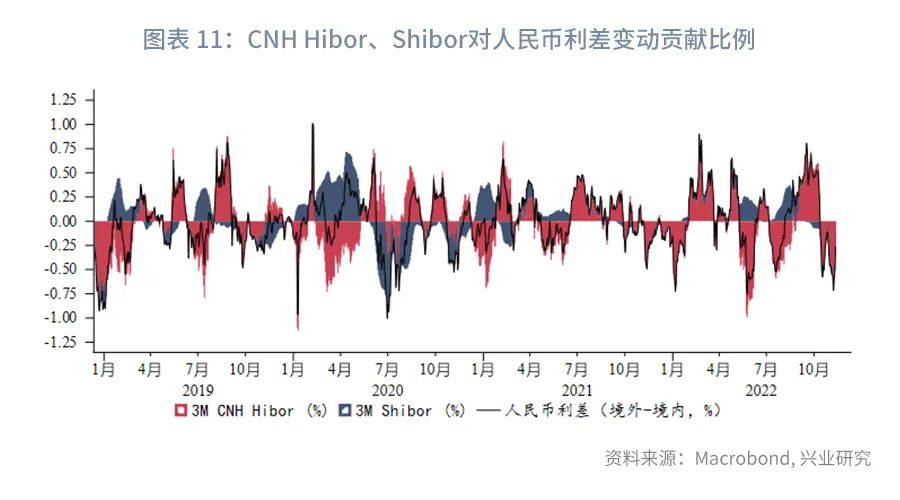

美元流动性方面,本周离岸发达和新兴市场美元流动性边际宽松。3M境内掉期隐含美元利率、SOFR和Libor利率均上行,不过境内美元利率上行幅度更大,境内外美元利差(境外-境内)收敛。人民币市场方面,本周央行累计进行了330亿元逆回购,同时有1130亿元逆回购到期,公开市场净回笼800亿元。市场利率方面,3个月Shibor上行11.40bp, NCD上行1.51bp,CNH Hibor上行4.06bp。境内外人民币利差(境外-境内)收窄。

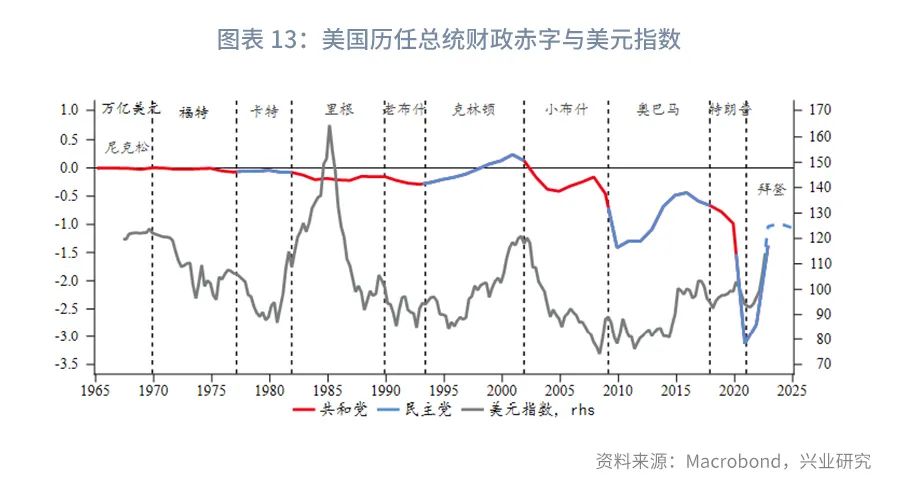

北京时间11月8日,美国中期选举拉开序幕。本次中期选举将改选35个参议院席位(约占1/3)和全部435个众议院席位,此外美国50个州中的36个州将重选州长。截至北京时间11月13日上午,民主、共和党在参议院各占据50和48席,民主党已经确保对参议院控制;众议院中共和党以211比204领先民主党,大概率重掌众议院;州长选举方面,共和党以25对23领先民主党,由于邮寄选票延迟等原因,尚有席位不明确。参议院选举结果还需等待佐治亚州结果,目前民主党暂时以49.4%比48.5%领先共和党,由于第三方民主党在该州得票率超过2%,民主党和共和党均无法超过50%的选票,因此按照规则选举结果最早在12月6日可以产生。在民主党失去众议院的情况下,拜登政府在财政政策上将难免被“刁难”。目前美国政府仅有约1200亿美元的举债空间,而财政部长预计明年的融资需求高达3000亿美元。如果民主党未在年内提高额度,则美国政府将面临财政悬崖,这将施压市场风险偏好。在通胀和政治施压下,拜登政府的财政政策将趋于保守,这在一定程度上缓解美国政府的贸易赤字,利好美元指数。除此之外,如果共和党成功拿下参众两院,拜登有被弹劾的风险,这也将放大全球经济政策的不确定。(具体分析详见《中期选举、财政悬崖与总统弹劾20221111》)

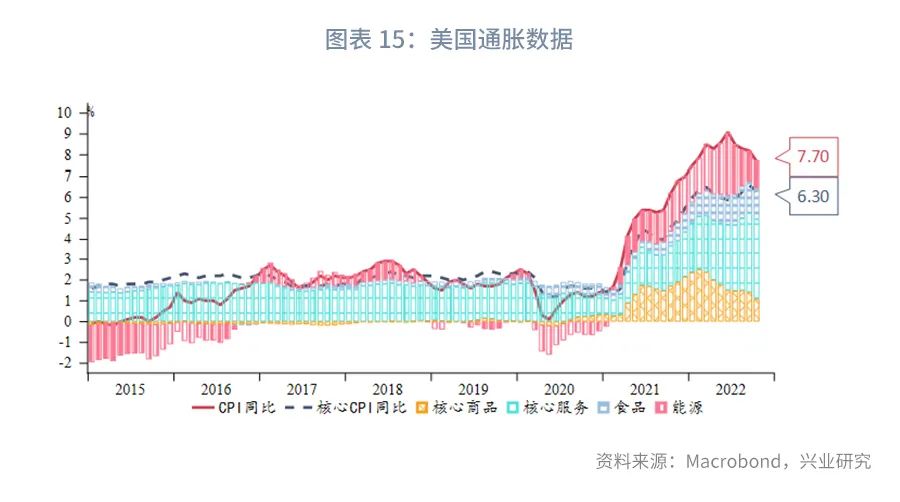

2.2 美国10月通胀超预期回落重挫美元指数

11月10日,美国劳工统计局公布的数据显示,美国10月CPI同比上涨7.7%,低于预期值7.9%和前值8.2%;10月核心CPI同比上涨6.3%,低于预期值6.5%和前值6.6%。数据发布后,美元指数、美债收益率明显回落,美股和黄金大涨。分项来看,核心商品和能源价格的回落以及基数效应是通胀弱于预期的关键因素,然而核心服务、食品饮料价格维持稳步上涨(环比扩张)。尤其是核心服务,同比增速较上月进一步提高。(具体分析详见《利率需与通胀相向而行——美国10月CPI数据点评20221111》)

本周多位美联储官员发表讲话,部分官员立场边际转鸽。纽约联储主席威廉姆斯认为长期通胀预期相对稳定,甚至谈及了通缩风险(暗示继续大幅加息的必要性较小)。除此之外,2023年FOMC票委、费城联储主席哈克,2024年FOMC票委、旧金山联储主席戴利,以及2022年FOMC票委、堪萨斯联储主席乔治均认为美联储需要在未来放缓加息。不过,仍有部分票委坚持强力紧缩以抗击通胀。2023年FOMC票委、达拉斯联储主席洛根以及2022年FOMC票委、克利夫兰联储主席梅斯特认为单月通胀数据不足以支撑美联储放缓加息,美联储面临的主要风险仍然是没有采取足够积极的行动来抑制相当高企的价格压力。

2.3 英国GDP连续两个月萎缩

英国国家统计局11月11日公布的数据显示,英国第三季度GDP环比下降0.2%,为2021年初以来季度GDP首次环比负增长,低于前值增长0.2%,但好于预期的下降0.5%;第三季度GDP同比增长2.4%,高于预期的2.1%,低于前值4.4%。此外,英国9月GDP环比录得-0.6%,低于预期的-0.4%,这是英国GDP连续第二个月下滑,服务业收入同比大幅下滑是主要原因;7月和8月GDP环比数据被修正为0.1%和-0.1%(修正前值为0.3%和-0.3%)。

英国央行首席经济学家皮尔表示,英国央行无法认为通胀已经得到控制,但英国经济正在陷入衰退,这令英国央行的前景更为复杂。皮尔还表示,英国劳动力规模正在急剧下降,政策制定者们必须防止工资和通胀螺旋式上升,英国央行需要进一步加息控制物价飙涨,以阻止其在经济中扩散。

受美国10月通胀及近期官员言论等因素打压,市场对美联储12月会议的加息预期已经回调至50bp,这也意味着美元指数后续回落幅度较为有限。美国通胀、就业等数据将继续对市场预期产生扰动,不排除在12月会议前公布的11月通胀出现反复的可能,届时加息预期上修又将带来美元指数的新一轮上行。欧元和英镑短线料维持韧性。当前欧美央行的紧缩预期差已恢复与欧元兑美元的正向关系,欧央行鹰派信号的释放将对欧元产生额外的提振作用。随着美债收益率上行受阻,日元短期内贬值压力较小。下周聚焦G20峰会、四大央行讨论会及英国中期财政计划。英国政府料实施财政紧缩政策以削减国家支出从而弥补财政缺口。数据方面,重点关注欧英10月通胀以及欧元区第三季度GDP数据。

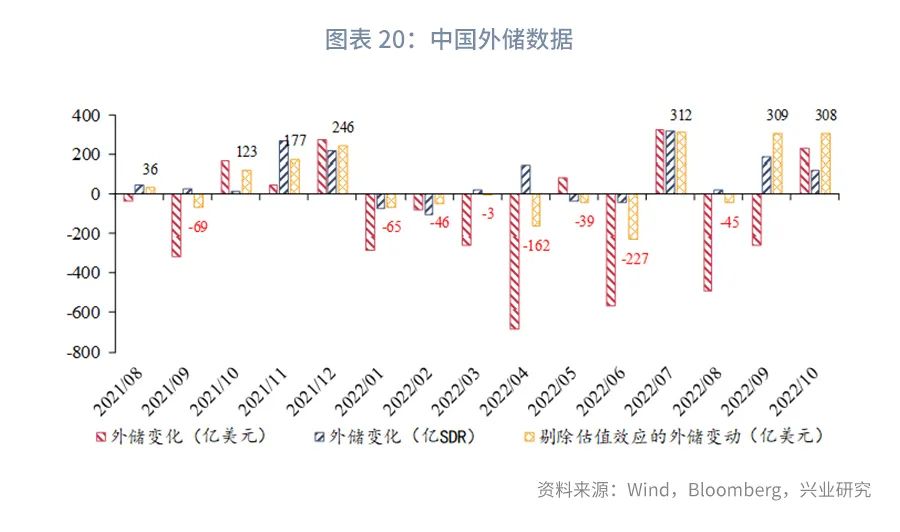

2022年10月,以美元计价,我国外汇储备30524亿美元,环比增加 235亿美元,前值下降259亿美元;以SDR计价,我国外汇储备23786亿SDR,环比增加120亿SDR,前值上升191亿SDR。2022年10月,我国进出口录得852亿美元高位贸易顺差,正向支撑国际收支。美元指数小幅走弱贡献正向估值、全球利率上行贡献负向估值,剔除估值效应后,外储实际增加308亿美元。在美元指数及主要经济体国债收益率上行时期,受估值效应影响,外储的度数有下行压力,但剔除估值效应后,外储的实际规模始终保持平稳。

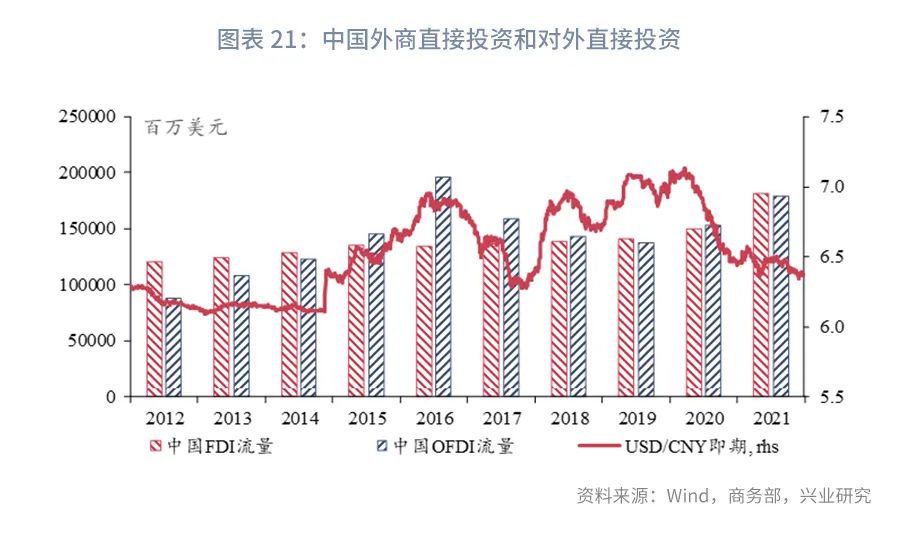

3.2 《2021年度中国对外直接投资统计公报》发布2022年11月7日,商务部、国家统计局和国家外汇管理局联合发布《2021年度中国对外直接投资统计公报》,详细总结了2021年中国对外直接投资的主要特征:一是对外投资大国地位稳固。2021年,中国对外直接投资流量1788.2亿美元,比上年增长16.3%,连续十年位列全球前三。二是投资结构不断优化。2021年,中国对外直接投资涵盖国民经济的18个行业大类,其中八成流向租赁和商务服务、批发零售、制造、金融、交通运输领域,流量均超过百亿美元。三是对“一带一路”沿线经济体投资持续增长。截至2021年底,中国在“一带一路”沿线经济体设立企业超过1.1万家,约占中国境外企业总量的1/4。2021年,对“一带一路”沿线经济体直接投资241.5亿美元,创历史新高,占中国全年对外投资流量总额的13.5%;年末存量2138.4亿美元,占存量总额的7.7%。四是地方企业对外投资活跃。2021年,地方企业对外非金融类投资877.3亿美元,占57.7%。五是互利共赢效果显著。2021年,对外投资带动货物出口2142亿美元,比上年增长23.3%;带动货物进口1280亿美元,增长44%。

行情研判方面,上周周报中我们提示“人民币汇率预计在短期内维持稳中有升态势,我们认为宝贵的购汇窗口期即将来临”,本周行情验证了我们的观点。在海外市场阶段性交易risk on,美元指数显著回调、国内防疫动态调整的推动下,人民币汇率短线反弹做实。本轮人民币反弹预计将延续1-3个月;属于修复高估趋势中的反弹波段,本轮修复高估还未完成;从上一轮(2018年到2019年)修复高估的经验来看,人民币汇率“逆势”反弹的最大幅度约在4.3%-4.6%。详细分析请见《兴业研究汇率报告:人民币汇率进入升值回调波段20221111》。对冲策略方面,基于人民币汇率短多长空的判断,我们继续建议2023上半年美元购汇敞口借此窗口期进行锁定,2023年非美购汇敞口建议在2022年第四季度进行锁定。2023年农历春节后的美元结汇敞口建议继续保持观望。产品方面,除普通远期外,期权及期权组合也是较好的套期保值工具。

4.1 习近平主席在第五届进博会开幕式上致辞

2022年11月4日,习近平主席视频出席了在上海举行的第五届中国国际进口博览会开幕式并发表题为《共创开放繁荣的美好未来》的致辞。

中国将推动各国各方共享中国大市场机遇,加快建设强大国内市场,推动货物贸易优化升级,创新服务贸易发展机制,扩大优质产品进口,创建“丝路电商”合作先行区,建设国家服务贸易创新发展示范区,推动贸易创新发展,推进高质量共建“一带一路”。

中国将推动各国各方共享制度型开放机遇,稳步扩大规则、规制、管理、标准等制度型开放,实施好新版《鼓励外商投资产业目录》,深化国家服务业扩大开放综合示范区建设;实施自由贸易试验区提升战略,加快建设海南自由贸易港,发挥好改革开放综合试验平台作用。

中国将推动各国各方共享深化国际合作机遇,全面深入参与世界贸易组织改革谈判,推动贸易和投资自由化便利化,促进国际宏观经济政策协调,共同培育全球发展新动能,积极推进加入《全面与进步跨太平洋伙伴关系协定》和《数字经济伙伴关系协定》,扩大面向全球的高标准自由贸易区网络,坚定支持和帮助广大发展中国家加快发展,推动构建人类命运共同体。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。