3月15日,在瑞信发布存在“重大缺陷”的年报后,其最大股东拒绝出资引发市场对银行业的恐慌情绪升温。欧央行3月议息会议强调欧元区银行业韧性,“勇敢”加息50bp,但取消所有前瞻指引。会后欧美央行加息预期纷纷上修,欧元汇率利率震荡,欧洲股市收复部分失地。

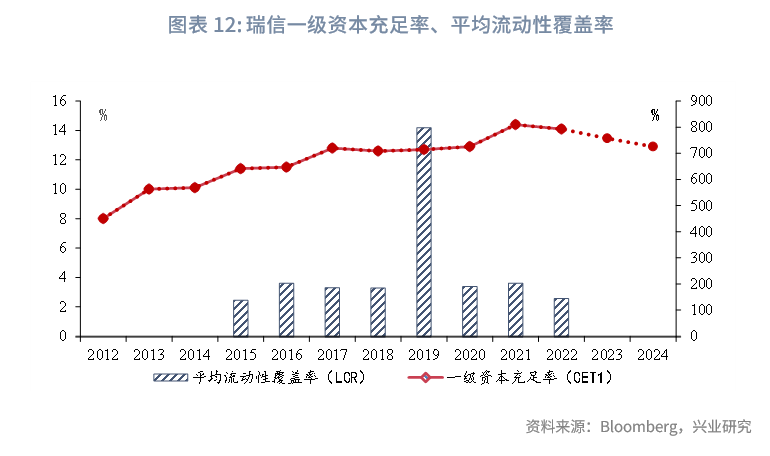

当前瑞信的资本充足率以及流动性覆盖率依然稳健。且和硅谷银行不同的是,瑞信更多地面临的是盈利能力的挑战,而非类似资产负债期限错配导致的结构性问题。受央行扶持及其自身流动性规划助力,瑞信短期危机得到解决,但考虑其财务缺陷,该问题是否能彻底化解存疑,还需密切监测后续发展。

短线市场料“静观其变”。受银行业危机打压,目前欧美央行加息预期均存在较大向上弥补的空间,后续欧元兑美元走势将取决于两者紧缩预期差的修复节奏。重点关注下周联储议息会议表态。

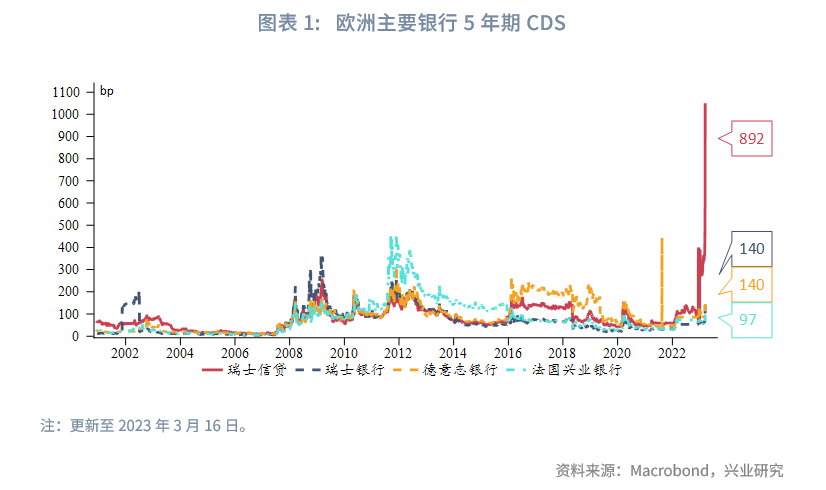

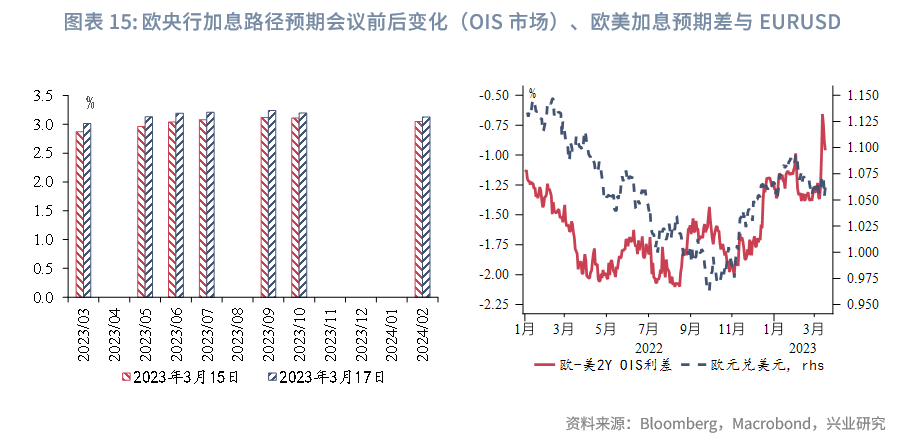

美国银行业危机尚未平息,瑞士信贷(Credit Suisse,后简称“瑞信”)风波再次来袭。3月15日,在瑞信财报遭遇美国证券交易委员(SEC)质疑被推迟发布、审计出具否定意见、最大股东拒绝提供更多援助的背景下,其股价“狂泻”至历史低位;5年期CDS直线拉升至1000以上,欧洲其他主要银行CDS也小幅共振向上;欧元兑美元几乎吐尽前四日涨幅。瑞士央行答应将在必要时提供流动性支持,然而市场紧张情绪并未被完全抚平。欧美央行后续货币政策立场是当前市场关注焦点。北京时间3月16日21:15,欧央行公布3月议息会议结果,“勇敢”加息50bp,兑现了前一次会议的“承诺”。政策声明取消了所有前瞻指引,认为在金融市场动荡局势中利率取决于数据更为重要,同时强调欧元区银行业韧性。该结果向市场进一步展现了欧央行抗击通胀的决心及其能够度过危机的自信。决议发布后,欧元区汇率和主要利率表现震荡,欧元兑美元和意债10Y收益率日内收涨;德国、意大利股指收复部分失地。

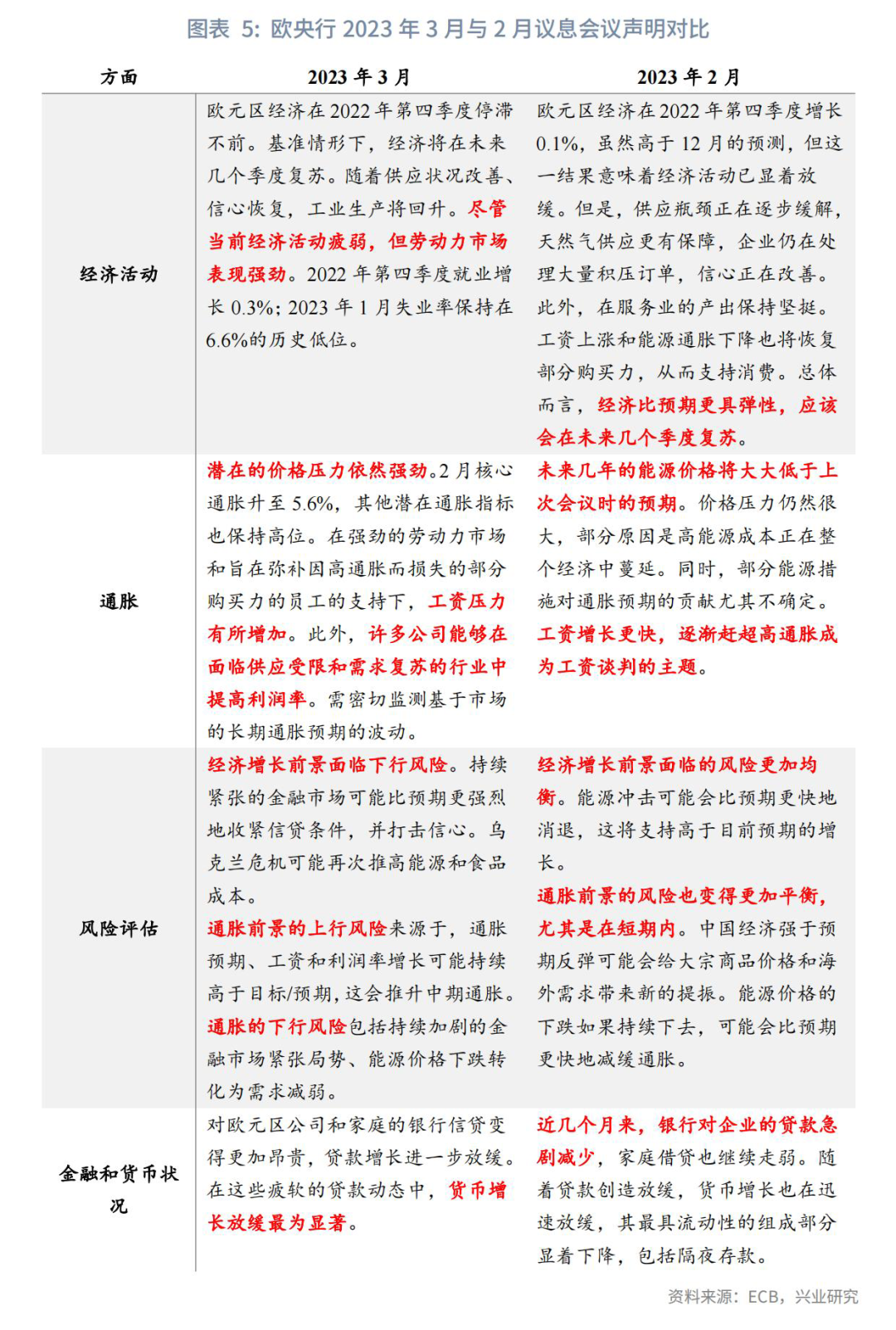

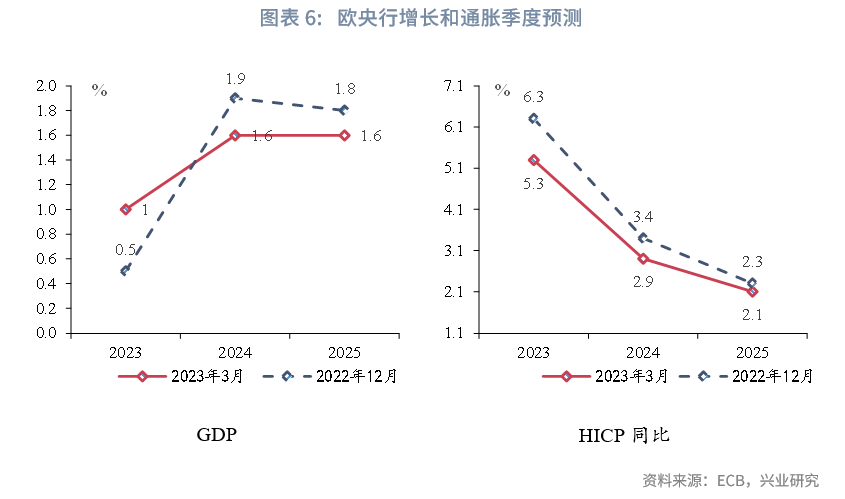

本次货币政策决议并未提供任何前瞻指引,且删除了“预计利率会进一步提高”的措辞,新增“不确定性的增加加强了管委会利率决策中数据依赖的重要性”,同时强调“欧元区银行业具备韧性”、“管委会随时准备在必要时做出回应”,尝试进一步稳定市场情绪。会议声明将经济增长前景的风险评估调回“下行”,未明确说明通胀前景面临的具体风险。此外,会议还公布了季度经济预测——全面下调今明后年通胀预测、上调今年并下修明后年增长预测。值得注意的是,该预测的计算时间在近期金融市场紧张局势出现之前。行长拉加德和副行长金多斯在会后新闻发布会上补充了更多细节:关于通胀:没有看到核心通胀有很大改善;希望能合理分担成本推动型税收的负担,这将降低通胀第二轮效应的风险。关于货币政策:今天的决定获得了“绝大多数”委员的支持,有3-4名委员不支持,他们希望有更多时间来监控局势;开始看到货币政策通过信贷渠道传导,速度似乎相当快;还没决定关于结束资产购买计划(APP)的任何事项;如果基线预期是正确的,当金融市场不确定性降低时,欧央行就会有更多工作要做。关于金融稳定性:更高的利率有利于银行的利润率;欧元区银行具有高质量的流动性缓冲,具备韧性,且对瑞信的敞口相当有限;不认为现在有必要开发其他工具,但随时准备在必要时提供。

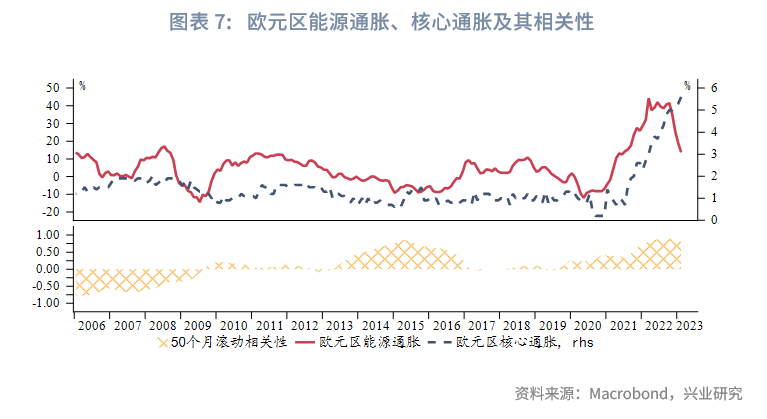

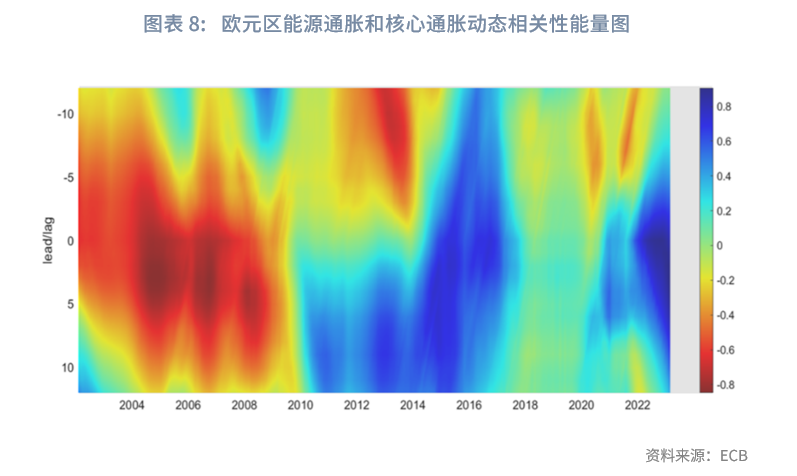

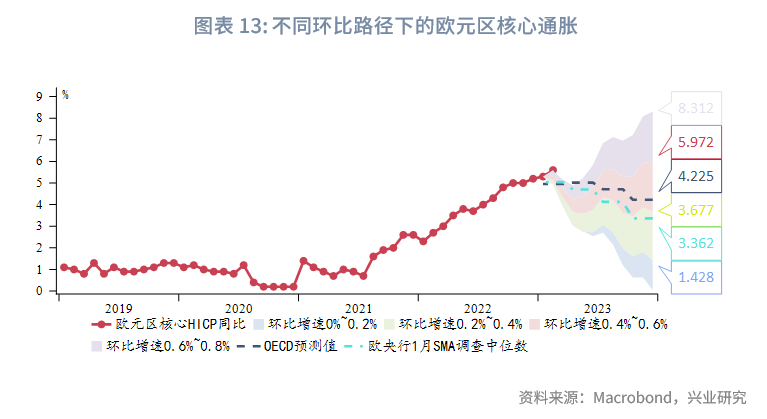

欧元区潜在通胀压力仍是主导欧央行未来鹰派程度的依据之一,其中核心通胀指标最具代表性。对于未来核心通胀发展,近期发言的管委当中不止一位提供了这样一个思路——考察能源通胀下行如何帮助核心通胀回落,这可以从两个角度来理解。一方面,能源物价上行在前期加剧了其他行业的成本压力,其下行自然也会带来相应的传递效应,但效果并不一定完全对称。另一方面,能源通胀下行使总体通胀下降,生活成本减轻对应提高工资的需求降低,这就意味着核心通胀的主要驱动力减弱。通过计算能源通胀和核心通胀的滚动相关性,我们可以发现,在金融危机之前,两者通常存在负相关关系,然而这之后相关性发生逆转。这可能与货币政策工具的使用以及通胀结构差异有关。此外,自2021年7月以来,能源和核心通胀的同步性进一步提升,体现出能源已经可以非常迅速地传递给核心通胀,成为欧元区核心通胀上升的重要因素。这或许也就意味着近期能源价格的下跌也可以比以往更快地反映在欧元区核心通胀中。

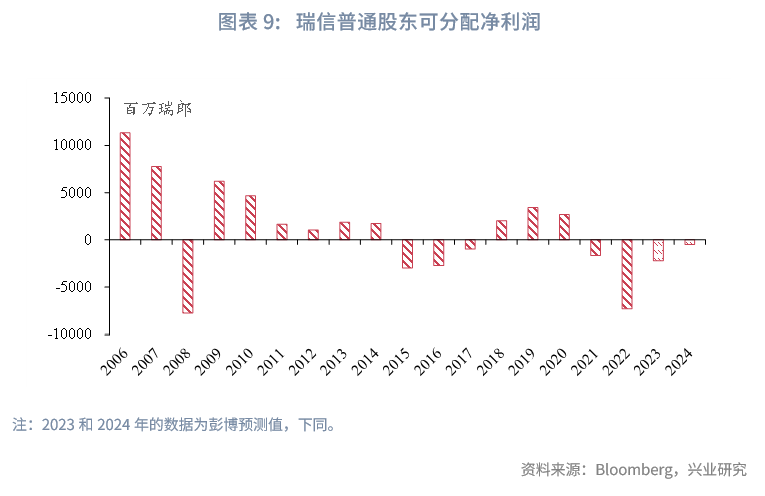

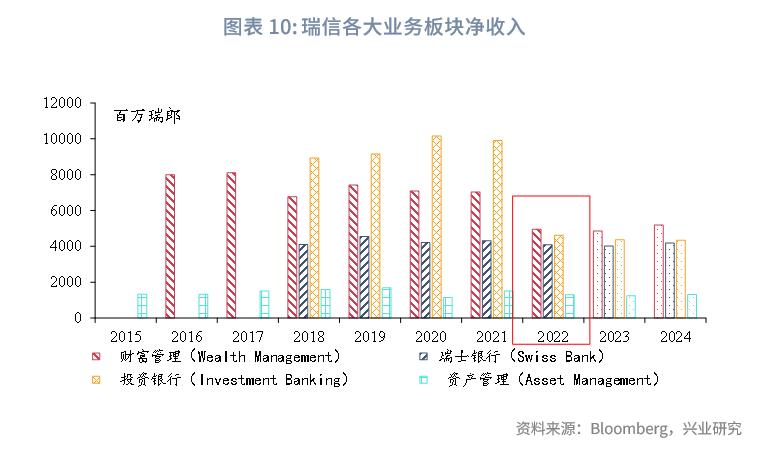

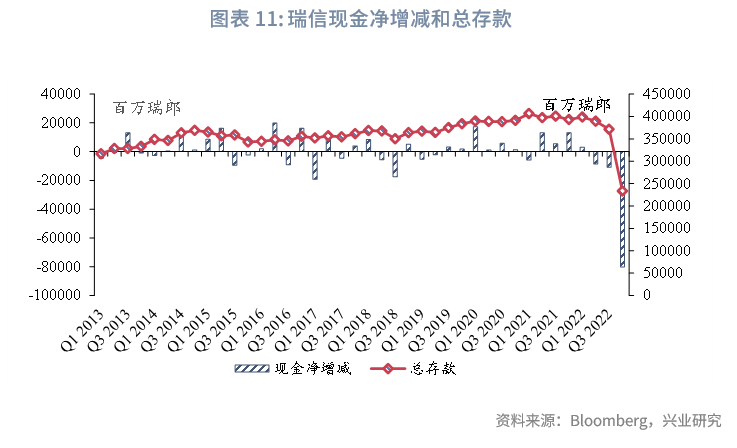

由于SEC就过去的财报提出质疑,瑞信将发布2022年年报的时间从3月8日推迟至本周二(3月14日),同时在年报中披露其2022年和2021年财报程序存在“重大缺陷”、审计开具否定意见。3月15日,瑞信最大的股东沙特国家银行董事长在接受采访时表示,由于监管限制,并未考虑增加对该银行的投资。这成为了本轮瑞信危机的直接导火索。瑞士央行和瑞士金融市场监管局(FINMA)随即发布联合声明为市场喂下定心丸。声明称,没有迹象表明由于当前美国银行市场的动荡,瑞士的金融机构面临直接蔓延的风险;确认瑞信满足适用于系统重要性银行的资本和流动性要;如有必要,瑞士央行将向全球活跃的银行提供流动性。面临史无前例的信用危机,瑞信同样杀伐果决,发布公告表明其将加强流动性管理的立场[1]。具体包括:(1)以抵押优质资产换取瑞士央行至多500亿瑞郎(CHF)的短期流动性支持。(2)向若干运营公司(OpCo)优先债券发起现金要约回购,规模最高约为30亿瑞郎。目前正在以25亿美元现金要约收购10只美元债券、以5亿欧元现金要约收购5只欧元债券。这两项要约都将在2023年3月22日到期。(3)加快战略转型步伐,包括彻底重组投资银行(如大幅退出证券化产品,已实现超过70%的目标)、加快成本转型(有望在2025年之前实现约25亿瑞郎的成本削减,其中 2023年实现约12亿瑞郎)。根据瑞信本次公布的年报,2022年普通股东可分配净利润亏损72.93亿瑞郎,接近2008年金融危机时期。分业务来看,亏损集中在投行和财富管理企业两大主营板块。历史上,瑞信有过多次亏损记录,曾于2015至2017年连续三年录得亏损。然而,不同于当前状态的是,亏损幅度均较小。根据彭博预测,在可持续的前提下,2023年和2024年净利润恐将延续倒挂,但数额会逐年减少。此外,瑞信在年报中特别提及,2022年第四季度存款开始大幅流出,仅当季便流出约1380亿瑞郎。相应地,我们可以看到其现金净减少801.19亿瑞郎,为2013年以来最大降幅,这是促成本次流动性危机的元凶之一。从风险监控指标来看,当前瑞信的资本充足率以及流动性覆盖率依然稳健。且和硅谷银行不同的是,瑞信更多地面临的是盈利能力的挑战,而非类似资产负债期限错配导致的结构性问题。受央行扶持及其自身流动性规划助力,瑞信短期危机得到解决,但考虑其财务缺陷,该问题是否能彻底化解存疑,还需密切监测后续发展。

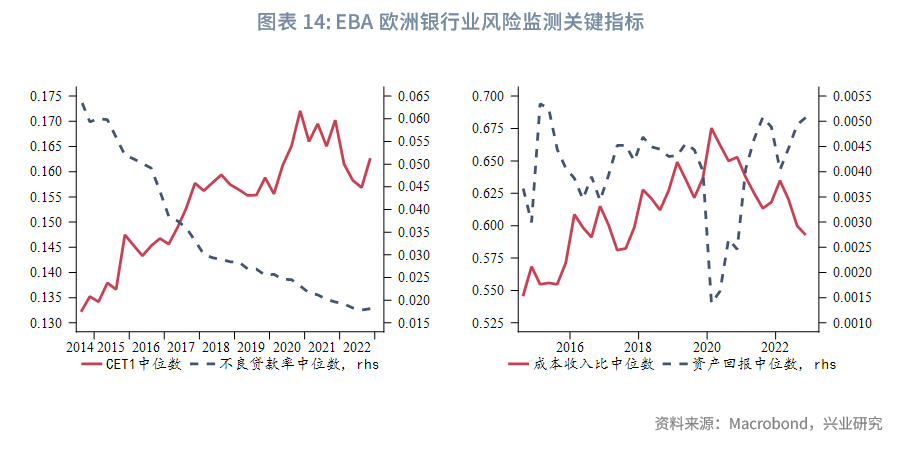

美国和瑞士央行为其银行业提供短期流动性背书有望压制市场进一步risk off的趋势,短线市场料“静观其变”。未来欧央行紧缩预期仍存在上修空间。一方面,目前欧盟银行业受瑞信传染的风险相对较小。根据欧洲银行管理局(EBA)的统计,尽管近年来纷扰不断,欧盟银行CET1中位数始终保持在安全区域,较数据统计之初已显著改善;不良贷款率持续走低;盈利能力受疫情和乌克兰危机影响有所恶化,但当前已步入正轨。另一方面,正如拉加德所言,待金融稳定性恢复,“欧央行就会有更多工作要做”。核心通胀未降、长期通胀预期脱锚风险犹存的背景下,欧央行没有理由放弃紧缩,本次会议的“50bp”便是其决心最好的证明,市场加息预期在会后小幅修正。需要注意的是,核心通胀在2月环比增速高达0.8%。若后续速度依然保持在0.6%以上,核心通胀将面临全年上行的压力;介于0.4%-0.6%,核心通胀也将保持高位。此类情形下,欧央行不仅不会放弃加息,还可能存在较大加息空间。欧央行本次会议也给市场描绘了一张美联储下周会议的蓝图,会后美联储加息预期同样得到上修。受银行业危机打压,目前欧美央行加息预期均存在较大向上弥补的空间,后续欧元兑美元走势将取决于两者紧缩预期差的修复节奏,短期内仍受银行业事件扰动。重点关注下周联储议息会议表态。

[1]https://www.credit-suisse.com/about-us-news/en/articles/media-releases/csg-announcement-202303.html

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。