4月10年国债利率回落至2022年11月中防疫优化宣布时的水平,股市先涨后跌,风险溢价陷入震荡。市场踟蹰的背后,是经济数据出现的两组量价分歧:其一,GDP量与价的分歧。虽然实际GDP增速较高,但名义GDP仅增长5.5%,低于2022年第三季度,而名义GDP反弹幅度直接影响着上市企业盈利的涨幅。第二季度PPI和CPI同比仍将处于低位,下半年有望回升,带动市场分歧再度向“温和复苏”弥合。但两方面因素或制约PPI的反弹空间。一是产能利用率下降,朱格拉周期有进入下行阶段的可能性。二是过去中美共振去库时期往往会出台较有力的逆周期政策,而此次共振去库时期,国内实现经济增速目标的压力较小,美国通胀高企,中美逆周期政策力度可能弱于过去几轮周期。

其二,融资量与价的分歧。虽然信贷规模屡超市场预期,但贷款利率再创新低。企业方面,工企利润反弹通常先于企业贷款利率回升,利润同比反弹时间或在年中附近;居民方面,首套房利率动态调整机制将房贷利率与房价挂钩,百城房价同比上涨城市数可能在年中附近见底,而要实现连续3个月上涨还需要更长的时间。可见,贷款利率回升仍需等待。不过,由于2023年信贷投放前置,融资量的放缓可能会先于价的回升出现。

4月公布的GDP数据超出市场预期,但市场对复苏的认知陷入分歧,10年国债回落至2022年11月中防疫优化刚刚宣布时的水平,股市先涨后跌,风险溢价陷入震荡。市场踟蹰的背后,是经济数据出现的两组量价分歧:其一,经济增长量与价的分歧,虽然实际GDP增速较高,但由于物价回落,名义GDP仅增长5.5%,低于2022年第三季度的水平;其二,融资量与价的分歧,虽然信贷规模屡超市场预期,但贷款利率再创新低。两组量价分歧将如何演绎?又将如何影响市场?本文将对此展开分析。

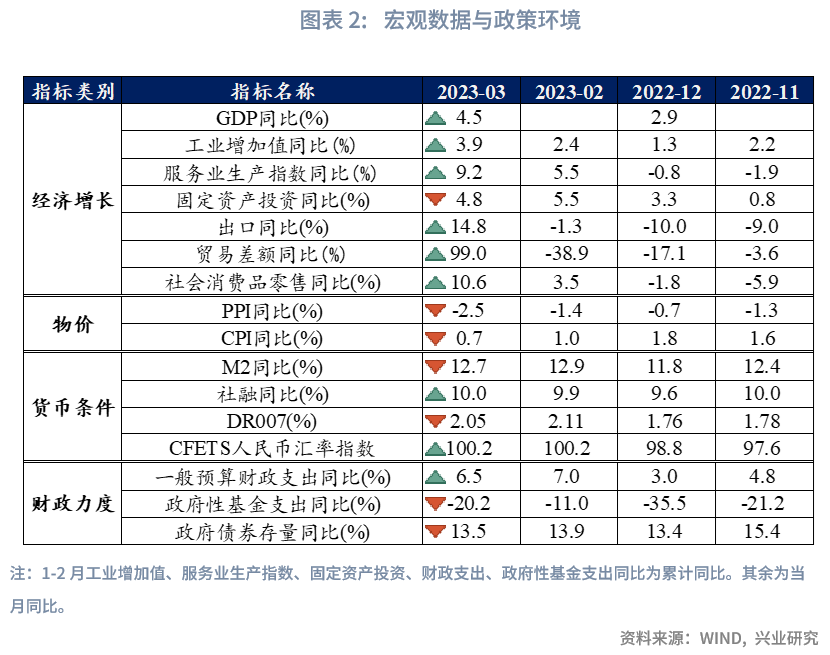

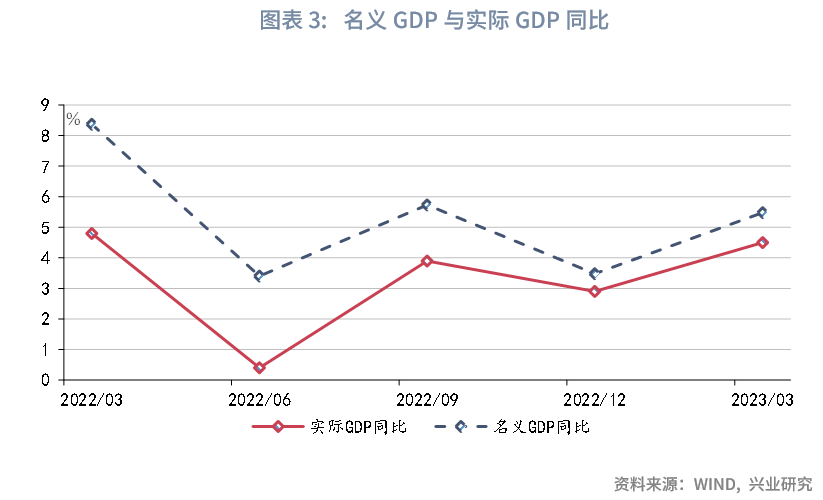

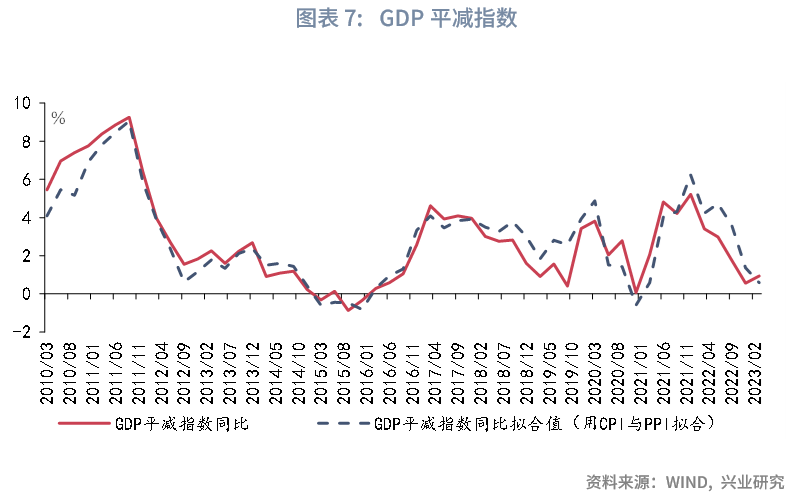

当前经济复苏呈现出价滞后于量的特征:第一季度GDP同比增长4.5%,是过去四个季度最高的水平,然而,名义GDP同比仅增长5.5%,较2022年第三季度低0.2个百分点。

对权益市场而言,名义GDP的表现比实际GDP更为重要。根据我们在4月发布的报告《复苏交易的空间测度与结构评估——2023年4月权益市场月报》,沪深300净利润与名义GDP之比近年来处于较为稳定的水平,因此,名义GDP反弹的幅度直接影响着沪深300盈利上涨的空间。

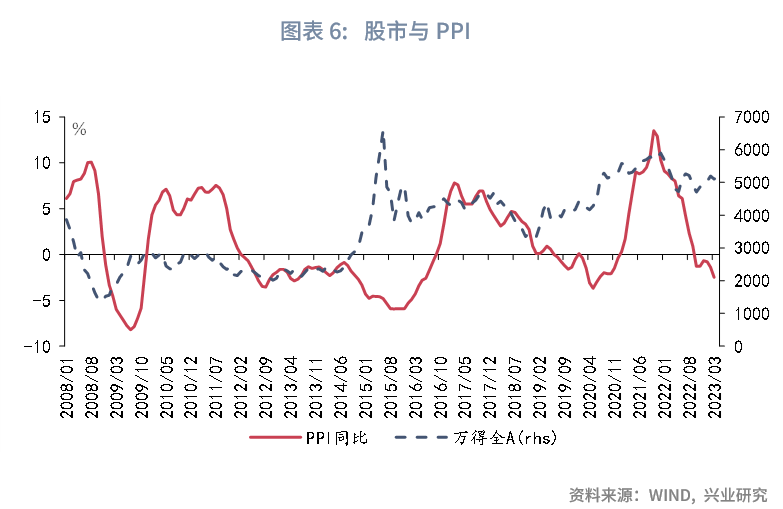

历史上,当R007大幅下降,流动性显著放松之后,万得全A通常会出现明显的上涨,但2012年流动性放松之后,2013年股市却更多呈现出结构性行情的特征,这与当时PPI低迷影响了名义GDP涨幅有关。

名义GDP平减指数受CPI与PPI的共同影响,因此,CPI与PPI双双回落是第一季度名义GDP增长较慢的主要原因。

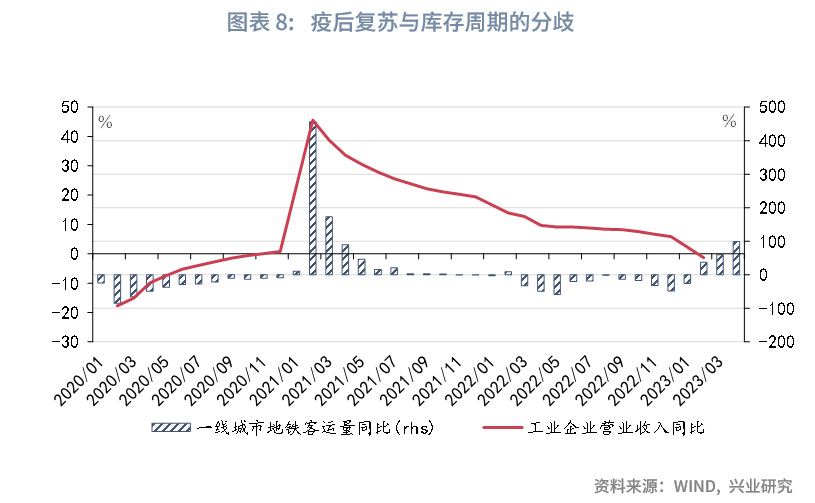

展望未来,第二季度PPI和CPI同比仍将处于低位,但下半年有望回升,带动市场分歧再度向“温和复苏”弥合。PPI方面,疫后复苏与库存周期的节奏不一致,是导致价慢于量的主要原因。从疫后复苏的角度来看,1月疫情达峰后经济活动就步入了恢复的轨道;但从库存周期的角度来看,当前经济依然处于主动去库存的阶段,价通常要等到被动去库存的时期才会有较为明显的回升。需要指出的是,虽然2月工业企业产成品存货同比高于2022年12月,但这可能是由于12月疫情的扰动,尚不足以说明经济进入了补库阶段。

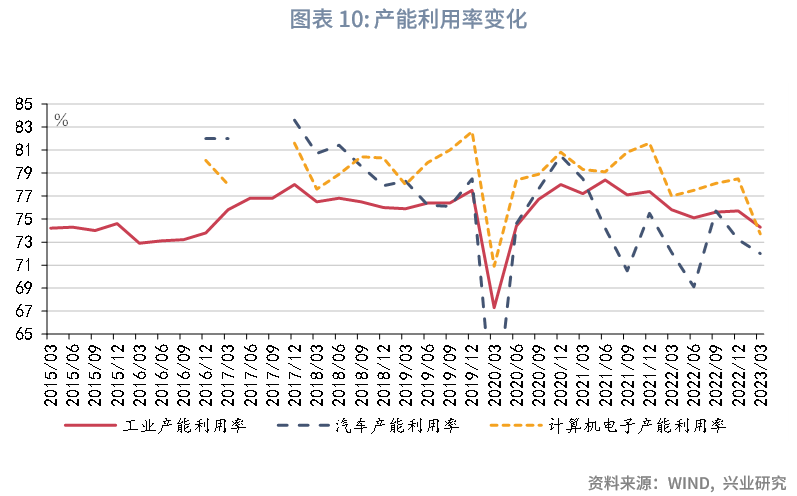

受翘尾因素拖累,第二季度PPI同比降幅可能进一步扩大,下半年再度回升,但两项因素可能抑制PPI的回升幅度。一是产能利用率下降,朱格拉周期有进入下行阶段的可能性。2023年第一季度,工业产能利用率下降至74.3%,是2020年第二季度以来的最低水平。拉长时间维度来看,在产能过剩压力较大的2015年,产能利用率平均为74.3%。随着供给侧改革的成效逐渐显现,产能利用率逐渐回升。2017至2022年间工业产能利用率多数时间都在75%以上,到2023年第一季度再度回落至75%以下。在细分行业中,汽车行业与计算机电子行业产能利用率下降的趋势都较为明显。2023年第一季度汽车与计算机电子行业的产能利用率分别为72.0%和73.7%,较2019年末(疫情前)分别低6.5和8.9个百分点。产能利用率较低将影响厂商的议价能力。

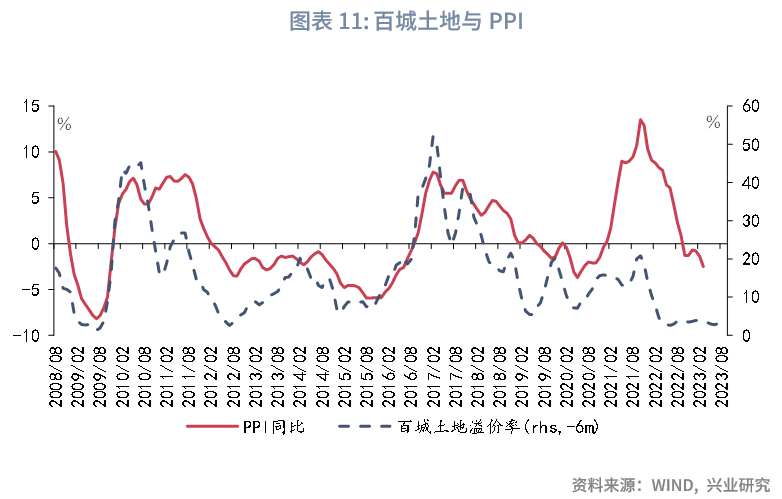

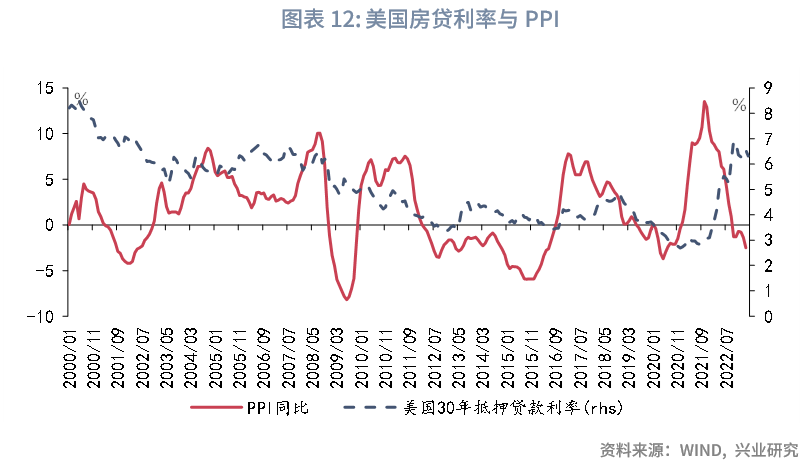

二是中美逆周期政策的力度可能弱于过去的周期。过去当中美库存周期共振下行时,中美往往会出台有力的逆周期调节措施,促进需求改善和价格回升,但这一轮中美库存共振下行期,逆周期政策的力度可能弱于市场预期。从中国来看,2023年实现GDP增速目标的难度不大,尤其是在第一季度GDP录得较好成绩后,逆周期政策加码的必要性进一步弱化。房地产需求端政策的放松也更为审慎,作为PPI领先指标之一的百城土地溢价率依然在低位徘徊。从美国来看,由于全球工业品价格的同步性较强,过去我国PPI同比触底回升通常发生在美国30年房贷利率大幅回落之后。尽管当前美国经济增长低迷,但高企的通胀制约着其货币政策放松的空间。

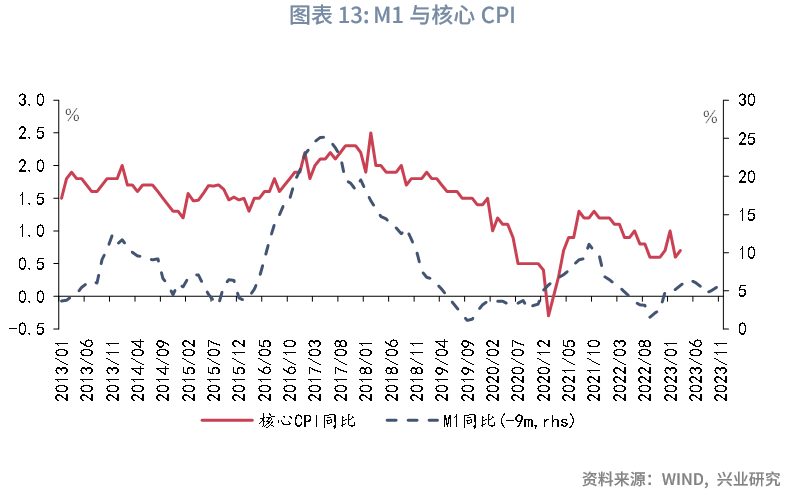

CPI方面,与PPI类似,CPI也可能呈现出第二季度偏低,下半年回升的特征,但海外防疫优化后通胀高企的现象难以在我国重现。我国疫后逆周期政策适度,作为核心CPI领先指标的M1回升幅度较为温和。2022年以来,M1同比虽有回升,但高点未超过7%,而在过去几轮周期中M1同比的高点通常能够超过10%。

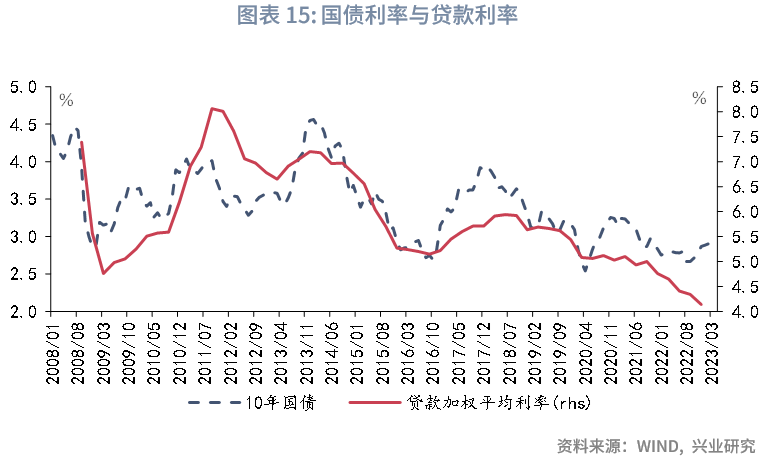

2023年第一季度新增信贷规模屡屡超出市场预期,但在融资量较快增长的同时,融资成本再创新低。根据2023年一季度金融统计数据新闻发布会披露的信息,3月份新发放的企业贷款加权平均利率为3.96%,新发放个人住房贷款利率4.14%。[1]与2022年12月相比,企业贷款利率与个人住房贷款利率分别下降1bp和12bp。

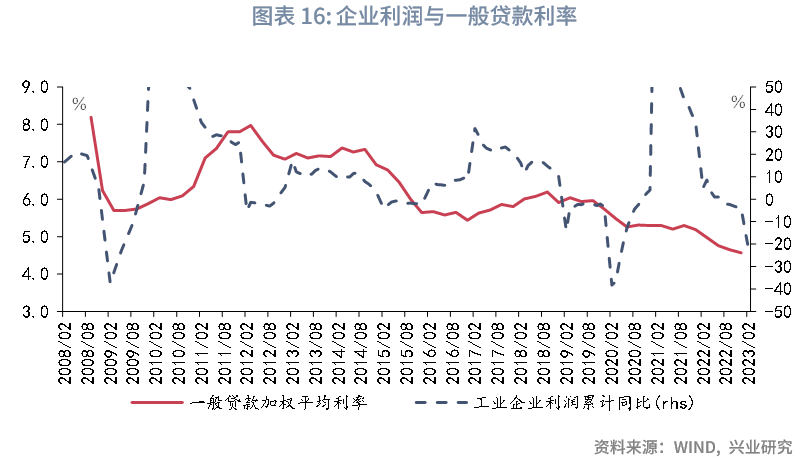

从企业贷款来看,由于企业贷款利率的时间序列长度较短,这里用一般贷款利率来替代企业贷款利率。历史上当工业企业利润同比反弹后,一般贷款利率才会企稳甚至回升,而目前工业企业利润依然在下行期。从库存周期的节奏来看,工业企业利润同比反弹的时点可能在年中附近。因此,未来一个季度企业贷款利率可能继续处于较低水平。

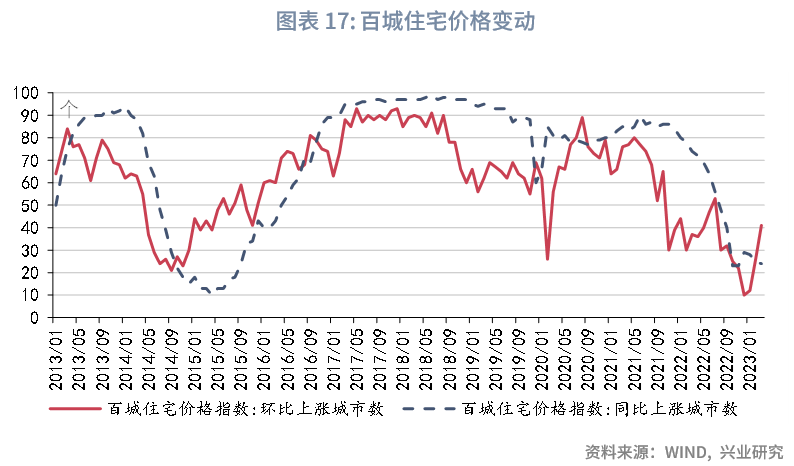

从个人住房贷款利率来看,根据首套住房贷款利率政策动态调整机制,对于评估期内新建商品住宅销售价格环比和同比连续3个月均下降的城市,阶段性放宽首套住房商业性个人住房贷款利率下限。对于采取阶段性下调或取消当地首套住房商业性个人住房贷款利率下限的城市,如果后续评估期内新建商品住宅销售价格环比和同比连续3个月均上涨,应自下一个季度起,恢复执行全国统一的首套住房商业性个人住房贷款利率下限。2023年2月以来,房价环比上涨的城市数量已经开始上升,但同比上涨的城市数量依然处于低位。考虑到环比变化领先于同比,百城房价同比上涨城市数可能在年中附近见底,而要实现连续3个月上涨还需要更长的时间。由此可见,个人房贷利率上行还需等待。

综上,工业企业利润和房价的表现暂不支持企业贷款和个人住房贷款利率出现明显的反弹,贷款利率回升仍需等待。不过,由于2023年信贷投放前置,量的放缓可能会先于价的回升出现。注:

[1] 资料来源:中国人民银行,《2023年一季度金融统计数据新闻发布会文字实录》,(2023/4/20)[2023/4/24],http://www.pbc.gov.cn/goutongjiaoliu/113456/113469/4859566/index.html。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。