作者:胡晓莉,郭于玮,鲁政委

在一般公共预算收入方面,3月收入端稳定回升,但税种结构贡献不一。从税种结构来看,3月增值税、企业所得税为主要支撑项,而消费税、印花税、个人所得税等收入拖累税收收入整体增长。从主要支撑项来看,服务业、工业行业的持续修复对企业所得税、增值税等税种收入形成支撑。增值税当月同比增速录得32.1%,反映出企业生产经营恢复情况较好,特别是服务业的持续恢复。从主要拖累项来看,消费税数据与应税品消费数据的背离或源于错期入库的影响。在土地和房地产相关税种方面,契税、房产税、城镇土地使用税增幅不一,体现房市回暖,但土地增值税、耕地占用税仍保持负增长,体现房市与地市交易市场的分化。

在一般公共预算支出方面,支出韧性不减,3月财政支出同比增速录得6.5%。支出结构逐步回归疫情前,科技、教育、社保、农林水支出高增,卫生健康支出由正转负。

在政府性基金方面,收入压力仍较大,3月政府性基金预算收支在低基数下延续双降趋势,分别录得-17.6%,-20.2%。从进度来看,收入端创新低,支出端略高于疫情以来年份。在地方债发行方面,发行进度略高于2022年,新增一般债、专项债发行规模分别为提前批额度73.6%、70.1%,体现财政前置,预计第二批或将在第二季度下达。

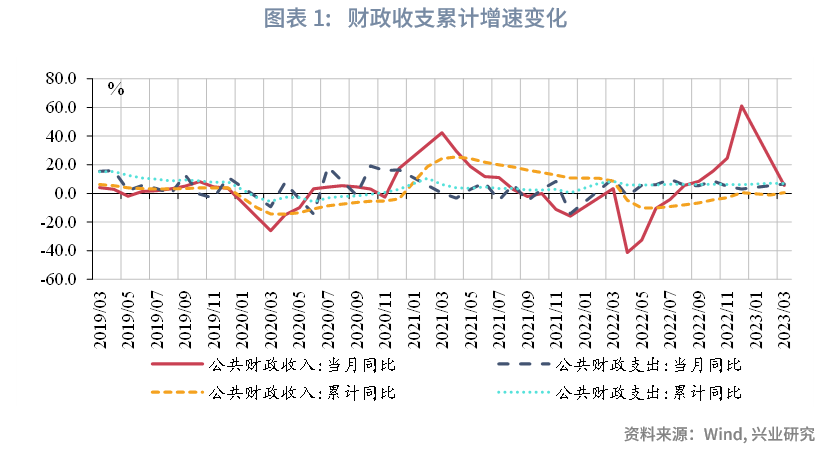

2023年3月,全国一般公共预算收入当月同比5.5%,财政支出当月同比6.5%。全国税收收入当月同比5.6%,非税收入当月同比5.0%。政府性基金收入当月同比-17.6%,政府性基金当月支出同比-20.2%。2023年3月财政收入向好,税收收入、非税收入均形成有力支撑,而支出增速韧性不减。政府性基金收支增速双降,收入端受土地市场低迷影响承压明显,进一步对支出形成限制,收入进度创新低,但在专项债资金补充下保持一定支出进度。

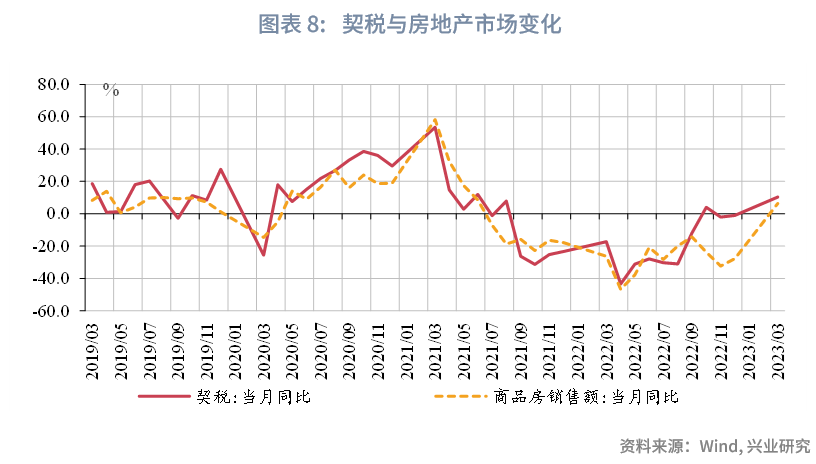

从一般公共预算收入来看,3月税收收入与非税收入对财政收入均有较大支撑,第二季度经济回升将带动财政收入继续改善。3月份财政收入当月同比5.5%,其中,税收收入当月同比5.6%。一方面,2022年制造业中小微企业缓税优惠政策延期,多数于2023年年初入库,税收收入显著上升。另一方面,经济回升超预期,带动税收收入增加。非税收入当月同比5.0%,在高基数情况下主要通过盘活闲置资产对财政收入形成有力补充。从收入进度来看,3月收入进度28.7%,略低于2022年,但高于疫情前进度水平。第二季度由于2022年同期留抵退税集中退付导致基数偏低,财政收入预计将保持较高增速。从税种结构来看,3月增值税、企业所得税为主要支撑项,而消费税、印花税、个人所得税等收入拖累税收收入整体增长。从主要支撑项来看,服务业、工业行业的持续修复对企业所得税、增值税等税种收入形成支撑。增值税当月同比增速录得32.1%,反映出企业生产经营恢复情况较好,特别是服务业的持续恢复。与3月社会消费品零售持续修复表现一致,3月餐饮收入同比录得26.3%,为增值税提供稳定支撑。此外,3月企业所得税录得-2.9%,在2022年同期增速录得45.7%的高基数下,所得税表现并不弱。从主要拖累项来看,消费税数据与应税品消费数据出现背离,或源于错期入库的影响。3月消费税同比增速为-32.5%,拖累显著,但是金银珠宝、汽车、石油、化妆品、烟酒在3月的零售额增速上均表现强势复苏,其中,金银珠宝类零售同比高达37.4%,其他应税品销售额同比增速也在10%左右。这可能是由于错期入库导致的。印花税增速显著下滑,录得-35.4%,除高基数因素影响外,侧面反映了证券市场交易热度有所下滑。个人所得税3月当月同比增速-7.1%,根据财政部新闻发布会,对于个税的影响或在于限售股转让等财产转让所得下降较多。在土地和房地产相关税种方面,契税、房产税、城镇土地使用税增幅不一,反映房市出现一定的回暖,但土地增值税、耕地占用税仍保持负增长,体现房市与地市交易市场的分化。契税由负转正,同比增速10.3%,对应商品房销售额当月同比升至6.3%,体现房市销售的回暖迹象。而根据财政部新闻发布会,房产税、城镇土地使用税增幅较高主要是部分地区收入错期入库。相反,土地增值税、耕地占用税仍有较大降幅,反映土地交易市场仍相对低迷。

从一般公共预算支出来看,支出韧性不减。2023年3月份财政支出当月同比增速录得6.5%。从支出进度来看,3月财政支出进度为24.7%,仅低于2019年水平,支出强度不减。在第一季度经济超预期,第二季度基数较低的情况下,第二季度支出或将留有余力。从财政支出资金投向来看,3月支出结构逐步回归疫情前,科技、教育、社保、农林水支出高增,卫生健康支出由正转负。其中,科技、教育、社保同比增速分别为14.5%、9.0%、9.3%,卫生健康支出增速为负值,录得-1.7%,受一定高基数因素影响,同时也体现出疫情后结构的调整,支出初步由卫生健康支出转为中长期支撑项教育和科技中,体现对基本民生及科技攻关等重点领域的保障。基建类支出方面,3月农林水支出增速10.3%,城乡社区支出也有所增加,交运支出与1-2月增速基本一致。全年政策目标实现难度较低,由此支出结构或仍优先支持社保等基本民生领域,同时加强科技等短板领域支持,基建支出的占比可能有所回落。

从政府性基金来看,收入端压力仍较大,3月政府性基金预算收支在低基数下延续双降趋势,分别录得-17.6%,-20.2%。3月份,全国政府性基金预算收入3860亿元,土地收入拖累持续,其中,国有土地使用权出让收入3101亿元,同比下降19.2%。收入下降进一步传导至支出端,带动当月支出同比下降20.2%。从土地溢价率情况来看,土地收入压力仍将持续。从收支进度来看,收入端创新低,支出端略高于疫情以来年份。

从地方债发行情况来看,截至4月19日(包含4月25日之前挂网规模,下同),地方债累计发行26214亿元。其中,新增地方债18256亿元,再融资债券7959亿元,再融资债占比上升,占比30%。从发行节奏来看,截至4月19日,新增一般债、专项债发行规模分别约为提前批额度73.6%、70.1%,预计剩余提前批额度将在4-5月发行完毕,若按全年下达额度,发行进度略高于2022年,仍体现一定的政策前置安排。一般债、专项债累计发行分别为3181、15352亿元,若提前批下达额度为上年新增额度的最大比例60%,即一般债、专项债分别下达4320、21900万亿提前批规模。若按新增限额7200、38000亿元计算,新增一般债、专项债发行进度分别为44.2%,40.4%。 从新增剩余额度来看,新增一般债、专项债分别剩余4019、22648亿元。根据财政部新闻发布会提到的关于专项债发行工作,提出:“将债务限额及时下达各地,并督促地方做好2023年新增债券发行使用工作,持续推进重点项目建设,推动尽快形成实物工作量。”由此,在当前提前批额度发行较多的情况下,预计第二批新增额度将在第二季度下达。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。