在制造业方面,受中美库存共振去化影响,需求不足成为我国制造业复苏途中的主要挑战之一。从国内库存周期看,国内库存去化阶段,需求复苏仍有反复。4月原材料库存和产成品库存下行,原材料购进价格和出厂价格走低,企业采购意愿下行,表明国内库存周期仍处主动去化阶段。从国外库存周期看,以美国为首的发达经济体库存去化,进口意愿下行拖累我国新出口订单修复进程。

在非制造业方面,一方面,生产性服务业下行而生活性服务业位处景气高位,服务业PMI小幅下行但仍处历史景气高位;另一方面,受前期高基数拖累,建筑业PMI小幅下行但仍处2011年8月以来的历史次高值。展望未来,5月居民出行需求增加叠加建筑业新订单和经营预期改善,非制造业修复仍有空间。

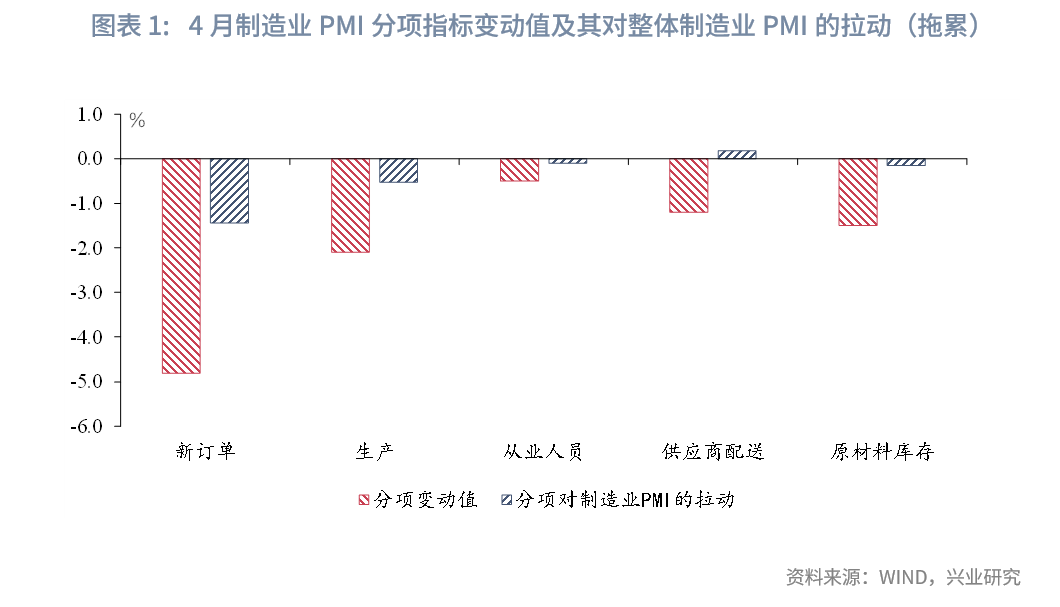

2023年4月中国官方制造业PMI为49.2%,前值51.9%;官方非制造业PMI为56.4%,前值58.2%。综合PMI为54.4%,前值57.0%。受需求不足和高基数影响,4月制造业PMI较前月回落2.7个百分点至49.2%,位处荣枯线以下。其中,新订单较前月回落4.8个百分点至48.8%,需求不足是当前经济复苏途中的主要挑战。4月制造业PMI较前月回落2.7个百分点并处荣枯线以下,不及市场预期。从其分项指标看,需求不足依旧是制造业复苏面临的主要挑战之一。4月新订单较前月回落4.8个百分点,共拖累制造业PMI较前月下行1.4个百分点,为本月最大拖累项。其中,新出口订单较前月回落2.8个百分点至47.6%,降幅低于新订单,折射内需回落幅度高于外需。究其原因,在中美库存去化阶段,制造业需求修复仍有反复。

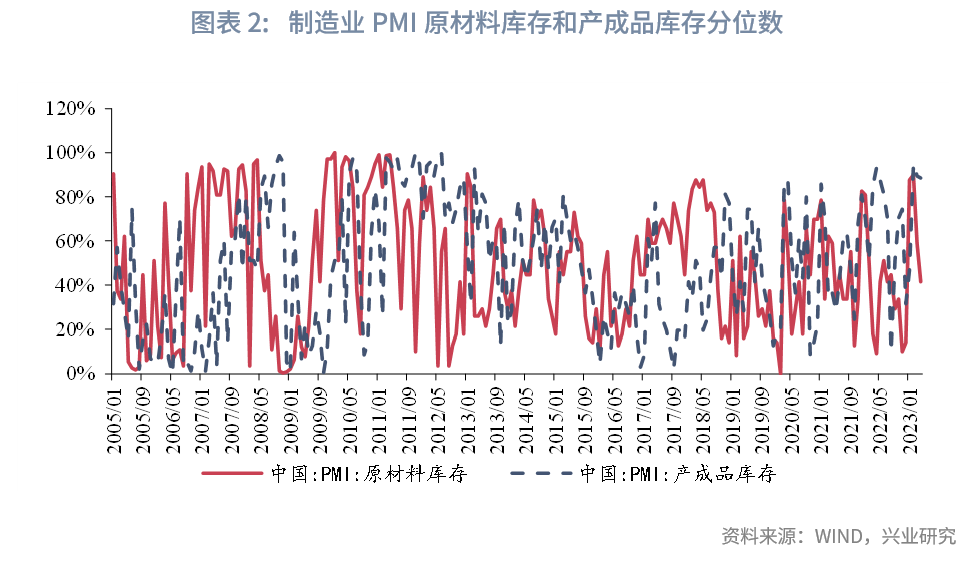

从国内库存周期看,当前仍处于主动去库阶段,需求回升基础不稳。具体表现在:第一,原材料库存和产成品库存双双下行。4月原材料库存和产成品库存分别较前月回落0.4和0.1个百分点至47.9%和49.4%,原材料库存和产成品库存连续两个月下行。从其绝对水平看,4月原材料库存水平处于历史41.5%分位数而产成品库存水平处于历史88.5%分位数,产成品库存仍处历史高位,库存去化压力犹存。

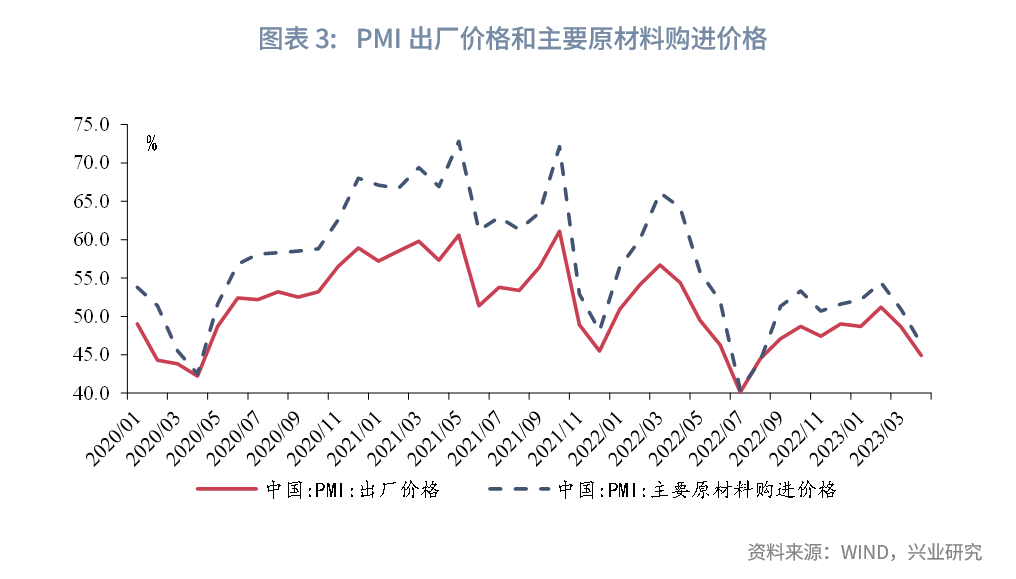

第二,原材料购进价格和出厂价双双走低。在主动去库阶段,受需求不足而企业库存去化影响,价格易下难上。4月原材料购进价格和出厂价格分别较前月下行4.5和3.7个百分点至46.4%和44.9%,价格指数进一步走低。

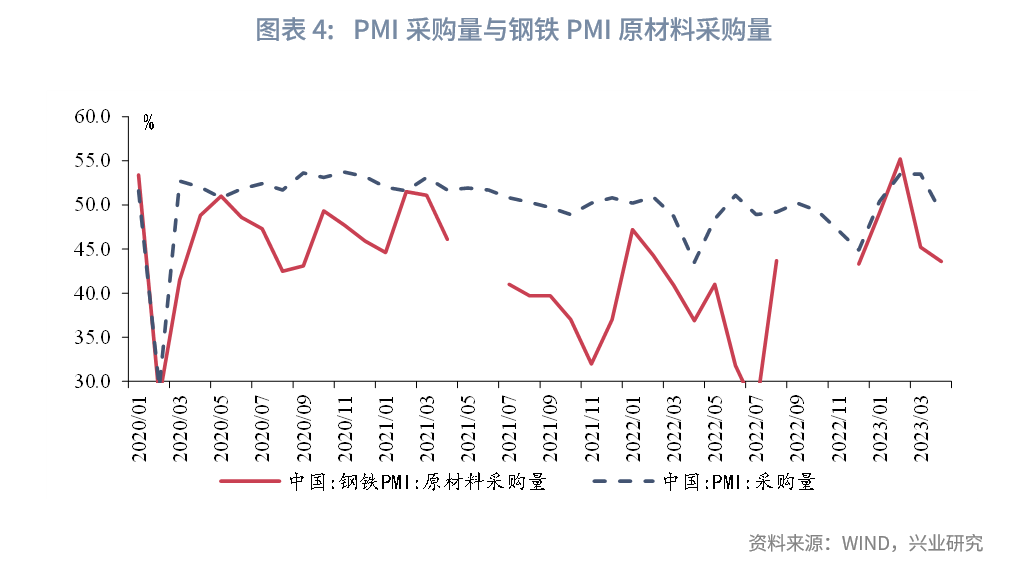

第三,企业采购意愿不足,观望情绪浓厚。在主动去库阶段,企业观望情绪浓厚,采购意愿不强。当前,制造业企业面临需求不足及价格波动双重扰动,企业采购意愿下行,4月企业采购量较前月回落4.4个百分点至49.1%,重返荣枯线以下。以钢铁行业为例,4月钢铁行业采购意愿较前月下行2.9个百分点至48.0%,连续两个月下行。

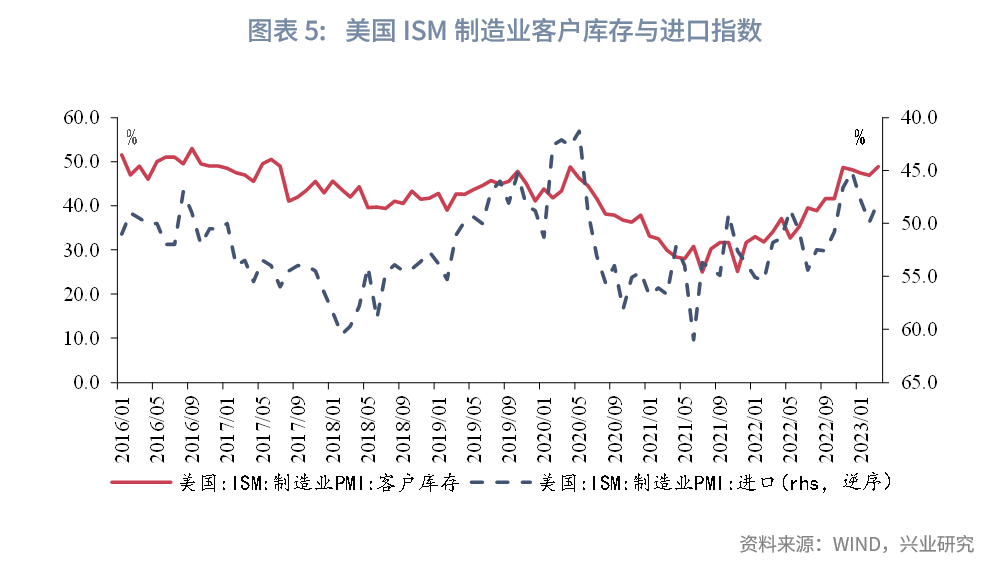

同时,海外去库影响我国出口需求。以美国为代表的发达经济体仍处于库存消化阶段,影响我国出口新订单修复。数据显示,美国ISM制造业客户库存与进口指数呈反向相关关系。截至3月,美国ISM制造业客户库存为48.9%,位处历史78.3%分位数;高库存对应着低进口需求,3月美国ISM制造业进口仅为47.9%,位处历史11.4%分位数。结合我们近期调研情况看,企业反映订单呈现短期化、小额化特征,海外采购商观望情绪浓厚。

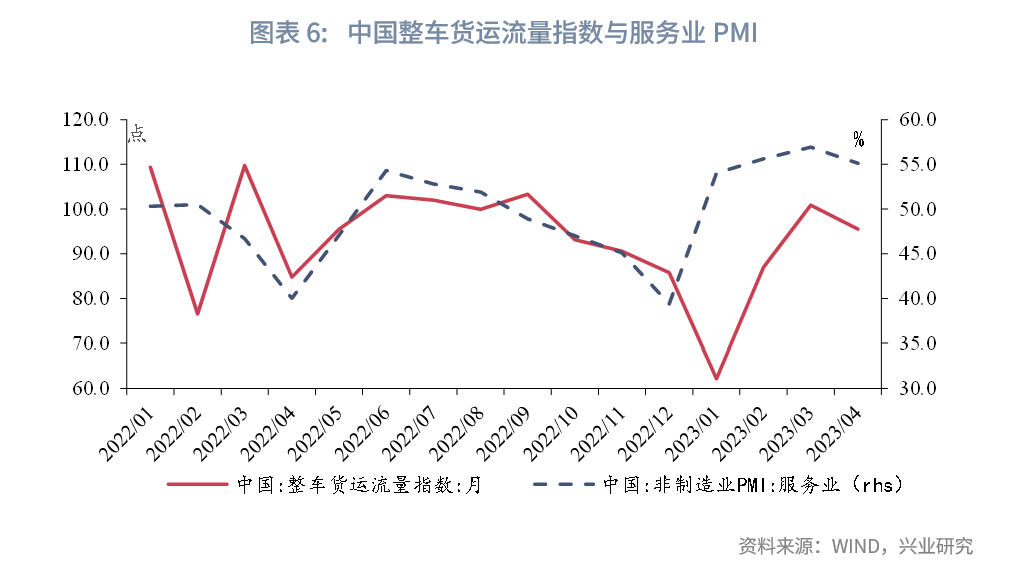

4月非制造业商务活动较前月回落1.8个百分点至56.4%,为年内次高值。其中,建筑业PMI较前月回落1.7个百分点至63.9%,非制造业服务业较前月回落1.8个百分点至55.1%,二者均处90.0%以上历史分位数水平。具体而言:从服务业看,受生产性服务业需求下行影响,4月服务业PMI小幅下行但仍处历史景气高位。结合高频数据观察,一方面,表征居民出行需求的指标仍小幅改善。4月国内航班日执行航班平均数较前月上行0.4万架至36.5万架,同时北上广深平均地铁客运量较前月上行14.3万人次至7701.0万人次。另一方面,表征生产性服务业需求的指标回落,受制造业景气度下行影响,4月整车货运流量指数较前月回落5.4个点至95.5。这或意味着,生产性服务业下行是本月服务业景气度下行的主要原因之一。展望未来,伴随五一假期来临,居民出行需求抬升,服务业修复行情仍将持续。

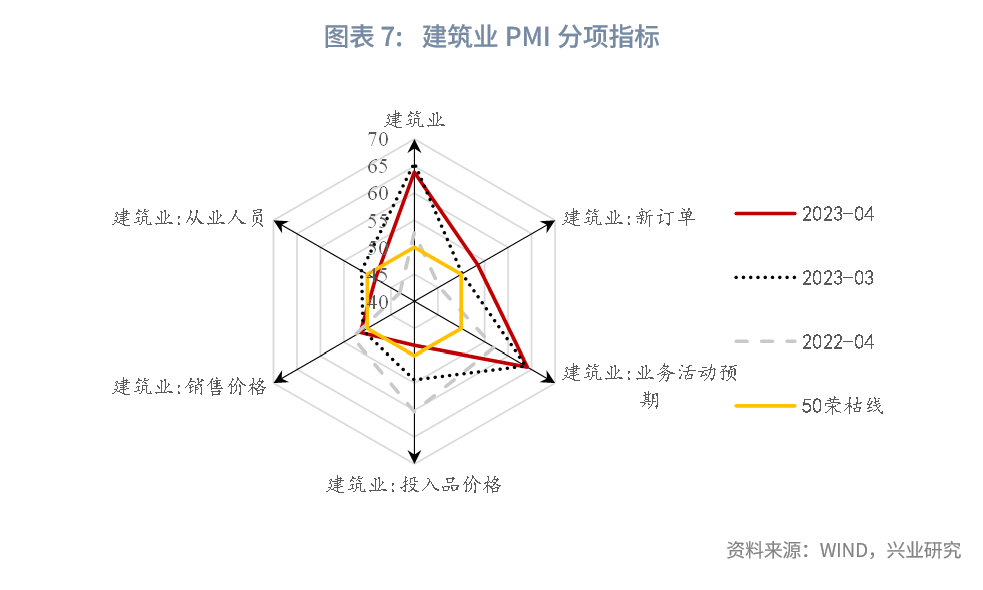

从建筑业看,4月建筑业景气度呈现实下行而预期改善的特征。从现实看,受前期高基数影响,4月建筑业PMI较前月回落1.7个百分点至63.9%,为2011年8月以来的历史次高值。从预期看,伴随前期重大项目落地,4月建筑业新订单及业务活动预期双双改善,分别较前月回升3.3和0.4个百分点至53.5%和64.1%。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。