作者:刘星宇,顾怀宇,鲁政委

分券种来看:截至2023年5月末,中债登和上清所的债券托管量合计132.17万亿,环比增0.43%。地方政府债、金融债托管规模增幅较大,分别环比+1.36%、+0.66%,托管规模达37.31万亿和9.52万亿;非金融信用债托管量减少,环比-1.59%,托管规模降至17.10万亿。分机构来看:各主要机构均增持,其中保险增持2.07%,持仓3.95万亿,环比增0.08万亿,加仓明显;广义基金持仓34.87万亿,环比微增0.90%;券商持仓2.88万亿,环比微增0.33%;银行持仓74.17万亿,环比微增0.16%。

持仓结构方面,银行、券商主要加仓利率债,减仓同业存单及信用债;广义基金、保险各券种以增持为主。保险整体加仓幅度较大,进一步加仓同业存单约58亿,环比加仓幅度达到了15.87% ,持仓达到0.04万亿;此外大幅加仓短融及超短融约18亿,加仓幅度30.76%,持仓0.01万亿。

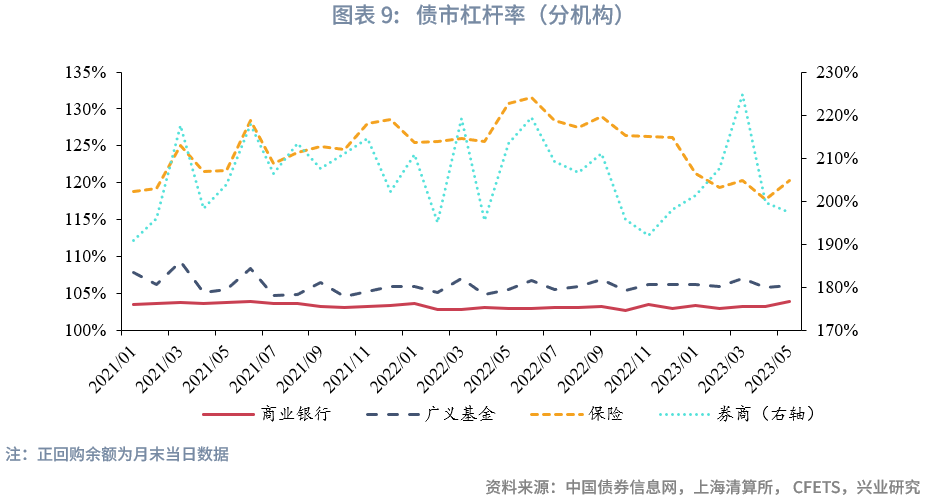

杠杆率方面,截至2023年5月末,截至2023年5月末,债市杠杆率为108.14%,环比上升0.8个百分点,各主要机构杠杆率普遍上升。具体来看,5月末,银行杠杆率环比+0.78%至103.98%,位于2021年来的最高水平;广义基金杠杆率环比+0.31%至106.12%,位于2021年来的31.04%分位数水平;保险杠杆率环比+2.57%至120.33%,券商杠杆率环比-2.39%至197.42%,分别位于2021年来的18.66%和19.32%分位数水平。

一、5月信用债托管量减少,地方债、金融债托管规模增幅较大分券种来看:5月地方政府债、金融债托管规模增幅较大。截至2023年5月末,中债登和上清所的债券托管量合计132.17万亿,环比微增0.43%。具体来看,利率债88.24万亿,环比+0.89%,其中国债25.73万亿,地方政府债37.31万亿,政金债23.31万亿,环比变动分别为+0.28%、+1.36%、+0.92%。金融债9.52万亿,环比+0.66%,其中商业银行债8.39万亿,环比+0.98%,四大行资本工具3月开启发行,供给增幅明显,资本工具年度总发行量大体处于1.1-1.3万亿的小区间,供给量基本稳定,资本补充工具的发行具有刚性,预计之后供给将继续加快。5月非金融信用债托管量减少。5月非金融信用债托管量17.10万亿,环比-1.59%,其中企业债2.62万亿,超短融2.13万亿,短融0.51万亿,中票8.76万亿,环比变动分别为-0.39%、-4.53%、-2.58%、-1.28%,均有所下滑。45同业存单托管量14.36万亿,环比-0.08%。分机构来看:主要机构均增持。持有人结构方面,主要机构均增持,保险持仓3.95万亿,环比增0.08万亿,增幅2.07%;广义基金持仓34.87万亿,环比微增0.90%;券商持仓2.88万亿,环比微增0.33%;银行持仓74.17万亿,环比微增0.16%。持仓结构方面,银行、券商主要加仓超利率债,减仓同业存单及信用债;广义基金、保险以增持为主。银行持仓结构中,地方政府债环比增0.41万亿至30.83万亿,增幅1.35%;同业存单环比减少0.09万亿至4.15万亿,降幅2.01%;短融及超短融环比减少0.14万亿至0.66万亿,降幅17.54%。其余券种持仓变动较小。细分来看,对于短融及超短融、中票和同业存单,除了城商行增持同业存单外,各类银行均以减持为主。其中,国有行同短融及超短融-18.83%;股份行短融及超短融-22.08%,同业存单-13.85%;城商行短融及超短融-9.11%;农商行短融及超短融-13.47%。广义基金主要增持了地方政府债、同业存单和短融及超短融,托管量分别为1.92万亿、7.66万亿和1.73万亿,分别环比增持0.06万亿、0.10万亿和0.03万亿,增幅分别为3.20%、1.26%和1.78%,其余券种持仓变动较小。保险整体加仓幅度较大。其中,保险进一步加仓同业存单约58亿,环比加仓幅度达到了15.87%,持仓达到0.04万亿;此外大幅加仓短融及超短融约18亿,加仓幅度30.76%,持仓0.01万亿;利率债中政金债、地方政府债分别加仓4.68%和2.67%,持仓规模分别为0.56万亿和1.47万亿。券商主要加仓了国债和地方政府债,分别+5.63%、+5.33%,加仓规模分别为0.04万亿和0.03万亿,托管量增至0.72万亿和0.48万亿;减仓集中于短融和超短融、同业存单、中票、企业债,分别-16.09%、-4.33%、-4.10%、-3.02%,托管量分别降至0.05万亿、0.20万亿、0.50万亿和0.18万亿。杠杆率方面,截至2023年5月末,债市杠杆率为108.14%,环比上升0.8个百分点。各主要机构杠杆率普遍上升,保险上升2.57个百分点至120.33%,银行、广义基金的杠杆率分别微升至103.98%和109.66%;券商进一步降杠杆,由上月末的199.81%下降2.39个百分点至197.42%。具体来看,5月末,银行杠杆率环比+0.78%至103.98%,位于2021年来的最高水平;广义基金杠杆率环比+0.31%至106.12%,位于2021年来的31.04%分位数水平;保险杠杆率环比+2.57%至120.33%,券商杠杆率环比-2.39%至197.42%,分别位于2021年来的18.66%和19.32%分位数水平。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。