俄乌冲突后市场再次涌现“去美元化”思潮,本文主要借鉴BIS工作论文提出的“货币区”概念审视这一议题。参考BIS的计算方式,目前美元、人民币、欧元已成三足鼎立之势。但货币区理论仅考虑汇率波动,并未考虑国际贸易和资本情况。本文对此加以完善。若考虑美国、欧元区、中国的实际贸易占比,美元和人民币货币区的此消彼长和两大经济体在全球贸易占比的变化较为一致。欧元货币区占比的提升与贸易份额关系不大,可能是出于部分经济体去美元化的主动选择。尽管美国贸易占比和美元货币区大幅萎缩,美元在国际资本流动中仍占据绝对主导地位,和美国的国际贸易份额存在明显差异。究其根源,全球贸易仍是主要以美元结算,同时美国发达的金融市场提供了各类可投美元资产,形成美元资金流动闭环。根据货币区理论,相当数量的经济体选择美元、欧元或是人民币进行贸易结算或投融资并无差异,然而现实情况并非如此。欧元区和中国具有在现实意义上建立“货币区”的硬件基础,当前与美元体系的主要差距在于贸易结算接受度和可投金融资产。

俄乌冲突爆发后,欧美对俄罗斯采取了一系列金融制裁措施,包括没收甚至不承认俄罗斯海外资产等极端手段,使得全球再次涌现“去美元化”思潮。俄罗斯也尝试更多以卢布、人民币等G7以外货币进行贸易结算,突破以美元为中心的国际贸易、金融体系。本文以2018年BIS工作论文“A key currency view of global imbalances”提出的“货币区”视角审视当前“去美元化”的可能性和未来国际货币体系走向。

一、“货币区”概念

“货币区”(Ito & McCauly,2018)主要依据各经济体本币相对美元、欧元、日元、英镑、人民币这五大全球支付结算货币的汇率波动同步性进行估算。具体算法为:

我们以G20经济体为研究对象,以汇率月度环比涨跌幅进行36个月滚动回归计算。其中 代表美元兑本币汇率,等式右侧

代表美元兑本币汇率,等式右侧 依次为美元兑人民币、欧元、英镑、日元汇率。

依次为美元兑人民币、欧元、英镑、日元汇率。 则代表美元兑其他四种结算货币与美元兑本币的变动系数,该系数即对应币种的货币区占比,美元货币区占比为

则代表美元兑其他四种结算货币与美元兑本币的变动系数,该系数即对应币种的货币区占比,美元货币区占比为 。若

。若 ,则表明该经济体为完全的美元货币区,汇率通常单一盯住美元,例如中国香港地区和沙特。而去美元化的经济体,

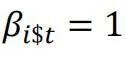

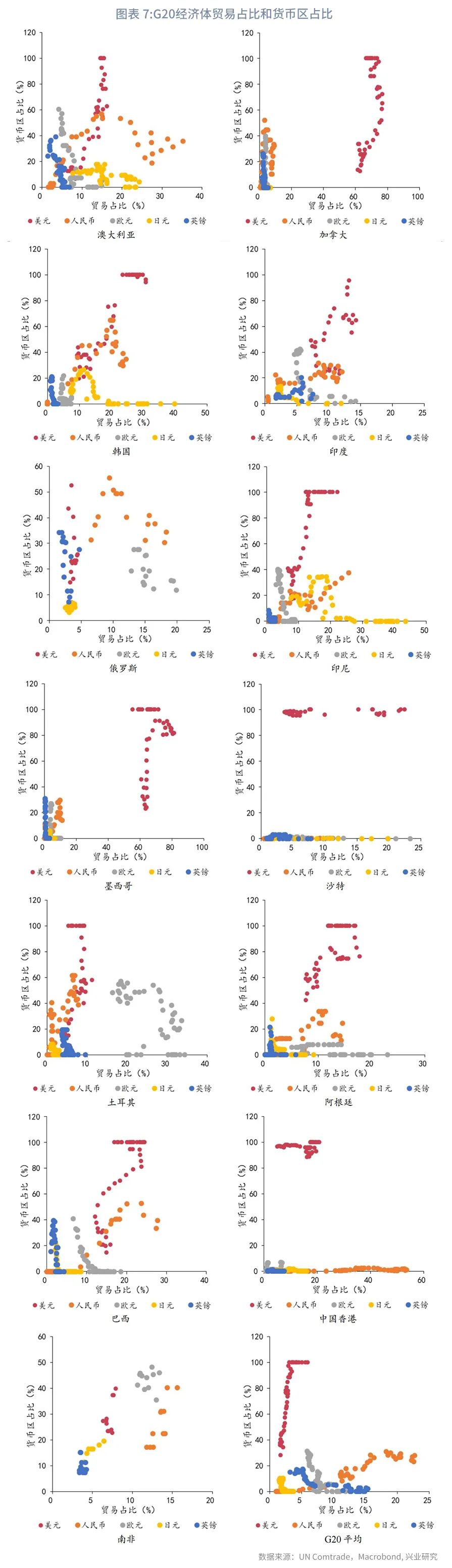

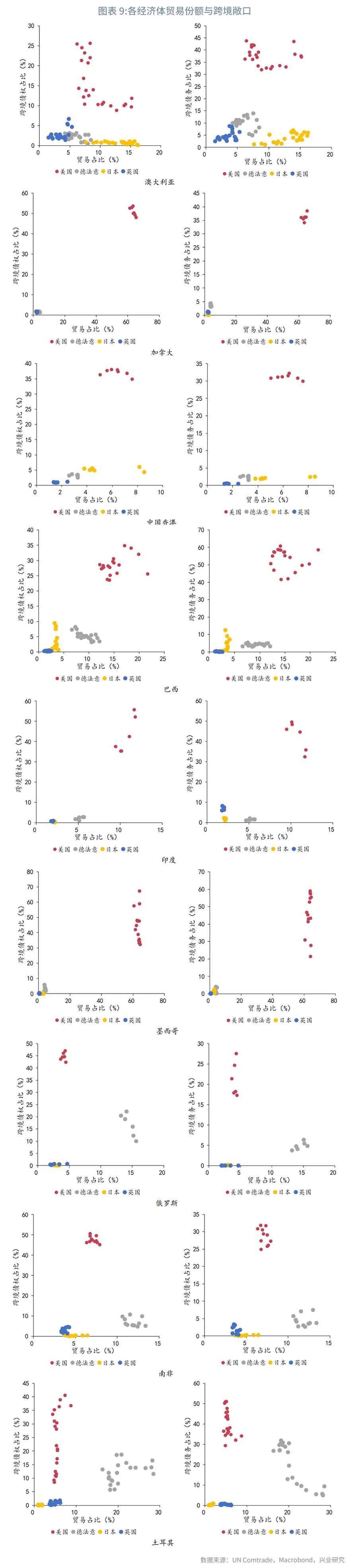

,则表明该经济体为完全的美元货币区,汇率通常单一盯住美元,例如中国香港地区和沙特。而去美元化的经济体, 通常较小,甚至为0。货币区的假设是,对于一个经济体而言,如果美元兑本币汇率和美元兑其他四种结算货币汇率波动高度一致,则对于该经济体而言,用其他四种结算货币进行贸易结算或投融资风险较小。货币区完全从汇率波动相关性出发,并不考虑实际的国际结算接受程度,这是其不足之处。尽管存在缺陷,但货币区依然提供了一个非常有价值的观察视角。回顾历史,从1971年布雷顿森林体系崩溃以后的十余年,大多数经济体仍选择单一盯住美元,即100%的美元货币区。此后这一比重缓慢下降,至1999年欧元诞生、2002年成为欧元区唯一合法货币,极大加快了美元货币区占比下降的进程。2015年人民币“811”汇改以及加入SDR篮子货币后,随着人民币汇率弹性加大、资本金融账户稳步开放,人民币货币区占比明显提高。此外,欧元货币区占比也进一步提升,全球逐渐形成了美元、人民币、欧元三足鼎立之势,日元和英镑式微。就地理区域而言,人民币货币区在亚太经济体中占比更高,包括澳大利亚、韩国、印尼、印度、马来西亚、缅甸等,已经初步显现区域中心货币的地位;此外在其他新兴经济体俄罗斯、南非、巴西、土耳其占比也较高。欧元货币区在资源经济体中占比较高,例如澳大利亚、加拿大、俄罗斯、墨西哥、南非、印尼等。G20经济体中美元货币区占比最高的是沙特和中国香港地区。沙特作为石油美元体系的支柱,依然选择在汇率上单一盯住美元。中国香港地区则是因采取联系汇率制的缘故。此外值得关注的是至2021年澳大利亚、加拿大、韩国、印尼、土耳其的美元货币区占比已经低于20%。与中国地缘上更加接近的东盟经济体中,除缅甸的人民币占比高达95%,其他经济体基本在15%~40%。2015年以来,区域内经济总量处于前列的新加坡、印尼、马来西亚已经有明显的多元化货币区特征:美元占比下降,人民币和欧元占比提高。不过,美元在东盟经济体中仍有非常强的影响力,泰国、越南、柬埔寨、老挝等基本是美元区。根据货币区估算,美元、欧元、人民币的贸易区占比平分秋色,但这与美国、欧元区(德、法、意)和中国在各经济体的贸易占比份额并不一定完全匹配。为统一口径,我们使用UN Comtrade的全球进出口数据计算贸易占比。分币种而言,美元贸易区占比的萎缩和美国在国际贸易占比的下降直接相关。虽然美国在邻近的加拿大、墨西哥仍占据绝对的贸易比重,但美元货币区占比仍然呈现下降;相应地,欧元、人民币货币区占比提升。人民币贸易区的崛起和中国在各经济体的贸易占比提高呈现高度正相关。尤其在亚太地区和资源输出经济体中,人民币货币区和贸易占比呈现出非常高度的相关性,例如在澳大利亚、韩国、印尼、马来西亚、新加坡、俄罗斯、阿根廷、巴西、南非等。欧元货币区的占比提升和欧元区在全球贸易份额并没有呈现出显著的正相关性。除了贸易因素,货币区占比的变化反映出部分经济体的主动去美元化选择,这在过去市场遭遇汇率危机的经济体中尤其明显,例如俄罗斯、土耳其、阿根廷、墨西哥等。

通常较小,甚至为0。货币区的假设是,对于一个经济体而言,如果美元兑本币汇率和美元兑其他四种结算货币汇率波动高度一致,则对于该经济体而言,用其他四种结算货币进行贸易结算或投融资风险较小。货币区完全从汇率波动相关性出发,并不考虑实际的国际结算接受程度,这是其不足之处。尽管存在缺陷,但货币区依然提供了一个非常有价值的观察视角。回顾历史,从1971年布雷顿森林体系崩溃以后的十余年,大多数经济体仍选择单一盯住美元,即100%的美元货币区。此后这一比重缓慢下降,至1999年欧元诞生、2002年成为欧元区唯一合法货币,极大加快了美元货币区占比下降的进程。2015年人民币“811”汇改以及加入SDR篮子货币后,随着人民币汇率弹性加大、资本金融账户稳步开放,人民币货币区占比明显提高。此外,欧元货币区占比也进一步提升,全球逐渐形成了美元、人民币、欧元三足鼎立之势,日元和英镑式微。就地理区域而言,人民币货币区在亚太经济体中占比更高,包括澳大利亚、韩国、印尼、印度、马来西亚、缅甸等,已经初步显现区域中心货币的地位;此外在其他新兴经济体俄罗斯、南非、巴西、土耳其占比也较高。欧元货币区在资源经济体中占比较高,例如澳大利亚、加拿大、俄罗斯、墨西哥、南非、印尼等。G20经济体中美元货币区占比最高的是沙特和中国香港地区。沙特作为石油美元体系的支柱,依然选择在汇率上单一盯住美元。中国香港地区则是因采取联系汇率制的缘故。此外值得关注的是至2021年澳大利亚、加拿大、韩国、印尼、土耳其的美元货币区占比已经低于20%。与中国地缘上更加接近的东盟经济体中,除缅甸的人民币占比高达95%,其他经济体基本在15%~40%。2015年以来,区域内经济总量处于前列的新加坡、印尼、马来西亚已经有明显的多元化货币区特征:美元占比下降,人民币和欧元占比提高。不过,美元在东盟经济体中仍有非常强的影响力,泰国、越南、柬埔寨、老挝等基本是美元区。根据货币区估算,美元、欧元、人民币的贸易区占比平分秋色,但这与美国、欧元区(德、法、意)和中国在各经济体的贸易占比份额并不一定完全匹配。为统一口径,我们使用UN Comtrade的全球进出口数据计算贸易占比。分币种而言,美元贸易区占比的萎缩和美国在国际贸易占比的下降直接相关。虽然美国在邻近的加拿大、墨西哥仍占据绝对的贸易比重,但美元货币区占比仍然呈现下降;相应地,欧元、人民币货币区占比提升。人民币贸易区的崛起和中国在各经济体的贸易占比提高呈现高度正相关。尤其在亚太地区和资源输出经济体中,人民币货币区和贸易占比呈现出非常高度的相关性,例如在澳大利亚、韩国、印尼、马来西亚、新加坡、俄罗斯、阿根廷、巴西、南非等。欧元货币区的占比提升和欧元区在全球贸易份额并没有呈现出显著的正相关性。除了贸易因素,货币区占比的变化反映出部分经济体的主动去美元化选择,这在过去市场遭遇汇率危机的经济体中尤其明显,例如俄罗斯、土耳其、阿根廷、墨西哥等。

尽管美国贸易占比和美元货币区大幅萎缩,但在国际资本占比中又是另一番景象。由于相当数量的经济体并不公布其国际资本项下的国别数据,我们使用BIS的跨境敞口数据。但该数据目前只统计美元、欧元、日元、英镑和瑞郎,暂无人民币(东盟经济体中仅有印尼公布分币种数据)。不过从现有数据也足以看出,美元在国际资本流动中仍占据绝对主导地位,和美国的国际贸易份额存在明显差异。普遍存在的现象是美元在各经济体的跨境债权、债务中的占比通常都高于美国的贸易占比。即便与美国贸易往来并不密切,一直致力于去美元化的俄罗斯,仍有相当比例的美元敞口存在。究其根源,全球贸易仍是主要以美元结算,同时美国发达的金融市场提供了各类可投美元资产,形成美元资金流动闭环。

根据货币区理论,目前已经形成美元、欧元、人民币三足鼎立的国际货币体系格局。仅从汇率波动角度而言,相当数量的经济体选择美元、欧元或是人民币进行贸易结算或投融资并无差异。但现实情况是美元仍是最主要的结算和投融资货币,其占比远高于美国在全球贸易中的份额。俄乌冲突再次将这一全球不平衡暴露于世人面前,给欧元、人民币等其他货币带来发展机遇。欧元区和中国都有相当大的贸易体量,围绕着本区域也有大量的资源输出国和产业链分布。这意味着欧元区和中国具有在现实意义上建立“货币区”的硬件基础,参照美元体系,当前欧元、人民币与美元的主要差距在于贸易结算接受度和可投金融资产。本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。