美国2023年5月CPI同比(非季调)4%,低于预期;核心CPI(非季调)同比5.3%,略高于预期。美债收益率盘中一度下行,但收盘抹去跌幅,美元指数走弱,黄金价格走低,美股三大股指收涨。

本期专栏:焦点仍在房租。目前住房对核心CPI环比贡献率依然显著高于历史平均水平。CPI中的住房分项并不具备市场租金环比在下半年走弱的季节性。当前租赁市场供给相对偏少,住房分项环比增速能否回落至历史均值仍有较大不确定性。

重要分项:(1)非住房核心服务:得到薪资支撑,环比增速继续维持在历史均值上方。(2)核心商品:二手车价格反弹后继乏力,环比暂时难以进一步加速。(3)能源价格深度通缩即将有所减轻。

展望后市,5月CPI数据巩固了6月不加息的预期,但核心CPI粘性使得市场继续定价年内可能还有一次25bp加息,且不会降息。下半年能否显著去核心通胀仍旧扑朔迷离。预计6月跳过一次加息后,美联储和市场都需要观察更多经济数据才能采取进一步调整利率预期。

事件:CPI与核心CPI持续分化

美国2023年5月CPI同比(非季调)4%,低于预期的4.1%,低于前值4.9%;核心CPI(非季调)同比5.3%,略高于预期的5.2%,低于前值5.5%。核心CPI与CPI继续分化,但CPI超预期下降依然巩固了市场对6月不加息的预期,美债收益率盘中一度下行,但收盘抹去跌幅,美元指数走弱,黄金价格走低,美股三大股指收涨。

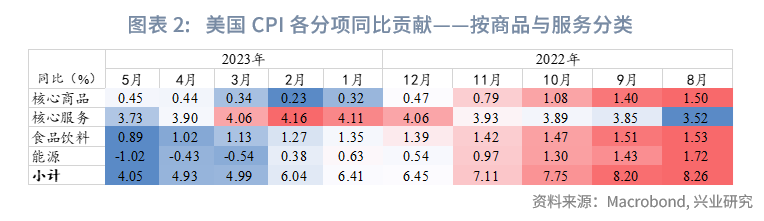

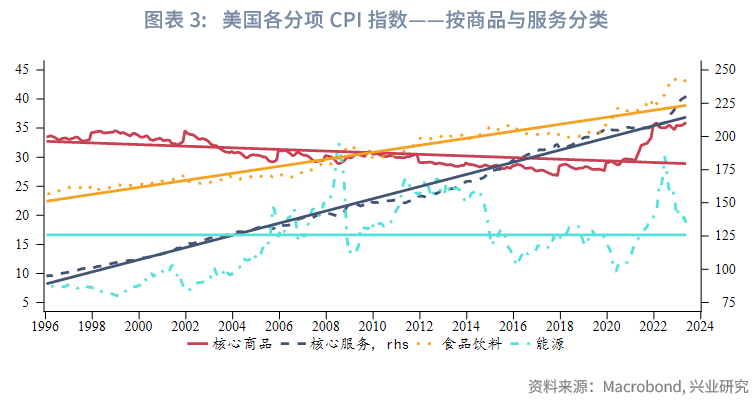

就商品与服务分类而言:核心服务同比继续放缓,延续了更广泛去通胀。核心商品通比连续三个月扩张。能源价格在强基数效应下大幅通缩。从价格指数(环比)而言,5月核心服务和核心商品价格上涨,食品、能源价格下跌。

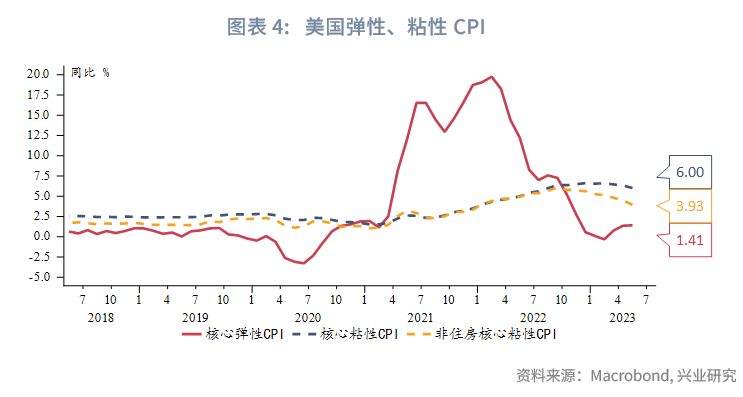

根据亚特兰大联储的弹性、粘性CPI分类,弹性CPI同比反弹放缓,粘性核心CPI同比持平6%上方,非住房核心粘性CPI同比跌破4%。

核心商品同比连续两个月反弹。受二手车价格反弹带动,交通类商品同比已从通缩转为0%。其他分项同比增速基本稳定。

核心服务同比减速,住房CPI同比下行。交通服务、娱乐同比延续回落。医疗服务如我们预期仍处于通缩轨道,预计同比贡献很快转负。食品价格同比通缩,家庭食品延续通缩,非家庭食品同比贡献也有明显下降。能源价格显著拖累通胀。高基数效应下能源价格同比大幅走低。早前公布的美国4月PCE、核心PCE同比出现反弹。汽车、服装、医疗保健、金融和保险等支出反弹,抵消了住房、交通运输同比下行的影响。由于统计方法的差异,目前PCE显现出更强的粘性。

若下半年要有显著的去核心通胀,则需要核心CPI和核心PCE的环比增速降至0.3%或更低水平。通过拆解核心CPI环比增速,可以发现住房是最主要的环比拉动项,其次是核心商品,非住房核心服务的环比增速水平维持在较低水平。相较于疫情前,三项的环比增速中枢均有明显抬升。目前住房对核心CPI环比贡献率有较明显减速,但依然显著高于0.1%的历史平均水平。市场对于租金同比回落有较强信心,一方面是由于房价同比回落,另一方面是由于市场租金较强的季节性——下半年环比增速往往走弱。然而CPI中的住房分项并不具备这样明显的季节性,疫情前各月环比贡献率基本稳定在0.1%。以“可供出租住房/租户占用住房”反映相对供需,当前租赁市场供给相对偏少。历史“可供出租住房/租户占用住房”比值低于7%时均对应较高的住房CPI环比增速。下半年住房环比增速的回落程度仍有很大不确定性。若住房环比增速不能回落至历史均值,则需要核心商品、其他核心服务环比增速回落至历史均值才能勉强将核心CPI环比增速降至0.3%。非住房核心服务主要受到薪资增速影响,目前非农时薪环比增速未进一步下行,可能使得短期内非住房核心服务环比继续维持在高于历史均值的水平。

核心商品主要受到二手车价格带动,由于二手车价格反弹后继乏力,加之供应链压力已回落至疫情前水平,核心商品环比暂时难以进一步加速。不过疫情后全球供应链发生结构性变化,可能使得核心商品环比增速中枢稳定在更高水平。粮食价格同比持续下滑,食品CPI延续通缩,尤其是家庭食品分项。非家庭食品受到房租、薪资等影响,将比家庭食品更有粘性。高基数带来的能源价格深度通缩即将有所减轻。不过下半年高基数影响依然无法消除,即便原油价格反弹至100美元/桶也难以逆转通缩。三、后市展望

5月CPI数据巩固了6月不加息的预期,但核心CPI粘性使得市场继续定价年内可能还有一次25bp加息,且不会降息。虽然核心商品、非住房核心服务都有持续去通胀的迹象,但环比增速依然高于历史均值。最为关键的住房环比增速依然居高不下。下半年能否显著去核心通胀仍旧扑朔迷离。预计6月跳过一次加息后,美联储和市场都需要观察更多经济数据才能采取进一步调整利率预期。

本报告内容仅对宏观经济进行分析,不包含对证券及证券相关产品的投资评级或估值分析,不属于证券报告,也不构成对投资人的建议。